智通财经APP获悉,广发证券发布研报称,大势研判仍维持年度策略观点,港股盈利结构中顺周期(地产链)占比高,持续性的牛市有赖于基本面修复确认。对中期市场偏向乐观,地产周期经历1年半加速出清+广义财政赤字扩张,有望带动港股市场盈利周期企稳。

广发证券主要观点如下:

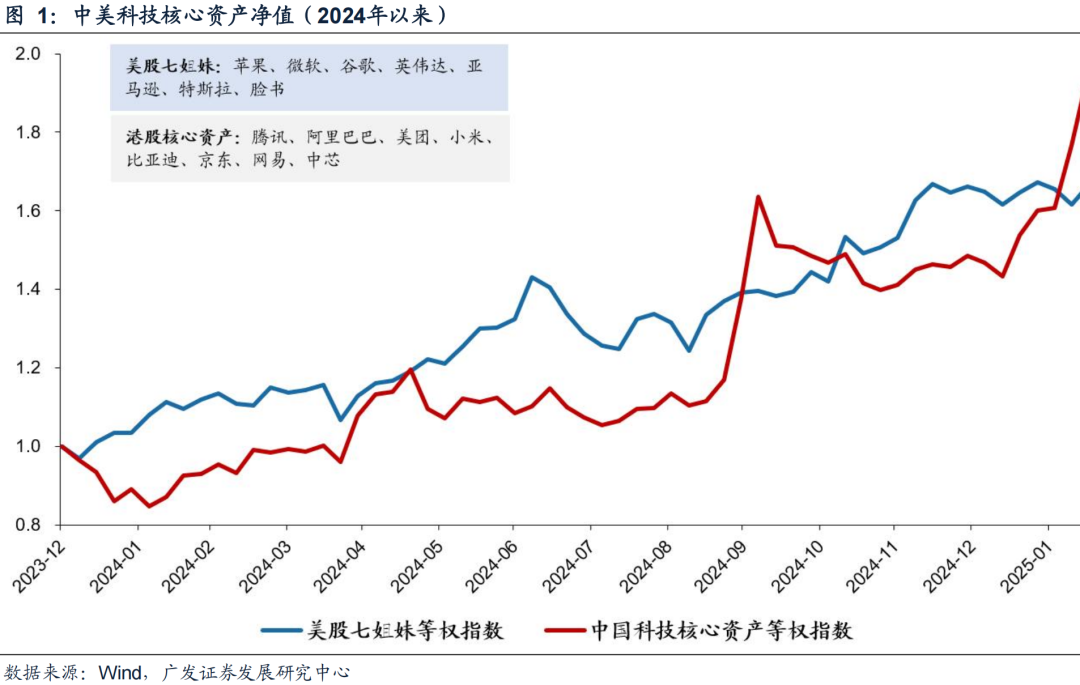

1.本轮港股上涨主要原因,一是对年关下跌的修复(汇率贬值、以及由此带来的以港币计价的盈利预测被动下行),二是春节前后科技主题点燃市场情绪。与2024年自上而下的“政策牛”有别,本轮行情更多是产业和企业层面的“重估牛”。如果悲观叙事被扭转,中国科技核心资产仍有很大空间;但短期面临过快上涨后的节奏问题(本轮上涨后中国科技核心资产2024年累计涨幅已超过美国科技七姐妹)。

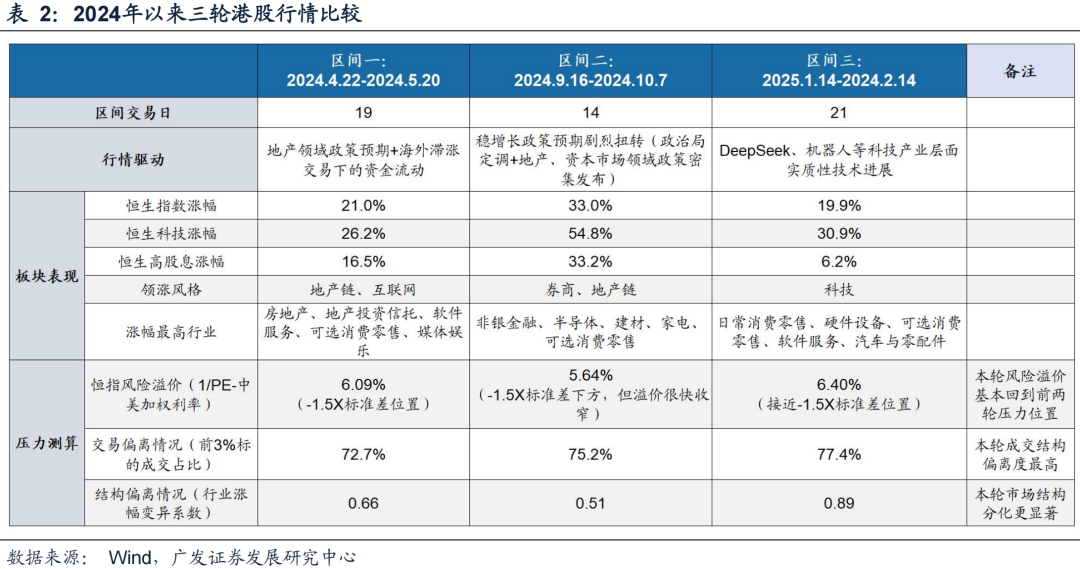

2.相比于2024年两轮行情,今年另一个突出特征是更为极致的结构性。以前3%标的成交占比衡量交易偏离度,三轮区间分别为72.7%、75.2%、77.4%;以恒生二级行业涨幅变异系数衡量行业表现偏离度,三轮行情分别为0.66、0.51、0.89。即本轮行情是由更小范围的一部分公司拉动指数上行——当前恒生指数、恒生科技涨幅基本持平于去年4-5月,因此结构性过热的可能性比当时更高(24年9-10月行情之迅速放眼全球资本市场都属罕见,复刻难度较大)。

3.以恒生指数EPR衡量当前估值合理性,截止2月14日收盘,恒生指数ERP回落至6.4%,非常接近过去三年ERP均值-1.5X标准差,去年两轮行情的压力位也都在-1.5X附近(或者突破后很快调整)。静态测算,ERP【跌至-1.5X标准差位置】、【跌至去年5月20日绝对水平】、【跌至去年10月7日绝对水平】三种水平下分别对应上方空间0.5%、3.1%、8.4%。但如前文所说,本轮上涨是由少部分公司推动指数上行,当前的ERP水平或已隐含结构性过热的情况。

风险提示:产业层面技术进步不及预期;海外经济形势恶化、美股调整带来的负面影响;国际政治环境变化(中美摩擦、地缘政治等)带来额外冲击等;国内经济增长及稳增长政策不及预期(出口超预期受海外需求拖累、地产消费信心难恢复等)。