本文选自“交银国际研究报告”,作者赵心怡、万玲艳、赵利、林北辰,原标题《联邦制药 (03933):6-APA 再提价,中间体板块业绩将大幅增厚》。

智通财经APP获悉,国内6-APA 价格上涨13%,交银国际认为,联邦制药在目前环保淘汰中胜出,产品议价能力增强,看好公司未来6-APA 的价格维护能力。

根据敏感度分析,交银国际认为公司此次提价将对显著提升18 年公司中间体板块利润,预计公司2018 年中间体/原料药/制剂板块的分部利润分别为3.1/1.7/6.8 亿元,与之前预测相比分别提升246%/11.6%/2.8%,另外,还预计公司2018/19/20年扣除土地及衍生工具公平值变动后核心净利润分别为4.9/7.1/8.0 亿元。

考虑到上述原因,交银国际将联邦制药目标价由8.67 港元上调至10.80 港元,对应2018/19/20 年市盈率分别为28.8/19.8/17.5 倍,上调至买入。

正文

6-APA 最新报价上涨13%

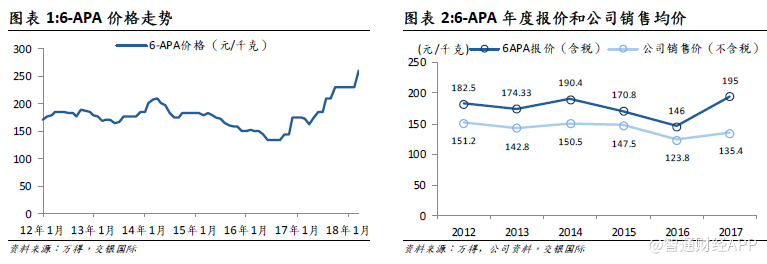

根据万得最新报价显示,国内6-APA 价格由4 月初的230 元上升至260元,涨幅超过13%。

从报价和公司年度均价变化的比较看出,公司销售价格的变化相对滞后,主要由于部分长单的价格锁定导致。2017 年6-APA 报价提升31%,公司6-APA 中间体平均销售价格仅提升9.4%,交银国际判断新的订单价格将在18年反映,目前的再提价有利于公司后续订单价格的继续提升。

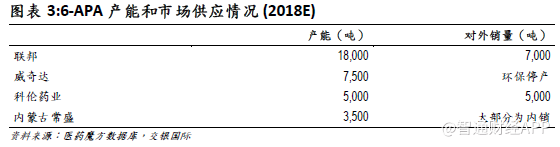

高标准高投入迎来回报期

公司自07 年开始在内蒙古巴彦淖尔新建中间体生产线,2013 年中间体和原料药生产线全部转移至新厂区。新厂区投资近80 亿元,生产设备先进,环保设施完善。随着环保趋严,部分竞争对手停产,行业落后产能基本出清。因此公司在目前严苛的环保淘汰中胜出,成为目前6-APA 市场最主要的供应者,议价能力增强。

长期以来,原料药的周期性是由价格下降后企业选择性停产和复产推动。然而,目前环保导致的行业去产能可能将打破原料药行业的价格周期,公司在前期巨额资金投入下成为竞争胜出者,进入投资回报期。

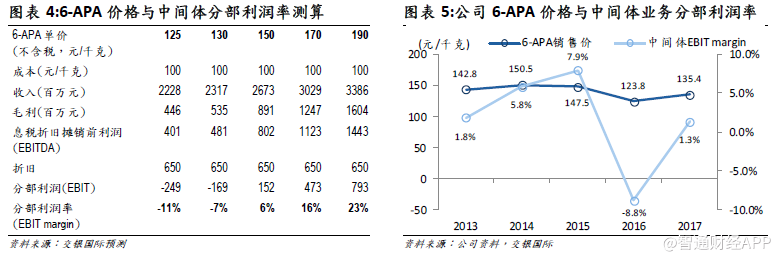

由于前期固定资产投入成本巨大,公司目前每年在中间体板块的折旧金额高达5-6 亿元。因此在目前的产品价格下公司中间体板块利润率较低。交银国际对公司中间体板块分部利润率进行敏感度分析,当6-APA 销售价格从125 元/千克变动至190 元/千克,中间体分部利润率从-11%增长到23%。可见价格超过盈亏平衡点后,6-APA 提价将大幅增厚公司中间体板块利润。年报数据显示,公司2013-16 年6-APA 销售价格从142.8 元降至123.8元,17 年回升至135.4 元,分部利润率变化基本符合交银国际的测算水平。因此,交银国际判断2018 年6-APA 的销售价格上升将显著增厚公司中间体板块的利润。

交银国际预计2018/19/20 年公司6-APA 对外销售价格同比上升19%/9%/6%至160/175/185 元/千克(不含税),按照成本100 元/千克,产能利用率99%的水平计算,2018/19/20 年中间体板块的分部利润为3.1/5.2/6.8 亿元,与交银国际此前预测相比,分别上升246%/379%/446%。

中间体价值向下游转化,原料药产能利用率提升

公司目前6-APA 产能利用率99.1%,已接近满产,而作为6-APA 的下游产品,公司阿莫西林原料药产能利用率仅为68%。管理层表示公司计划将更多6-APA 用于生产阿莫西林原料药,提升阿莫西林产能利用率,降低单位成本。

此外,公司计划苯海因部分自主供应,缓解阿莫西林产能瓶颈。作为生产阿莫西林原料药的必需品,苯海因2017 年供应短缺影响公司原料药板块业绩。公司正筹建苯海因生产线,预计投产后将缓解此制约,提升原料药板块的盈利能力。因此,交银国际预计原料部板块18/19/20 年分部利润将达到1.7/1.8/1.9 亿元,与此前预期相比分别提升11.3%/4.6%/1.8%。

阿莫西林通过一致性评价

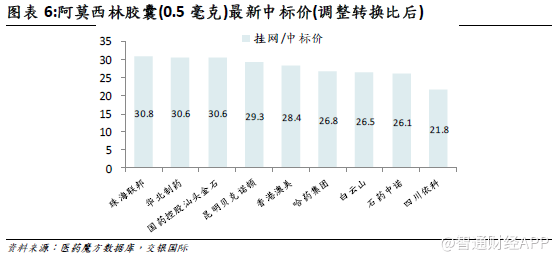

公司4 月11 日公告,阿莫西林胶囊(0.25 克)已通过国家一致性评价。交银国际认为,尽管在样本医院中公司阿莫西林已占有超过60%的市场份额,但是作为优质优价品种,公司产品是同类品种中价格最高者,在基层医院仍有扩张潜力。公司新配套生产线也即将投入使用。阿莫西林作为国内重复性最高的药物品种之一,通过一致性评价后将有大量品牌退出竞争,若招标政策对于通过品种的优先采购政策能得以执行,公司市场份额将可能显著提升。

随着公司胰岛素业务销售推广力度加大,交银国际预期18 年二代品种收入增速有望回升至20%,三代胰岛素18 年上半年销售量可达3500 万支。交银国际预计胰岛素业务全年销售额可达6.9 亿元,与交银国际此前预期相比提升6.5%。交银国际预计成药板块2018/19/20 年分部利润将达到6.8/7.7/8.3 亿元,与此前预期相比分别提升2.8%/3.2%/3.3%。

调整盈利预测,上调评级至买入

交银国际认为6-APA 价格再次上涨有利于公司后续订单价格提升,显著提升公司中间体业务板块利润。交银国际预计公司2018 年中间体/原料药/制剂板块的分部利润分别为3.1/1.7/6.8 亿元, 与之前预测相比分别提升246%/11.6%/2.8%。交银国际预计公司2018/19/20 年扣除土地及衍生工具公平值变动后核心净利润分别为4.9/7.1/8.0 亿元,与之前预测相比分别提升24.5%/65.4/56.6%。

交银国际将公司目标价由8.67 港元上调至10.80 港元,对应2018/19/20 年市盈率分别为28.8/19.8/17.5 倍,距目前股价有17%的上行空间,上调评级至买入。

主要风险:大宗药品环保限产、成药品种大幅降价、研发进度不达预期。

(编辑:姜禹)