本文选自“中国金融杂志”微信公众号,文章来源“《中国金融》2018年第9期”,作者蒋一乐、盛松成,原标题《美联储利率调控新工具》。

在经历了长期低利率以及购买大规模资产之后,美联储于2015年12月开始加息,2017年10月开始缩表,并计划在2018年持续加息并加快缩表进度。与以往利率调控背景不同,当下美国银行业持有巨量准备金,这使得美联储需要使用与危机前不一样的货币政策工具。

危机后美国银行业准备金剧增,传统公开市场操作已无法达到调控利率的目的

在国际金融危机前,美联储主要使用价格型货币政策工具。美联储设置一个联邦基金利率目标(federal funds rate target),并通过在公开市场上买卖少量国债来影响联邦基金利率,这是美联储危机前典型的公开市场操作(Open Market Operations, OMOs)。具体来讲,美联储公开市场操作可以分为两种:永久性(permanent OMOs)和暂时性(temporary OMOs)。如果预期未来准备金需求将有一个持久性的上升,美联储将在公开市场上购买债券,永久地增加准备金供给;如果预期准备金需求只是短暂地上升,美联储则会利用回购操作(Repurchase, RP),买入债券并约定短期内卖回给对手方,从而暂时性地调节准备金供给。2006年美联储共进行了247次短期RP(203次为隔夜,44次为其他短期),平均规模是68亿美元;每周四进行一次长期14天RP操作,平均规模是85亿美元。RP操作接受三种抵押品:国债、联邦机构债券以及抵押贷款支持证券。2006年78%的RP操作是以国债为抵押品。此外,2006年美联储增加了342亿美元国债,年底共持有7750亿美元国债。

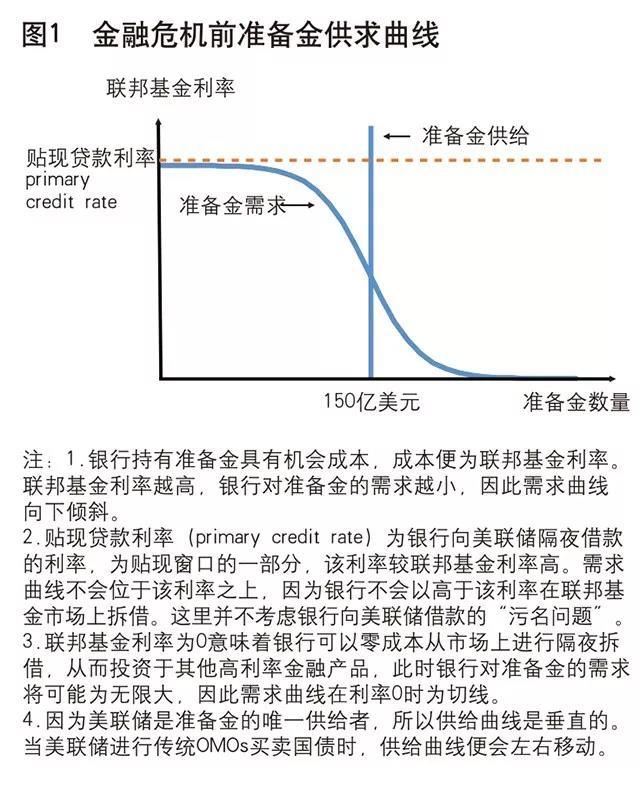

传统公开市场操作能对联邦基金利率产生影响是因为,危机前银行通常在美联储持有非常少的准备金,除了满足法定准备金的要求,银行还持有超额准备金用来满足清算和流动性波动的需求,所有准备金并不能获得利息收入。危机前准备金总量维持在150亿美元左右,其中超额准备金只有不到20亿美元,美联储只需要对准备金供给作出非常小的影响,联邦基金利率就会发生变化。从图1可以看出,危机前准备金需求和供给曲线相交在需求曲线向下倾斜的部分,供给的小幅变化便可以影响到利率水平。

在国际金融危机初期,美联储为金融机构提供了多种流动性工具,用来稳定银行间市场流动性从而支持信贷市场,这增加了银行准备金,从而给联邦基金利率带来了下行压力。为了防止联邦基金利率低于目标区间,美联储通过卖出国债来冲抵准备金上升带来的基础货币以及货币供应量的增加,从而保证准备金供给大抵不变。但是这种冲抵操作快速消耗了美联储持有的国债,仅用了一年时间,美联储国债持有量便下降了近40%,从2007年7月的7900亿美元下降至2008年6月的不足4800亿美元。

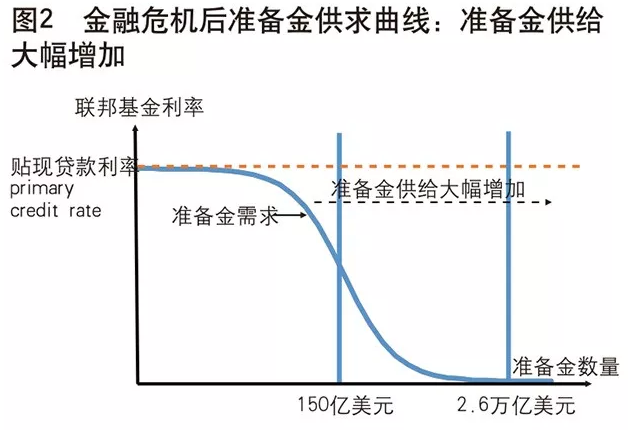

在2008年9月雷曼兄弟倒闭以及AIG被救助后,为了缓解金融市场和信贷市场的负面冲击,美联储扩大使用了丰富的数量型工具,不仅在公开市场上购买了大量的债券(Large Scale Asset Purchases, LSAP),还创造了多种为金融机构和实体部门提供借贷和流动性的工具(lending and liquidity facility)。这导致银行准备金剧增,联邦基金利率被进一步压低,美联储持有的国债已经不能够进行冲抵操作了。2014年12月,银行准备金总额高达2.6万亿美元,为危机后最高水平(危机前仅为150亿美元),其中97%为超额准备金。在银行持有巨额准备金的背景下,银行对准备金的边际需求已接近零,美联储已无法通过传统买卖少量国债将利率水平调整至目标位置。从供求曲线来看,我们可以认为供给曲线已经移得非常靠右,小幅的移动对利率几乎没有影响(见图2)。

美联储通过三个机制提高对短期利率的调控能力

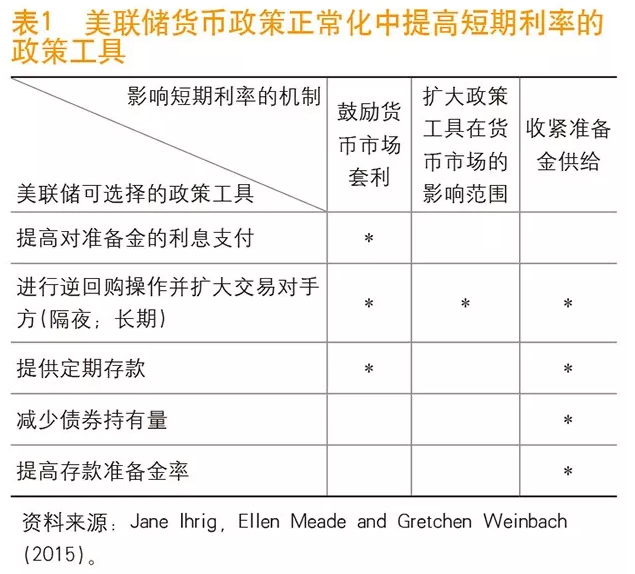

如果传统买卖国债无法影响利率,美联储将如何有效引导联邦基金利率达到目标区间呢?在货币政策工具的创新和设计上,美联储会从三个机制来考虑和评价政策工具对短期利率的调控能力。

第一,鼓励货币市场套利。当一个货币政策工具能够给金融机构提供投资机会,并且其利率为金融机构可以接受的最低利率,那么金融机构在进行资产配置时会将政策利率考虑在内。因此,金融机构投资的其他金融产品的利率便会受到政策利率的影响。例如,金融机构愿意从货币市场上以低利率融资,然后再投资于政策工具以赚取息差。当政策利率提高时,套利行为便可以使货币市场利率有所上升。这样的套利行为会使政策利率的变化传导至货币市场利率。

第二,扩大政策工具在货币市场的影响范围。如果政策工具可以为更多金融机构提供投资机会,货币市场上无法参与该政策工具交易的金融机构便少了,这意味着市场上可以以低于政策利率出借的资金便少了,从而对货币市场利率带来上行压力。

第三,收紧准备金供给。美联储可以利用多种政策工具来收紧准备金供给,使准备金供给曲线左移至危机前的水平,银行则会重新在联邦基金市场上进行资金借贷活动,这样一来,传统公开市场操作便可以有效引导和影响市场利率。

综合来看,美联储利用这三个机制来选择和评估政策工具,从而提高对短期利率的调控和影响,尤其是在当下银行持有巨量准备金的情况下。在货币政策正常化过程中,美联储具体的工具包以及产生影响的机制见表1。

危机后美联储主要通过对准备金付息和逆回购操作来引导联邦基金利率达到目标区间

国际金融危机后,美联储同时使用了数量型和价格型货币政策工具,前者使得准备金巨增。面临巨额准备金水平,美联储需要通过一系列新的政策工具来提高对短期利率的调控能力。从危机后的经验看,美联储主要通过对准备金支付利息(Interest On Reserves,IOR)以及进行逆回购操作(Reverse Repurchase, RRP)并扩大交易对手方这两个工具来引导联邦基金利率达到目标区间。从实际操作看,IOR成为了联邦基金利率的上限,RRP利率成为了下限,二者区间为25个基点,这一区间不仅可以有效调控联邦基金利率,也可以为金融机构带来可接受的利差收益。所以当美联储加息时,会同时提高联邦基金利率目标区间以及IOR和RRP利率,其他货币市场利率便随之上升。

准备金利率:理论的下限,实际的上限

在国际金融危机初期,美联储试图通过卖出国债来调节准备金供给,从而防止联邦基金利率下行至目标区间以下。但美联储的债券持有量已大幅下降,无法再继续进行这一操作。这就导致了美联储于2008年10月提前实施原本将在2011年才落地的为准备金付息的政策,并于2009年6月的公开市场操作声明中指出将IOR作为提高利率和退出宽松的主要工具。

从经济理论来讲,早在60年前,米尔顿•弗里德曼(1959)认为如果银行持有准备金的收益为零,就相当于政府对银行收税,因此倡议中央银行为银行准备金付息,从而消除准备金税收带来的市场扭曲。除此之外,准备金利率也为中央银行调控市场利率提供了工具,尤其是在美联储为金融市场提供大量流动性的时期。准备金利率减少了银行持有准备金的成本,银行不会以低于准备金利率的价格将资金融出,准备金利率便成为了市场利率的理论下限。

但美联储没有预期到的是,准备金利率在实际操作中并没有成为联邦基金利率的下限,反而成为了上限。这源于美国联邦基金市场参与者的特殊结构,房利美、房地美和联邦住房贷款银行等政府支持企业(Government-Sponsored Enterprises,GSEs)在美联储持有准备金,但是不能获得准备金利息,持有准备金的收益为零。因此这些机构就有动力将准备金出借给银行,银行再存入美联储获得准备金利息,进行利率套利,这可简称为“IOR套利”。

IOR套利是国际金融危机后联邦基金市场最主要的借贷行为,主要参与者为政府支持企业和外资银行,因此联邦基金利率略低于准备金利率。不过即使存在明显的套利机会,联邦基金利率还是不能达到准备金利率的水平,这是因为有部分因素削弱了银行借入准备金并进行套利的能力,如银行要满足更高的资本金、杠杆率和流动性要求,以及银行业缺乏竞争等。

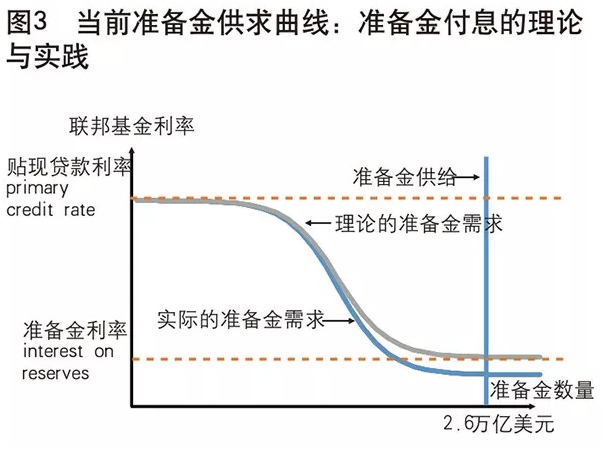

在这一机制下,银行准备金需求曲线将发生显著变化。如图3所示,理论的需求曲线在准备金利率上方相切,而实际的需求曲线在准备金利率下方附近的位置变成水平,这意味着,在套利机制下,银行对低于准备金利率借入的联邦基金的需求无限大。

逆回购操作:扩大规模和交易对手方,成为了实际的下限

2008年以来,准备金利率成为了联邦基金利率的上限,能够直接影响银行的投融资选择,但对非银行机构(政府支持企业、货币市场基金等)的影响却非常有限。为了进一步提高对短期货币市场利率的调控能力,尤其是在加息过程中,美联储自2013年9月开始通过RRP来收紧准备金,卖出债券并约定日后从对手方赎回。在2015年开始的货币政策正常化中,美联储将用隔夜RRP操作来调控联邦基金利率,使其在目标区间内运行。而在危机前,美联储只是偶尔进行小规模的RRP操作,对手方也仅限于国债一级交易商。

与危机前相比,货币政策正常化中的RRP操作有以下创新。第一,美联储每日进行隔夜RRP交易,并且鼓励金融机构利用隔夜RRP交易进行货币市场的套利。如果美联储公布的RRP利率高于其他货币市场利率,金融机构会更积极参与美联储的RRP交易,其他货币市场利率将随之提高。通过测试,金融机构的RRP交易需求对RRP利率波动非常敏感。第二,美联储RRP交易的对手方扩大至更多的机构种类,除了一级交易商,还包括货币市场基金和政府支持企业在内的非银行机构,而这些机构不能获得准备金利息。在RRP操作中,这些机构便不会以低于RRP利率的价格融出资金,RRP利率便成为了联邦基金利率的下限。

最新的美联储资产负债表显示,2018年2月21日,美联储负债端持有RRP余额达2802亿美元。自2013年9月至2018年3月,美联储共进行了1134次RRP操作,其中1113次为隔夜操作,并于2014年至2017年间每天有规律地进行隔夜RRP操作。从每笔交易量看,平均交易量达1098亿美元,其中2014年至2017年间平均交易量维持在1000亿美元以上,而2018年平均交易量大幅缩减,已不足400亿美元。

不过,美联储表示将在合适时机退出RRP交易。因为美联储在不断扩大这一工具的使用过程中,对货币市场短期信贷分配的影响不断加大,这与中央银行要对金融市场产生最小化影响的目的发生冲突。

这两个工具使美联储可以协调使用数量型和价格型工具

一方面,准备金利率可以让美联储在缓解信贷市场紧缩的同时,根据宏观经济条件来实施货币政策,使美联储分别实施不同的货币政策和信贷政策。例如,美联储在经济强劲时提高准备金利率、RRP利率和联邦基金利率目标区间,同时继续使用借贷和流动性工具来缓解借贷市场的紧缩。如果无法为准备金付息,当准备金供给上升时,美联储将无法阻止联邦基金利率不断下跌至低位。此外,RRP也为美联储调控利率的重要工具。研究表明, RRP为非银机构提供了投资机会,RRP利率会通过居民的资产配置传导至存款利率。同时,当资产负债表成本以及银行间市场摩擦非常大的时候,配合使用RRP与定期存款便利可以使短期利率紧随着准备金利率变动。

另一方面,准备金利率可以使美联储更好地协调数量目标和价格目标。由于联邦基金利率与联邦基金供给存在相互影响的关系,美联储需要在两个有冲突的目标之间作出平衡。假设美联储设定了一个联邦基金利率目标区间,在金融危机时期,为了稳定信贷市场和金融市场,美联储需要通过向金融体系和实体部门直接提供贷款,这将增加准备金供给,从而将联邦基金利率压低至目标区间以下。美联储将如何引导利率回升至目标区间呢?按照以往的经验,美联储可以卖出国债回收准备金,但这只在美联储少量使用借贷和流动性工具的情况下才有效,而且这种冲抵操作还受到美联储持有国债数量的限制。所以通过为准备金付息,美联储可以在提供借贷和流动性工具的同时提高联邦基金利率,使美联储对利率的调控独立于准备金的调整。

当经济进一步复苏,实体经济投资项目的盈利不断增加,银行会更有动力将闲置的准备金转化为实体贷款,银行对准备金的需求将下降。而且美联储也在逐步缩减借贷和流动性工具的使用、减少债券再投资,准备金供给也将不断下降。这样一来,联邦基金市场将逐渐回归至危机前的规模和交易结构,联邦基金利率将上升至准备金利率以上,RRP操作也将逐渐退出使用。

总体来看,危机后美国银行业持有巨量准备金,这使得传统公开市场操作已无法达到调控短期利率的目的。近年来的货币政策正常化过程中,美联储创新使用了三个机制和两个工具来引导联邦基金利率的运行,初步解决了危机后数量型和价格型政策工具的冲突。实际操作不仅展现了有异于传统理论的发现,更体现了货币市场交易者结构对政策工具效果的影响。在我国货币政策操作中,中央银行拥有多种政策工具,可以对不同机构和不同市场产生影响。在充分了解我国货币市场交易结构的情况下,借鉴美联储经验,理顺不同政策工具的作用机制,了解不同交易者的交易机会和动机,对我国加强短期利率调控以及完善利率传导机制有一定意义。

(编辑:姜禹)