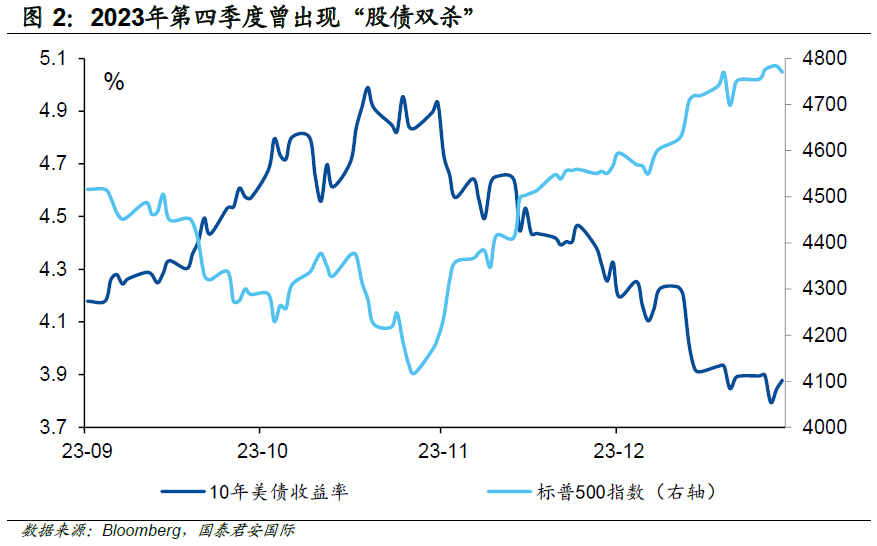

特朗普正式就任在即,但特朗普交易却开始出现“退潮”——美股和比特币等风险资产大面积回调,基本上抹去了特朗普胜选之后的全部涨幅。风险资产回调的背后,则是美债利率的大幅攀升。

过去一周的数据显示,美国经济仍具韧性。率先公布的美国12月Markit服务业PMI终值创33个月终值新高,稍后公布的ISM服务业PMI录得54.1,也超过市场预期及前值。对于服务业数据走强的原因,我们认为候任总统特朗普在媒体中的屡次发言“功不可没”,虽然距离其正式上任仍有一周时间,但是企业端提前为即将到来的关税调整做准备带动了商业活动迅速扩张。

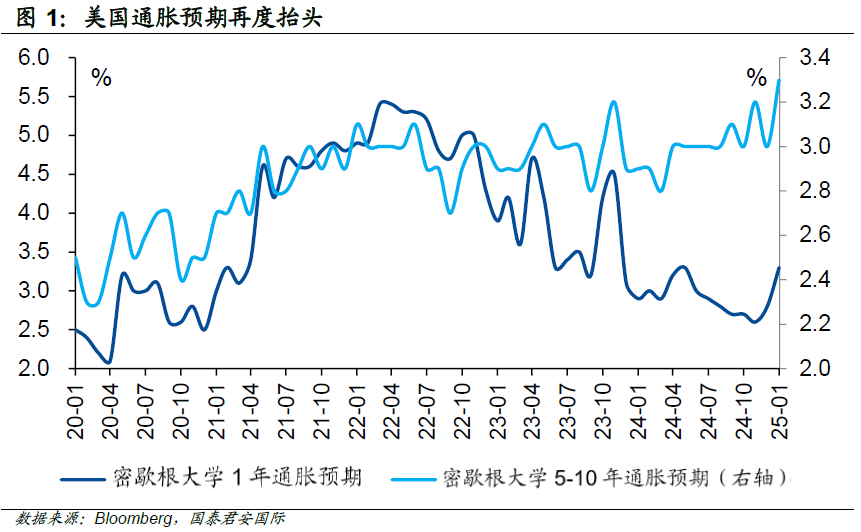

值得一提的是,从价格端来看,不论是Markit服务业PMI亦或者ISM服务业PMI分项中价格指数在12月表现都不是非常乐观,尤其ISM服务业PMI分项中衡量原材料和服务业支付价格的指标大幅上升6.2个点,直接飙升至64.4,创下2023年初以来的最高水平,这意味着服务业也将面临巨大的成本压力。

此外,美国劳工统计局公布数据显示,美国12月非农新增就业25.6万人,为九个月最大增幅,超出预期的16.5万人,高于媒体调查的几乎所有经济学家的预期。同时,失业率降至4.1%,低于预期和11月的4.2%。毫无疑问,这是一份非常强劲的就业报告。

伴随着去年9月以来美联储降息100个基点,10年美债利率却上行了大约100个基点,这背后的主要原因是市场担忧的“再通胀”,上周五公布的非农就业数据再次让通胀问题成为“房子里的大象”,市场也一再调低对于2025年降息的预测,目前市场认为2025年只会降息一次,这与12月FOMC之前大约4次左右的市场预期相比,出现了明显的收敛。

坦率而言,在未来的一年中,美联储要么选择不降息(甚至加息),抑或选择连续降息。降息一旦出现,大概率市场也会形成连续降息的预期,因此市场交易得出的1次降息并不反映可能的美联储行动,而仅仅表现出市场对于眼下各种形势的无可奈何。目前而言,市场缺乏的是确定性。从债券的定价而言,市场无法确认降息是否会再度出现,这导致了2年美债这样的短端利率无法确定“价值区间”,与此同时,由于对于中长期通胀的测不准,2-10年的期限溢价也很难被准确定位。对于长债而言,唯一的好消息是伴随着长债利率的上行,carry已经转正。从这个角度而言,长债似乎比短债更有安全边际——当然,这样的安全垫并不具有足够的说服力。

目前而言,市场缺乏的是确定性。从债券的定价而言,市场无法确认降息是否会再度出现,这导致了2年美债这样的短端利率无法确定“价值区间”,与此同时,由于对于中长期通胀的测不准,2-10年的期限溢价也很难被准确定位。对于长债而言,唯一的好消息是伴随着长债利率的上行,carry已经转正。从这个角度而言,长债似乎比短债更有安全边际——当然,这样的安全垫并不具有足够的说服力。

对于股票市场而言,来自宏观层面的不确定性,已经开始逐步传导。如果市场无法消除对于“再通胀”的担忧,所有的慰藉大概率也只是短期的。而特朗普上台后如何部署关税和移民政策,美国经济数据到底表现如何,则需要数月的等待,加上美联储1月暂停降息几乎板上钉钉,市场可能需要等到3月议息会议前后,才能看清新的方向。