本文来自广发证券的研报《龙源电力(00916):弃风改善,来风良好,助推业绩大幅增长》,作者为广发证券分析师韩玲。

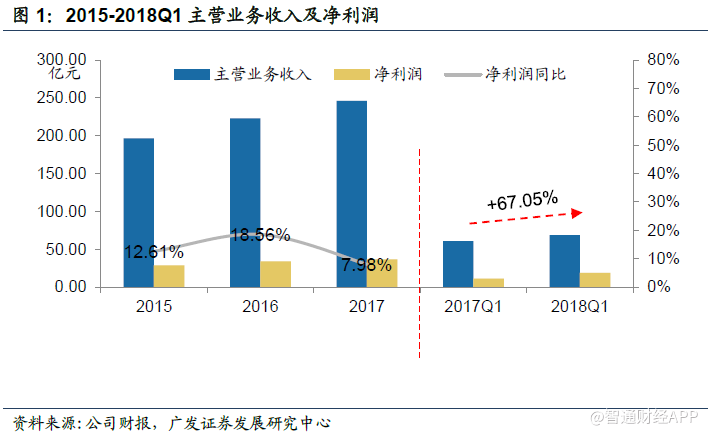

智通财经APP获悉,龙源电力(00916)2018年第一季度实现收入人民币68.62亿元,同比增长12.90%,净利润19.01亿元,同比增长67.05%,其中风电收入49.88亿元,同比增加30.95%,火电收入17.68亿元,同比下降16.49%。

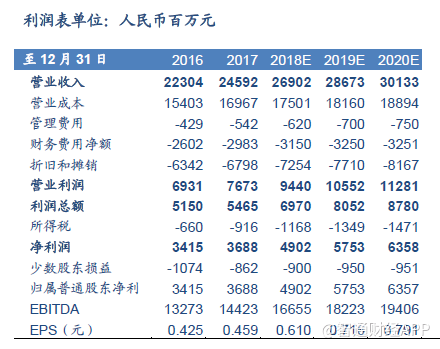

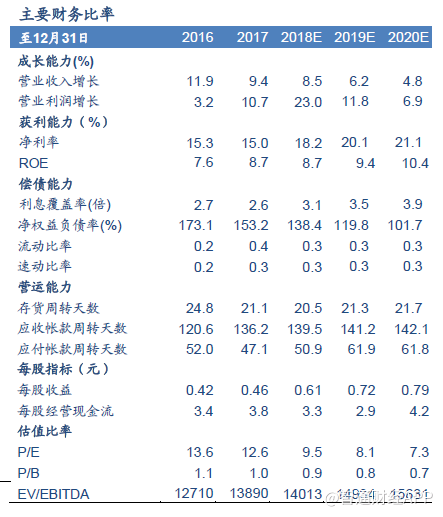

广发海外发表研报称,龙源电力弃风限电大幅改善,一季度风电发电量增幅超预期,调高龙源电力2018-2020年EPS分别为人民币0.610 元、0.716元、0.791元,目前股价对应市盈率为9.5X,8.1X和7.3X,目前估值偏低,调高至“买入”评级。

一、一季度实现净利润亿元,增幅略超预期

龙源电力2018年第一季度实现主营业务收入68.62亿元,同比增长12.90%,实现归母净利润19.01亿元,同比增长67.05%,其中风电收入同比增加24.3%个百分点,风电收入的增加主要得益于风电发电量的超预期增长。

二、弃风限电大幅改善,一季度风电发电量增幅超预期

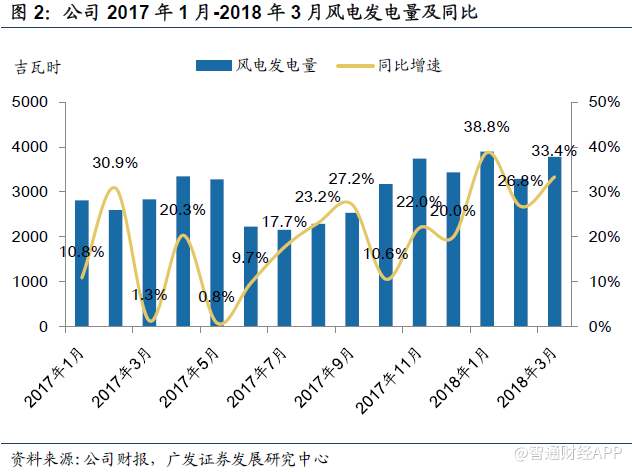

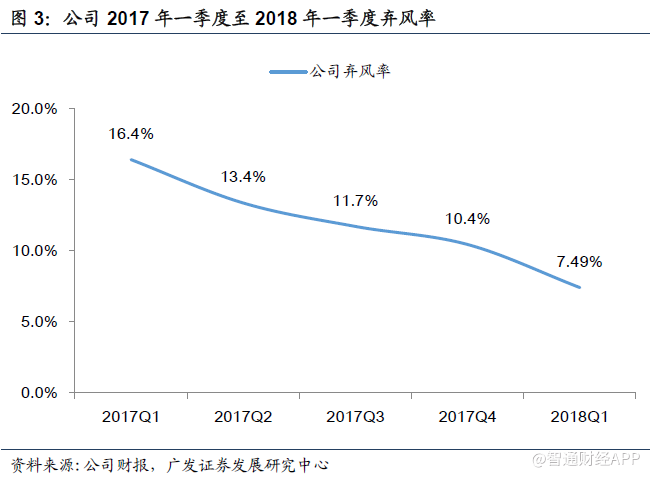

2018年一季度公司共实现发电量130.6亿度,同比增长20.6%,其中实现风电发电量109.76亿度,同比增长33.16%,增幅超预期,主要原因为弃风限电的改善和新增装机产能的释放。2018年一季度公司弃风率低至7.49%,较2017年同期(16.4%)下降8.9个百分点,比17年全年公司平均弃风率(10.4%)下降3个百分点,弃风限电改善十分显著。2018年一季度公司利用小时数626小时, 同比去年同期501小时增加125小时,利用小时数也是超预期。

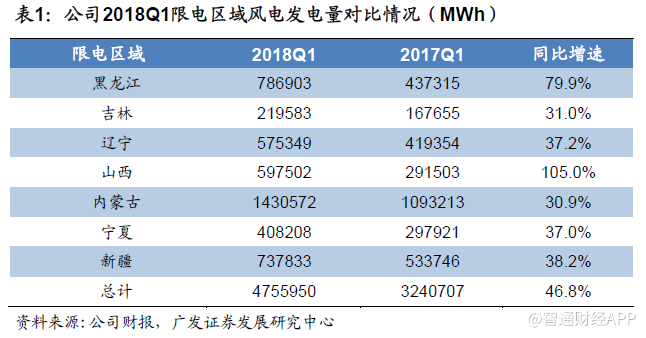

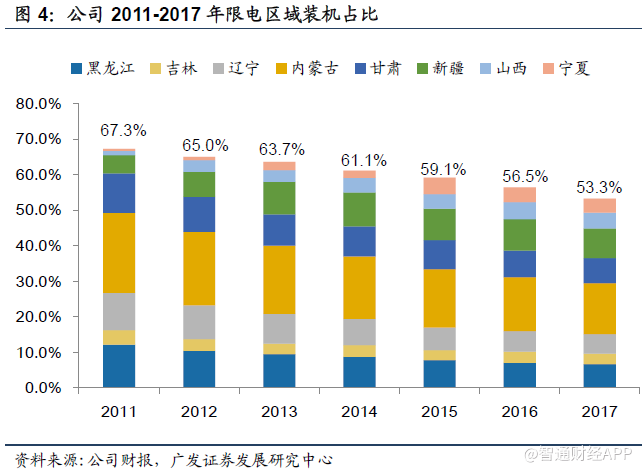

限电改善主要是三北限电区域,一季度公司在限电地区实现的风电发电量增幅均超过30%,其中山西增幅高达105%,黑龙江增幅高达79.9%。

三、新增风电装机速度放缓

2018年一季度新增102MW,公司计划18年全年新增装机规划1GW左右,维持2017年装机放缓趋势(2017年新增装机1.03GW)。2018年预计新增海上装机250MW,无海外装机规划,大部分新增陆上装机在四类风区。公司目前已核准装机容量7.6GW,在建1.5GW,这些订单只有30%左右分布在限电地区,70%在非限电地区,可见公司风电布局结构在不断优化,预期公司未来弃风限电率将继续下降。

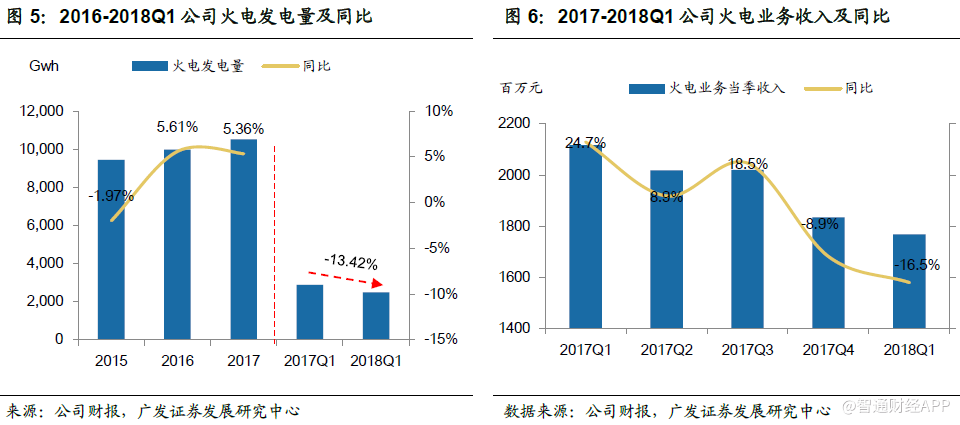

四、火电发电量同比下滑,对公司业绩影响小

2018年一季度公司实现火电发电量2500Gwh,较去年同期下降13.4%,主要由于江苏火电计划电量的减少。与此同时,火电业务收入也呈继续下降趋势,2018年一季度公司实现火电收入17.68亿元,同比下降16.49%。不过现在火电对公司净利润贡献极少,所以对公司业绩影响很小。

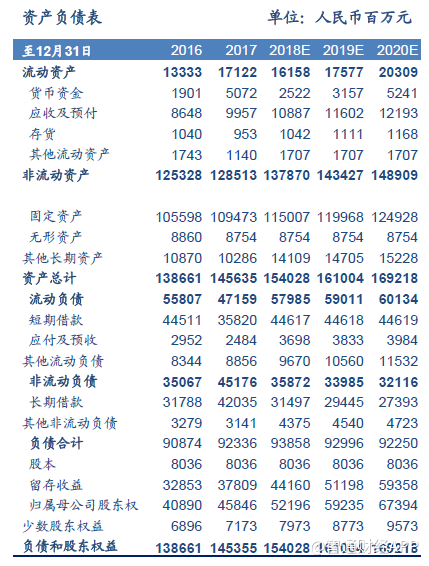

五、盈利预测和投资评级

关键盈利假设:

1.2018、2019、2020每年新增风电控股装机1050MW、1090MW和1090MW。

2.2018、2019、2020年风电平均利用小时数分别为2180、2240、2280。

2018年4月26日,龙源电力收盘价为6.96港币,上调公司2018-2020年EPS分别为人民币0.610元、0.716元、0.791元,对应PE为9.5X、8.1X和7.3X,目前估值偏低,调高至“买入”评级。

六、风险提示

来风情况不达预期风险,新增装机不达预期影响;补贴、绿证等政策不确定性风险;煤价居高不下风险;项目施工不及预期风险。

(编辑:胡敏)