本文编选自“EBoversea”微信公众号,作者顾柔刚、周翔。

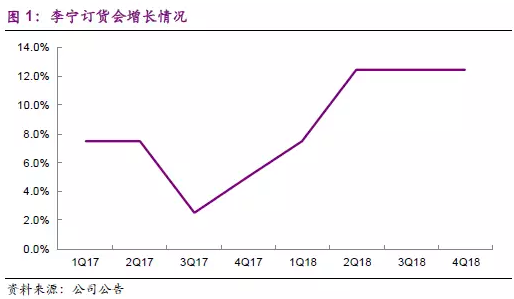

8Q1零售情况符合我们预期:公司发布了18Q1运营数据,整体符合我们预期。1)同店表现,整体取得同比低双位数增长。零售/批发/电商渠道同店表现分别为低双位数/中单位数/30%-40%高段增长。2)零售流水表现,整体取得中双位数增长。零售/批发/电商渠道流水表现分别为20%-30%低段/高单位数/30%-40%高段增长。增长情况基本延续17Q4状态。3)值得注意的是,本季李宁开始接管童装授权代理商旗下的经销商,共有门店361家。本季末,共有门店6730个,较年初净减少了66个,而李宁Young净增加27个。4)同时公司公布18Q4订货会数据,取得低双位数同比增长,同样延续了18Q3订货会表现。

数据显示店效增长成为主要驱动来源:从公司披露的5个季度数据来看,出现2大特征:1)同店数据持续提升;2)各板块流水增速显著高于同店增长。显示渠道优化后平均店效水平取得显著增长。直营板块提升更为明显,18Q1末直营门店数量较17Q1末同比净减少了5%左右,意味着本季直营门店网络平均店效同比增长了25%-30%。李宁门店改造主要方向为:1.开设大店,倾向于200平米左右,之前主要为80-120平米;2.新开门店注重品类概念和消费者体验。随着渠道改造的推进,店效增长将继续产生正面效益。

零售改造依然存在运营改善机会:我们观察到18Q1行业各公司表现普遍向好,显示本季品牌服饰行业零售环境整体偏景气。我们认为李宁公司本季表现亦同样受益于该等趋势。对于公司而言,市场所期待的纽约时装周爆款拉动同店增长的情况实际上并未出现,其增长持续性依然来自零售运营能力的提升。其零售增长机会取决以下几个方面的改善:1)经销商的调整效果,特别是南方地区表现;2)零售管理能力提升,目前门店信息统计只覆盖了85%门店,依然存在管理盲区;3)供应链的升级,以应对全渠道和快速反应的零售趋势。

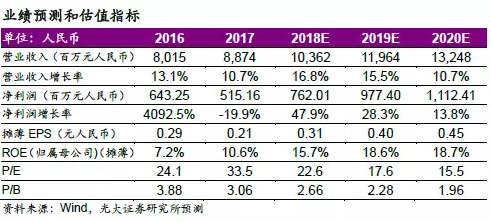

维持“中性”评级及目标价8.56港元:公司18Q1运营情况符合我们预期,在行业竞争日趋激烈的环境中,我们对于公司复苏进程维持谨慎观点。我们维持18/19/20年EPS 0.31/0.40/0.45元,维持基于DCF(g=2.0%, WACC=8.04%)目标价8.56港元,对应18年22.7倍PE,维持“中性”评级。

风险提示:行业竞争加剧;子品牌拓展不及预期;存货风险积聚。

(编辑:艾宥辰)