本文选自“EBoversea”微信公众号,作者为曹天宇、秦波,原标题为《【光大海外TMT】宇华教育(6169.HK):外延并购有序推进,盈利有望加速释放》。

事件:公司拟斥资1.07亿元人民币收购慧博教育70%股权

宇华教育(06169)公告称,公司于2018年4月18日签订投资协议,拟斥资1.07亿元人民币向慧博教育购买其70%股权。标的公司全资拥有开封市祥符区博望高中,该校目前拥有超过4000名学生,是当地最大的民办高中之一。

本次收购“物美价廉”,并具备一定协同效应

截至2017年12月31日,标的学校(博望高中)17财年收入为3800万元人民币,净利润为1200万元,净利率为31.6%,预计2018年9月1日起合并报表。本次收购估值为(2017)12.7xPE,生均估值为3.8万,就K-12学校而言,我们认为本次收购价格较低。

从成长性角度出发,我们认为标的学校的生均学费有较大增长空间。博望高中17年生均学费约为9500元人民币,而17年宇华在开封的小学、初中学费分别为14100、11100元人民币。通常情况下,宇华同地区高中阶段学费高于初中与小学阶段,除郑州以外地区价格在20000元左右。宇华教育在教育办学领域经验丰富,已拥有累计超过17年的办学经验,我们认为随着宇华介入博望高中的管理,将为该校的教育质量、管理体系、品牌效应带来一定帮助,并在学费上实现一定增长。

此外,目前宇华在开封地区拥有一所小学、一所初中,此次收购博望高中,将在开封地区提供涵盖小学、中学以至高中的全产业链教育服务,形成资源聚合效应,进一步提升宇华教育在开封地区的市场份额及竞争力。

维持目标价5.00港元,维持“买入”评级

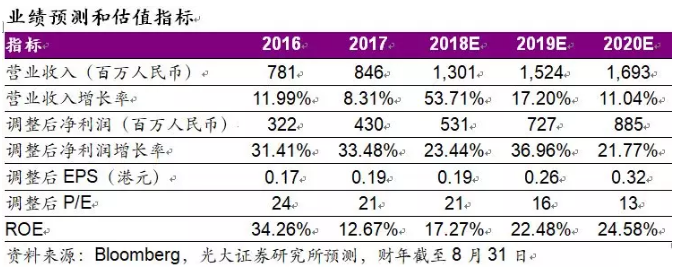

基于本次收购事项,上调公司18/19/20年收入分别为13.0、15.2、16.9亿元人民币,同比分别增长54%、17%、11%;上调期权及上市费用等调整后净利润分别为5.3、7.3、8.9亿元人民币,同比分别增长23%、37%、22%。调整后EPS分别为0.19、0.26、0.32港元。考虑到公司内生外延动力充足,维持目标价5.00港元,对应18/19/20年调整后PE分别为21x、16x、13x,维持“买入”评级。

风险提示:教育政策变动、本次收购事项尚未完成交割,存在一定不确定性影响。

(编辑:张鹏艳)