本文来自“林采宜”微信公众号,作者为林采宜、王耀辉。

核心观点:

1. 新兴国家经济的高速增长给资本市场带来了不断增长的投资机会,从新兴市场的投资价值和增长潜力来看,其在投资者资产配置比例中将不断提高;

2. 企业盈利增长以及海外资金持续流入是新兴市场持续走强的核心因素;

3. 美联储逐步加息对新兴市场影响有限;然而一旦各国货币政策收紧力度超预期,导致新兴国家出现货币贬值预期,那资产价格可能面临重估的风险。

新兴市场在全球资产配置中的价值和地位在不断上升

1.从投资价值和成长性来看,新兴市场在全球资产配置中的占比有待提高

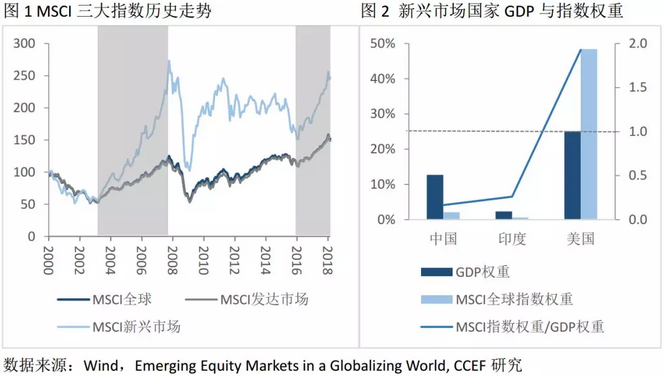

从经济增长的速度来看,新兴经济体的增速显著高于发达国家,以印度为例,2017年第4季印度经济增长7.2%,根据国际货币基金组织的预测,印度2018、2019年的增幅可能达到7.4%和7.8%,相对于其经济增长的速度和潜力,新兴市场整体上未得到全球投资者的充分重视。从MSCI全球、MSCI发达市场、MSCI新兴市场三大指数历史走势来看,MSCI全球主要受MSCI发达市场影响,两者走势高度相似。新兴市场的股市在MSCI全球中的占比远远低于新兴市场国家的GDP在全球的GDP占比。根据美国国家经济研究局数据,新兴市场贡献全球80%的经济增长,但其股市仅占MSCI全球指数中的10%。

2.大宗商品市场的价格趋势也相应确认了新兴市场资产价格正在上行周期

大宗商品价格的价格变化通常是新兴国家经济增长的先行指标。铜是主要工业原料,金是重要避险资产,铜金价比的走势通常在一定程度上反映全球尤其是新兴经济体的运行状况。从2003年第三季度到2007年第二季度,国际市场铜金价比震荡上行,同期新兴市场/发达市场的股指比价从0.36一路走高到0.78,新兴市场投资回报率明显高于发达市场。2016年第三季度,铜金价比接近历史低点(3.51),之后步入上行通道,和新兴市场资产价格的上行趋势基本吻合。

为什么说新兴市场值得关注和投资?

1.企业远期盈利支撑新兴市场资产表现

在经济增长的宏观环境下,企业未来利润改善是支撑新兴市场股市增长重要的核心因素。从市盈率来看,新兴市场12个月远期市盈率从2016年第三季度开始步入上行通道,目前平均市盈率才10.40,不仅低于其长期均值14.57,而且明显低于美国、德国和英国、日本等发达国家(目前标普24、德国DX14、英国富时13,日经16)。可见,新兴市场的股市不仅有相对较快的企业利润增长预期为基础,同时其估值水平目前处于低位。

2.国际资金持续流入新兴市场

尽管2016年以来,美国联邦基金利率持续走高,但资金并没有流出新兴市场的迹象,从2017年4月份开始,新兴市场股票型基金流入规模快速增长。EPRF数据显示,2016年以来股票型基金累计有1200亿美元净流入新兴市场,且净流入保持延续趋势,国际资金的持续净流入表明投资者对新兴市场股市的乐观预期。

3.美联储货币政策正常化对新兴市场影响有限

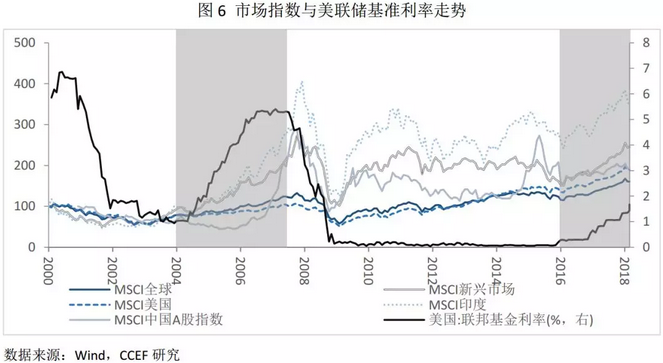

从历史周期来看,2000年至今的相关数据表明,美联储的利率和MSCI新兴市场指数之间不存在明显的相关性。以2004年至2007的美联储加息周期为例,加息三年半的过程中MSCI发达市场增长49.5%,MSCI新兴市场增长188.2%。

此外,美联储2001年和2007年下半年的快速降息与新兴MSCI指数之间也没有明显的负相关性,可见,美联储的利率上行对新兴市场影响有限。因此市场不宜过度担忧美联储货币政策正常化对资产价格的负面影响。

新兴市场价值股升值潜力相对较大

2003年至2007年末,MSCI全球价值指数、MSCI新兴市场价值指数、MSCI印度价值指数相较于MSCI成长类指数分别累计增长7.1%、10.4%和41.3%;相比之下,2016年至今,上述国家的MSCI价值类指数相较于MSCI成长类指数分别累计增长-9.1%、-12.7%和3.7%。该轮新兴市场配置周期中价值股的价值还未得到充分体现。

货币政策收紧力度超预期是新兴市场最主要的投资风险

2008年金融危机之后,各国央行通过向市场注入流动性而得以避免更严重的金融危机,前所未有的量化宽松造成央行资产负债表的过度膨胀。在货币政策正常化的过程中,央行缩表势在必然,而缩表导致的利率上行对新兴国家的利率和汇率都会产生一定压力。一旦新兴国家出现货币贬值预期,那么其资产价格有可能面临重估压力。(编辑:王梦艳)