本文选自“郭磊宏观茶座”微信公众号,作者郭磊(广发证券首席宏观分析师),原标题《出口为何单月负增长》。

投资要点

第一,我们曾指出口和棚改是当前需求端的两个关键变量。3月出口增长-2.7%,如何看待这一数据至关重要。

第二,理论上说,本月包含来自春节因素(2月透支)、价格因素(HS2走低)、汇率因素(3个月升值3.6%)、外需因素(欧日PMI走低)、贸易环境因素(贸易摩擦)的五重影响。

第三,其中哪个影响因素是问题核心?抽丝剥茧,我们倾向于认为春节效应和价格周期应该是主要原因。

第四,我们维持对于今年出口的看法:季度波动与价格周期一致,至Q4企稳,年增速平台暂无显著变化。

第五,值得关注的几个维度的进口数据:金属加工机床、铁矿砂、飞机等。长周期有支撑,3月单月工业内需并不够强。

正文

我们曾指出口和棚改是当前需求端的两个关键变量。3月出口增长-2.7%,如何看待这一数据至关重要。1-2月累计出口增速24.4%,3月快速下行至-2.7%,低于市场一致预期。由于前期欧日PMI有所放缓,贸易摩擦理论上也会对出口有一定程度影响;国内螺纹钢等上游周期品价格3月又出现一轮调整,市场对于内外需放缓皆有一定担忧,数据就显得更为关键。

我们曾经指出,出口和棚改是需求端支撑本轮经济的两个重要因素,一个影响发达区域,一个影响县域市场。对出口数据及其后续走势如何理解至关重要。

本月数据可能包含来自春节因素(2月透支)、价格因素(HS2走低)、汇率因素(3个月升值4.5%)、外需因素(欧日PMI走低)、贸易环境因素(贸易摩擦)的五重影响。我们可以逐一来看一下:

一)春节因素:春节前出口企业一般会赶工和加速报关,春节至元宵节甚至更晚一两周都是工人陆续返程和开工淡季。而由于每年农历春节分布并不一样,因此导致季节性特征会交错分布。2017年春节在1月底,2018年春节在2月16日,元宵节在3月2日。这带来了今年2月出口增速较高(同比去年2月开工受影响小;同时又体现出节前加速报关),单月增速达44.5%。而2017年春节在1月又导致3月基数较高。

因此,从春节效应来说,今年3月同时受到高基数、2月透支、元宵节在3月初三重力量拖累。

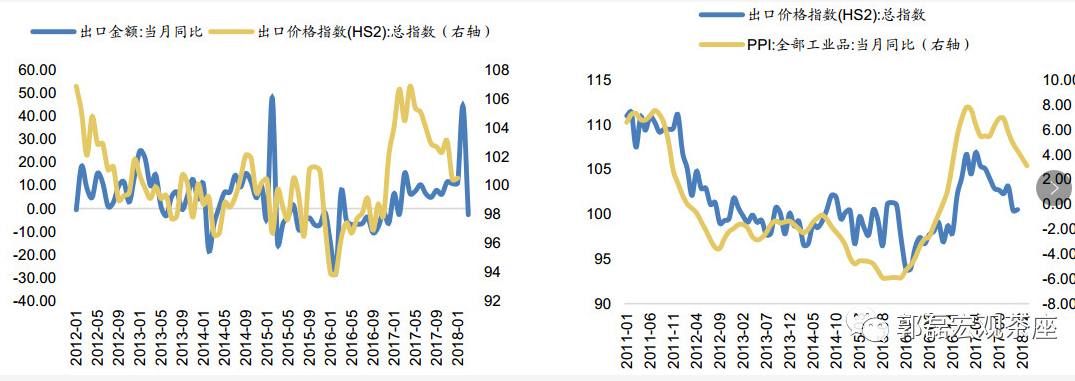

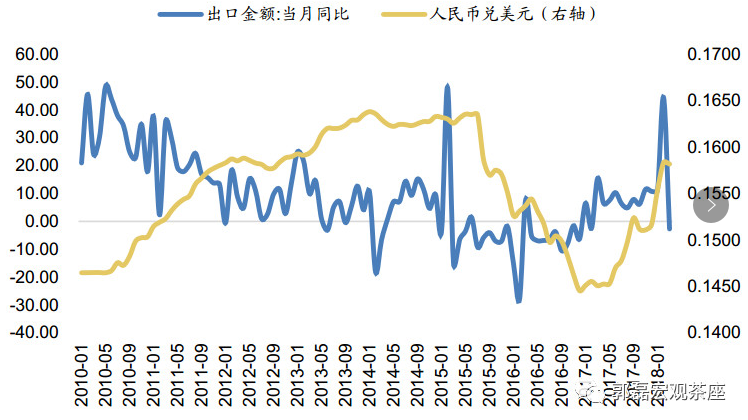

二)价格因素:出口增速其实是出口额的增速,它与出口商品的价格有关。从经验规律来看,出口价格指数(HS2)的变化基本同步于出口同比的变化。而HS2又与PPI的走势大致一致。所以在PPI的回落周期,出口增速会受到价格因素的拖累。

三)汇率因素:汇率对于出口的影响缺少足够的验证时段,但大致来看,2010-2015年的升值周期确实对应着出口增速平台的逐步下行;2015-2016年的贬值周期对应着出口平台的重新抬升。后续人民币又重新进入升值通道。2017年初至今,人民币兑美元升值了9%,2017年11月至今,人民币升值了近5%,去年底至今3个月升值3.6%。

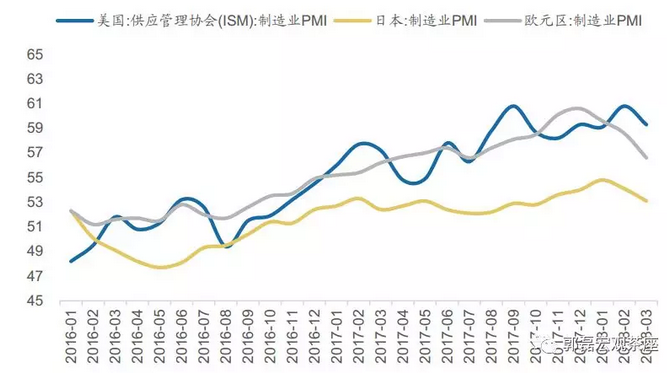

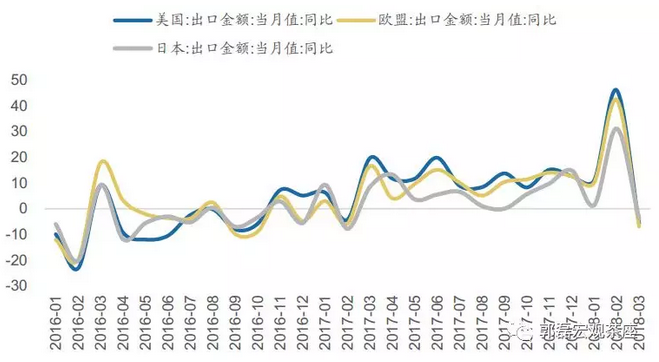

四)外需因素:欧元区PMI于2017年底达到一个历史新高,此后连续三个月下行;日本PMI在1月达到高点后连续两个月放缓。美国PMI的趋势变化并不明显,依然在高位。虽然目前并不清楚欧美这轮放缓的级别,但Q1外需没有继续扩张,这一点逻辑上应该会对出口带来一定影响。

五)贸易环境因素:众所周知,3月下旬中美贸易摩擦一度升级,贸易环境的变化和不确定性的短期上升似乎会对3月短订单产生一定影响。

其中哪些因素影响可能是关键:数据的进一步分析

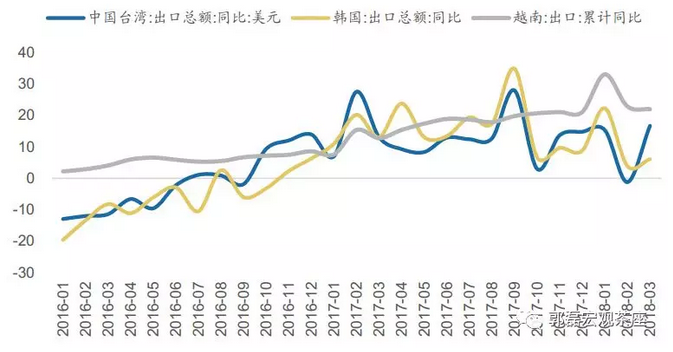

第一,外需出现实质性变化的证据比较弱,韩国、中国台湾、越南3月出口都一致表现稳定。我们以往观测外需的一个经验是,如果韩国出口和中国同向、显著变化,则基本上是一致性趋势;如果韩国、中国台湾、越南等地出口没有异常,则数据变化很可能是需求之外的扰动,需要再观察。

3月韩国出口增速为6.1%,高于2月的3.9%,1-3月为10.3%,略低于去年全年的15.8%。中国台湾3月出口为16.7%,显著高于2月的-1.2%。1-3月累计为10.6%,略低于去年全年的13.2%。越南出口(劳动密集型产品)2月和3月都在22%左右,较去年趋势值基本上没什么变动。

整体来看,数据似乎有一点温和放缓的迹象(Q1较去年),但韩国等地的3月反而比2月要稳定,并没有3月出现外需环境剧烈变化的证据。

第二,春节效应在经验上的证据是2015年,基本上变化节奏完全一致。2015年的春节在2月19日,和今年的2月16日比较像;而前一年(2014年)的春节在1月31日,和2017年比较像。在某种意义上,这是一个季节效应“酷似”的案例。

2015年2月的出口增速是48%,3月一下子下降到了-15%,和今年的节奏基本一致。

第三,归于汇率变化影响的一个问题是,对欧日出口和对美出口趋势上高度吻合,但人民币的双边汇率变化差异颇大。2017年年中以来人民币对绝大部分货币都偏强,但斜率欧元比较平缓;对日元甚至在3月有较大幅度贬值,但出口变动是高度一致的。

第四,贸易摩擦是不是已存在短期行业影响难以定论,但从总量角度而言,与对欧日出口相比,对美出口暂时并无异常。3月对美、日、欧出口分别为-5.6%、-3.7%、-7.0%,至少从目前来说,对美出口与“对照组”相比并无异常。

有观点可能认为钢、铝的出口在3月环比都比较大,似乎有贸易摩擦预期下提前报关的影响,但实际上这一点证据不足,2017年3月两类商品的环比也非常高。

总的来说,我们倾向于认为春节效应和价格周期可能是主要原因(都可以参考下2015年),外需的环比放缓是次要原因(从今年Q1相对于去年Q4的角度来说),其余解释暂无可靠证据。

基于上述理解我们对于出口的判断:季度波动,年增速平台暂无显著变化。从价格的周期节奏(PPI和HS2)来看,Q2-Q3可能继续是一个回落期,至Q4企稳回升。这意味着出口可能也是类似节奏。

从年增速平台来说,去年是7.9%,其中Q1是7.2%;今年Q1的基础更好一些,增速为14.1%。后续欧日经济的放缓可能会带来一定影响。Q2-Q3在14%的基础上进一步回落,Q4企稳。

综合量价两个过程,一则外需目前没有显著变化(如前所述,欧日略有放缓,但并未确认趋势;美国尚未放缓),二则PPI和HS2下行斜率不会太大(观测最近剧烈上升的原油),Q1基础又较高,我们估计全年实现7%左右的增速即大致持平去年应该问题不大。

关于进口,有几个值得关注的数据。

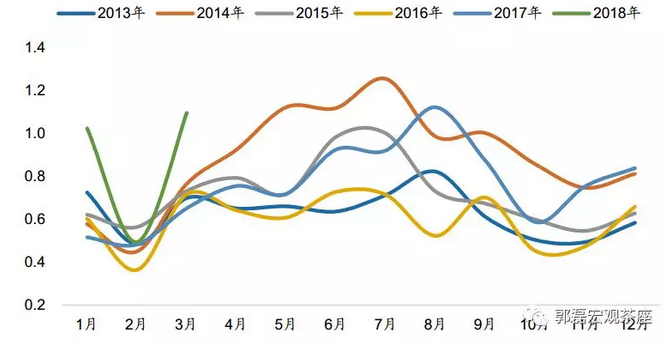

第一,金属加工机床在今年Q1显著高于过去几年同期,可能和朱格拉周期影响有关,经济的长周期支撑依然明显。今年Q1金属加工机床进口2.61万台,属于近年以来显著比较高的数字,这一点可能和朱格拉周期(设备投资周期)的影响有关。

第二,铁矿砂进口在3月偏弱,似乎映射出3月工业内需并不够强。3月铁矿砂进口数量环比为1.8%(2月环比-16%);同比为-10%(2月同比为0.93%)。3月铁矿砂进口略偏弱,似乎映射出工业内需并不够强。

第三,空载重量超过2吨的飞机3月进口量明显扩大。空载重量超过2吨的飞机3月进口47架,1-2月只有34架,一季度累计81架。而去年一季度同期为69架。中国在一些附加值高的产品上主动扩大了进口,推动贸易平衡。

3月当月是逆差,对于这一点带来的连带影响并不用过于担忧。我们倾向于认为单月逆差只是短期现象。一个简单的测算,就2018年全年来说,如果进口增速为20%(Q1为19%,去年全年为16%),则出口0增长仍对应全年有小幅顺差。

风险提示

1)外需环境变化超预期;

2)内需走弱力度超预期。

(编辑:姜禹)