本文来自“Wind资讯”微信公众号。

这次汇率波动主要是美元和港币利差导致的,本质上是金融危机之后流入美元换成港币过多,导致港币过剩,如果适量的港币被兑换成了美元,这个利差也就会消失,而香港坐拥至少超过20万亿港元的纸面财富,兑付能力毫无疑问。

没有任何意外,香港金管局出手了。香港金管局表示,港元在4月12日伦敦交易时段触发了金管局7.85港元兑1美元的“弱方兑换保证”,金管局向市场买入了总值8.16亿的港元。

港元兑美元周四一度跌破7.85再创33年低位,触及弱方兑换保证。根据香港联系汇率制度,在港元跌至7.85时,香港金管局保证在该水平买入港元。

香港金管局总裁陈德霖表示,这是自2005年5月香港金管局推出强弱方兑换保证区间以来,市场首次触发。

要知道,自2005年5月以来,美元兑港币历经了包括美国次贷危机、欧债危机等在内的多次金融海啸的冲击,都没有逼近过7.85水平。

陈德霖重申,金管局会在7.85水平买港元沽美元,保证港元不会弱于7.8500!视乎资金的走向,未来有可能会再次触发“弱方兑换保证”。金管局有足够能力维持港元汇价的稳定和应付资金大规模流动的情况,大家毋须担心。

周四上午,香港金管局发言人还表示,即使港汇转弱至7.85水平,亦未必一定会触发金管局的弱方兑换保证。注意香港清晨港元在银行间市场于7.85水平买卖。即使港汇转弱至7.85水平,只要仍然有银行愿意以7.85买港元,银行同业市场仍然可以继续以此价格互相买卖港元。

而周四晚间,市场意料之中的这一“维稳”举措还是发生了。

3月,金管局在《货币与金融稳定情况半年度报告》中指出:港元的持续走跌主因美国利率上升,从而引发美元和港元之间的套利活动。随着美国货币政策正常化进程持续,港元与美元之间的息差将会扩大并会引致套利活动增加,因此提醒市场不应排除港元弱方兑换保证会可能被触发,预期港元资金流及汇率的波动将会增加。报告还强调,金管局会继续全力保证港元汇率的稳定。

香港金管局总裁陈德霖上月表示,美联储加息后,港美息差会进一步扩阔,为套利交易,即沽港元、买美元提供更大诱因,相信港元将很快触及7.85的弱方兑换保证水平,届时金管局将会入市买港元沽出美元,保证汇率不越过7.85水平,为港元正常化提供条件,并再度提醒港息正常化步伐将会加快。

利差扩大,港币持续贬值

美元同业拆借利率Libor与港元同业拆借利率Hibor的利差持续走高,这被业内人士认为是近期港元如此疲软的主要因素。

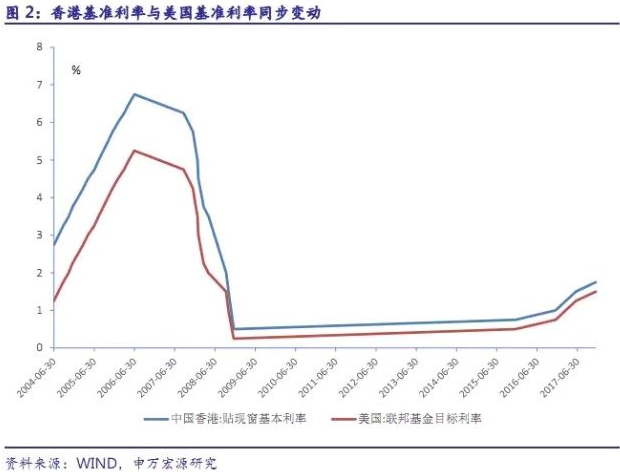

3月22日,就在美联储宣布加息0.25%后的次日,香港随即宣布上调基本利率0.25%。认真观察香港这几年的货币政策,可以发现,每一次的升降息几乎都与美国同步!

BUT!!这只是美联储的基准“目标”利率,而其他市场利率已经远高于1.75%了。比如3个月的LIBOR已经高达2.3%了,而且涨得超快。对港币的利差短期内迅速扩大,导致了港币最近一直走跌。

这就是美国加息+缩表+减税三大资本吸铁石作用下的结果。利率就是资金的价格,当利率升高的时候该国(或地区)的钱更贵,从而导致资金流入,货币(汇率)坚挺。

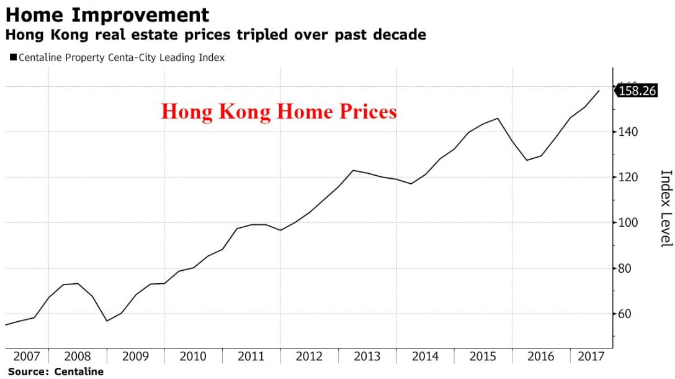

另外,香港的资产价格(房价)也对港币升值带来牵制。香港官方数据显示:截至2018年1月底,香港房价已连升22个月,再创新高。过高的房价容易降低热钱对香港楼市的青睐,资金流出,港币贬值。

联系汇率制度

香港地区实行的是联系汇率制度,所谓联系汇率就是以美元为锚确定港元的价格。

联系汇率制度在不同的时期有不同的特点,比如在1974年-1983年期间,港币的固定价格是:7.80港币=1美元,也就是说无论市场环境怎么变化,香港货币主管部门必须确保这个等式不变。

另外,香港向本地区发行的港币必须以美元作用背书,怎么做到的呢?

香港的发钞行(汇丰银行、中国银行和恒生银行)将7.80元的港币投入市场时,必须得将1美元存入香港金管局的外汇基金账户,发钞银行获得一张负债证明(类似于咱们的存款凭证);当发钞行要收回市场上流动性的时候,发钞行会拿出负债证明向金管局兑回美元,然后从市场手中换回港元。

进入新世纪以后,香港对联系汇率制度进行了调整了,即采用了区间调控的方式:7.75-7.85。

1、设定7.75强方兑换保证,当港币升值幅度涨破7.75下方时,香港当局会卖出港元,买入美元;

2、设定7.85弱方兑换保证,当港币贬值幅度跌破7.85上方时,香港当局会买入港元,卖出美元。

港元如果持续走弱,那么香港方面很可能采取两种方式,一是加息,减少利差;二是入市干预,通过买入港元卖出美元的方式,提振港币。

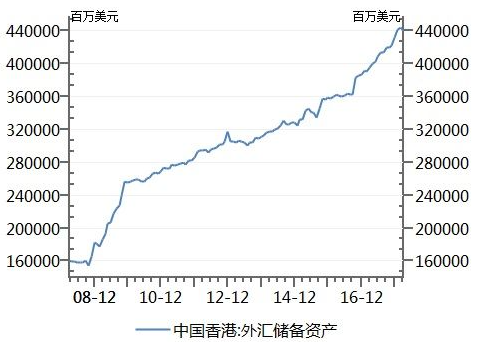

但是实际过程中第二种方式的运用并不能随心所欲,香港地区实行的是联系汇率制度,和美元挂钩,所发行的港元必须有足够的外汇储备作为保障,香港目前的外储是4435亿美元,数量并不算低,但也不能乱用,因为它必须确保下一次可能来临的金融危机时有足够的子弹应对。

香港利率正常化速度会更理想

香港金管局副总裁李达志此前公开表示,自2005年金管局优化联系汇率制度后,香港市场一直呈现资金净流入,导致香港货币基础不断膨胀,目前银行体系结余约1万亿港元。

他对此表示:“目前港元转弱只是过去十多年流入的资金重新流出,香港货币政策转向正常化,市场毋须过分担忧。” 他强调,香港金管局绝对有能力按联系汇率机制,沽出美元并买入港元,稳定港元汇价。目前港汇亦未触及7.85的弱方兑换保证,反映银行体系仍可自行吸收港元沽盘,银行体系亦未见港元资金净流出的情况。”

这座富得流油的城市在宏观上看不出太大的问题。2017年香港GDP增长3.8%,增长强劲,近来的汇率波动主要与利差有关。08年金融危机以来,香港股市和房市吸引大量资金流入,香港外汇储备从2008年的1500亿美元上升到现在的4430亿美元。

联系汇率制意味着如果港元与美元的利率差明显过大,那么港元的持有者有动力按固定的汇率换成美元,然后获得更高的利率。这就很明显了,意味着港元的供给相对过剩,如果港元被换成了美元,市场上的港元供给减少了,那么港元利率也就上升了,利差消失了,港币面临的压力也就消失了。

这次汇率波动主要是美元和港币利差导致的,本质上是金融危机之后流入美元换成港币过多,导致港币过剩,如果适量的港币被兑换成了美元,这个利差也就会消失,而香港坐拥至少超过20万亿港元的纸面财富,兑付能力毫无疑问。

香港财政司司长陈茂波此前也表示:“在未来一段时间,当美国加息时,我们亦估计会有一些资金会流出,在这方面我们完全有准备,无须担心。其实有部分这样的游资流出,对我们是好的,因为这样的话,我们利率正常化的速度会更理想。”

香港金管局前总裁任志刚(Joseph Yam)曾谏言,香港应考虑取消港元盯住美元汇率制度。他还称,汇率制度可以更加灵活,港元可盯住美元、人民币或一篮子货币。

上海商业银行研究部主管林俊泓预期,港汇短时间内会继续贴近7.85水平,暂时未见有资金大量流出香港,但美国持续加息,加上下半年银行体系结余或回落至较低水平,预计香港最快或在第3季尾才会加息。(编辑:王梦艳)