本文来自于中金的研报《中国通号(03969):全球最大的轨道交通控制系统供应商》,作者为孔令鑫、张梓丁、张田。

摘要

投资建议:重申推荐中国通号(03969),目标价6.90港元。公司是全球领先的轨道交通通信信号系统供应商,我们看好其行业下游景气度回升、后市场业务发力以及新业务拓展带来的长期增长前景。

理由:

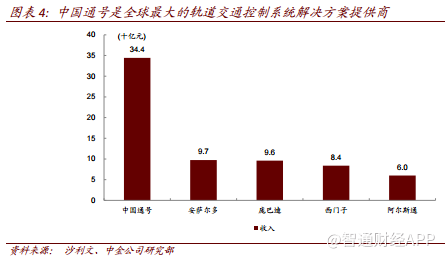

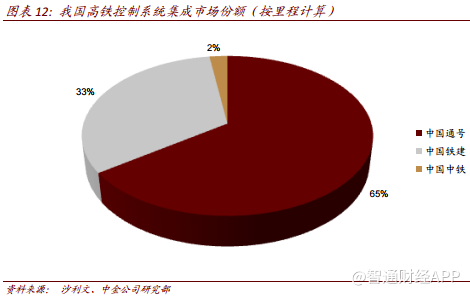

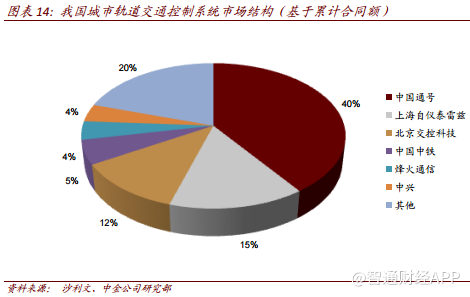

1.全球最大的轨道交通控制系统供应商,业务持续拓展。中国通号是我国轨道交通控制系统龙头制造商和集成商,其国铁 控制系统市场份额达 65%,城轨地铁市场份额达 40%,均为行业第一。2012~2017 年,其主营业务收入复合增速26.7%,归母净利润复合增速达到25.4%,得益于公司良好的业务拓 展及有效的成本管控。往前看,我们认为公司在有轨电车以 及智慧城市领域的布局,将为公司打开长期成长的天花板。

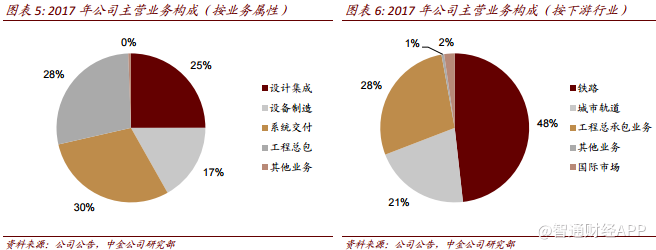

2.国铁城轨景气向上,设备龙头大幅受益。2017年,公司来自铁路、城轨及工程承包收入分别占总收入的48%,21%和28%;往前看,国铁方面,我们预计2018/19/20年铁路竣工里程将达4603/7157/8352公里,分别同比增长45%/34%/35% YoY;城轨方面,预计2018/19年城轨地铁竣工里程将达1218/1142公里,其中地铁占比为69%/71%。考虑到国铁竣工里程逐年回升,城轨景气度依然旺盛,我们预计长期来看设备采购有望稳中有升,公司有望明显受益于行业的增长。

3.控制系统具备后周期属性,维保与更新改造业务值得关注。中国通号的后周期属性体现于两个方面:控制系统设备进场、 集成交付在线路开通前6~18个月完成,处于铁路投资的中后期,公司长期增长能力稳定;随着普铁进入更新改造周期, 中国通号维保业务不断增长,2016/17 年,公司维修改造业务收入分别占铁路业务收入的30%和接近40%,该业务同比增 长接近 30%,未来有望成为收入增长的重要动力。

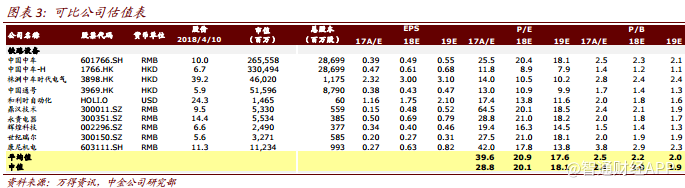

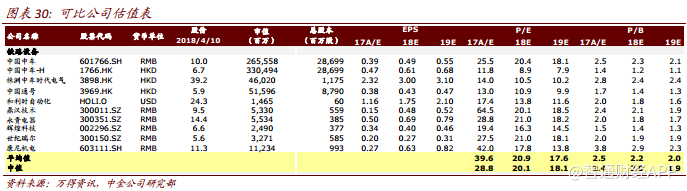

盈利预测与估值:维持18/19eEPS预测为0.43/0.47元人民币。公司当前股价对应2018/19e P/E 为10.9x/9.9x。考虑公司各板块业务均趋势向好,维持目标价6.90港元不变,对应2018/19e P/E 13x/12x。对应当前股价具有17.5%上涨空间。维持推荐。

风险:铁路固定资产投资低于预期;新进入者导致市场份额下降;有轨电车业务拓展不及预期等。

投资概要

投资要点:我们认为未来三年国铁和城轨均将迎来线路竣工高峰,带来旺盛的控制系统采购和安装需求。公司作为国内轨道交通控制系统龙头,国铁主要产品市场占有率达 65%,城轨主要产品市占率 40%,将显著受益行业景气度的回升。

行业概览:国铁城轨迎来竣工高峰。

国铁:预计2018/19/20年铁路竣工里程同比增速有望达到(不包括货运)4603公里/7157公里/8352公里,同比增长45%/34%/35%;快速铁路2018/19/20年通车里程将达到3599/4840/6554公里。

城轨:2018/2019年轨交竣工里程预计分别为1218公里/1142公里,其中地铁竣工占比分别为69%/71%。线路竣工带动设备采购稳中有升,行业龙头将大幅受益。

经营现状:公司为全球轨道交通控制系统龙头企业,国铁、城轨控制系统国内市场占有率分别高达65%和40%。未来三年国铁控制系统需求有望稳中有升,而城轨控制系统则有望实现20%左右的复合增长。特别地,国铁维保及更新改造需求逐年增长,2016/17年在公司铁路业务收入中占比分别达到30%和40%。

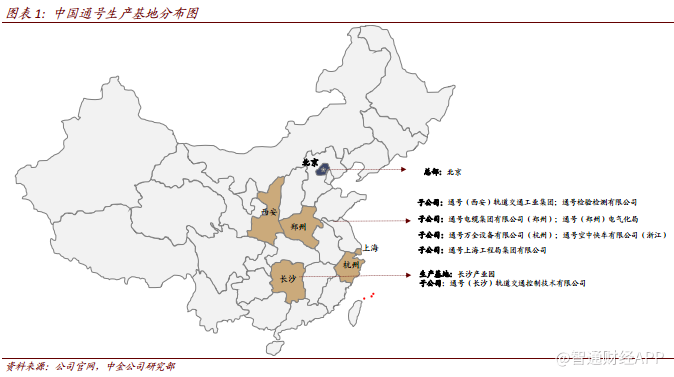

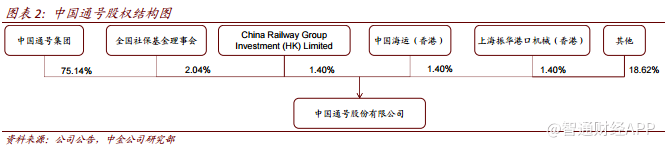

管理层和股权结构:截至目前,中国通号集团持有公司75.14%股权,通过IPO发行,中国通号引进许多高质量战略投资者如中国中铁、中国海运等,其他机构及公众合计持有公司24.86%股权,持股比例相对较为集中。

前景展望:公司在做大做强控制系统主业,保障市场份额领先的前提下,不断完善产业链结构。除轨道交通控制系统外,公司通过自主研发,积极探索工程承包以及城市有轨电车等领域,有望打开成长的天花板。

财务分析:1)盈利能力稳定:公司盈利能力较高。2012-2017年,公司毛利率始终稳定在24%以上,净利率保持在10%左右。2)资产质量良好:公司主业经营活动现金流较为 健康,2017年公司经营活动现金流净流出8.86亿元,主要由于当年开始开展PPP项目导致,若剔除2017年因实施PPP项目导致现金流净流出13亿元,主营业务现金流为净流入4.14亿元。

估值及估值方法:公司盈利能力稳健,我们采用P/E估值。预计公司2018~19年归母净利润将同比增长13.1%/10.8%至37.5/41.5亿元,对应EPS为0.43/0.47元。公司目前股价对应2018/19年P/E分别为10.9x/9.9x。我们维持公司目标价6.90港币不变(对应2018/19年目标PE为 13x/12x),维持推荐评级。

风险:1)宏观经济风险:铁路和城市轨道发展高度依赖国内宏观经济环境。铁路投资可能由于宏观经济波动性而增加、削减或推迟;2)竞争风险:目前中国通号是我国铁路控 制系统市场中的优势企业。但是,在轨道交通市场中项目所有方为地方政府,中国通号不得不与海外企业等更多对手一同竞争;3)国际市场风险:中国通号出口业务受到全球 经济复苏和政治局势的影响。一带一路政策进展和主要国家的政策可能会为公司海外业务扩张带来风险。

全球最大的轨道交通控制系统供应商

一、全球轨道交通控制系统龙头

中国通号在全球轨道交通控制系统企业中独占鳌头。来自第三方市场调研机构沙利文(Frost & Sullivan)的数据显示,按收入计算,从 2009年以来中国通号始终是全球最大 的轨道交通控制系统解决方案提供商。中国通号拥有行业领先的铁路运输控制系统设计与研发能力以及全球领先的制造能力。

轨道交通控制系统行业中的先行者:中国通号前身通信信号工程公司及电务设计事务所于1953年成立。此后在控股股东中国通号集团于1981年批准成立后,中国通号迈入了进一步发展的快车道。

过去几十年中,中国通号一直是新兴技术研发和应用领域中的先行者:公司承担设计及施工的自动闭塞工程在中国第一条准高速铁路广深线运用;国际首次采用铁路无线通信系统(GSM-R)实现重载机车的同步操控;总承包了中国第一个全部国产化的城市轨道交通控制系统;承担了中国第一条时速350公里高速铁路的轨道交通控制系统工程设计及系统集成总承包项目。2010年中国通号正式成立。2012年以来,中国通号连续六次荣获中国铁道学会铁道科技奖。2015年,公司参与的京沪高速铁路工程获选国家科学技术进步奖特等奖推荐项目名单。

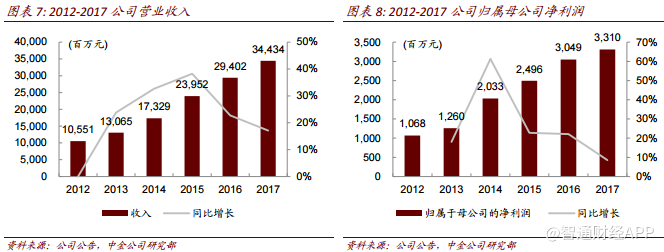

近年公司收入和净利润增速较快。2012~2017年,公司营业收入由105.5亿元增长至344.3亿元,CAGR达26.7%;归属母公司净利润由10.7亿元增长至33.1亿元,CAGR达 25.4%。

铁路运输控制系统包括信号及通信两大组成。信号系统广泛应用于国家铁路、城际铁路 和城市快速轨交系统,主要产品包括TCS-0、CTCS-2、CTCS-3和CBTC。通信系统主要包括铁路集成监控系统、铁路乘客集成服务信息平台,以及GSM-R。

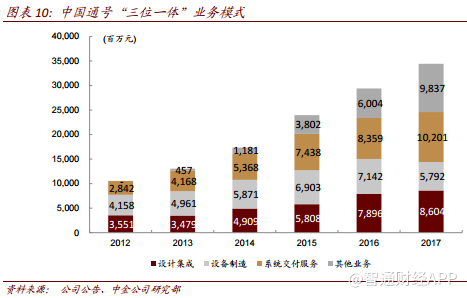

中国通号成功地推行了“三位一体”业务模式。公司主要从事三种业务:轨道交通控制系统的设计与集成、设备制造以及系统交付服务。中国通号以产品设计研发为核心,通过推行“三位一体”业务模式成为全球唯一可在整个产业链独立提供全套产品和服务的轨道交通控制系统解决方案提供商,并在整个产业链占有优势。

设计与集成:主要包括为轨道交通控制系统项目提供工程设计以及系统集成等服务, 提供集成解决方案以实现控制系统的性能;

设备制造:主要包括生产和销售信号系统产品、通信信息系统产品以及其它产品等;

系统交付:主要包括为轨道交通控制系统项目提供施工、安装、测试和维护等服务。

除三大主营业务板块以外,中国通号还从事其它业务,如提供市政工程承包和相关建设项目以及商品贸易。

二、轨道交通控制系统市场中的垄断性企业

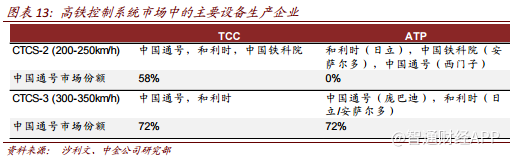

中国通号是高铁控制系统市场中的垄断性企业。公司工程设计服务为轨道交通建设工程 中提供勘测、设计和咨询服务。系统集成服务包括总体技术方案、子系统技术方案、各子系统间的接口方案、数据处理、软件集成以及实验室测试等整体方案。

公司成立以来累计完成了7000余项信号、通信、电力以及自动化工程设计服务,承担并完成了90多条轨道交通线路的系统集成项目。自2005年起,公司承接国家高速铁路 控制系统集成项目,完成了武汉至广州高铁(国内首条时速超过300公里的高铁线路)、北京至上海高铁和哈尔滨至大连高铁(国内第一条高寒地区性高铁线路)等累计超过10000公里的高铁控制系统集成项目,按中标里程衡量在中国铁路控制系统市场中排名第一。

具体来看,来自沙利文的报告显示,中国通号在适用 CRCS-3系统的国内已建成高铁中中 标里程覆盖率达到72.3%,在适用CTCS-2系统的国内已建成运营时速200-250公里的高铁中中标里程覆盖率为58.3%。因此,按照里程计算,公司在适用CTCS-2/CRCS-3系统的国内已建成高铁中中标里程整体覆盖率为 65.2%。

城市轨道交通控制系统市场中的优势企业:城市轨道控制系统设计与集成业务方面,自1961年以来公司开始承担中国第一条地铁—北京地铁1号线控制系统设计集成任务至今,先后参与了北京、上海、南京、苏州、宁波、杭州、武汉、广州、深圳、沈阳、哈尔滨、大连以及乌鲁木齐等20多个城市100多个城市轨道项目控制系统工程的设计集成。

三、在信号与通讯系统市场中根基牢固

中国通号在信号与通讯系统市场中根基牢固。除了在高铁控制系统设计与集成领域拥有 绝对优势的竞争性地位以外,中国通号在设备制造领域也拥有强大的实力。公司是我国 唯一一家能够独立生产轨道交通控制系统全套核心产品的生产企业。中国通号生产的多个轨道交通控制系统核心设备,如计算机联锁系统、轨道电路、自动闭塞系统、列控中心、铁路车载 ATP 和 RBC 设备等具有极强的市场竞争力。

来自沙利文的报告显示,按里程计算,中国通号的RBC设备为运营速度每小时300公里 以上高铁控制系统的核心设备,覆盖了我国90.0%的已建成高铁,公司的轨道电路、计算机联锁和列控中心均覆盖了我国80.0%以上的已建成高铁,其中轨道电路覆盖了中国100.0%的已建成高铁线路。

国铁城轨景气向上,控制系统具备后周期属性

国铁:投资增长确定性高,竣工里程迎来反转 “十三五”期间将推进“八纵八横”建设。2017年我国高速铁路运营里程达到2.5万公里,“四纵四横”高铁网提前建成运营。《铁路“十三五”发展规划》提出在贯通“四纵四横”的基础上,推进“八纵八横”主通道建设,到2020年铁路营业总里程达15万公里,其中高铁里程达3万公里。新规划拓展至“八纵八横”,进一步上调高速铁路建设规划。

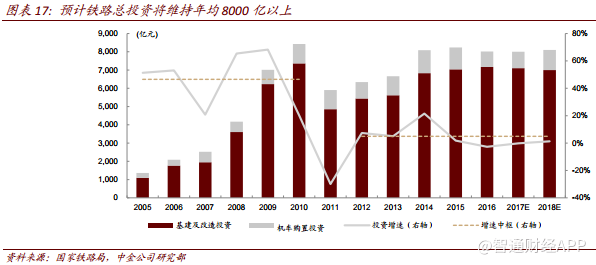

未来三年铁路总投资维持高位。2005年起,国内铁路建设高速增长。2005-2010年,我 国铁路建设投资额由1364亿元增长至8427亿元,CAGR为43.9%。为达成2020年铁路 营业总里程将达15万公里,其中高铁里程达3万公里,时速达200km/h快速铁路总里程将达4万公里的目标,我们预计“十三五”期间年投资额将维持在8000亿元的高位。

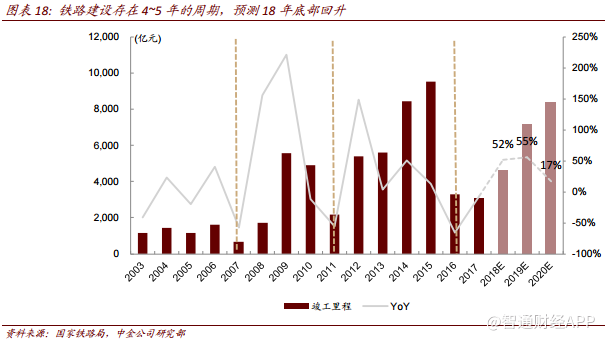

微观指标表明行业探底回升。从项目工期来看,铁路建设存在4-5年周期。由于新建铁路中施工难度较大的占比上升,建设周期会有所延长。2013年以来微观指标持续好转,我们预计始于2017年的竣工增速回升周期将延续至2021年。

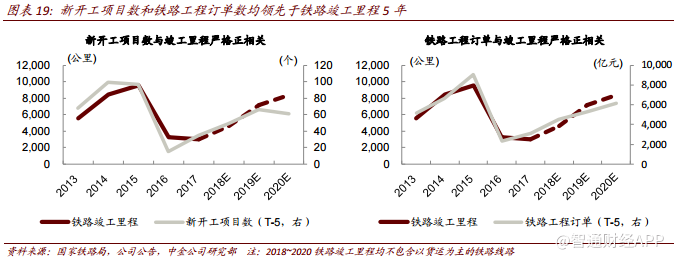

新开工项目数触底反弹。2011-2012年铁路新开工项目数从2009年和2010年的97/99项大幅下降至15/22项,2013年起,铁路项目复工,2013-2015年新开工项目数分别为 49/66/61个。根据历史数据,新开工项目数是铁路竣工里程提前 5 年的前瞻性指标,相 关性较好,因此我们预计 2018-2020 年将是铁路竣工的高峰期。

建筑企业相关合同订单增长迅速。中国铁路建设工程基本由中国铁建、中国中铁、中国交建完成,我们汇总这三家公司的新签铁路工程在手订单,其也是铁路竣工的前瞻5年的指标,而且相关系数极高。2013-2015年新签订单分别同比增加46%/19%/15%。

根据我们自下而上的梳理,我们预计,2018/19/20年铁路竣工里程(不包括货运)有望达到4603公里/7157公里/8352 公里,同比增长45%/34%/35%。其中,快速铁路 2018/19/20年通车里程将分别达到3599/4840/6554公里,占总竣工里程比例分别为78%/65%/78%。

城轨:PPP类项目影响有限,未来三年持续性爆发

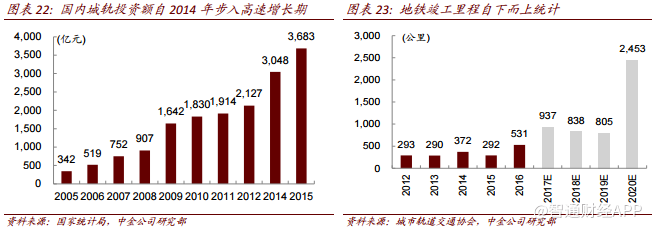

城市轨道交通发展高增长。2014年起,国内城轨投资步入高速增长期。根据2016年发布的《交通基础设施重大工程建设三年行动计划》,2016-2018年,全国城轨投资额达1.6万亿元。受到近期包头地铁被紧急叫停的影响,市场出现对地铁建设的担忧情绪。经过我们的测算,预计在2020~2022年间仅有251公里潜在风险较大的项目。且地铁的建设周期一般为4~5年,2015年及以前开工、非PPP类项目受到新监管的影响较小,因此预计2020年前地铁竣工里程及列车交付受到的影响相对有限。

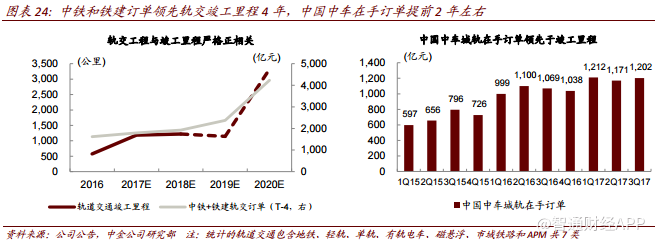

前瞻性指标向好。轨交施工周期一般为3~5年,轨交工程订单可以作为竣工里程的前瞻性指标。中国中铁和中国铁建承建了我国大部分轨交工程,两家公司新签轨交工程订单 是领先于轨交竣工里程4年的前瞻性指标。此外,由于轨交车辆存在半年到一年的备货期,中国中车的轨交装备在手订单领先于竣工里程约2年。

自下而上验证。根据我们自下而上的统计,2017年是轨交高速建设的一年,竣工里程将达到1185公里,同比2016年增加107%,主要由于地铁竣工 937 公里同比大增 76%;我们预计未来三年,轨交竣工里程将在2017年的高基数上维持,2018/2019年轨交竣工里程预计分别为1218公里/1142公里,地铁竣工占比分别为 69%/71%,为其中的最重要的细分领域。

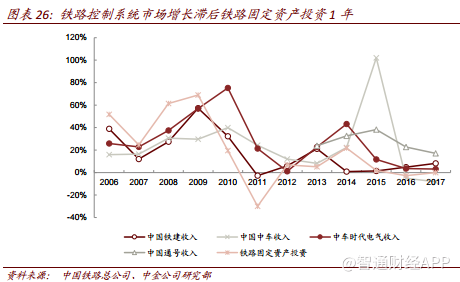

铁路控制系统市场增长滞后铁路固定资产投资1年

以京沪高铁线为例,高铁建设包括6个阶段:前期工作、线下施工和制梁、制架梁与路 基预压、轨道工程、站后工程、联调。其中,通信系统、信号系统、信息和电气化系统均属于站后工程,在线路开通前的6~18个月完成,处于铁路投资的中周期。

我们将铁路固定资产投资与中国铁建、中国中车、南车时代电气、中国通号的收入增长进行对比,发现中国铁建收入与铁路固定资产投资同步增长,而中国通号、南车时代电气、中国中车收入均滞后铁路固定资产投资增长1年左右。

维保市场:我国维保需求仍待发展

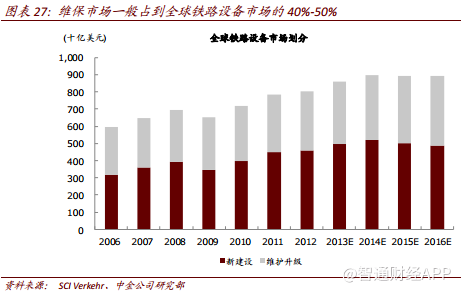

从全球范围来看,售后市场规模等同于新建市场。咨询机构SCI Verkehr提供的数据显示,包括维护与升级业务在内的售后市场一般占到全球铁路设备市场的40%~50%。

升级需求是推动国家铁路控制系统增长的重要驱动力。2016/2017 年,维修改造业务收 入分别占中国通号铁路业务收入的30%和接近40%,收入占比快速提升,但较国际水平仍有一定差距;特别地,城市轨道交通控制系统目前尚未迎来维修改造需求的爆发。往前看,维保和更新替换需求有望成为公司收入增长的重要动力。

估值与建议

盈利预测:预计公司2018~19E年收入将同比增长16.1%/16.0%至399.8/463.6亿元;归母净利润将同比增长13.1%/10.8%至37.5/41.5亿元。

估值和建议:公司目前股价对应2018/19e的P/E分别为10.9x/9.9x。我们维持公司目标价6.90港币不 变,对应2018/19年P/E为13x/12x。维持“推荐”评级。

风险:

1)宏观经济风险:铁路和城市轨道发展高度依赖国内宏观经济环境。铁路投资可能由于宏观经济波动性而增加、削减或推迟;

2)竞争风险:目前中国通号是我国铁路控制系统市场中的优势企业。但是,在轨道交通市场中项目所有方为地方政府,中国通号不得不与海外企业等更多对手一同竞争;

3)国际市场风险:中国通号出口业务受到全球经济复苏和政治局势的影响。一带一路政策进展和主要国家的政策可能会为公司海外业务扩张带来风险。(编辑:张鹏艳)