本文来自于“国际投行研究报告”微信公众号,作者为凌通社读报,原标题为《要发财去抢钴:瑞士金属贸易商托克买断刚果Chemaf到2020年产量!去年以来最好的投资品:缓慢升向100000美元的里程碑》。

经济学人在谈到全球抢钴的时候一个描述让小编觉得很有意思:这就如一场音乐剧,你进去的时候发现几乎所有的空椅子都已经坐满了中国人!只留下一个位置...

做好行业研究,盯住国际投行报告,把自己的心得和体会写在这,这一直是小编做的工作。而从去年开始,小编通过研究心得,不止一次地告诉大家,有一个确定性的投资,那就是小金属,尤其是钴!如今,手中有钴的人,就是幸福的人,手中没钴的人,正在失去未来,或为“绝望的需求”而恐惧!对于一般投资者来说,管他牛市熊市,买个钴股票,去睡觉吧。

行业逻辑:要发财就去抢钴吧

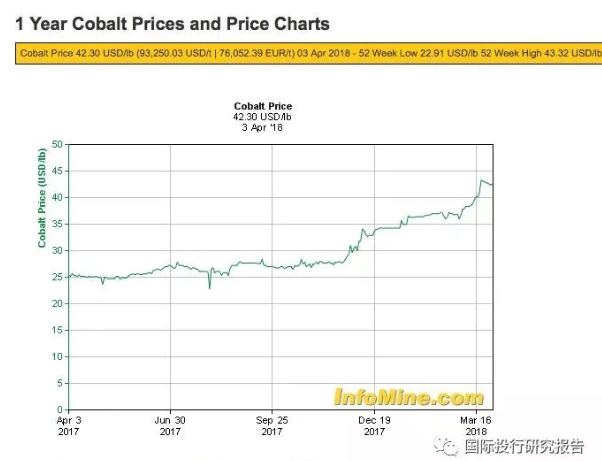

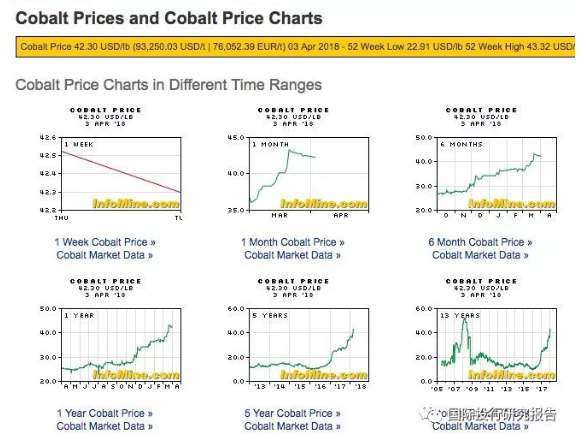

看看这个走势图,在所有的全球商品中,估计这是唯一一个天天向上的品种了。而为什么,那就是全球确定性的新能源车,以及为之而来的对于钴的需求,行业的逻辑非常清晰。

而在此背后,中国股市的钴企业从去年以来出现了价格的飙升。在我的群中,2017年初,我就把我的研究成果告诉大家,因为这可能就是我一辈子上可以看碰到非常少的确定性事件。这个逻辑也非常简单,第一,中国很早就想做一个惊天动地的事情,就是在汽车行业弯道超车,但当时小编就写过一个报告,选择比亚迪的铁电池是错误的路线。第二,以特斯拉为代表的小电池路线在运用中已经获得成功。第三,中国非常非常想和特斯拉合作抢占全球新能源车市场,最可靠的路线还是特斯拉。第四,钴是稀缺产品,全世界探明的数量非常少。第五,目前特斯拉等主导产品使用的电池必须有钴这个“味精”,其他所有的替代品都在实验室阶段。第六,特拉斯在美国缺少市场和量产以及资本支持,最后只能和中国合作。

这些逻辑到目前为止不受任何环境的变化,小编觉得黑天鹅的可能非常小,那就是科技的突破+中美断交。而这几乎是没可能性。

看看钴的市场,钴个股票,看起来涨的很吓人,但要弄清楚几个事实,此前对于钴电池的需求主要是手机、电脑等少数小类消费品,而现在是汽车这一主流消费品,第二,此前钴价在熊市,现在只是从熊市走向正常。第三,现在才刚刚开始,离疯狂还very的远。

抢钴新势力:瑞士金属贸易商托克买断刚果Chemaf到2020年产量

其实,正如小编上面的判断一样,从中国到世界,从苹果到宝马,全球的新能源相关的区域和公司都在为钴而战。此前已经有报道苹果等都希望和钴供应商签订长单。而现在,全球最牛B的瑞士托克表示已经和Chemaf签订协议,买断到2020年的所有产能!下面是小编根据原文的翻译,不一定信达雅,要清楚的请自己去查原文。

托克已同意从刚果民主共和国最大的生产商之一购买所有钴,这是商品贸易商最近采取的一项举措,即增加其对电动汽车所需金属的暴露。

根据周三签署的所谓承购协议,总部位于瑞士的托克将通过沙利纳资源公司的Chemaf子公司在刚果(金)发售钴,直至2020年。该矿去年生产了5000吨金属,预计今年将增加到7000吨,相当于全球产量的5%以上。

由于电动汽车生产商的需求增加,钴价今年已上涨19%至近十年来的最高水平。从特斯拉到大众的汽车制造商正在考虑配备金属材料,以满足他们电动车队的雄心勃勃的计划。

“这一承诺协议将使我们能够共同努力,将刚果民主共和国的宝贵钴资源转化为国家的就业和财政收入,并满足迅速增长的国际需求。”Chemaf主席Shiraz Virji说。

去年,Trafigura以7500万欧元收购了芬兰镍钴生产商Terrafame的15.5%股份,该公司正在寻求利用电动汽车电池中金属的需求。

Shalina正与Trafigura合作,在Kolwezi开发额外的Mutoshi钴矿特许权,允许个体手工采矿者在“受控地点”开展工作,以避免童工的风险。

Shalina说,特许经营权估计含有约30万吨钴

世界上超过60%的钴来自刚果民主共和国,估计有20%是由手工开采的。该部门在非洲最贫穷的国家之一使用童工现象引起了人们的批评,导致消费者和贸易商尝试采购他们可以追踪到的矿产品。

在Mutoshi的让步中,个人挖掘机在正式的合作结构下进行注册,而金属则通过带盖标签的卡车进行安全运输,Trafigura说。

凌通社:好玩的是一个事情是,最近这家Chemaf正是最近市场盛传的一个要扩大产能的主角。对此,兴业证券有一个报告做了评论。而这次突然瑞士的企业达成了收购其2020年以前所有产能的消息,那么现在这所谓要扩产的消息可能就是一个炒作。否则,这家瑞士企业难道买了3年产能然后让价格跌下来?

投资要点

1.近期,市场传言总 Chemaf Sprl 铜钴矿业公司正在加速开采钴矿,未来规划钴矿产能或有可能超过目前钴矿产能排名世界第一的嘉能可。我们认为,Chemaf Sprl 的确或将成为钴行业的一匹黑马,但无论从上游 钴矿山资源储备到中游氢氧化钴冶炼加工能力方面,Chemaf Sprl 均和世界第一霸主钴矿嘉能可仍有较大 距离。即使 Chemaf Sprl 扩建项目如期顺利投产,也在 2020 年之后才会对供给形成影响,对近两年钴价 上涨并无实质影响。

2.上游矿山资源方面:Chemaf S.P.R.L 旗下汇聚 Etoile Mine、Etoile Extension、Mufunta、Luisha(Kanshishi 和 Kansongwe)和 Mutoshi 五大矿山,拥有的钴矿资源储量大于 30 万吨,而嘉能可旗下拥有 6 座大型钴 矿山,其中铜钴矿山 3 座(Katanga、Mutanda 和 Mopani),镍钴矿山 3 座(INO、Murrin Murrin 和 Other Nickel),钴探明资源储量达到 170.76 万吨,其中铜钴矿山拥有 156.56 万吨,占比高达 91.68%,Chemaf Sprl 的钴矿资源储量远不及嘉能可。

3.中游冶炼项目方面:Chemaf S.P.R.L 目前主要包含 Etoile Production Plant 和 Usoke Production Plant 两大生 产基地,钴冶炼能力达 6200 吨;2018 年,公司开始规划新建 2 万吨铜和 1.6 万吨钴的 Mutoshi 冶炼项目, 预期2020年钴冶炼能力提升至2.22万吨。但嘉能可2017年钴产量达到2.74万吨,远超目前Chemaf S.P.R.L 钴矿生产能力;根据 Katanga 复产指引产量,预期 2020 年嘉能可的钴产量或将有能力达到 5.94 万吨,也 是 Chemaf Sprl 产能的两倍以上。

4.供给不确定性风险仍存,钴价或将继续上行。公司预计随着电动汽车需求在未来几年呈指数增长,钴作 为稀缺的金属,或将在 2015-2020 年之间出现供需失衡的情况。我们认为,一方面,刚果(金)新矿业 法将使钴税率大幅提高(2%→10%),并且还存在 50%暴利税风险,将会抑制大型矿业巨头新增钴矿投 资的意愿和能力。另一方面,即使 Chemaf Sprl 真正达成,也需要等到 2020 年前后才会有所体现,对短 期钴金属供需和价格并不构成太大影响,未来钴价将在在供需矛盾、囤货与成本抬升三者的共同驱动下 将继续上涨。

钴价延续去年创纪录的涨势,供不应求局面或仍持续

由于需求预期保持稳定,刚果民主共和国作为钴产地难以撼动的地位令供应前景似乎不确定,钴价已创纪录地大涨。而钴供应可能仍需要等待数年才会上升,原因是完全用其他金属替换钴是一个漫长的过程。

刚果卢本巴希一间工厂内的生钴卷。刚果是钴这种金属的主要生产国。 图片来源:SAMIR TOUNSI/AGENCE FRANCE-PRESSE/GETTY IMAGES

一种用于iPhone手机和电动汽车可充电电池的金属是今年表现最好的资产之一,大涨逾20%,超过其他大宗商品。

由于需求预期保持稳定,刚果民主共和国作为钴产地难以撼动的地位令供应前景似乎不确定,钴价已创纪录地大涨。

虽然供应增加的前景已令锂和铜等同样用于电池的金属的动能放缓,但很多投资者预计钴的消费将继续超过产出。锂价今年大致持平,而铜价下跌逾7%。

尽管某些需要钴制造电池和计算机芯片的科技股已下跌,但钴价继续上涨。

分析人士表示,刚果新的采矿法律让那些在该国开采钴的公司面临又一重风险。新法律撤销了对这些公司的保护,增加了新的、更高的钴税和特许费用。一些公司对使用来自刚果的钴持谨慎态度,因为担心一些采矿者是儿童。这已促使一些公司寻找其他钴来源或寻求开采过程中不违背道德底线的钴。

但业界管理人士称,可能仍需要等待数年钴供应才会上升,原因是完全用其他金属替换钴是一个漫长的过程。伦敦金属交易所(London Metal Exchange)上周实物交割的钴每吨达到94750美元,缓慢升向100000美元的里程碑。

监于没有可轻松获得的投资期权以及价格迅速上涨,一些投资者对钴持谨慎态度。自2017年年初以来,钴价现在已上涨近两倍。

其他人指出,即使电动车辆的采用率出现小幅放缓,或者中国相关补贴政策出现变化,都可能导致钴价反转。据Benchmark Mineral Intelligence,中国硫酸钴的价格自去年年初以来已上涨逾一倍。

但很多分析师认为,实物钴的短缺将继续决定市场的走向,投资者可能对钴价的上涨推波助澜。

COBALT derives its name from Kobold, a mischievous German goblin who, according to legend, lurks underground. For centuries it vexed medieval miners by looking like a valuable ore that subsequently turned into worthless—and sometimes noxious—rubble. Once again it is threatening to cause trouble, this time in the growing market for batteries for electric vehicles (EVs), each of which uses about 10kg of cobalt. The source of mischief is no longer in Germany, though, but in China.

【机器翻译】COBALT的名字来自Kobold,一个调皮的德国妖精,据传说,它隐藏在地下。 几个世纪以来,中世纪的矿工看起来像是一种宝贵的矿石,后来变成毫无价值 - 有时甚至是有毒的瓦砾。现在这东西似乎有引起麻烦的威胁,那电动车电池(EV)的电池市场不断增长,每次使用约10公斤钴。而这次恶作剧的根源不在德国,而是中国。

It is widely known that more than half of the world’s cobalt reserves and production are in one dangerously unstable country, the Democratic Republic of Congo. What is less well known is that four-fifths of the cobalt sulphates and oxides used to make the all-important cathodes for lithium-ion batteries are refined in China. (Much of the other 20% is processed in Finland, but its raw material, too, comes from a mine in Congo, majority-owned by a Chinese firm, China Molybdenum.)

众所周知,世界一半以上的钴储量和生产都位于一个危险的不稳定国家刚果民主共和国。目前鲜为人知的是,用于制造锂离子电池最重要的阴极的五分之四的硫酸钴和氧化物在中国得到精炼。(另外20%的大部分在芬兰加工,但其原材料也来自刚果的矿山,大部分由中国公司中国钼公司拥有。)

On March 14th concerns about China’s grip on Congo’s cobalt production deepened when GEM, a Chinese battery maker, said it would acquire a third of the cobalt shipped by Glencore, the world’s biggest producer of the metal, between 2018 and 2020—equivalent to almost half of the world’s 110,000-tonne production in 2017. This is likely to add momentum to a rally that has pushed the price of cobalt up from an average of $26,500 a tonne in 2016 to above $90,000 a tonne.

3月14日,当一家中国电池制造商表示,将在2018年至2020年期间收购世界上最大的金属生产商嘉能可公司三分之一的钴时,对中国抓住刚果钴生产的担忧加深 - 相当于近一半的2017年全球11万吨产量。这可能会推动钴价上涨,将钴价从2016年的平均每吨26,500美元拉动至每吨9万美元以上。

It is not known whether non-Chinese battery, EV or consumer-electronics manufacturers have done similar, unannounced deals with Glencore. But Sam Jaffe of Cairn Energy Research Advisors, a consultancy, says it will be a severe blow to some firms. He likens the outcome of the deal to a game of musical chairs in which Chinese battery manufacturers have taken all but one of the seats. “Everybody else is frantically looking for that last empty chair.”

目前还不知道非中国电池,电动汽车或消费电子制造商是否与Glencore做过类似的未经宣布的交易。 但咨询公司Cairn Energy Research Advisors的Sam Jaffe表示,这将对一些公司造成严重打击。 他将这笔交易的结果比作一场音乐剧,其中中国电池制造商占满了位置除了其中一个席位。 “每个人都疯狂地寻找最后一把空椅子。”

Mr Jaffe doubts the cobalt grab is an effort by Chinese firms to corner or manipulate the market for speculative ends. Instead, he says, they are likely to be driven by a “desperate need” to fulfil China’s ambitious plans to step up production of EVs.

贾菲先生怀疑钴的战争是中国企业为了投机目的而转向或操纵市场的努力。 相反,他表示,他们很可能受到“绝望的需求”的驱使,以实现中国加速生产电动汽车的宏伟计划。

Others see it more ominously. George Heppel of CRU, a consultancy, says that, in addition to GEM sweeping up such a sizeable chunk of Glencore’s output, China Moly may eventually ship its Congo cobalt home rather than to Finland, giving China as much as 95% of the cobalt-chemicals market. “A lot of our clients are South Korean and Japanese tech firms and it’s a big concern of theirs that so much of the world’s cobalt sulphate comes from China.” Memories are still fresh of a maritime squabble in 2010, during which China restricted exports of rare-earth metals vital to Japanese tech firms. China produces about 85% of the world’s rare earths.

其他人认为它更不祥。咨询公司CRU的George Heppel表示,除了要收货的创业板公司,Glencore的产量还有很大的一部分,中国钼业最终可能将其刚果钴矿运抵芬兰,而不是芬兰,这给中国高达95%的钴 - 化学品市场。 “我们的很多客户都是韩国和日本的高科技公司,世界上大部分硫酸钴都来自中国,这是他们的一大担忧。”2010年的记忆仍然是记忆犹新,在此期间,中国限制出口 稀土金属对日本科技公司至关重要。 中国生产世界稀土的85%左右。

Few analysts expect the cobalt market to soften soon. Production in Congo is likely to increase in the next few years, but some investment may be deterred by a recent five-fold leap in royalties on cobalt. Investment elsewhere is limited because cobalt is almost always mined alongside copper or nickel. Even at current prices, the quantities needed are not enough to justify production for cobalt alone.

很少有分析师预计钴市场会很快走软。 刚果的产量在未来几年可能会增加,但最近钴的专利使用费最近翻了5倍,可能会阻止一些投资。 其他地方的投资有限,因为钴几乎总是与铜或镍一起开采。 即使在目前的价格下,所需的数量也不足以证明仅钴生产是合理的。

But demand could explode if EVs surge in popularity. Mr Heppel says that, though most cobalt is currently mined for batteries in smartphones and for superalloys inside jet engines (see chart), its use for EVs could jump from 9,000 tonnes in 2017 to 107,000 tonnes in 2026.

但如果电动汽车的普及率上升,需求可能会爆炸。Heppel先生说,虽然目前大多数钴用于智能手机电池和喷气发动机内的超耐热合金(见图表),但其用于电动汽车的用量可能从2017年的9000吨增加到2026年的107,000吨。

The resulting higher prices would eventually unlock new sources of supply. But already non-Chinese battery manufacturers are looking for ways to protect themselves from potential shortages. Their best answer to date is the other “goblin metal” closely associated with cobalt, nickel, whose name comes from a German spirit closely related to Old Nick.

由此产生的较高价格最终将释放新的供应来源。 但非中国电池制造商已经在寻找方法来保护自己免受潜在的短缺。迄今为止他们最好的答案是另一种与钴,镍密切相关的“哥布林金属”,它的名字来源于与老尼克密切相关的德国精神。

The materials most commonly used for cathodes in EV batteries are a combination of nickel, manganese and cobalt known as NMC, and one of nickel, cobalt and aluminium known as NCA. As cobalt has become pricier and scarcer, some battery makers have produced cobalt-lite cathodes by raising the nickel content—to as much as eight times the amount of cobalt. This allows the battery to run longer on a single charge, but makes it harder to manufacture and more prone to burst into flames. The trick is to get the balance right.(编辑:张鹏艳)