一、再次强调这次中报季非常关键

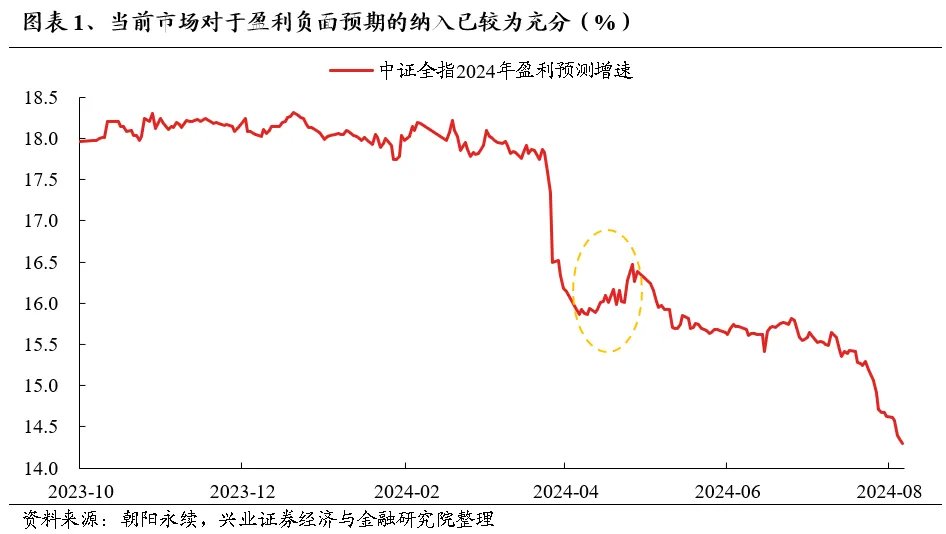

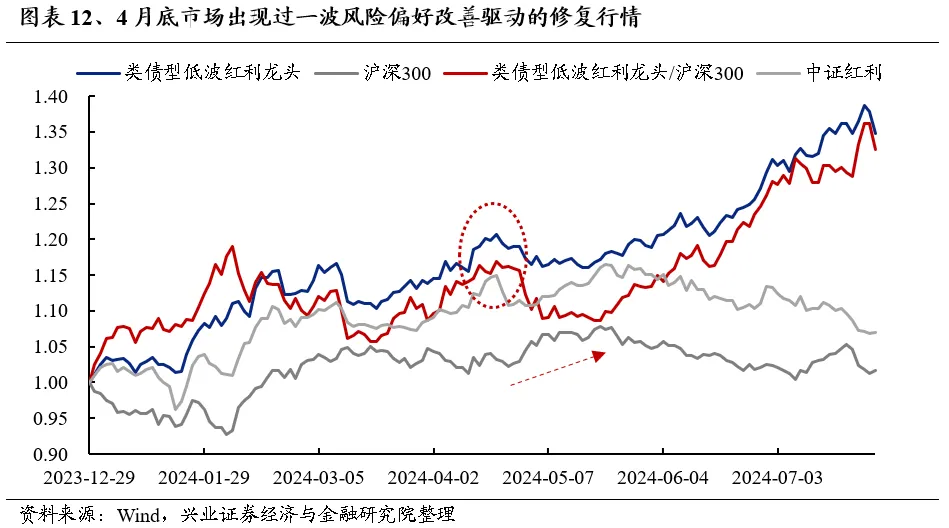

今年财报季成为风险偏好修复的窗口。往年财报季往往是风险偏好收缩的时段,核心是市场前期盈利预期较高,导致股价在业绩不达预期后出现回调。而今年的不同之处在于,市场本身的风险偏好很低,导致业绩空窗期大家已经纳入较多的负面预期,而财报季风险偏好反而迎来修复。如3-4月业绩空窗期市场较低迷,反而4-5月份年报、一季报公布后,市场风险偏好出现了一波修复、中证全指盈利预测小幅上修。

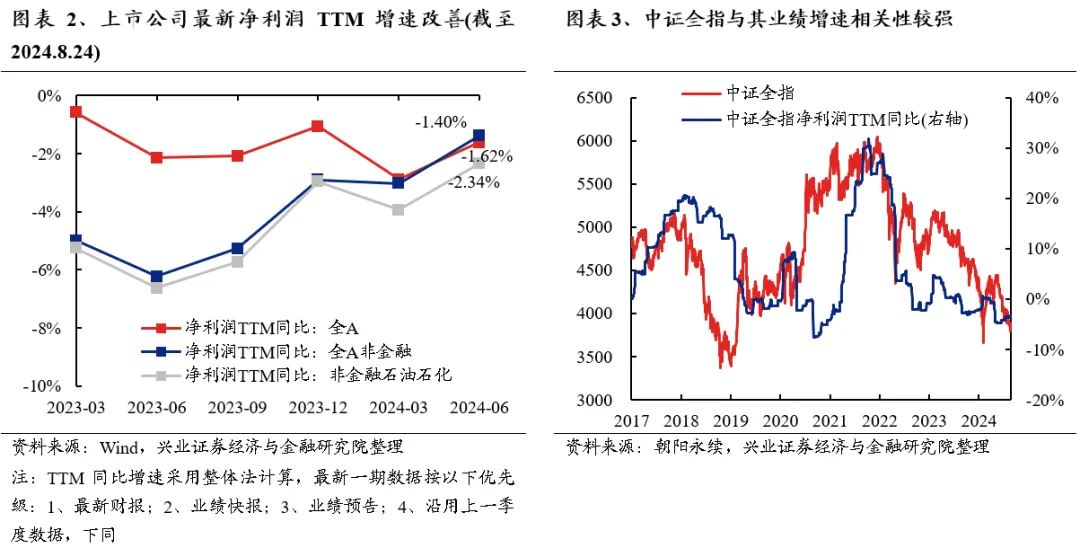

这其中,财报业绩是修正预期的重要锚点。而从当前的财报数据来看,二季度上市公司盈利增速已呈现边际改善趋势。截至2024年8月24日,全部5154家A股上市公司中(剔除次新股,下同)共有2937家披露上半年业绩(包括半年报、快报和预告),披露率达56.98%;其中半年报披露率为34.26%。全部A股/全A非金融/全A非金融石油石化2024Q2净利润TTM同比增速分别为-1.62%/-1.40%/-2.34%,较2024Q1分别回升1.28pct/1.62pct/1.60pct。

并且,随着近期中报业绩成为市场重要的交易线索,已在带动共识凝聚。7月以来A股赚钱效应较差的一个重要原因,就在于行业轮动速度过快、市场缺乏明确共识和主线。我们通过一级行业近五日涨跌幅排名变动绝对值加总,构建了行业轮动强度指数这一指标,用于量化市场的轮动速度。7月以来,我们看到这一指数持续上升,甚至一度逼近年内新高。而当前,随着财报陆续公布、中报业绩成为市场重要的交易线索,行业轮动已在边际放缓,市场共识正在逐步形成。

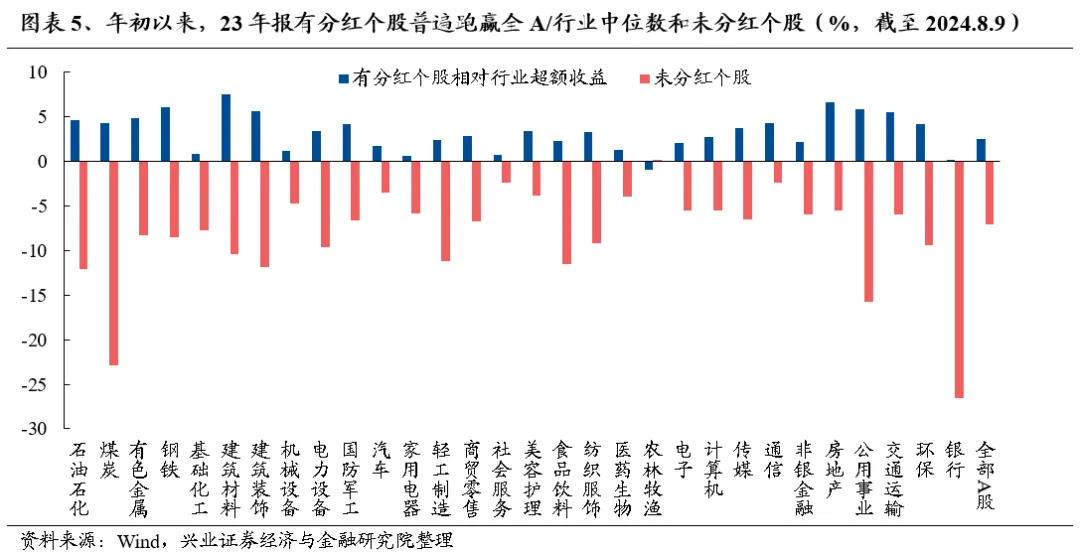

此外,中报季有望迎来上市公司密集披露分红阶段,对股东回报的重视也有望提振市场信心。随着监管积极引导上市公司加强股东回报,市场的审美由过去的ROE和G(景气)逐渐往D(分红)扩散。我们看到今年以来,在全部A股和绝大部分行业中,23年报有分红个股普遍跑赢全A/行业中位数和未分红个股。因此,参考8月8日晚间茅台宣布分红计划后对第二天个股股价的催化,若后续多数公司在中报中提出了分红方案,有望持续修复市场情绪。

因此,本次中报季不仅有望成为风险偏好修复、业绩预期修正的窗口,更重要的是将为当前仍显弱势、缺乏清晰主线的市场,提供凝聚共识、挖掘新的主线方向的重要线索。

二、当前中报有哪些潜在亮点?

2.1、今年景气投资依然有效,财报业绩是重要依据

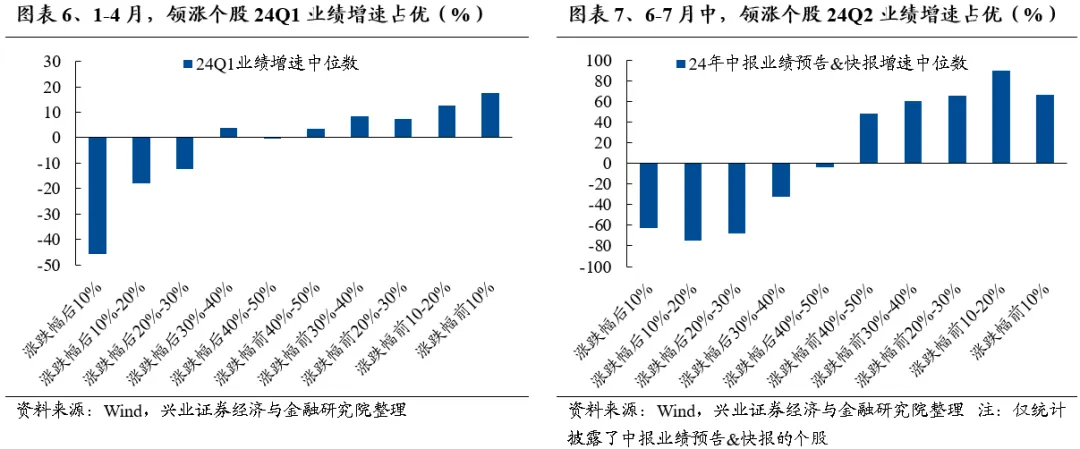

今年景气投资依然有效,领涨个股具备更高的增速。我们将个股按照1-4月和6-7月涨跌幅分组后,发现1-4月涨幅靠前的个股普遍在24Q1业绩增速上占优,而6-7月领涨个股也大多具备更高中报业绩预告&;快报增速。

2.2、当前中报有哪些潜在亮点值得关注?

在对当前中报进行系统性的梳理后,重点可关注以下三个主线:1、电子;2、内外需共振(设备更新、消费品以旧换新+出海);3、资源品。

1、电子

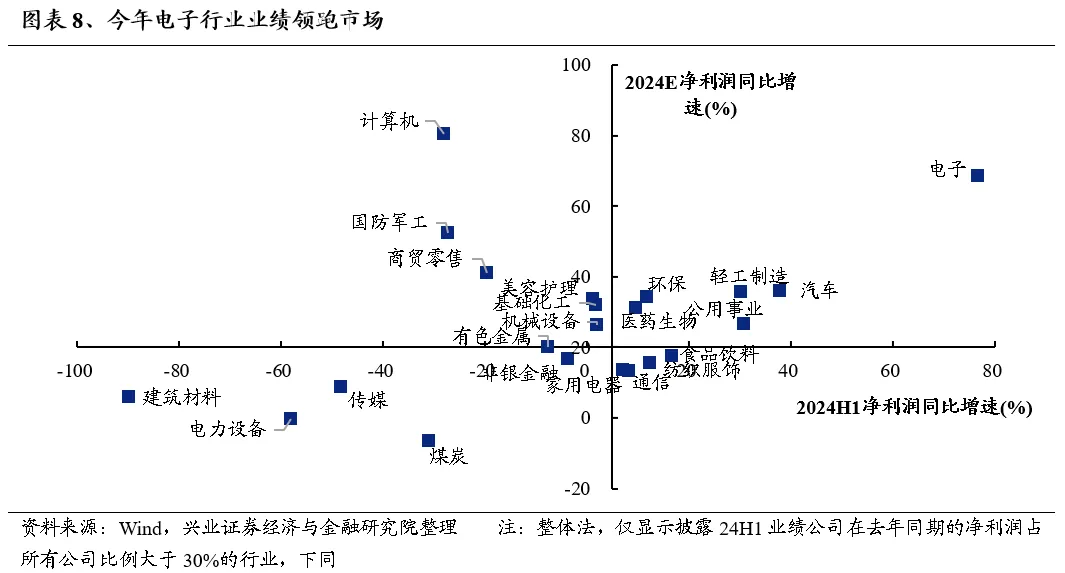

电子是今年市场业绩表现最亮眼的方向之一。截至8月24日,电子行业中报披露率已接近60%,从当前来看,上半年净利润同比增速超过70%,在申万全部31个行业中排名靠前。

2、内外需共振(设备更新、消费品以旧换新+出海)

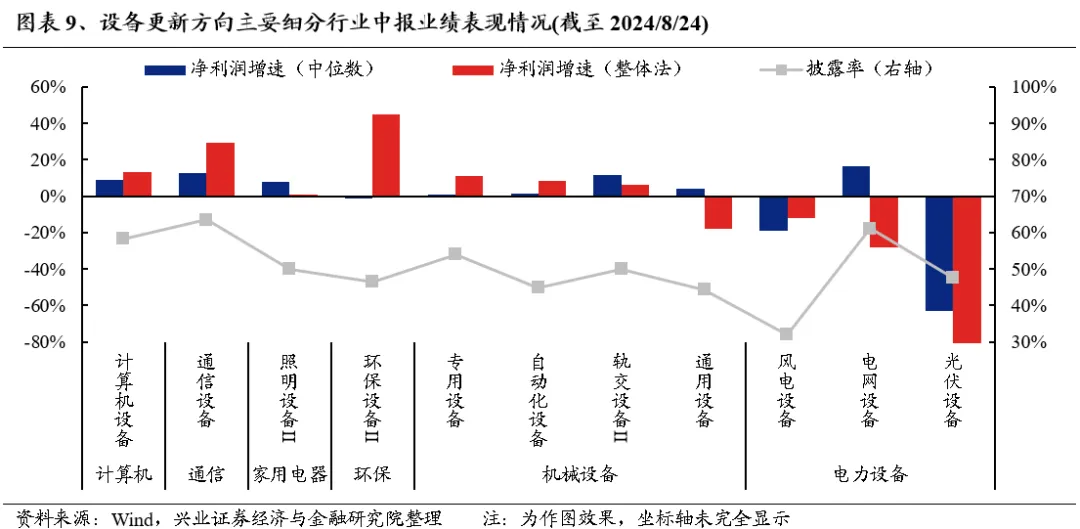

设备更新方面,机械设备(专用设备、自动化设备、轨交设备、通用设备)、计算机设备、通信设备(光模块)、照明设备、环保设备等方向上半年净利润实现同比增长。

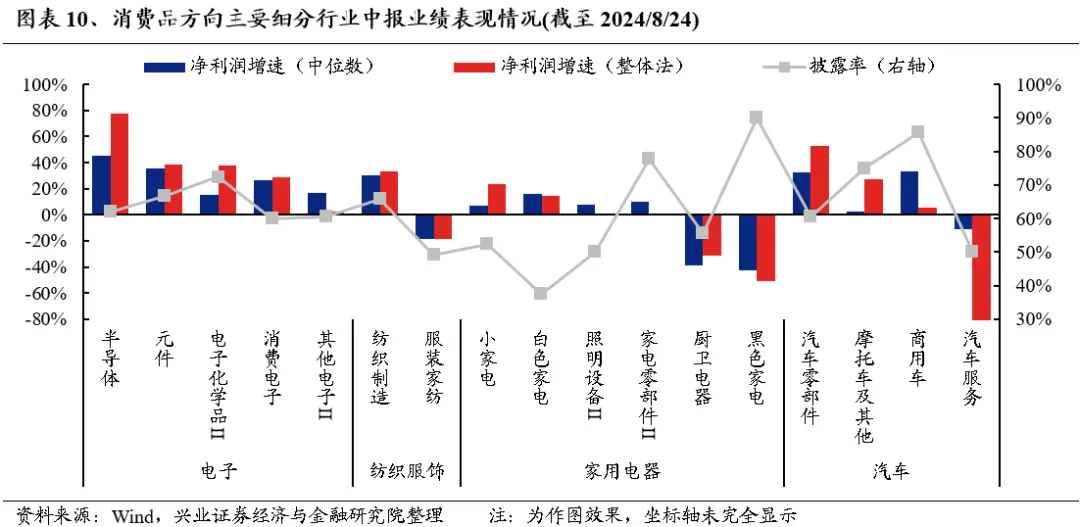

消费品方面,电子、纺织服饰(纺织制造)、家电(小家电、白色家电、照明设备)汽车(汽车零部件、摩托车、商用车)等方向景气延续。

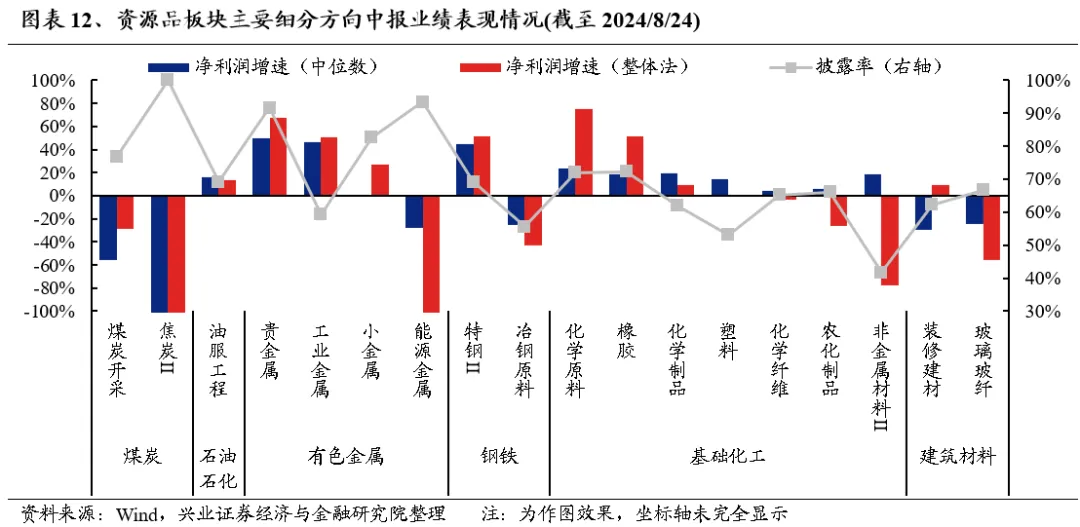

3、资源品涨价

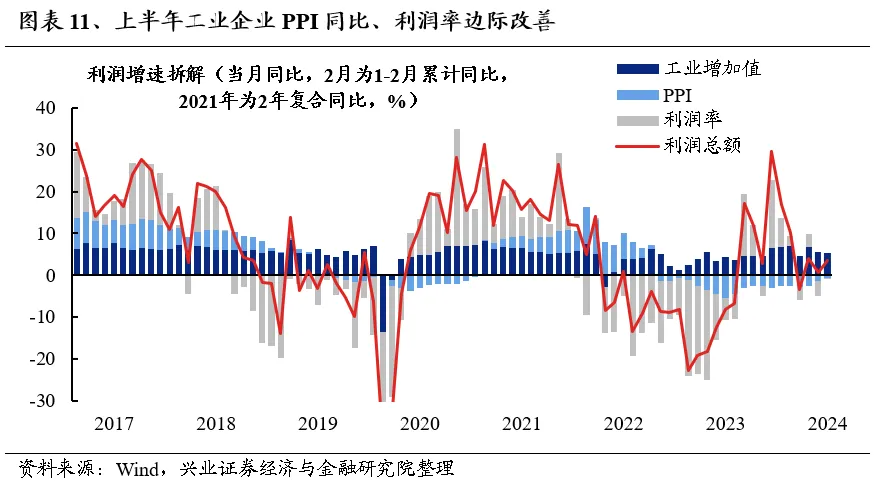

从工业企业利润总额同比增速的量、价、利润率三因素拆分来看,价格和利润率的改善或是上半年利润总额同比增长的重要支撑。1-6月工业增加值/PPI累计相比为6.0%/-2.1%,较1-3月分别变动-0.1pct/0.6pct;1-6月累计利润率为5.41%,较1-3月回升0.55pct。

宏观价格和利润率的改善也体现在上市公司业绩上,资源品板块如石油石化、有色金属(贵金属、工业金属、小金属)、钢铁(特钢)、基础化工(化学原料、橡胶、化学制品、塑料)等方向上半年净利润实现同比增长。

三、中报之外,随着风格从过度防御转向攻守兼备,“15+3”高度适配

今年以来我们一直强调,市场已进入高胜率投资的时代。2024年中期策略报告《时代的贝塔》中我们进一步提出大盘、龙头是时代的beta。并且,在不同宏观经济、产业趋势和风险偏好下,同样是大盘龙头,结构上也有侧重:

1)高景气:当市场有确定性景气方向或产业趋势的时候,拥抱高景气是最优选择,进攻就是最好的防守。其典型,即美股及其AI浪潮驱动下的科技巨头。

2)高ROE:即便如欧洲市场,增长乏力、缺乏高景气,但只要经济不存在系统性风险,龙头维持优势甚至“剩者为王”,依然能够凝聚共识。

3)高股息:而当市场如日本股市这样,既缺乏增长,甚至有出现系统性风险的可能性(如债务风险、汇率崩盘等),那么只能退而求其次,进一步缩短资产的久期、把握当下的确定性,去拥抱低估值类债资产。

对于A股,我们看到年初以来主线同样在三类资产中往复跃迁、轮动,共同构成高胜率时代的“资产光谱”:年初由于市场对于经济的预期过度悲观,风险偏好显著收敛之下,红利资产表现出明显的超额收益。此后随着悲观预期修复、风险偏好抬升,市场跌深反弹,高ROE、高景气方向表现出明显的相对收益。但3月中旬至4月中旬,在前期的跌深反弹行情充分演绎后,叠加两会预期落地,市场风险偏好边际回落,红利方向再度领涨。而进入4月下旬,随着风险偏好修复,市场再度从红利板块向核心资产、出海链、“15+3”等高景气、高ROE方向扩散。但5月下旬开始,随着对于经济的预期再度走弱,市场又再度拥抱红利。

往后看,我们认为类似4月下旬,随着风险偏好进入从过度悲观的状态缓慢爬升、修复的窗口,转机或在8月,市场风格也将从过度防御转向攻守兼备,从高股息向高景气、高ROE方向扩散。

但我们更要强调的是,这种扩散是有限度的,是在高胜率投资的时代背景下、大盘龙头的beta中的扩散,并不支持市场回到小微盘、主题炒作的风格。

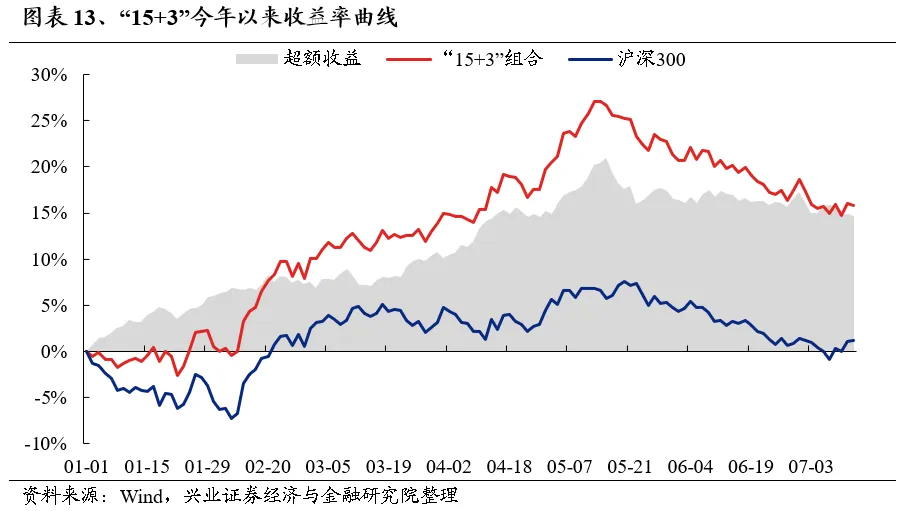

这其中,“15+3”作为三高资产的交集,大盘风格的增强,有望成为市场共识凝聚的方向。今年兴证策略团队首提“15+3”( 达到或接近15%的净利润增速、3%的股息率)作为新时代核心资产的筛选标准。相比于传统的核心资产,“15+3”兼具高景气、高ROE与高股息,是更顺应这个时代的核心资产。

“15+3”资产提供了简单、明确的筛选标准,筛选条件如下(“15+3”基础上放宽):

1)中证800成分股,市值不低于300亿;2)2024Q1、2024E、2025E净利润增速不低于10%;3)2023年股息率不低于2.5%。

“15+3”资产标的池具体名单欢迎联系兴证策略团队获取。

风险提示:经济数据波动,政策超预期收紧,美联储超预期加息等。

本文转载自微信公众号“尧望后势”,作者:兴证策略团队 ;智通财经编辑:徐文强。