智通财经APP获悉,8月23日,乘联分会秘书长崔东树发文称,中国进口车进口量从2017年的124万台持续以年均8%左右下行,到2023年仅有80万台。2024年1-7月汽车进口40万台,同比下降2%。随着国产车的崛起和国际品牌本土化加速,近几年汽车进口持续低迷,1-7月持续3年负增长。2024年7月进口汽车7万台,同比增长6%,环比6月增15%,这是近期少见的7月高增长。

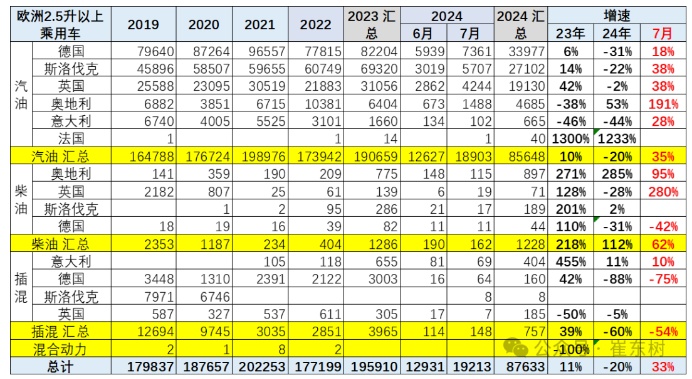

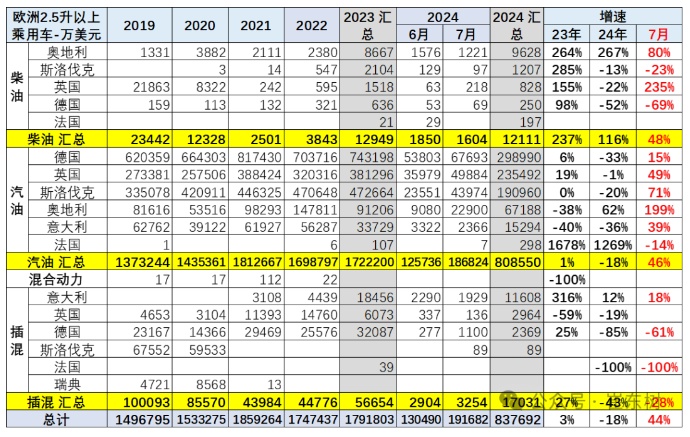

2023年欧洲2.5升以上乘用车对中国出口达到19.6万台、179亿美元,金额同比增长3%;2024年1-7月欧洲2.5升以上乘用车对中国出口达到8.8万台降20%,84亿美元降18%,其中7月1.9万台增33%,19亿美元,同比增44%。

随着中国汽车产业的不断强大,电动化转型改变了市场需求结构,燃油车需求持续萎缩,进口燃油车需求也出现明显下降。随着国际关系的不断复杂,还是要未雨绸缪建立更多的进口模式,维持进口车合理规模。

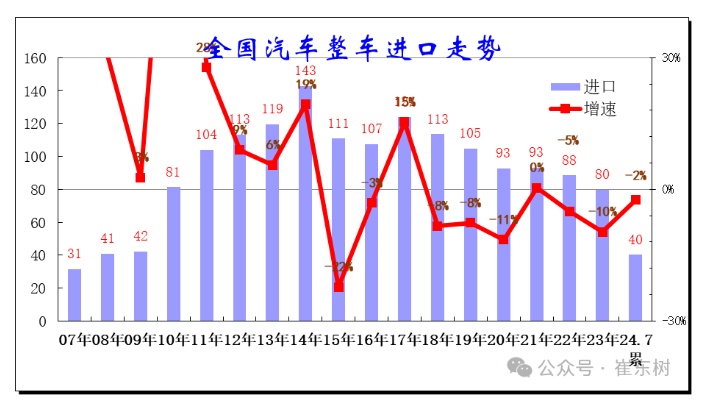

一、中国汽车进口总体走势

1、汽车进口增速特征

在2014年进口车达到143万峰值后下行,2016-2017年进口增速稍有企稳改善,2018年以来持续下滑。

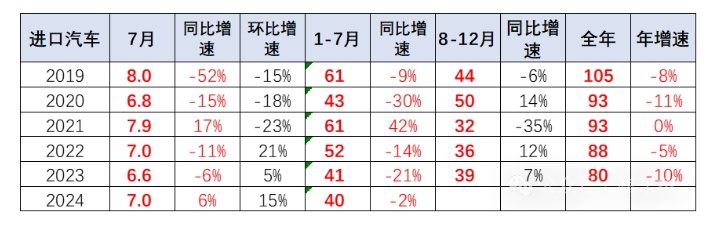

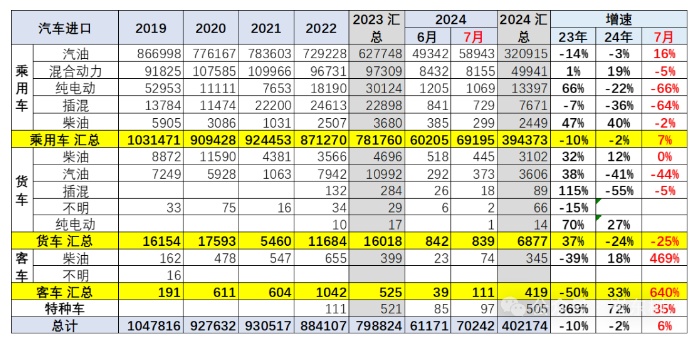

2023年进口规模锐减,全年进口仅有80万台,同比下降10%。目前2024年的月度进口量维持在月均5万台左右水平,持续萎缩压力较大。

2024年7月进口汽车7万台,同比增长6%,环比6月增15%,这是近期少见的7月高增长;1-7月汽车进口40万台,同比下降2%。随着国产车的崛起和国际品牌本土化加速,近几年汽车进口持续低迷,1-7月持续3年负增长。

2021年进口车市场走稳,全年进口量93万台,同比持平。2022年汽车进口量达到88万台,同比下降5%,相对于2020年进口量下降较大。2023年进口车进口79.9万台,同比降10%。

近期国际汽车生产回暖,未来加大进口车增量推动全年恢复消费增长的潜力仍较大。

2、整车进口月度走势

疫情后的进口乘用车恢复正常走势。从月度走势看,近几年的进口仍呈现恢复增长特征,与国产车的走势基本相近。

2024年呈现正常季节走势,1-4月进口较2023年同期偏弱,5月进口走势回暖,7月恢复较好。2024年后期能否实现类似2023年7月后一路向上的走势,仍不确定。

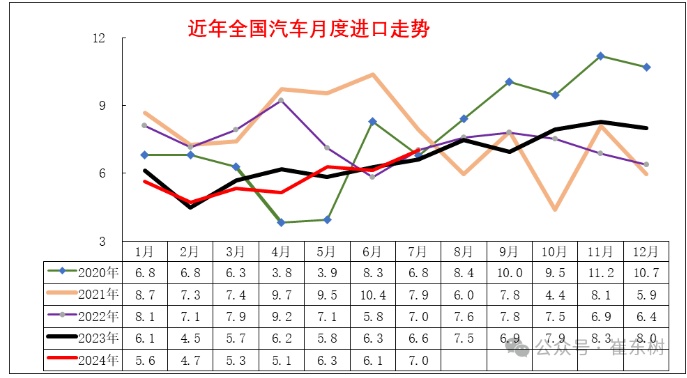

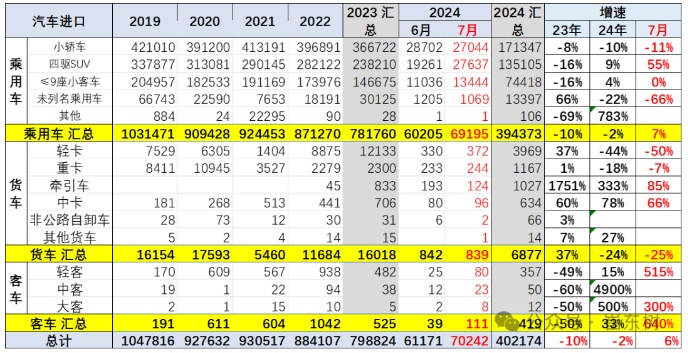

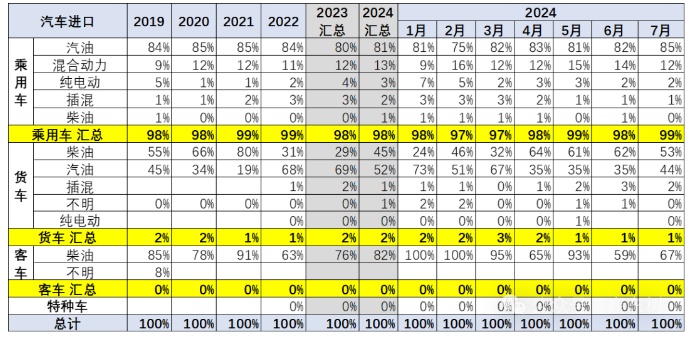

3、汽车整车进口结构特征

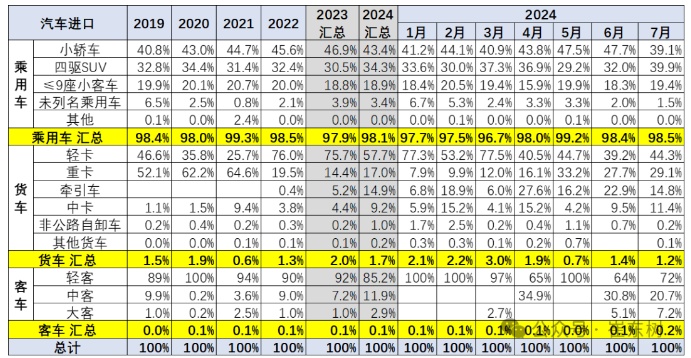

2017-2019年的进口车市都是相对稳定的。2023年进口整车80万台,相对2022年下滑较大。2024年乘用车进口下滑减慢,传统的卡车进口较一般。

今年汽车进口结构中的乘用车占到98%的绝对主力地位,其中2024年1-7月进口轿车17.1万台、占比43%,进口四驱SUV进口13.5万台、占比34%,而新能源车的未列名机动车进口1.33万台、占比3.44%。

2024年的商用车进口表现较强,尤其是3月卡车进口回升较大,但5-7月牵引车和中卡等均不强。

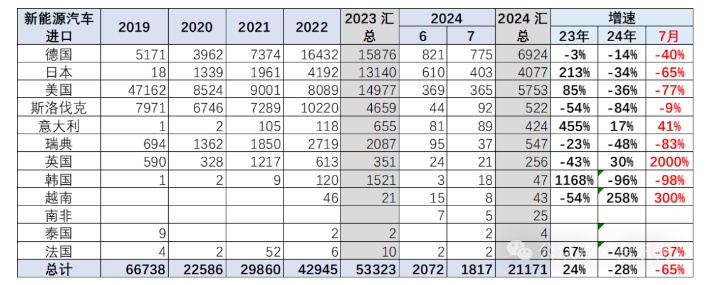

4、新能源汽车整车进口结构特征

近几年进口新能源乘用车实现持续高增长,2024年出现剧烈下滑。7月进口纯电动的乘用车1069台降66%、插混729台降64%,进口新能源车占比达到4.3%;1-7月进口纯电动乘用车13397台降22%,插混乘用车7671台,降36%,进口新能源乘用车表现较弱。

乘用车的传统燃料进口车市场下滑较大,卡车中柴油车占比回升,而汽油货车的占比下降,与牵引车需求相关。2024年的高端汽油皮卡进口表现缓慢。

近期新能源乘用车市场表现相对较强,进口纯电动车市场也表现相对较好。

今年乘用车新能源进口占比达到5%,纯电动较去年有小幅下降,乘用车仍是绝对主力。货车中的汽油车比例仍是较高的,但柴油车提升较好。

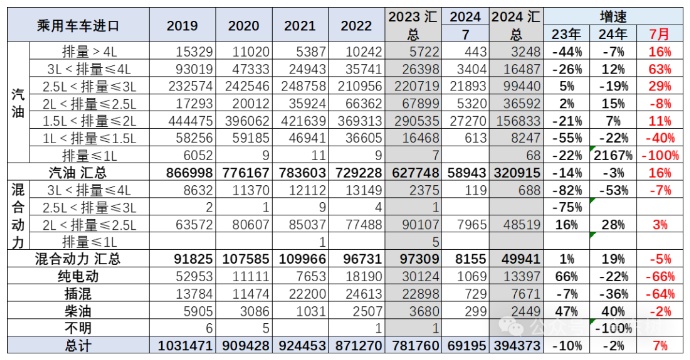

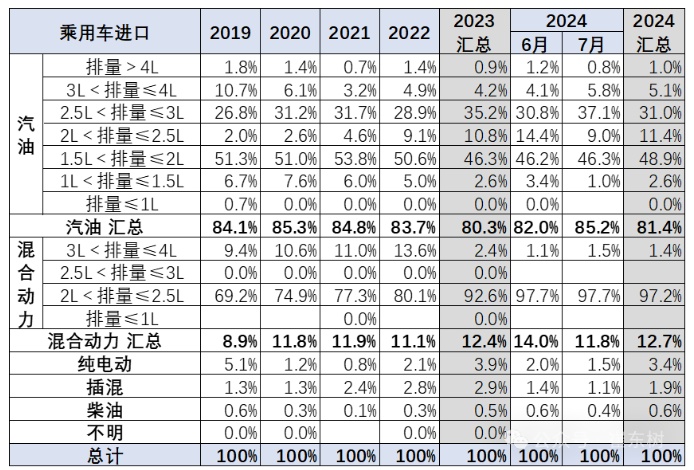

5、汽车整车进口排量结构特征

乘用车的进口车型排量集中于2升以下汽油车型,占比整个乘用车的进口量49%的比例。

前期进口走势较强的2.5升-3升的大排量进口车销量下降,2-2.5升的占比明显回升,3升以上的近期走强。市场的高端化走势不强。6-7月的4升以上大排量车暂时走高,避险因素较明显。

二、汽车进口市场格局

1、分国别进口特征

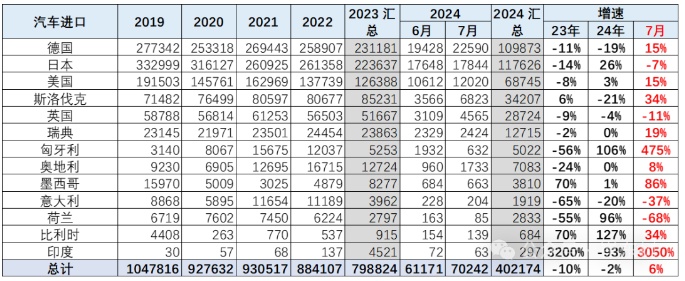

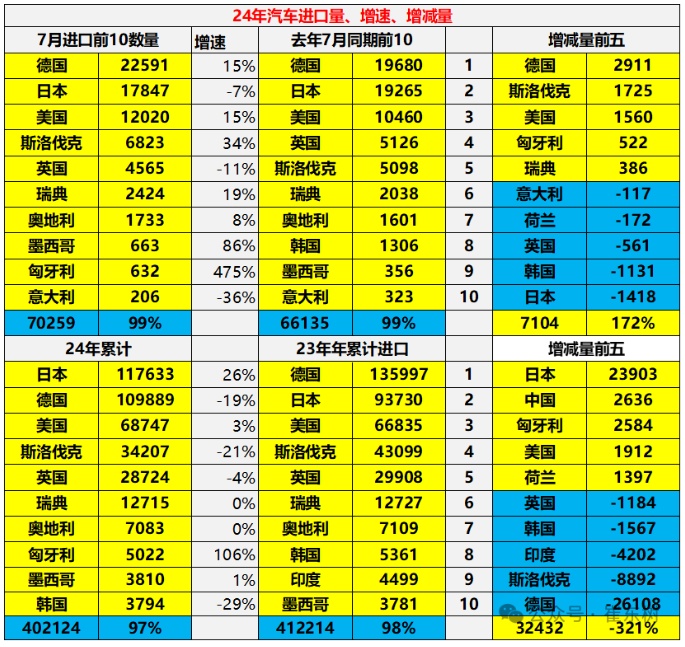

中国乘用车的进口国别仍以日本、德国、美国为核心,近期的匈牙利进口表现较强,斯洛伐克进口量稍有下降。

2、进口地区特征

进口车主要是北京地区企业,北京有较强的总部经济的优势。吉林地区的进口车规模下降,说明进口新能源车较多。北京地区的进口车规模最大,而吉林省的进口表现相对较好。

3、整车进口月度走势

7月日本和美国等进口车增量很好。2024年7月进口最高的德国22591辆、日本17847辆、美国12020辆、斯洛伐克6823辆、英国4565辆。7月增量最大的是德国2911辆、斯洛伐克1725辆、美国1560辆、匈牙利522辆、瑞典386辆。2024年1-7月进口车最高的是日本117633辆、德国109889辆、美国68747辆、斯洛伐克34207辆、英国28724辆;1-7月增量最大的是日本23903辆、中国2636辆、匈牙利2584辆、美国1912辆、荷兰1397辆。

4、新能源汽车整车进口国家特征

2019年前新能源车的进口数量较大,但2021年特斯拉国产导致的纯电动下滑的幅度较大。

2021年纯电动车受到特斯拉国产的影响而下降较大,但2022-2023年新能源的发展很好,让更多企业进口新能源。

2024年纯电动的德国进口放缓,插混的美国进口表现较强,混动的日系车走势总体较强。

三、欧盟大排量进口车销量格局

1、欧洲对华出口车的构成

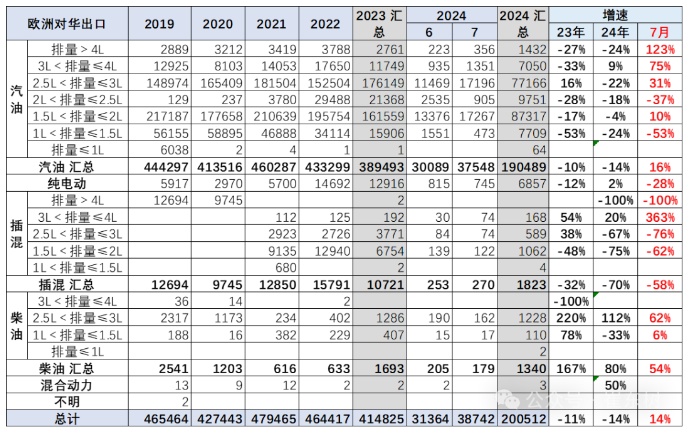

欧洲对华出口乘用车主要是汽油车,其中40%以上是2.5升以上大排量车,这些车型的市场走势较强。

2、欧洲2.5升以上乘用车

2023年欧洲2.5升以上乘用车对中国出口达到19.6万台,同比增长11%;2024年1-7月达到8.8万台降20%,其中7月1.9万台,增33%。

3、欧洲大排量进口额

2023年欧洲2.5升以上乘用车对中国出口达到19.6万台、179亿美元,金额同比增长3%;2024年1-7月达到84亿美元降18%,其中7月19亿美元,同比增44%。

四、汽车市场销量格局

1、进口车总体销量

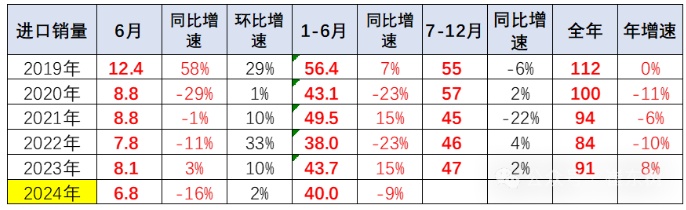

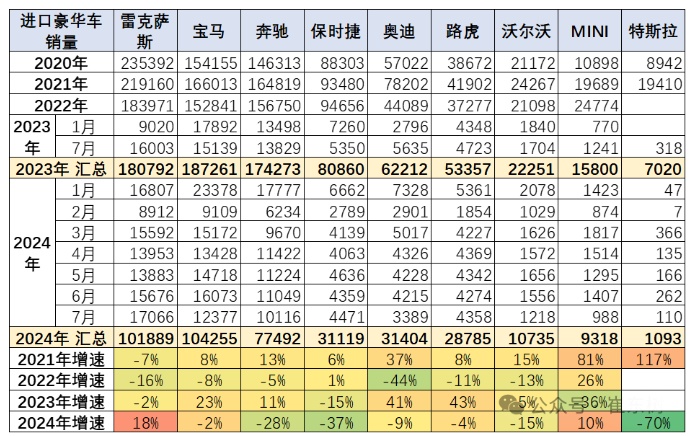

目前看进口车销量表现稍差,弱于国内国产豪华车市走势。2021年进口车销量达到94万台,相对于2020年销量下滑6%。

2022年进口车的销量84万台,同比2021年大幅低10%,也相对弱于国产车的表现。2023年终于恢复正增长,达到91万台,增8%。

2024年1-7月进口车交强险数据为40万台,同比下降9%。由于低基数的促进,今年1-7月进口车零售一般,未来压力仍大。

2、进口车品牌特征

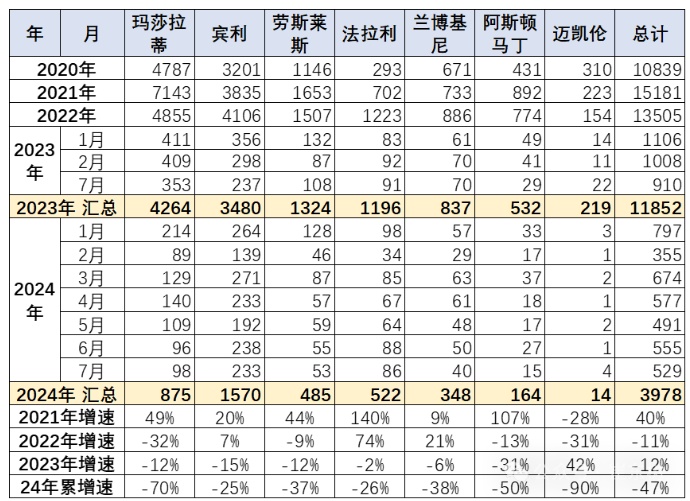

过去几年进口超豪华车持续增长,但2023年以来出现12%的下滑,2024年1-7月加速下滑。超豪华总体走弱体现超高端消费群体的购买力暂时放缓。

目前进口车主要靠豪华车的需求支撑,进口车中的主力进口豪华车占比大幅增长,雷克萨斯的进口零售暴增18%,表现不错。宝马、奥迪、路虎的表现总体较强,保时捷的近期表现偏弱。

合资品牌进口车快速萎缩,丰田与大众、斯巴鲁等部分品牌进口车萎缩剧烈。

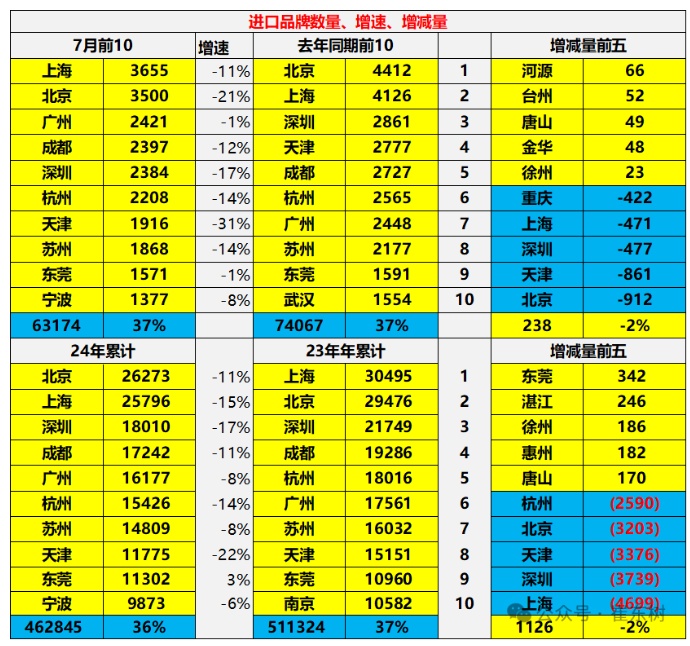

3、进口车品牌区域变化特征

进口车市场的需求总体偏弱,其中上海、深圳、北京与杭州等传统富裕地区的进口豪华车市场压力较大。

4、豪华车区域变化特征

豪华车市场的需求总体偏弱,其中上海、深圳、成都等传统富裕地区的豪华车市场压力较大。