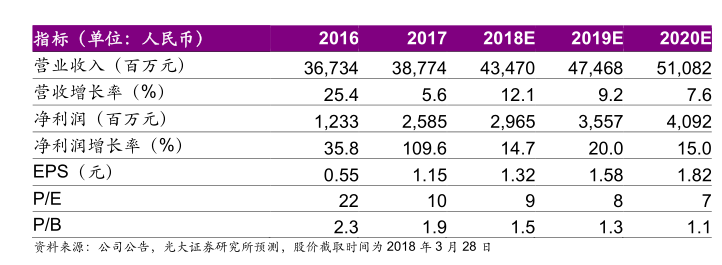

光大证券发布研报表示,鉴于比亚迪电子(00285)金属业务出货增长放缓影响其业绩表现,我们下调公司2018-2020年EPS11%/18%/20%至1.32/1.58/1.82 元人民币,复合增速为17%。下调目标价至20元港元,对应2018年12xPE,维持“买入”评级。

营收增长略低于预期,净利润基本符合预期。2017年公司实现营收388亿元人民币,同比增长5.6%,较我们预期的417亿低约7%,较彭博一致预期的403亿低约 4%,主要由于 2H17 组装服务业务出现下滑。受益金属部件营收占比及毛利率提升,整体毛利率同比提升3个百分点至11.0%,但较彭博一致预期的11.4%低0.4 个百分点,主要由于金属部件毛利率提升幅度略低于预期。归属母公司净利润达26 亿元,合 EPS 为1.15 元人民币,同比增长110%,较我们预期及彭博一致预期的 1.16 元低约 1%。

金属业务客户基础稳固,静待手机出货回暖。金属部件业务2017全年营收维持稳健增长。下半年业务增速较上半年有所放缓,且受部分项目价格调整影响,毛利率出现回落。公司高端旗舰市场地位稳固,积极推进7系铝及新型工艺,技术及产能规模优势依旧显著。持续夯实大客户基础,三星供应链份额稳定,且华为供应链份额有望逐步提升。安卓市场迎来旗舰机型密集发布期,手机出货逐步回暖有望推动公司金属部件业务维持健康增长。

3D玻璃技术及产能储备丰沛,或于2H18明显放量。5G时代临近、无线充电技术渗透共同催化手机外壳材质升级,3D玻璃机壳迎来景气周期,有望在2H18实现明显放量。公司已实现3D 玻璃全流程工艺突破及关键设备热弯机、关键原材料PET膜的自主生产,其垂直整合能力明显优于同业。待3D玻璃产业规模化,公司3D玻璃业务依托既有大客户资源及自身技术产能储备有望迅速上量,驱动整体业绩迈入新一轮成长周期。

组装业务下滑对净利润影响有限,布局 新兴领域孕育中长期增长点。组装服务业务2H17明显下滑致全年营收同比下降 3%,但由于组装业务净利润贡献小,对公司整体净利润影响有限。公司在汽车电子领域进展顺利,已通过数家全球知名汽车厂商的工厂审核并成功供货多媒体模块、通信模块和结构件等产品。同时基于既有组装规模及经验优势,积极布局 IOT 智能硬件领域,提供从产品设计到整机组装的一站式服务,孕育中长期业绩增长点。

风险提示:金属机壳行业竞争加剧;3D 玻璃渗透不及预期。