就在周一,看起来市场似乎已经准备好新一轮反弹时,对几个华尔街的宠儿——包括Facebook、亚马逊和Alphabet——的抛售,使投资者的预期在周二跌回谷底。分析师研究美股股市内部结构后认为,现在宣称已经触底还为时过早。不过,美股牛市结束了吗?

从技术面看美股趋势

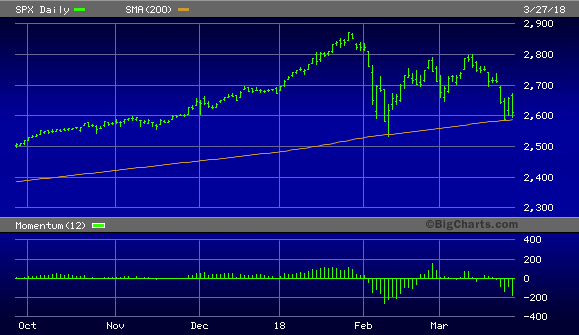

在媒体报道美国和中国已经开始谈判,寻求改善美国进入中国市场的渠道的消息之后,本周一市场开盘走高。另有报道还表示,美国官员已经提交了一份市场开放要求清单。这有助于缓解上周人们对“关税大爆发”将引发贸易战的担忧。而当韩国一名首席贸易谈判代表表示,该国将进一步向美国开放汽车市场,以试图避免关税,更让投资者松了一口气。不过,截至周二,标普500指数再次测试其备受关注的200日移动均线,因投资者继续抛售所持收益基金。

与贸易战相关的最新消息对环节投资者的担忧起到了很大的作用,也让股市在周一反弹。但近期黄金等避险资产的反弹表明投资者尚未完全摆脱对地缘政治和金融市场的担忧。

虽然华尔街对爆发贸易战的担忧可能会继续减少,但最近几周,利率不断上升的问题也会对市政债券基金和其他对利率敏感的证券产生负面影响。这是导致近期股市内部疲软的主要原因,因为利率敏感型股票和基金在纽约证券交易所最近的52周低点名单中占据主要位置。在这个棘手的因素消失之前,现在就认为周五是1月下旬以来的市场调整的低点还为时尚早。

上面显示的标普500指数的价格结构让人联想到过去市场修正时的“双底”式结构。然而,仅仅因为价格模式与过去相似,并不能保证后续的市场行为会以同样的方式自行解决。换句话说,过去的事并不总是序幕。最终决定“双底”式结构成功与否的是股市普遍的内部状况。如果在尝试触底反弹期间,大盘仍处于内部疲软状态,则反弹尝试将失败的可能性很高。另一方面,如果市场的内部结构有所改善,而标普500正在反弹,那么反弹的势头将持续,而调整已经完成了消除过度投机和筛掉“弱手”的工作。这一结果将使牛市得以恢复,标普500最终将再次创出新高。

此时宣称触底还太早了,因为本周以来两家交易所都出现了太多新的52周新低。据智通财经APP了解,周一,纽交所的新低点有190个,而纳斯达克有101个;周二,纽交所和纳斯达克分别有126和90个新低点。如果市场正尝试触底,那么我们应该看到两个交易所的新低点在未来几天迅速减少。到周末,两个交易所的新低点应该少于40个。此外,新高点-新低点的比率应再次转为正值,理想情况下应该回到3:1或更高的比率。这一发展将大大增加成功修正低点的可能性。然而这似乎并不是市场的意图,因为截至3月27日新的高位低点比率仍为负值,在过去十个交易日里也是负的。

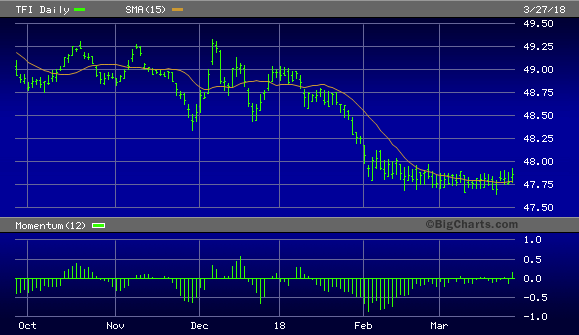

我们需要意识到,为了使纽交所的新低点减少,应立即减轻对利率敏感型证券,尤其是市政债券基金的抛售压力。此处显示的是SPDR市政债券ETF(TFI)的每日图表。截至周二,TFI已接近年内低位,并且尚未确认短期底部。这只ETF反映了数量多得让人无法接受的市政债券基金占据了纽交所新52周低点名单。因此,它可以作为近几周来一直困扰市场的一个有用指标。

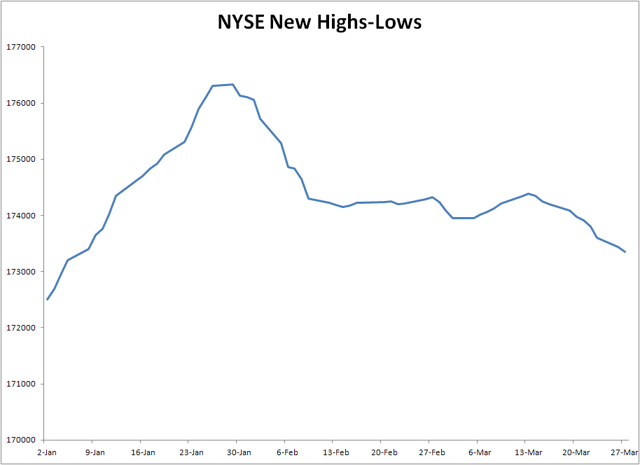

还应该指出的是,纽交所累积的新高-新低点指标的斜率仍在下降。在这一指标反转之前,假设股市触底是不成熟的。分析师认为这一指标是市场整体内部健康状况的最佳反映,因为它为股市的增量需求提供了一个很好的衡量标准。

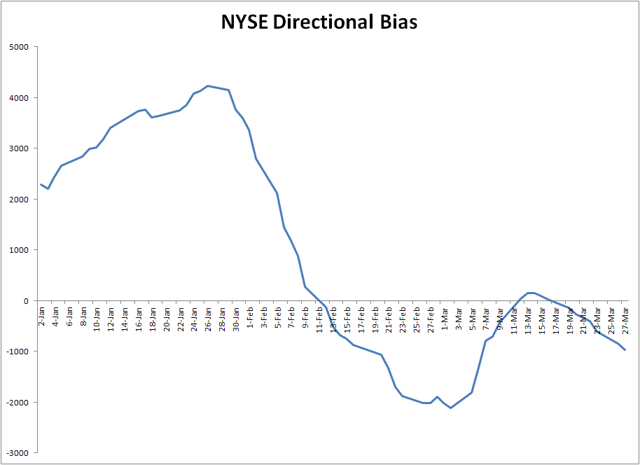

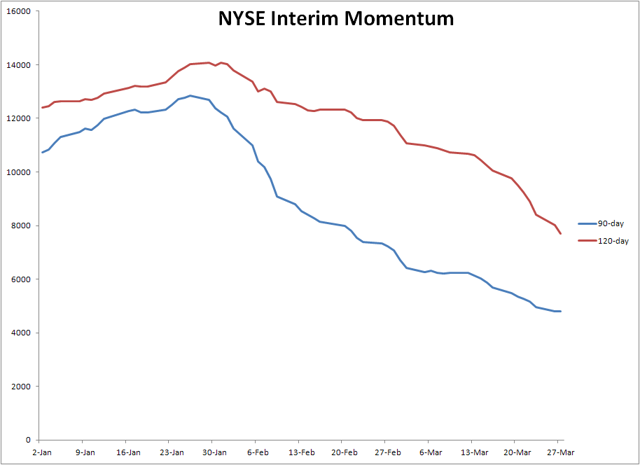

目前纽交所的普遍内部势头对趋势交易者来说并不理想,因为它反映了近期市场的持续下行趋势,这是近几天来抛售压力的原因。下面显示的是新的52周高点-低点的4周变化率(动量)。这个指标是对股市的短期方向指标,因为它往往反映了市场内部阻力最小的路径。当看到市场准备恢复升势时,我们理应看到短期方向指标会扭转跌势。

还需要改进的是纽交所广泛市场的中期(3-6个月)内部动量结构。以下是新的52周高点和低点的90天和120天平均值。在这一指标中出现的负值中期偏差,是自2月份首次抛售以来,总体上股价难以获得动力的另一个原因。

在股市内部动量结构显示出明显改善之前,分析师建议交易者保持谨慎。

从宏观面看美股趋势

由于对贸易战的担忧,美联储加息,特朗普的政治姿态以及最近的市场回调,导致许多人过早地断定熊市已经到来,或者说市场目前处于一个分流阶段——聪明钱正抛售给傻钱,并利用其流动性撤走。然而,我们必须从根本上注意到市场的强大支撑,从技术层面和长远的角度来看,这些图表是如何支撑目前看涨的偏见的。

投资者应关注的关键因素是支撑市场的基本面数据,尤其是ISM提供的PMI和消费者指数,其结果反映在图表中。美联储的鹰派观点证实了美国经济基本面强劲的数据,预示着经济增长预期将会更高。智通财经APP从长期整合的图表中看出,从长远来看,股票的价格走势是积极的。在基本面和技术面数据下跌之前,看涨的意见仍然存在。

ISM制造业指数(PMI)是美国经济的一个关键领先指标,具有重要意义,因为它代表了商业对美国GDP20%的贡献,反映了美国经济中买卖的实物。当ISM指数高于50并处于上升趋势时,美国经济正在扩张,可以被归类为增长或乐观阶段。

从上图可以看出,尽管标普500指数和道琼斯工业平均指数近期出现大幅回落,但自2016年年底以来,即特朗普当选后,PMI指数高于50且不断增长,支撑了强劲的制造业增长。这有利于看涨。而看跌将是PMI收缩超过3个月,明显处于下行趋势并跌破50。随着PMI当前呈现上升趋势并超过50,美国正处于扩张阶段,制造业数据强劲,指向看涨。

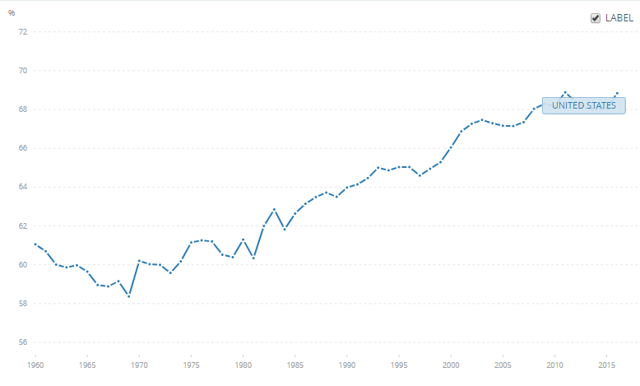

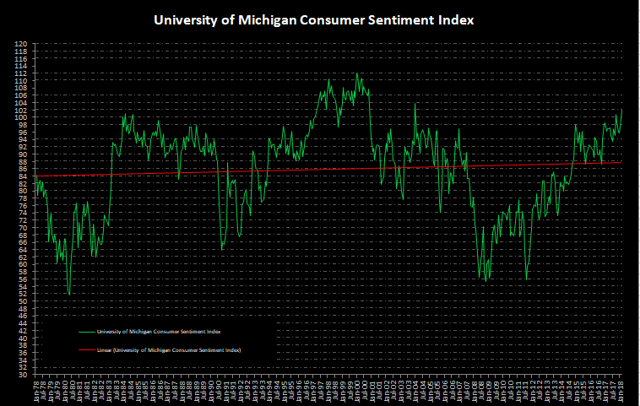

另一个主要指标是密歇根大学消费者信心指数(UMCSI)。消费者信心是很重要的,因为它告诉我们消费者对当前收入稳定性和收入未来前景的信心,这可以用来了解经济的总体趋势。这是因为根据世界银行的数据(下图),在过去十年中,家庭最终消费支出占GDP的百分比约为68%,因此消费是美国GDP的主要驱动力。UMCSI的长期平均值(约85)与大约3%的长期增长相吻合。因此,如果UMCSI处于上升趋势,并且有多个读数高于80,这意味着消费者非常乐观,可以预期高于3%的增长。看跌则是指数低于70的下行趋势,意味着悲观的消费者和预期的低增长。

如下图所示,在过去的几年里UMCSI一直处于明显的上升趋势。事实上,由于对当前经济状况的良好评估,消费者信心指数在3月初上升至2004年以来的最高水平(102)。这进一步支持了经济扩张的说法 - 乐观看涨的消费者更愿意增加消费和投资,从而增加总需求。消费者指数的强劲上升与2008年金融危机的下降趋势截然相反,这让我们更倾向于看涨。

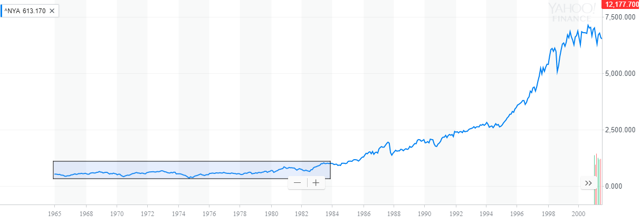

从下图可以看出,纽交所综合指数的特点是,从1997年到2016年的19年期间,股票从长期角度来看进行了整合。市场整合的时间越长,我们所能预期的幅度就越大,因为多头和空头之间的争斗最终会走向有利于以防的决定性的结局。从这个角度来看,纽交所最近一次合并的时间是从1965年到1984年的19年,导致了约613%的涨幅。

不可否认的是,从1965年到1984年,期间的政治和经济背景与当今时代完全不同。但必须注意的是,虽然世界形势发生了变化,人性却不然。与几十年前相比,恐惧和贪婪如今同样盛行。引用华尔街传奇人物“最大的空头”杰西·利弗摩尔的话:“我早就知道华尔街没什么新鲜事。”无论今天股市发生了什么,都会再次发生。历史重演,长期盘整的突破增加了持续看涨趋势的可能性,而不是看跌。

综上所述,投资者应始终关注所掌握的数据,并去解读它们。事实告诉我们,美国股市正处于牛市,基本面数据显示出强劲的扩张性上升趋势,而这一趋势在不久的将来可能会持续下去。在剧烈的市场调整中,投资者容易感到惊慌失措,让情绪代替头脑去指引投资。

凭借强劲的基本面数据和技术面,分析师得出结论:趋势仍偏向牛市。市场回调是正常的、健康的,在牛市背景下发生是预料之内的。此外,波动性的回归也标志着增加投资持有股机会的回归。随着大众在当前市场基调上出现分化,这也提供了流动性,因为每个买家都必须有对应的卖家。在确定投资组合方向时,除非数据改变(PMI和消费者信心崩溃),牛市仍会存在。始终关注关键数据至关重要。