智通财经APP获悉,根据TechInsights智能手机研究团队的最新研究,2024年第二季度全球智能手机出货量同比反弹8%,达到2.9亿部。三星以近19%的市场份额位居全球智能手机市场榜首。苹果(AAPL.US)以15%的市场份额排名第二。小米(01810)、vivo和传音位列前五,随后是OPPO(一加)、荣耀、联想-摩托罗拉、realme和华为。在前十大供应商中,除OPPO(一加)外,其他所有供应商均实现了同比正增长率。

2024年第二季度,全球智能手机出货量同比增长7.6%,达到2.896亿部。这已经是连续三个季度保持复苏态势。这一复苏主要由新兴市场的需求激增所驱动。非洲中东、中拉丁美洲、中东欧和亚太地区均取得了坚实成果,并主要引领了复苏。北美和西欧市场继续呈现下滑趋势,但下滑速度较之前几个季度已大幅改善。

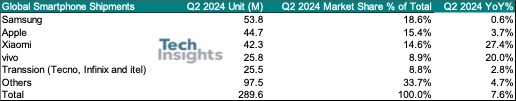

图一:2024年Q2,全球智能手机出货量和市场份额

来源:TechInsights无线智能手机战略(WSS)频道

三星全球智能手机出货量达到5380万部,占据近19%的市场份额,较去年同期的20%有所下降。虽然该公司的智能手机出货量年增长率仅为1%,是所有前十大厂商中最低的 [OPPO(一加)除外],但三星成功地终止了过去七个季度以来的低迷态势。这一增长主要来自非洲中东、中东欧和中拉丁美洲这三个地区,在成熟市场和印度的表现仍参差不齐。三星本季度实现了健康的平均售价(ASP)和营收,但利润率受到较高元器件成本的严重影响。三星在中拉丁美洲和中东欧地区排名第一,在北美和西欧地区排名第二。

苹果iPhone本季度全球出货量为4470万部,同比增长4%。它占据了15%的市场份额,比去年同期的16%下降了一个百分点。除中国(同比下降8%)和中东欧(同比下降9%)外,所有其他地区都实现了年度增长率。2024年第二季度,苹果在印度、东南亚、中拉丁美洲和中东非洲的增长率均达到两位数,这主要得益于iPhone 15和旧款iPhone机型的激进价格折扣。本季度,中国市场的下滑趋势有所缓解。苹果在中国市场的iPhone出货量同比下降了8%,较2024年第一季度的19%降幅有所改善。iPhone 15系列和旧款iPhone机型的激进价格折扣,以及6.18网购节期间的渠道促销活动,帮助该公司在这一全球最大的智能手机市场稳定了本季度的业绩。在北美和西欧,苹果保持了领先地位,并分别在本季度实现了5%和4%的年度增长率。在日本市场的表现(同比增长8%)有所改善。

小米继续稳居第三,本季度其全球智能手机出货量为4230万,同比增长27%,占据15%的市场份额。值得注意的是,这家中国厂商已经连续四个季度保持增长态势。在中国、印度、东南亚、中拉丁美洲和非洲中东地区强劲增长。在印度,小米位居第二(仅次于vivo),但本季度市场份额增至19%,高于一年前的16%。在中国,小米实现了两位数的增长率,并且年度市场份额也有所增加,跻身前五名。新兴市场的强劲增长主要得益于产品组合的增强、实惠的定价策略以及积极的渠道扩张。

vivo在本季度全球出货量为2580万部,同比增长20%,并以9%的市场份额上升至第四位。本季度,vivo在亚太地区以16%的市场份额位居榜首。在该地区,vivo首次同时在中国和印度市场占据榜首。Y系列在低端市场的强劲表现,以及X系列在高端市场的表现提升,共同为公司带来了坚实的业绩。除了中国和印度,vivo还在亚太地区(如泰国和孟加拉国等)的多个新兴市场实现了强劲增长。然而,其他地区的出货量仍处于初级阶段。鉴于目前部分新兴市场渠道中的库存过剩,预计该公司在未来几个季度内可能无法保持强劲的增长势头。

传音集团(包括Tecno、Infinix和itel)在本季度将第四名的位置让给了vivo,排名第五。这三个品牌合计在2024年第二季度全球出货了2550万部智能手机,同比增长3%,市场份额接近9%,与去年持平。Tecno和Infinix占据了大部分市场份额,而itel品牌则专注于价格更低的功能机市场。该公司一直面临来自高通和飞利浦在印度和欧洲提起的专利诉讼的阻力。与此同时,在印度和其他低端4G和5G新兴市场的竞争也愈演愈烈,主要来自vivo、realme等品牌的竞争。该公司未来将面临一段艰难的旅程。

OPPO(含一加)下滑至第六位,出货量同比下降8%。这家中国品牌在过去连续十一个季度中一直保持着年度下滑的趋势。其市场份额为9%,低于一年前的10%。OPPO品牌年度下滑率为5%,而一加品牌则年度下滑了22%。北美(一加品牌)和西欧市场的需求疲软,以及亚太地区竞争日益激烈,是导致下滑的主要原因。本季度,其在印度和中国市场也均出现了年度下滑。

荣耀本季度的强劲复苏势头有所放缓,排名第七,市场份额为5%,与一年前相比略有提升。本季度超过60%的销量来自中国市场。荣耀继续在西欧、东南亚、拉丁美洲、中东欧和中东地区取得进展。然而,在中国市场,荣耀的市场份额在2024年第二季度下降至15%,低于一年前的17%。本季度,荣耀在中国市场排名第四,仅次于vivo、OPPO(含一加)和华为。

联想-摩托罗拉在2024年第二季度保持了第八位,市场份额为5%。出货量同比增长28%,除中拉丁美洲地区外,所有地区均实现了稳健增长。本季度,该供应商精简了子品牌,并更新了Edge和G系列,帮助公司保持上升势头。在北美地区,联想-摩托罗拉巩固了第三名的地位,年度市场份额增长了14%,这是其第二季度历史上的最高份额,这要归功于更新的G和Edge产品线。

realme攀升至第九位,本季度市场份额超过4%。realme在2024年第二季度实现了13%的年度增长,主要来自欧洲、拉丁美洲和非洲中东地区。它在中东欧和非洲中东地区保持了前五名的地位。然而,在中国和印度的表现仍参差不齐。

华为排名第十,本季度智能手机出货量同比增长49%,这主要得益于其在中国市场的韧性,在中国市场,华为凭借标志性的Mate 60 Pro机型、新推出的Pura 70系列以及在折叠屏领域的稳固地位,实现了57%的年度增长。本季度,华为在中国智能手机市场排名第三,市场份额为15%,仅次于vivo和OPPO(含一加)。然而,注意到华为在中国市场的复苏势头在本季度有所放缓,未能达到预期,也没有登顶市场。追踪到,新推出的Pura 70系列在国内市场并未取得预期中的惊人表现。较高的价格标签、过热等质量问题以及苹果在高端市场的激烈竞争,共同对Pura 70系列在中国市场的表现产生了不利影响。同时,大众市场(Nova和Enjoy系列)没有更新产品线也限制了其本季度的增长轨迹。

在全球Top 10中,除了OPPO(含一加)外,其他品牌在2024年第二季度均实现了年度增长。这十大品牌中的八家中国公司合计实现了15%的年度增长,超过了年增长率仅为8%的整体市场。然而注意到,包括传音、华为和荣耀在内的一些中国品牌的增长率较之前几个季度大幅放缓。

TechInsights预测,2024年全球智能手机出货量将同比增长5%。地缘政治问题、经济不确定性和元器件价格上涨将继续对全球智能手机市场造成压力。三星和苹果将继续在2024年保持前两位的地位,但市场份额将继续被中国品牌蚕食。华为在5G领域的回归将继续在2024年及以后重塑中国和全球智能手机市场,但复苏之路可能会在每个季度都充满波折。