本文来自“齐丁有色研究”微信公众号,作者为安信齐丁团队。

黄金配置价值的本质

从本质上看,黄金是对人类纸币体系信用的量度。这涉及到两个问题,一是人类纸币体系,即针对当前的以美元为主的货币体系;二是纸币信用量度,即美元信用体系加强,黄金配置价值下降,美元信用体系弱化,比如通货膨胀或扩张性货币政策,再比如美元权威受到挑战,全球货币体系出现混乱,黄金配置价值就会系统性上升。

一个框架——实际利率

黄金配置价值的本质有点形而上,黄金的投研需要可操作性的框架。而对于黄金的研究汗牛充栋,各路大神有很多分析框架,但什么样的框架是最好的?我们认为,就是变量单纯,一以贯之,可解释过去,可预测未来。

美国的实际利率=名义利率-通货膨胀预期

(注意:是通胀预期,而非通胀本身,真正影响人类经济活动的是事前的通胀预期)

这就是是我们目前找到的对金价解释力和预测力最单纯、最灵敏、最有效的框架,即当美元体系下的实体经济真实回报率提高,黄金下跌;真实回报率下降,黄金上涨。落实到操作上,就是看一定的投资期限内,名义利率和通胀预期谁跑得快,由此决定的实际利率成为金价的反向指标。

更深刻地讲,这个反指关系建立在美元国际本位货币地位的基础之上。1973年布雷顿森林体系虽然崩溃,但美元却脱离了1美元=35盎司黄金的束缚,在强大的美国军事、科技、经贸实力的背书下,反而成为了更具弹性的国际本位货币,美国的铸币税的终极利益得到了空前强化。在这个背景下,美国的实际利率(=名义利率-通胀预期)与黄金紧密的反指关系才得以实现,名义利率和通胀预期两个指标互相追逐的游戏也就对金价走势带来了极为重要的影响。

很多学者把美元指数作为研究黄金的主要反向指标,但我们认为他没有实际利率好。首先,用事实说话,2000年初至今,18年时间,Comex黄金和美国实际利率的相关系数-0.88,和美元指数的相关系数仅有-0.58,反向关系紧密程度的差异高下立判;第二,美元指数涉及的变量太多了,不容易进行分析和预测,他更多是个概念上的框架,或者是个结果,而实际利率这个框架易于跟踪和预测,操作性强。

两种世界观:再通胀世界观vs暗黑世界观

越宏观的东西,由于难以精确的定量研究,也难有对错之分,往往讨论起来容易关公战秦琼,脸红脖子粗。黄金也一样,相由心生,不同世界观的人,对黄金的观点会大不一样,但我们相信,黄金价格是以下这两种世界观带来的情景假设的期望值,世界观不同虽然很难彼此说服,但由此产生了买卖,买卖就产生了价格,价格的变化实际上反映了两种世界观情景假设的概率和对金价影响的强度的变化。

1.再通胀世界观

这是个偏传统、偏乐观的世界观,也是在美元本位建立以来屡试不爽的模式。我们把在加息周期中看涨黄金的“再通胀世界观”表述如下:

第一,黄金熊市的开启并不是加息本身,而是加息预期提升带来的实际利率走强,而一旦加息落地,加息周期开启,黄金基本上也就利空出尽,跌到位了。比如最近的一轮黄金熊市,是2013年春天美国停止进一步QE开启的,直到2015年底美联储第一次加息结束,然后拐点向上,迎来了2016年的金价大涨。

第二,一旦开启加息周期,即是对新一轮再通胀周期的确认,而后随着通胀趋势的逐步加强,美联储预期管理的态度总体上是鼓励通胀的,加息只是适应性地压制通胀,而非希望逆转通胀,重回通缩。在这个背景下,实际利率和金价就会有独特的运行规律,即加息落地,进一步的加息有待通胀的进一步走强,实际利率短期见顶回落,金价反弹;通胀压力走强,加息预期提升,实际利率短期见底回升,金价回落。在这种短周期的波动中,由于通胀方向中长期走高,实际利率中枢会持续受到压制甚至下降,金价的中枢会逐步提升。

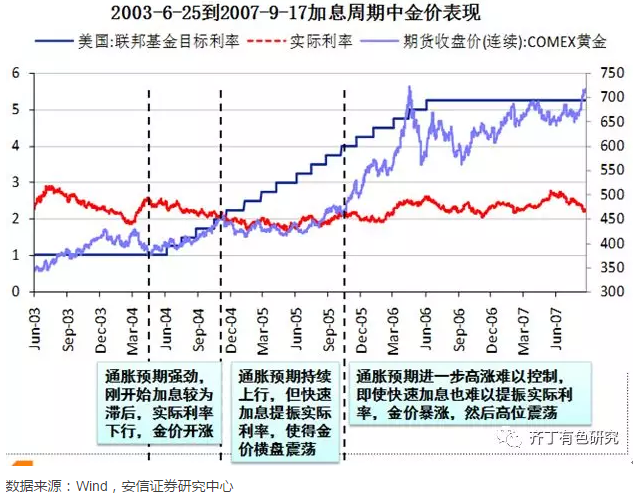

我们回溯在上一轮美国加息周期(2003年6月25日-2007年9月17日)中的金价表现和美国名义利率、实际利率的相互关系,就能对此规律进行一定程度的验证。

1)加息初期:金价温和上涨。在2004年6月30日、8月10日、9月21日、11月10日连续加息期间(联邦基金目标利率从1%上调到2%),由于当时通胀预期强劲或者加息进度慢于通胀预期,实际利率反而出现下行,金价上涨16%。

2)加息中期:金价震荡。在2004年12月14日开始到2005年11月,联邦基金目标利率在1年间从2%通过8次加息提升到4%,这种高频加息对通胀预期产生了实质性打压,实际利率结束下降,处于窄幅震荡,金价涨幅仅有3%左右。

3)加息后期:金价大涨。2005年11月开始到2006年9月17日,联邦基金目标利率从4%提升到5.25%,但此时连续加息已经难以抑制强劲的通胀预期,实际利率趋弱,金价上涨57%。

再看2015年底第一次加息至今的情况,每次美联储加息落地,均是黄金向上的拐点,金价均会酝酿一波反弹,而且价格中枢会逐步抬升。

2.暗黑世界观

这个是反传统、偏悲观的世界观,当然我们也不希望它真正发生,但目前看这种情景假设的概率是存在的,而且在提升。我们对“暗黑时代世界观”的表述如下(这是主观推演,不见得是客观事实):

第一,暗黑时代的背景。从经济总量角度,全球经济增速放缓,技术进步陷入瓶颈,生产率难有突破性进展,全球经济蛋糕无法做大,各国开始对存量蛋糕进行争抢;从贸易结构上看,中国经济转型升级的客观趋势和主观诉求明显,贸易比较优势逐渐向美国趋近,威胁美国产业链高端的统治地位;从货币铸币税角度看,中国的国际经贸总量迅速成长,为人民币国际化奠定了雄厚基础,威胁到美元本位的终极利益,美元信用正在逐渐被削弱。

第二,暗黑时代的结果。一是全球经济放缓,产业分工全球化,全球化中受损的“大多数”的民粹主义、保护主义抬头,在此背景下上层建筑有向左走的倾向,政策极端化和对抗性增强;二是即使考虑到东南亚能够以其低成本的劳动力优势顺利地承接中国低端产能,降低美国对中国的贸易逆差,但仍然解决不了G2进入了“修昔底德陷阱”的终极问题,作为新兴崛起且比较优势逐渐与美国趋同的大国,至少在美国看来,中国正在全方位地和美国争夺战略影响力和全球事务的主导权,并且越来越具有对抗性。在此背景下,全球经济增长有可能出现停滞和混乱,且极容易催生全球各国经济体以邻为壑的贸易战和汇率战,如果进一步恶化甚至有可能演化为战争。

第三,暗黑时代,黄金作为人类信用体系的终极价值量度,避险价值将系统性提升。首先,在美元本位体系下,全球经济在暗黑时代增长放缓,导致美国加息进程放缓,名义利率提升放缓甚至下降,而关税以及以邻为壑的汇率战带来的竞争性货币宽松使得通胀预期上升,美国实际利率将出现显著下降;

第二,从更长的历史维度上看,G2的政经关系正在经历不可逆的,系统性的,影响非常深远的变化,美元作为全球本位货币的地位将遭到系统性削弱和挑战,可能会出现失去美元“货币锚”的风险,人类纸币体系信用将会系统性削弱,并出现一定时期的混乱。那么,在这样的暗黑时代,黄金作为人类信用体系的终极价值量度,避险价值将系统性提升。

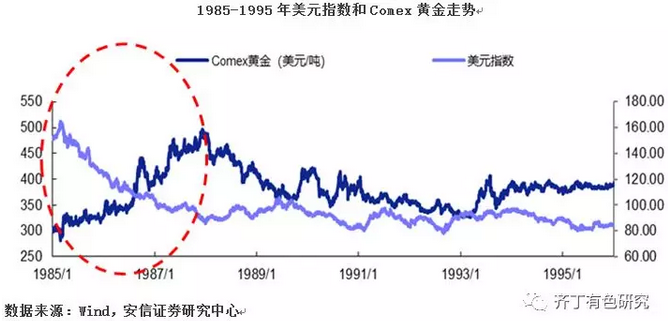

我们以上世纪80年代著名的美日贸易战作为“暗黑时代”的一个案例,可以看到,贸易战和汇率战从来都是一个硬币的两面,在此背景下,黄金价格具备极强的配置价值。

一是贸易战,上世纪80年代,美国贸易代表前后总计想日本发起了24例301条款案例调查,几乎全部迫使日本政府做出让步和妥协,自愿限制出口、开放市场和提高对外直接投资等;二是汇率战,1985年9月22日,在美国主导下,美日德法英等五国在纽约广场饭店举行会议,力促力促美元对日元等非美货币贬值,美元自1985年开始也开启了长达数年的贬值之路。在此背景下,1985-1988年三年内金价上涨了近60%。

黄金:有望迎来系统性的重大配置机遇!

1.再通胀世界观

1)短期看,美国加息在3月22日刚刚落地,短期内名义利率提升的预期稳定,进一步加息需要通胀预期的进一步起来,短期实际利率见顶,金价反弹符合以往的一贯规律。

2)中长期看,2013-2015年的加息预期已经使得黄金利空出尽,接下来走入再通胀区间,类似2004-2007年的黄金牛市,美联储加息是对再通胀进程的确认,只是适应性地加息,压低通胀而非逆转通胀,重回通缩,实际利率将持续受到系统性压制,金价牛市可期。

2.暗黑世界观

1)短期看:贸易战开始初期,双方在做到谈判桌之前还可能经历一段秀肌肉的斗狠阶段,政治经济的波动性加大,避险需求较强。

2)长期看:一是贸易战对全球经济增长会带来负面影响,名义利率加息预期放缓;征收关税以及竞争性放水展开汇率战,将提升通胀水平,美国实际利率会系统性承压;二是中美修昔底德陷阱难以避免,对抗已经升级,以邻为壑的贸易战和汇率战之下进入“大放水+大波动”局面的概率加强,全球货币体系可能会出现一段较长时间的混乱,避险价值极强。

综上所述,无论是再通胀世界观还是暗黑世界观,无论短期还是中长期,无论是在既有的实际利率的分析框架还是在更长远的全球货币体系“货币锚”的角度看,黄金下行风险已然不大,并均具有极强的避险配置价值,人类信用的终极量度——黄金,有望金光闪耀,大放异彩!(编辑:王梦艳)