核心观点:

Wind数据显示公募基金2024年2季度报告披露完毕,我们分析如下:

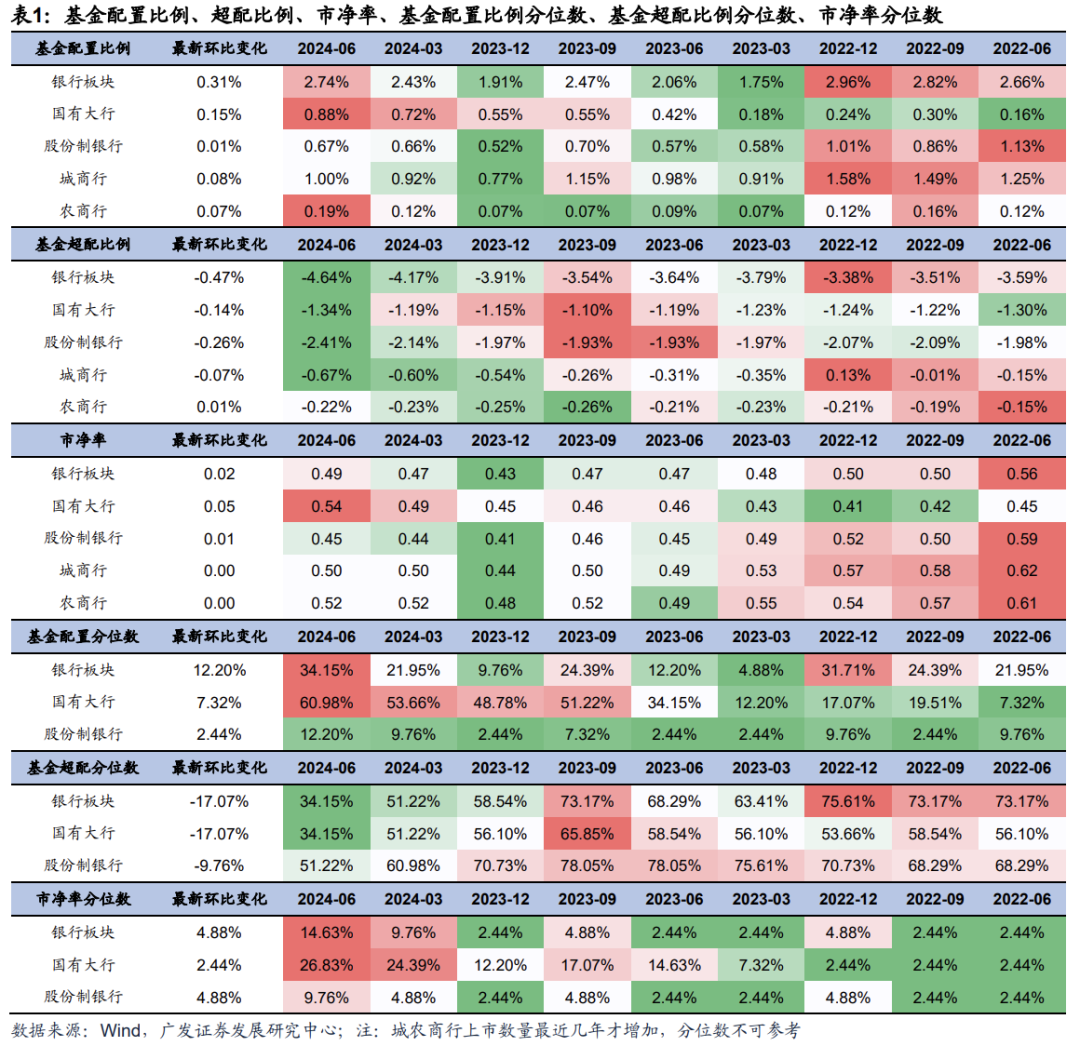

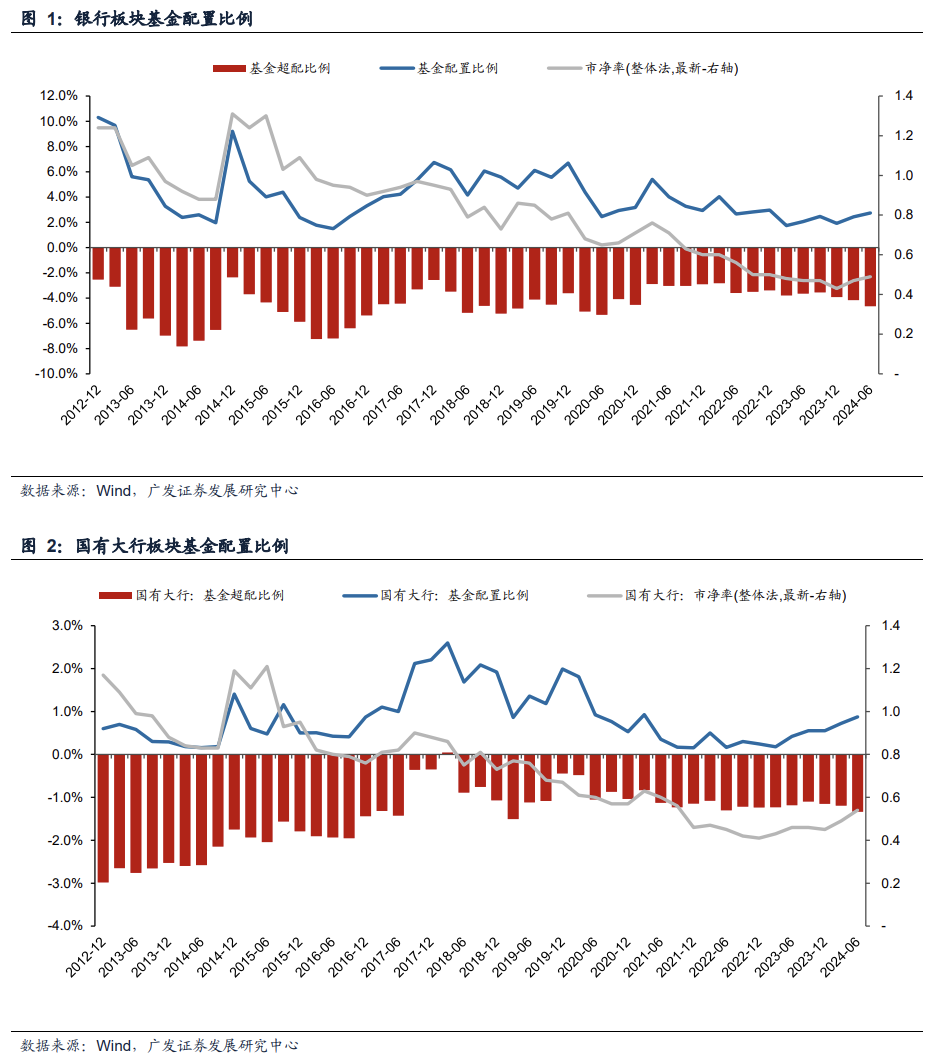

公募基金配置银行比例被动回升。24Q2末主动型基金前十大重仓中配置银行板块403亿元,占公募基金总持仓2.7%,较24Q1末边际回升0.31pct;低配银行板块4.64pct,较24Q1末增加0.47pct。低配比例走扩,意味着银行板块配置比例上升主要受股价上涨驱动,而非公募基金主动加仓。从股价来看,24Q2银行板块逆市上涨,银行(中信)指数上涨7.6%,万得全A下跌5.3%,沪深300下跌2.1%,中证800下跌3.3%。24Q2末银行板块市值8.03万亿元,在A股中占比9.46%,较24Q1环比上升0.36pct;银行A股自由流通市值2.38万亿元,在A股中占比7.37%,较24Q1环比上升0.29pct。但根据持仓股数环比变动乘以平均股价测算,24Q2银行板块减仓3.75亿元。

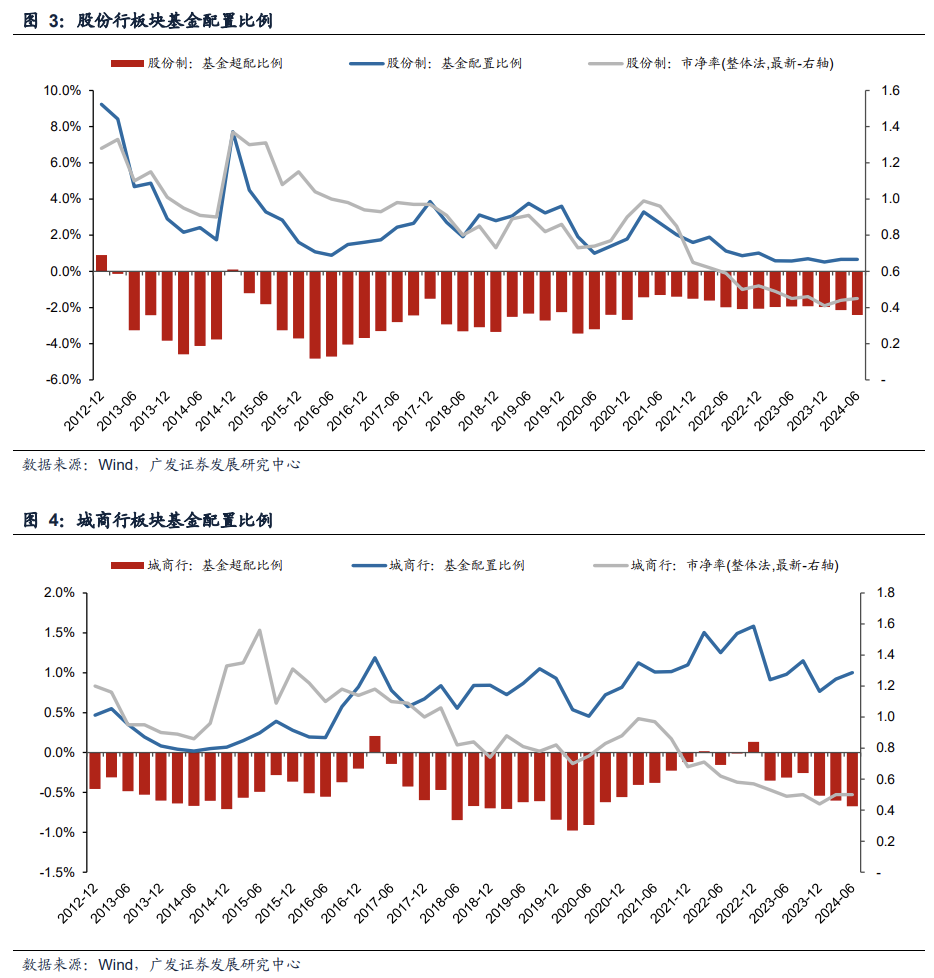

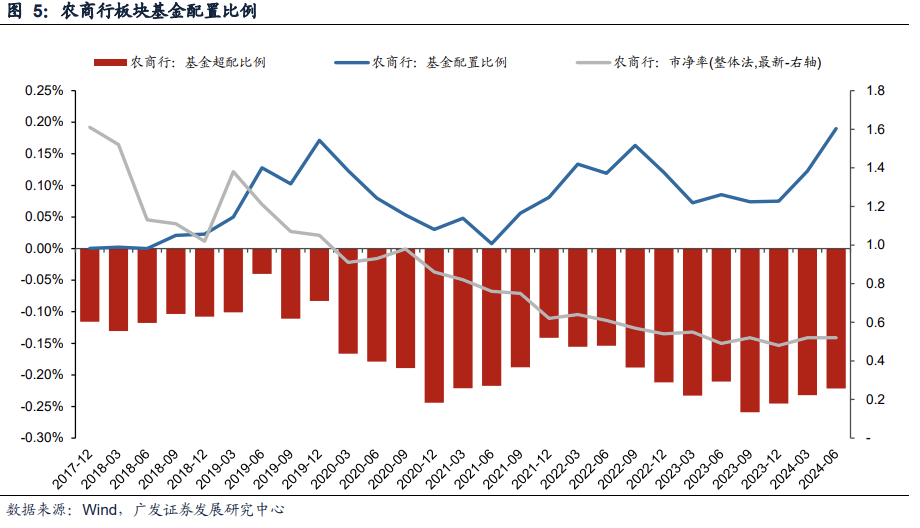

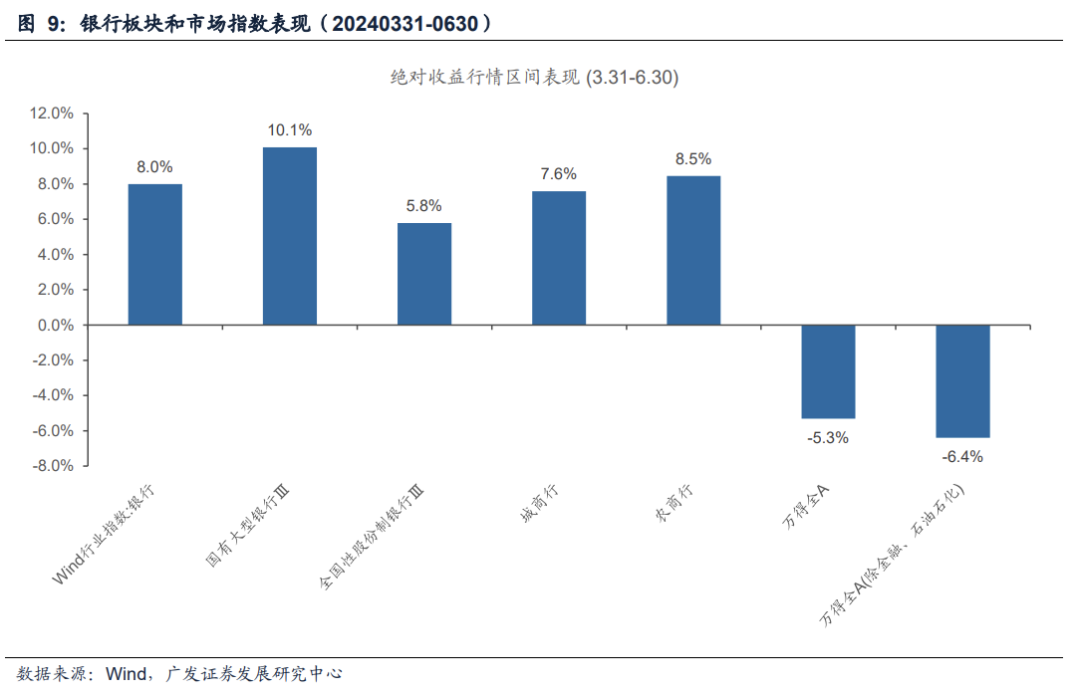

分类型来看,配置比例提升最多的国有大行板块表现最好。24Q2末国有大行、股份行、城商行、农商行基金配置比例分别为0.88%、0.67%、1.00%、0.19%,环比24Q1分别变化+0.15pct、+0.01pct、+0.08pct、+0.07pct。从24Q2末配置比例分位来看(过去10年从低到高):国有大行回升至61%分位(vs.24Q1:54%分位);股份行回升至12%分位(vs.24Q1:10%分位);城商行回升至52%分位(vs.24Q1:43%分位);农商行回升至100%分位(vs.24Q1:88%分位)。国有大行、股份行、城商行、农商行24Q2分别上涨10.08%、5.79%、7.59%、8.45%。

五大行及基本面优秀的城农商行是公募基金加仓的主线。测算24Q2工农中建交五大行加仓规模7.98亿元,基本面优秀的城农商行如渝农商行、杭州银行、常熟银行、齐鲁银行、沪农商行加仓规模分别为4.37亿元、3.54亿元、2.20亿元、1.69亿元、1.52亿元。

投资建议:关注资产质量,均衡配置。24Q2主动公募重仓股中银行规模上升,但主动基金银行欠配比例进一步扩大,银行超额收益源自指数基金增持,本质是受益于市场波动带来的增量政策资金。如果名义GDP增速和资本市场继续低迷,银行超额收益继续。目前银行个股间静态估值相对均衡,需要关注未来业绩和分红的可持续,资产质量是胜负手。短期来看,宏观经济预期仍偏弱,但货币政策在加力,财政预算还有空间,市场偏好存在不确定性,看好区域、股份、大行资产质量最优的银行,推荐均衡配置成长、复苏和红利三个方向。

风险提示:(1)基金持股数据统计可能存在偏差;(2)基金季报仅披露十大重仓股;(3)灵活配置型基金中股票的配置比例不确定。

全文如下:

01 整体情况:配置比例回升

Wind数据显示公募基金2024年2季度报告披露完毕,我们统计分析了开放式股票型基金(不含指数型)、开放式偏股混合型基金、开放式灵活配置型基金的前十大重仓股配置情况,分析如下:

(注:银行板块统计口径为42家A股上市银行,包括6家国有大行、9家股份行、17家城商行和10家农商行。)

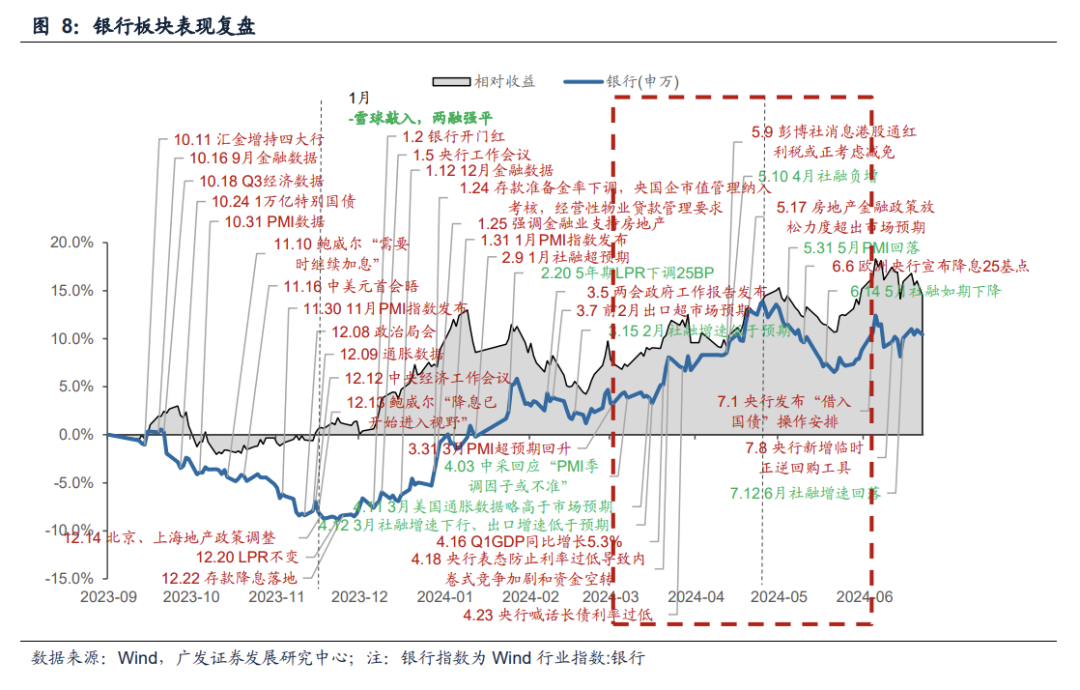

24Q2公募基金配置银行比例回升。24Q2银行(中信)指数上涨7.6%,万得全A下跌5.3%,沪深300下跌2.1%,中证800下跌3.3%。24Q2末A股总市值84.96万亿元,自由流通市值32.25万亿元。其中银行板块市值8.03万亿元,占比9.46%,较24Q1环比上升0.36pct;银行A股自由流通市值2.38万亿元,占比7.37%,较24Q1环比上升0.29pct。

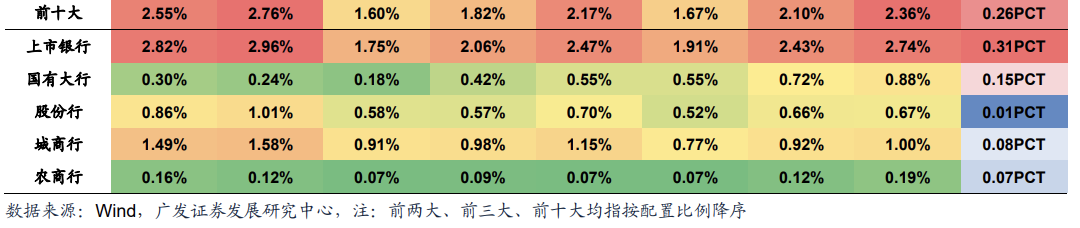

24Q2末,主动型基金前十大重仓中A股总市值合计1.5万亿元,占A股总市值的1.73%,自由流通市值的4.57%,其中前十大重仓中配置银行板块403亿元,占公募基金总持仓2.7%,较24Q1末边际回升0.31pct,配置比例回升至34.15%分位(从低到高);低配1银行板块4.64pct,处于过去10年的34%分位。

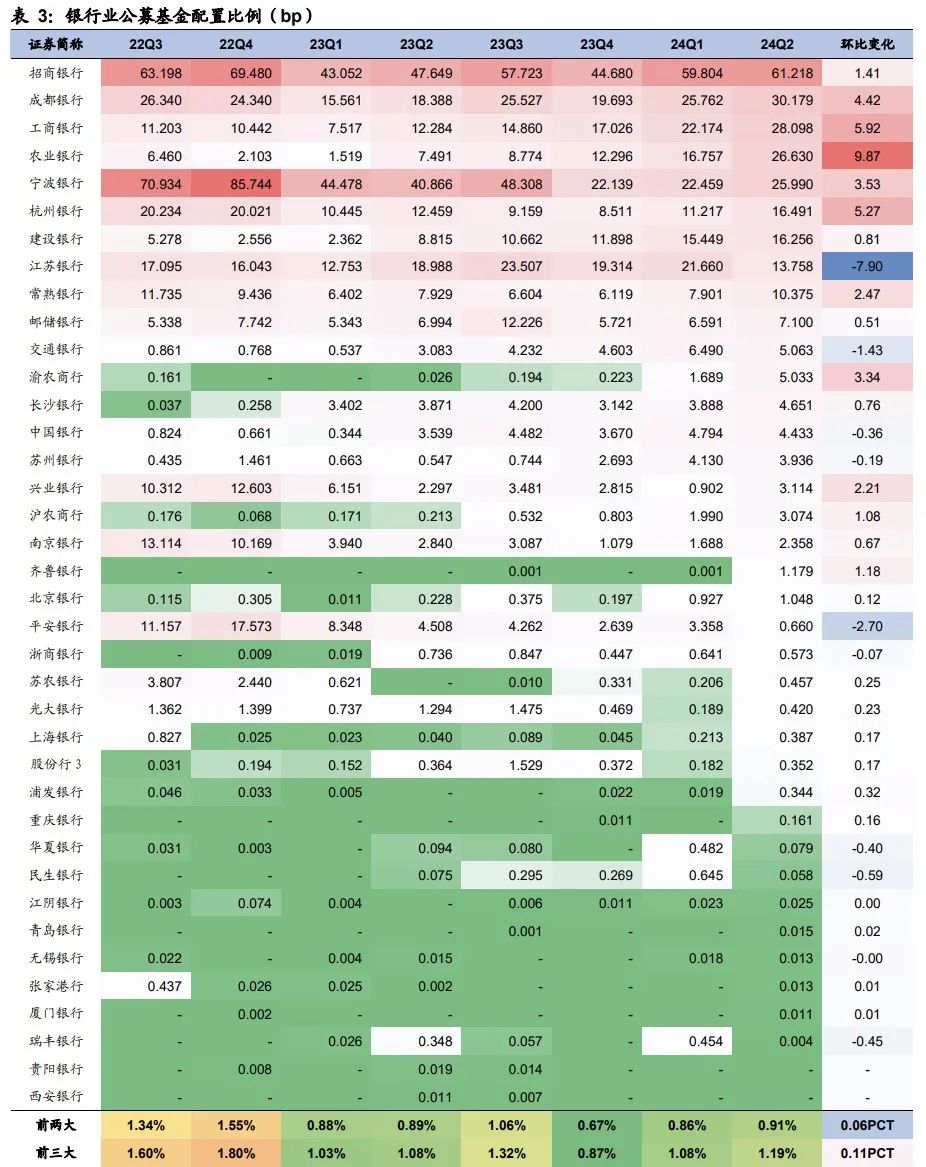

分类型来看,24Q2末国有大行、股份行、城商行、农商行基金配置比例分别为0.88%、0.67%、1.00%、0.19%,环比24Q1分别变化+0.15pct、+0.01pct、+0.08pct、+0.07pct。从24Q2末配置比例分位来看(过去10年从低到高):国有大行回升至61%分位(vs.24Q1:54%分位);股份行回升至12%分位(vs.24Q1:10%分位);城商行回升至52%分位(vs.24Q1:43%分位);农商行回升至100%分位(vs.24Q1:88%分位)。国有大行、股份行、城商行、农商行24Q2涨跌幅分别为+10.08%、+5.79%、+7.59%、+8.45%,公募加仓最多的国有大行板块表现最好。

02 重仓个股:重回基本面

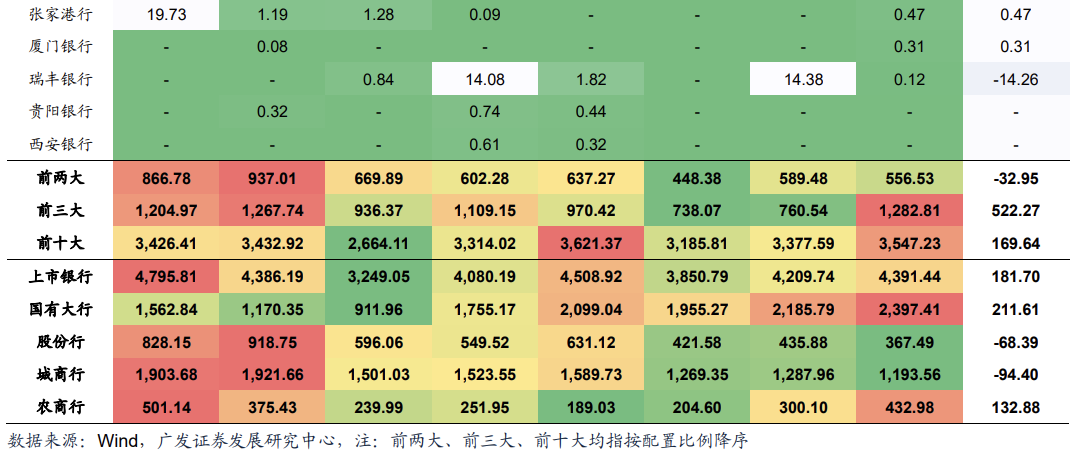

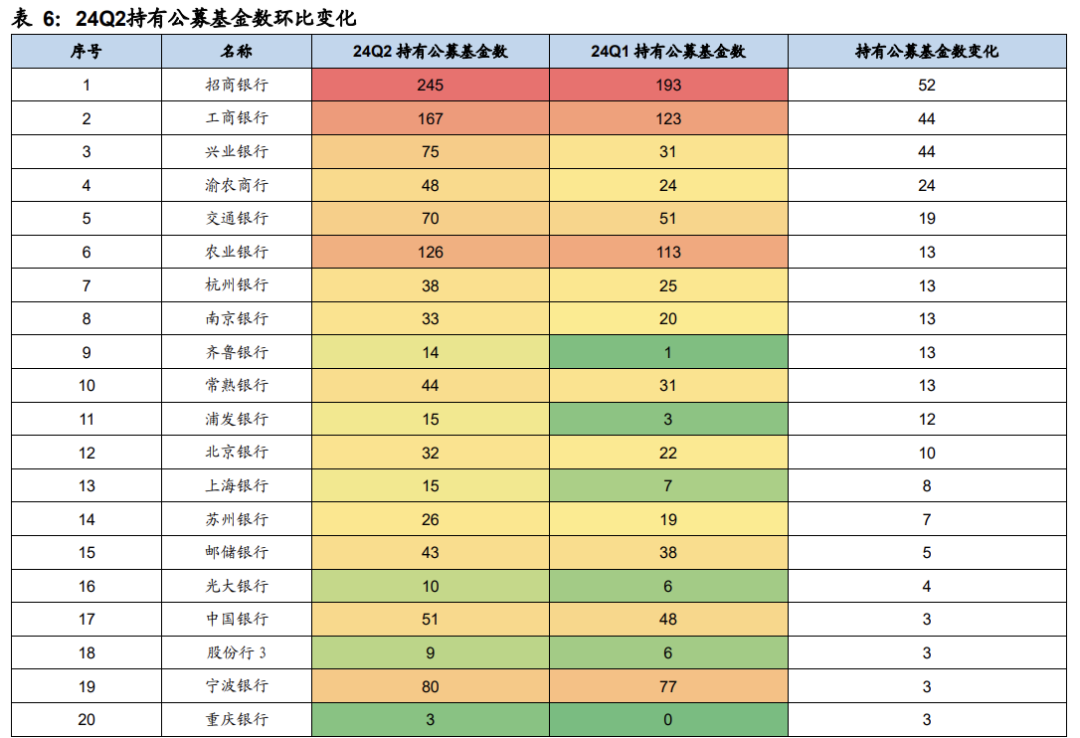

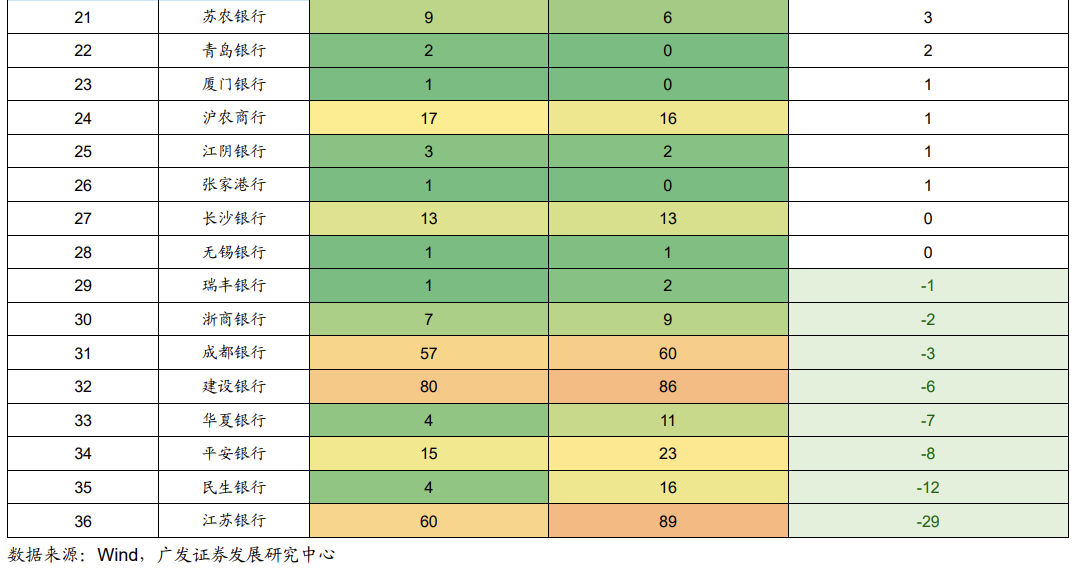

从重仓个股来看,24Q2末,公募基金重仓的A股上市银行合计36只,数量较24Q1末增加4只,新增重庆银行、青岛银行、张家港行、厦门银行4家银行。

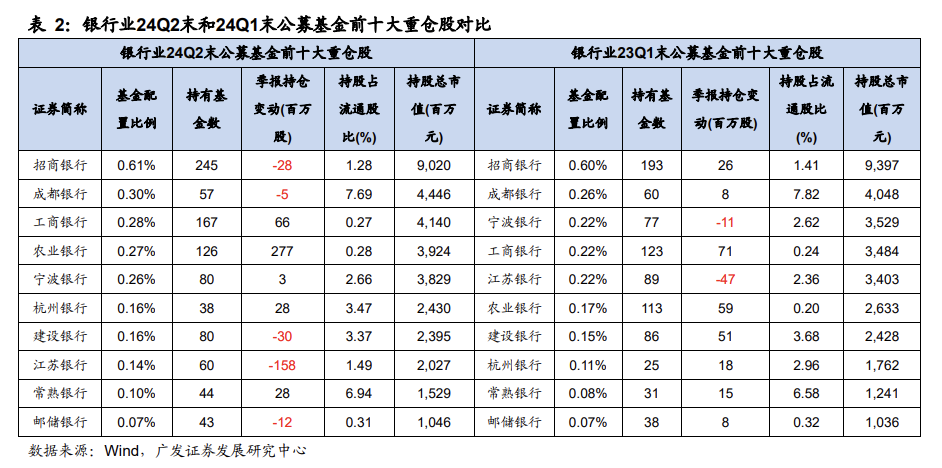

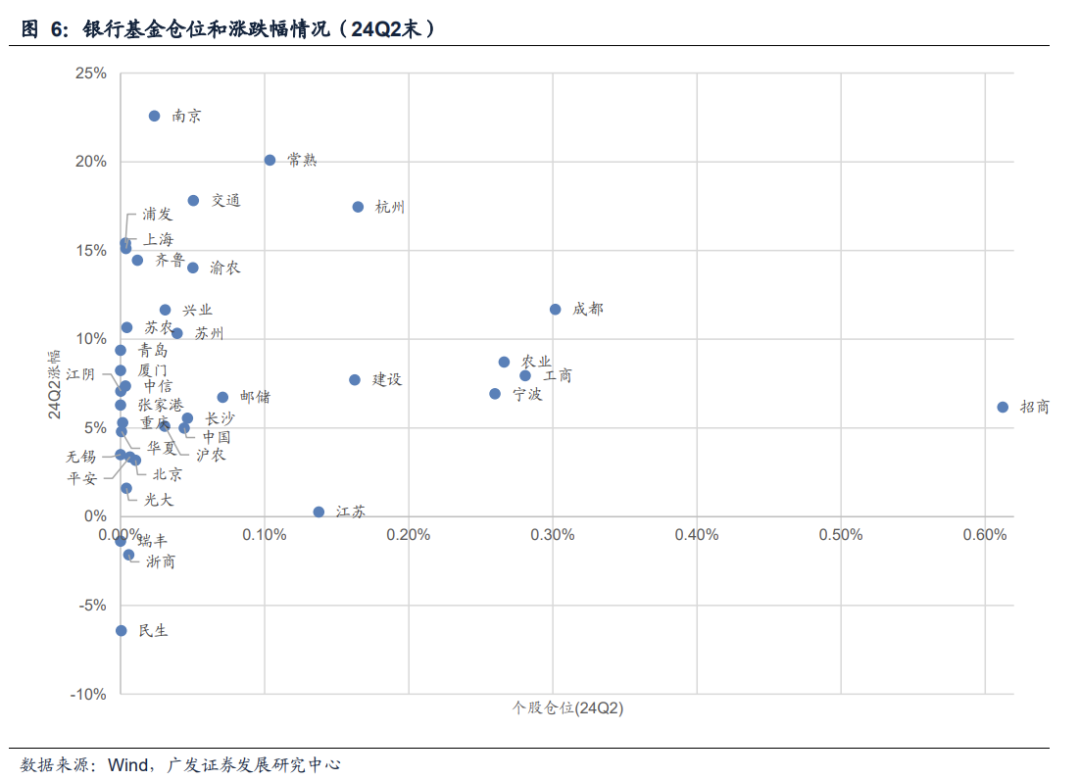

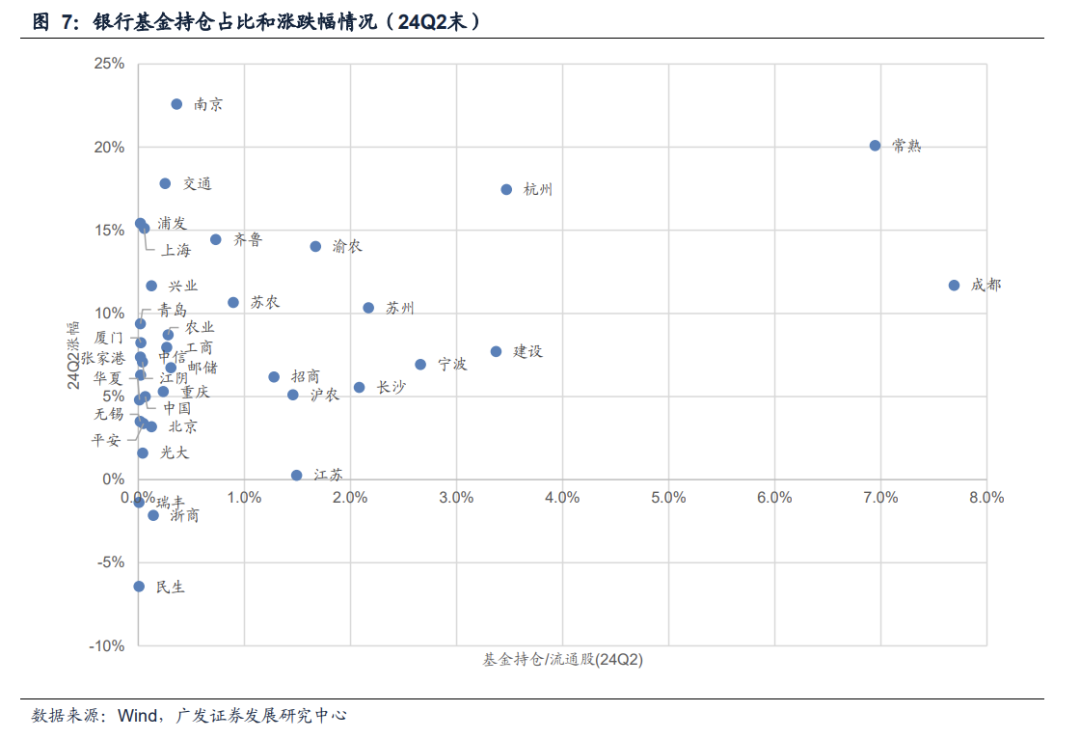

前十大重仓银行股名单没有变化。从个股持仓比例来看,位居前十的分别是招商银行(0.61%)、成都银行(0.30%)、工商银行(0.28%)、农业银行(0.27%)、宁波银行(0.26%)、杭州银行(0.16%)、建设银行(0.16%)、江苏银行(0.14%)、常熟银行(0.10%)、邮储银行(0.07%)。排序上,工商银行从24Q1末第4位上升至第3位,农业银行从24Q1末第6位上升至第4位,杭州银行从24Q1末第8位上升至第6位,宁波银行从24Q1末第3位下降至第5位,江苏银行从24Q1末第5位下降至第8位。

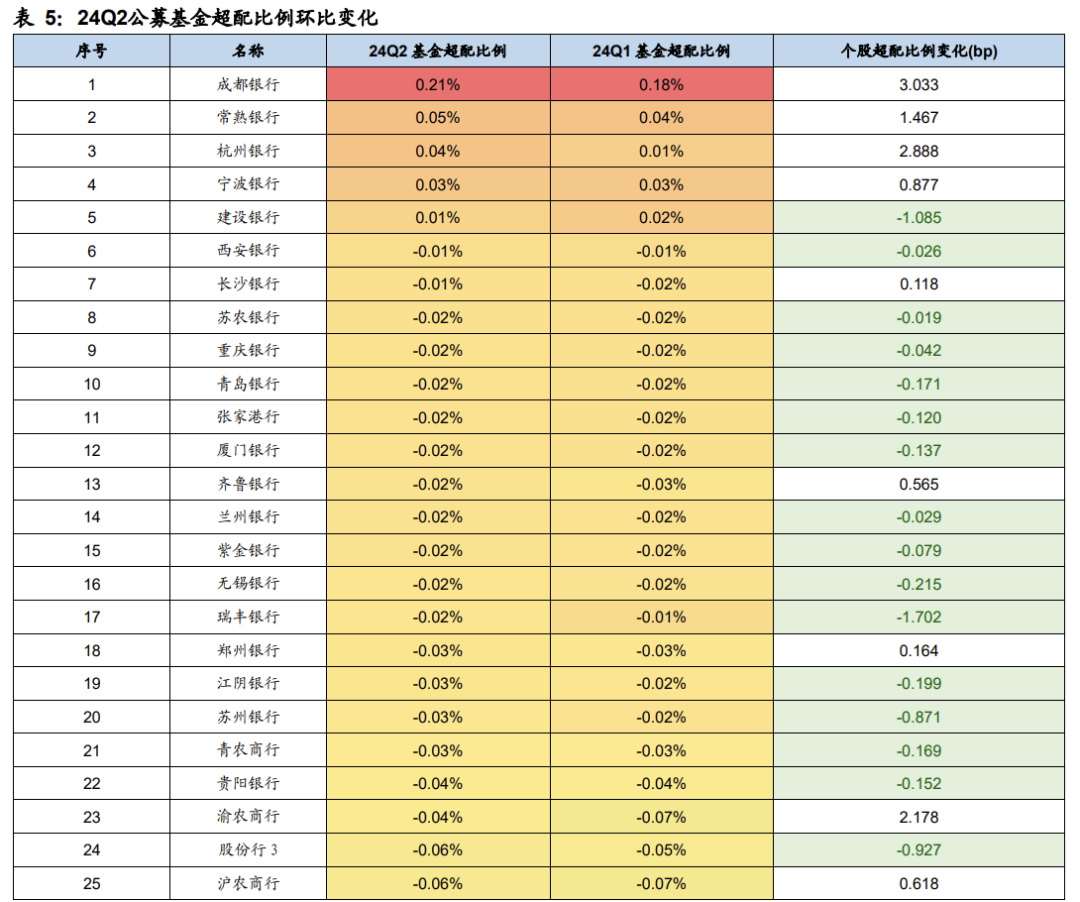

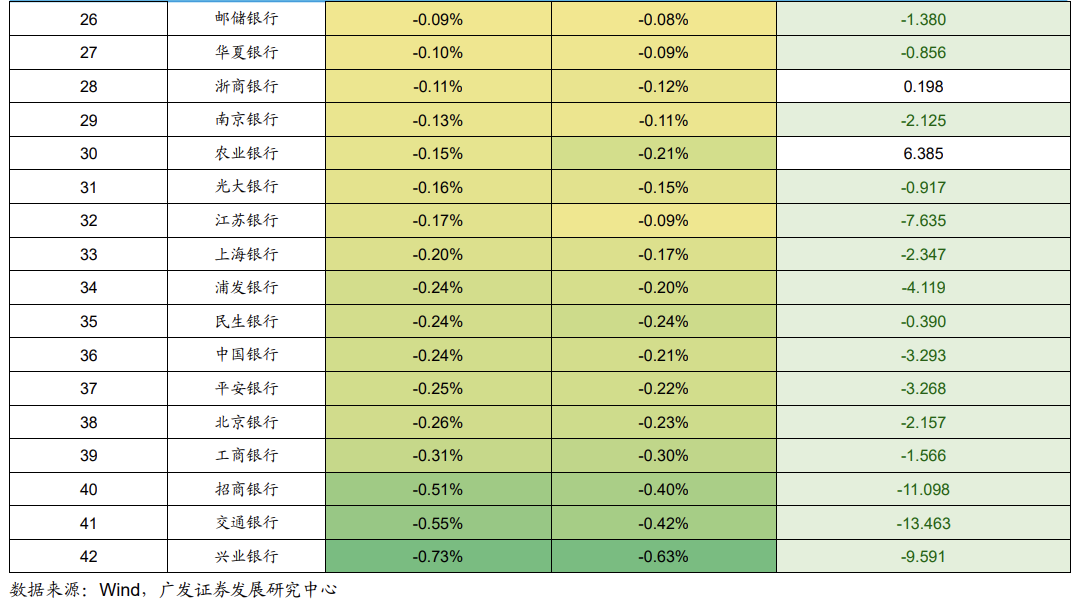

从个股持仓比例变化来看,公募基金加仓26家银行,减仓10家银行。加仓幅度位居前三的分别是农业银行(+9.87bp)、工商银行(+5.92bp)、杭州银行(+5.27bp);减仓幅度位居前三的分别是江苏银行(-7.90bp)、平安银行(-2.70bp)、交通银行(-1.43bp)。

五大行及基本面优秀的城农商行是Q2公募基金加仓的主线。测算工农中建交五大行加仓规模27.98亿元(银行板块测算减仓3.75亿元),基本面优秀的城农商行如渝农商行、杭州银行、常熟银行、齐鲁银行、沪农商行加仓规模分别为4.37亿元、3.54亿元、2.20亿元、1.69亿元、1.52亿元。

03 投资建议:关注资产质量,均衡配置

24Q2wind全A下跌5.2%,银行板块上涨8.9%,国有大行、股份行、城商行、农商行分别上涨10.1%、5.8%、7.6%、8.5%。24Q2主动公募重仓股中银行规模上升,但主动基金银行欠配比例进一步扩大,银行超额收益源自指数基金增持,本质是受益于市场波动带来的增量政策资金。如果名义GDP增速和资本市场继续低迷,银行超额收益继续。目前银行个股间静态估值相对均衡,需要关注未来业绩和分红的可持续,资产质量是胜负手。短期来看,宏观经济预期仍偏弱,但货币政策在加力,财政预算还有空间,市场偏好存在不确定性,看好区域、股份、大行资产质量最优的银行,推荐均衡配置成长、复苏和红利三个方向。

04 风险提示

1.基金持股数据统计可能存在一定偏差;

2.基金季报仅披露十大重仓股,反映的信息不够全面;

3.灵活配置型基金中股票的配置比例不确定。

本文转自微信公众号“ 倪军金融与流动性研究”,智通财经编辑:李佛。