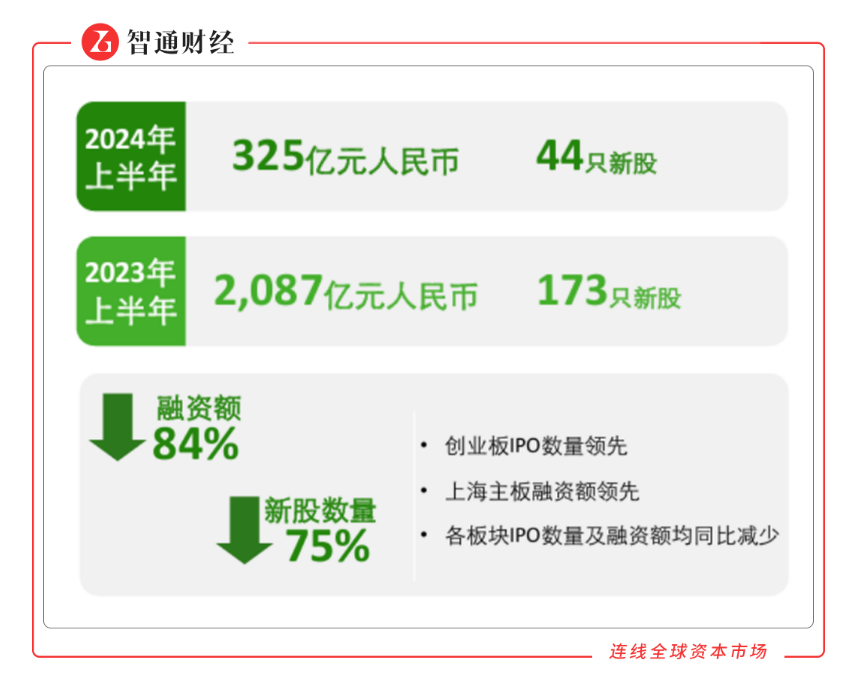

今年以来,香港新上市公司共 30家,全部是通过IPO上市,募资 131.78亿(港元),新上市数量较上年同期少

3家,由于缺乏大型股,募资金额按年减少46.77亿或

26.19%。不过从港交所披露的申请,目前已批准待上市和已经递交申请正在处理中的股票达到105家,且递表速度在增加,预计下半年上市数量会有明显的提高,其中还包括大型股中的顺丰控股、美的集团、富途等。

一、从港股退出成为PE无奈的选择

大量公司赴港上市,究其原因,恐怕主要和A股发行审批严格有明显关系:

从香港上市标的所处行业也可以明显看到这一点,以前到香港上市主要是消费、互联网企业这类海外资金给估值较高的行业,而今年上半年信息技术类的公司申请占比达到37%,募资金额占比40%,完全改变了之前港股IPO结构。

对于PE机构来说,之前不少投资项目都签订了对赌条款,指望通过IPO退出,但A股上市难,而且IPO审核对于对赌越来越严格。

根据中国证监会的要求,审计需要重点核查对赌协议的具体内容,如果对赌协议存在与市值挂钩,原则上要在申报之前清理。

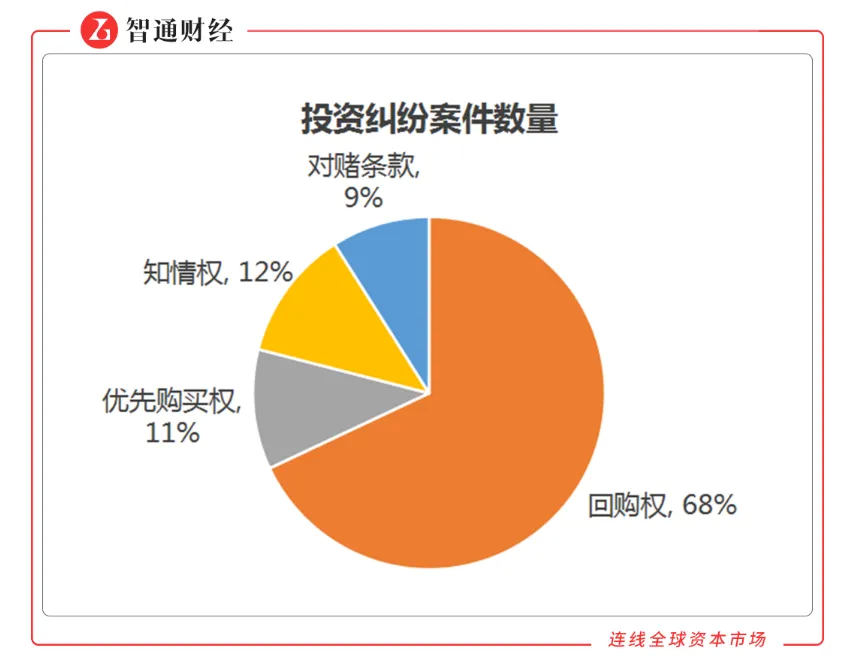

实践中,与股票市值挂钩的对赌协议条款在司法机关中难以获得支持。例如,南京高科系投资方与硕世生物的对赌协议因与股票交易市值挂钩而被法院认定为无效。在投资纠纷案件中,回购权的争议占绝大多数。

反观港股,监管环境相对宽松,上市相对容易。公司可以通过一些手段来控制发行数量,从而进行市值管理,达成市值目标,避免触发对赌协议中的回购条款。

二、PE机构面临的解禁困境

站在PE投资人的角度俩看,港股解禁期内,很多票自己做了“市值安排”,涨幅很大,但自己只能看着不能动;临近解禁前往往会出现下跌;等到了解禁日,就开始暴跌(例如星空华文、金源氢化等,解禁后跌幅超30%)。

这时就出现了机构之间的囚徒困境,特别是那些前期有很多轮融资、融资比例比较大、早期股东成本低的,特别容易出现踩踏事件。

然而,即使是低成本的PE,由于港股流动性问题,承接盘不够大,即使选择不计成本砸,市场也没有承接力量,才“一把”就砸到了地板价,这时候如果没有外力托举,流动性进一步枯竭,未来进一步减持的压力更大。

被投上市公司面临着股价暴跌下的股东压力,反过来也怨怼抢跑的减持PE(某公司怒怼投资人上“热搜”也是发生在这种情形之下),而原来那些“手拉手大家一起玩”的PE之间关系也生罅隙,局面错综复杂。

归根结底,这还是因为港股自身流动性匮乏。在现有大环境下,有PE股东权衡利弊后,优选选择套现,而不是陪企业长跑。

上市企业的选择与PE解禁的关系,下面分阶段具体来看:

(1) 上市至解禁前期

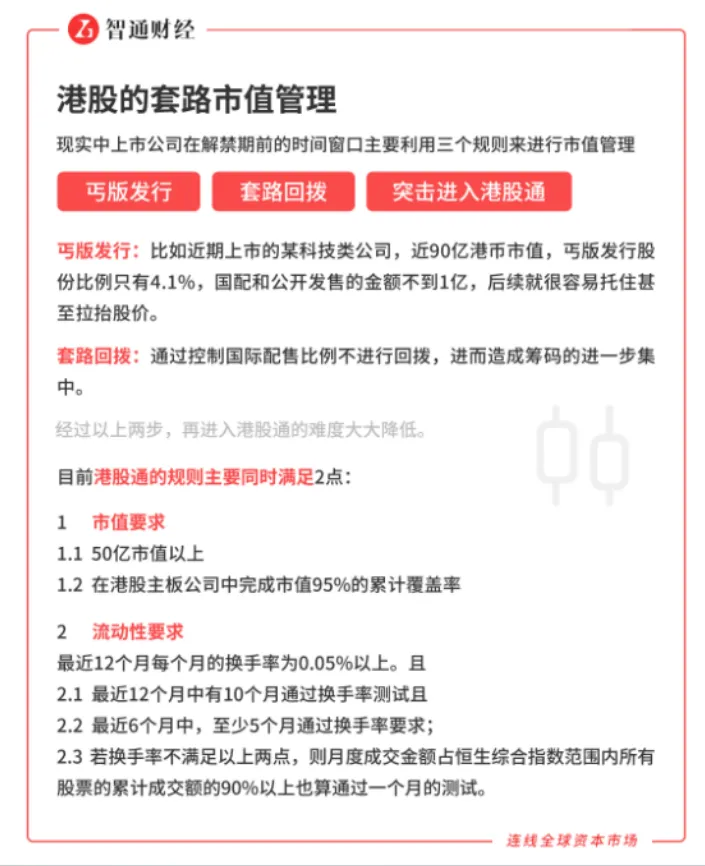

在现实操作中,很多上市公司会利用解禁前的特殊窗口,特别是那些“丐版”发行的公司,利用先天很好的筹码结构,做一波所谓的市值管理,且有的公司利用港股通规则,在解禁前就实现宣布获纳入港股通,甚至有可能生效港股通(例如老铺黄金)。

只要进入了港股通,上市企业对于VC、PE投资人也算是有了交代。

这样达成多种效果:一种是能够操作一把,通过解禁期内的股价上涨实现一些特殊的二级市场获利;其次,入通实际上为解禁提供了一些安全承接垫,因为港股通已然是市场最好的承接力量;另外,按照“滑滑梯”原理,股价涨得越高,哪怕下跌的幅度深,只要坡度够长,中间几轮博反弹的过程也很吸引投资者。

值得注意的是,很多公司因为在解禁前做了市值安排,股价甚至涨了几倍,很多PE不太懂香港市场,很容易被假象迷惑。甚至一些PE机构项目的投资经理对此完全不做准备,甚至在公司中“趾高气扬”,吹嘘自己的投资战绩,真到解禁一刻暴跌发生,这时候才知一切只是幻想,傻眼也已经晚了。

(2) 解禁前期

一些公司往往会动用回购资金或者外部资金拉抬股价,使得股价回到发行价上方,这样会对股东特别是基石股东“做交代”,因为基石股东的是以发行价来投资的。那么,即使是解禁股价大跌,公司也可以对外解释称:“这不赖我啊,这是PE股东乱卖所致,你看按之间的股价你们基石是有赚钱的呀”,只剩下基石和众多陷于囚徒困境的PE机构风中凌乱、有苦难言。另外,有些公司也会为了配合一些基石股东,在年度半年度以公允价值衡量的考核时间段,将股价拉到他们投资的正数,至少在某个时间段上熬过考核期。

(3)解禁当天及其后

如前所述,解禁当天以及解禁后一段时间里,股价的暴跌的概率很大。

根据智通统计,2023年初至今上市的75只新股中,解禁期内波段最高涨幅超过100%的有28只。但是解禁之后,从统计数据上说,这些公司的平均涨幅几乎清零,比较有代表性的就是去年年底上市君圣泰医药-B,今年6月24日解禁当天直接下跌57.66%,盘中跌幅甚至超过60%。

这个时候,才是真正考验的时候。

一般来讲,知名度越高的公司,上市之前融资轮次也越多。同样,正因为融资轮次多,造成估值往往偏高,在高估值和众多PE机构难以齐心的情况下,踩踏往往也就更加惨烈。

对于上市公司来说,股价暴跌对于公司形象,股东压力必然是很大的。“明智”的上市公司,重视“里子大于面子”,此时最优选择是在股价探底、成交缩量后,开始动用以回购作为主要武器的维护市值手段。一方面在低成本区间,拿回筹码(实际上获得了发行价与抄底价之间的现金增值),一方面也是和PE有所交代:“你看,我已经努力了。”

再回到PE退出的现实困境上来。就目前来说,一些PE之前在A股退出惯了,遇到港股绝对是“老革命遇到新问题”:跑得慢,就容易就被其他机构晾在山岗上。

PE们所剩的工具其实不多了,下文接着盘一盘。

三、PE机构的自我“救赎”之路

对于部分熟悉港股的投资机构来说,也不是不了解上文这些套路进而反对被投企业在港股上市,但据智通了解,很多对赌协议只是以上市为对赌条件,并未严格限制上市地,或者约定了上市后的市值而非退出市值,上市公司在香港上市也算是交差,就算约定了在A股上市,A股目前的监管环境是想上就能上的吗?最终在自身投资人的压力下,恐怕也只能选择人在屋檐下,不得不低头这一选择。

经此一役,严谨一点的投资机构是否以后就应该约定退出市值,而非模棱两可的上市或者市值条款?

事已至此,对于选择必须退出的PE机构来说最佳的选择就是在不利的环境下尽可能的多回收成本。

如果了解港股的机构就会知道,在目前的市场环境下,港股有大量的市值低于现金且负债率低的公司,这个市场生态不是一天两天了,也绝对不会因为心存幻想或者公司的赛道、基本面等等而有改变。

此外,港股市场对手盘大多也是机构而非70-80%散户的A股市场,除非市场环境或者公司出现巨大变化,很难忽悠资金去接盘。

在解禁甚至IPO之前,PE机构就应该和上市公司密切沟通上市后的市值策略,同时了解其他战友也是对手解禁后的计划。不能被IPO或者解禁前股价上涨所迷惑,甚至要设立专门的投后二级市场解禁岗位,招聘熟悉海外市场规则,并且亲自实践过的工作人员,能为公司挽回不少的损失。

低流动性的市场有自己的生态和玩法,不改变心态的话,对公司和个人来说都会是巨大的损失。

对于低成本的早期投资人来说,

最优的选择:趁着有利润和流通性较好的时候卖出,或者卖出成本,让利润奔跑。

次优的选择:在股价平稳的时候,让上市公司通过回购或者大股东增持等动作来让股价回升,同时再把筹码交还给公司或者大股东,果断出清落袋为安,否则恐怕只能剩下无尽的等待了。

如果以上条件都不具备,那PE机构就只能“螺蛳壳里做道场”,用一些二级市场的方法来挽回损失:

1. 上市公司二级市场回购

利用和上市公司的直接联系要求上市公司在合适的时机或者价格进行回购,对股价进行支撑,如果回购资金充裕,可以直接把筹码还给上市公司。

若回购资金不够,则可以通过上市公司联系大股东的场外资金或者其他投资人通过大宗交易进行卖出。

2. 做市商二级交易

如果回购和普通大宗的方法很难退出,因为机构持有的股票数量较多,不妨和经纪商合作,将股票存入经纪商后,后经纪商通过人工或者算法来卖出,这样虽然减持的时间略有拉长,但是可以减少对于股价的冲击,而且保护自身信息。其中的算法订单包括TWAP和VWAP两种。

对于机构来说,只需要确定:

(1) 交易时间:选择一个合适的时间段进行交易,例如一天、一周或一个月。

(2) 分配交易量:将总交易量分配到选定的时间段内。

(3) 执行交易:在每个合适的时间点执行交易,确保交易量与分配计划一致。

(4) 监控和调整:监控交易执行情况,并根据市场情况和交易成本进行调整。

3. 结构化产品交易

结构化产品交易主要是利用港股的衍生品工具,比如场内的窝轮和牛熊证,场外通过银行或者券商设计股票挂钩投资产品定制,唯一的门槛就是对于股票的流动性要求较高。非常适合二级市场价格不满足预期减持价格的投资人。

常见用于减持的结构化产品包括:

(1) Decumulator Note:客户锁定高于当前市场价格的减持价格,放弃股价未来可能的上升空间;存在敲出风险。

以6个月的Decumulator Note为例,假设某公司市场价80元,机构成本价90元,期望减持价格100元,则可以通过decu至少部分锁定100元的减持价格。

保证期内的前四周,无论股价变动,客户都可以按照100元的价格卖出。

保证期后,若收盘价低于70元,产品敲出结束,客户收回股票,否则继续按照100元卖出。

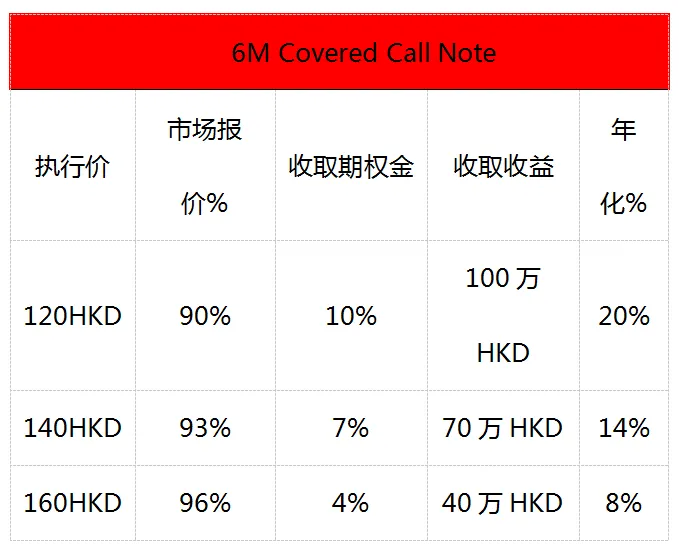

(2) Covered Call Note:假设Decu无法锁定减持价格,机构可以通过卖出普通看涨期权,增强收益,若期末股价超过执行价,按照执行价减持。

同样以6个月的产品为例,假设机构计划卖出1000万港币(10万股)市值的某股票。前一日收盘价100元,其他市场条件不变情况下。

对于机构而言:

4. 主动做空以形成对冲

假设在解禁日到来之前,公司已经成为可做空标的,在一些大型中介机构就有券源。

(1) 若机构内控允许,完全可以直接进行融券操作,锁定卖出成本。

(2) 若内控不允许或者上市公司有争议,机构可以用其他主体去融券,然后反哺给相关投资基金主体。

需要注意的是,借券的权利也是一个交易市场,对于中介机构来说需要相应的资格,比如提前在交易商开户,通过协商确认未来可以借到券。一般来说,上市发行承销机构的券源就相对有保障。

附:港股可做空标的要求

1. 交易所买卖的股指期货期权成分股、部分ETF基金和做市证券。

2. 市值不少于30亿港元且过去12个月换手率不低于60%的股票。

3. 新上市不超过60个交易日,但公众持股市值在上市第二日开始的20个连续交易日不少于200亿港元,总成交量不低于5亿港元的股票。

四、总结

现有市场环境下,港股自身的流动性问题如果没有明显改善,“如何安全退出”问题会在相当长一段时间困扰PE机构。

投资机构也需要与时俱进,尽快适应市场现状,摒弃以前一级看待二级的旧成见,将退出的工作提前准备并细化,避免被打个措手不及。要未雨绸缪、综合运用多种工具,如果能够在基金收益及补偿方面形成突破,也能为其他的投资机构的顺利退出提供有意义的参考和借鉴。