本文来自“医疗口碑”微信公众号,作者为郑薇等。原标题为《中美贸易摩擦,国产医疗器械替代进口迎来良机》。

2018年3月22日,美国以高额关税打响贸易战第一枪,国产高端医疗器械已经具备和进口品牌同台竞争的优势,此次贸易战影响有限,从大趋势上来看,高端医疗器械板块具备以下三大逻辑支撑行业发展,国产高端医疗器械迎发展良机。

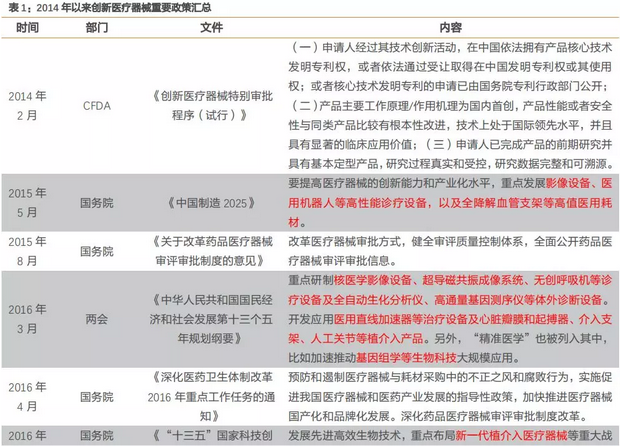

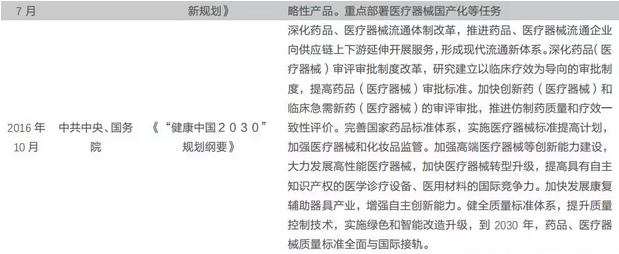

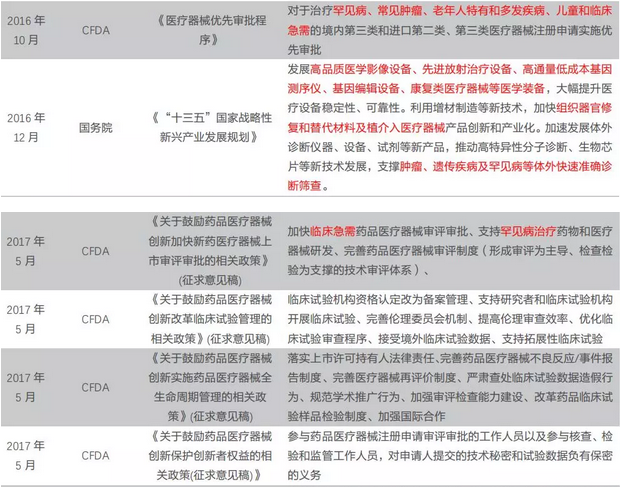

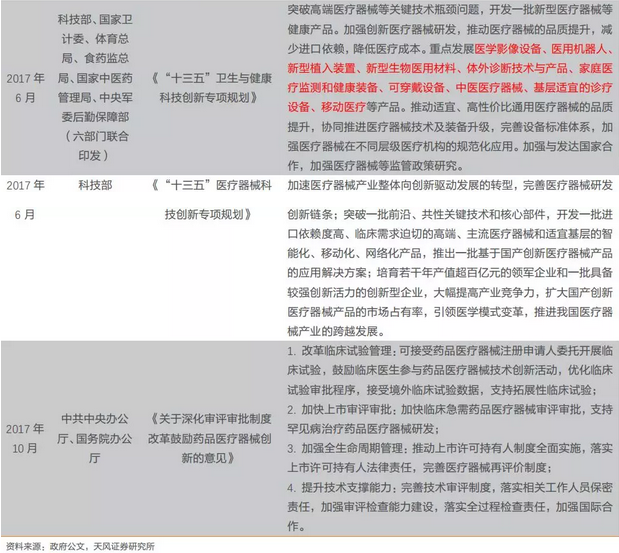

重磅政策加码创新医疗器械,行业迎来发展新契机

2017年10月,中共中央办公厅、国务院办公厅发布重磅政策《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》,36项改革措施大力鼓励自主创新药品医疗器械的发展,提高产业竞争力,满足公众临床应用。

10月31日,CFDA积极响应,顺应政策发展方向,形成《医疗器械监督管理条例修正案(草案征求意见稿)》,并向社会公开征求意见,其中重点修正了《条例》中与《创新意见》改革措施相冲突的条款,主要涉及方面包括完善医疗器械上市许可持有人制度、改革临床试验管理制度、优化审批程序、完善上市后监管要求、加强监管队伍建设、处罚到人,补充完善改革措施的法规依据,填补监管漏洞,为改革和监管实践提供强有力的法律支撑。

近年来,在创新医疗器械领域,我国政府多次出台强有力政策,着重提高医疗器械的创新能力和产业化水平,提供自主创新的沃土,多维度鼓励创新医疗器械,加快注册上市流程,实现相关领域国产化,实现临床诊疗价格的下降,惠及于民。

整体来看,政策核心观点主要分为三部分:

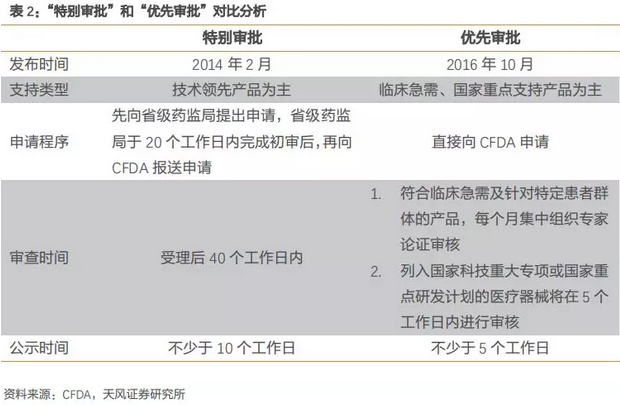

1、加快创新医疗器械审评审批。以“特别审批”和“优先审批”两大方向为核心,优化技术审评、行政审批等注册上市步骤,对部分具备核心技术发明专利、技术领先、临床急需等产品打开绿色通道,激发产业创新发展活力,促进医疗器械产业供给侧结构性改革,提高产业发展水平和国际竞争力;

2、重点发展具备重大临床价值产品。提高医疗服务质量和水平,加大具备重大临床价值医疗器械的投入力度,降低重大疾病的死亡率,提升患者生活质量,重点发展产品包括影像设备、医用机器人、植介入医疗器械、基因检测、新型生物医用材料、可穿戴设备、基层适宜的诊疗设备等;

3、突破自主创新,加速国产化。加强自主创新研发,突破一批进口垄断技术,提高医疗器械国产占有率,实现从“模仿”到“引领”的跨越式发展,大幅降低患者诊疗费用。

短期而言,《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》将迅速产生催化效应,相关政策有望加速落地,明确各环节的工作任务,细化相关制度的要求,将有利带动医疗器械产业自主创新,促使医疗器械企业加大科研投入力度,新一批具备领先技术或临床急需的医疗器械产品有望加速上市。

1、创新医疗器械绿色双通道:“特别审批”和“优先审批”

2014年2月,CFDA发布《创新医疗器械特别审批程序(试行)》,要求申请的医疗器械具备核心技术发明专利权、工作原理国内首创、较同类产品的性能或安全性有根本性改进、技术处于国际领先水平、具有显著临床价值的成型产品。

2016年10月,CFDA发布《医疗器械优先审批程序》,对于治疗罕见病、常见肿瘤、老年人特有和多发疾病、儿童和临床急需的境内第三类和进口第二类、第三类医疗器械注册申请实施优先审批。同时支持列入国家科技重大专项或国家重点研发计划的医疗器械。

优先审批是基于特别审批的基础上进一步完善细则,从制度要求对比上,优先审批范围进一步扩大,申请程序更简单便捷,审查周期更短,有利于为创新医疗器械审评审批提速提质。

2、加速审批不意味着降低标准,而是优中选优

最早一批特别审批医疗器械获批是在2014年5月,截止至2017年9月30日最新的公告,总共有148件创新医疗器械通过了医疗器械技术审评中心的审查,获准进入特别审批程序,其中产品品类占比较大为体外诊断系列(基因检测、荧光PCR、化学发光等)、植介入产品(支架系统、心脏起搏器、人工关节、眼科相关产品等)、电生理、手术机器人、高端影像,基本与政策重点支持方向相吻合,体现创新医疗器械是未来发展的大方向之一。

相比于传统审批流程,特别审批程序的审批时限较为缩短,例如正电子发射及X射线计算机断层成像装置从确定进入特别审批通道到最后获准上市仅花了5个月的时间(以下图表仅为理论时间,实际上常规流程Ⅱ类医疗器械审批需要2年左右的时间才能获得注册证,Ⅲ类需要3年左右),未来随着经验积累和流程优化,审批时间有望进一步缩短。

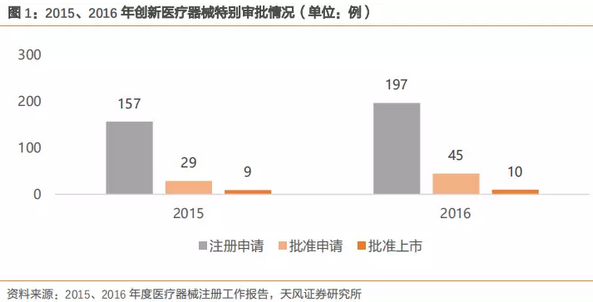

根据2015年和2016年CFDA数据,尽管注册申请量逐年提升,批准进入特别审批通道的数据量也同比上升,但是最后获批上市的产品占比较低,我们认为政策为创新医疗器械打开绿色通道,并不意味着原有审查标准的降低,而是优中选优,保持对创新医疗器械的严格审查,确保其稳定性和安全性。

结合相关政策、往年数据情况、上市公司数据等信息,我们认为未来2-3年内创新医疗器械概念还将延续,政策环境将有利于具有强大创新基因的医疗器械公司,公司处于研发末期的成熟产品有望通过绿色通道加速上市,提前布局占领市场,获得先发优势。

医疗器械细分行业,百花齐放大格局

1、化学发光“双高”细分市场,行业景气度紧俏

体外诊断(In Vitro Diagnostics,IVD)是诊疗前提,医技发展重要指标。IVD是在人体之外对人体标本进行检测而获得的临床信息进而判断机体功能和疾病的产品和服务。体外诊断是指在人体之外,对人体血液、体液、组织等样本进行检测,从而判断疾病或机体功能的诊断方法,诊断准确才能有进一步的有效治疗,诊疗诊疗,诊断先行。

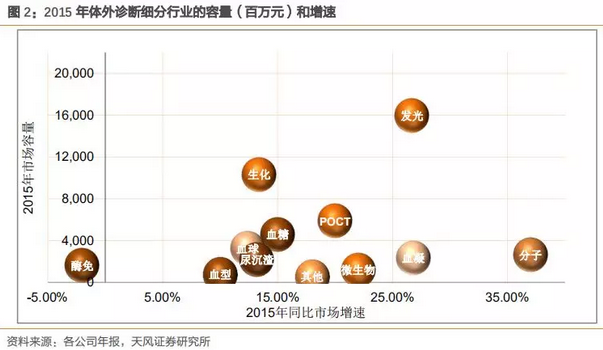

体外诊断细分领域非常复杂,按照产品技术原理大致分十个主要产品线,如化学发光、临床生化、血球、血糖等等,其市场空间、行业增速、技术平台和生命周期特点完全不同,因此需要甄别各子行业的行业特点来选择有价值的投资细分。化学发光属于体外诊断领域中的子行业,目前是容量最大的细分领域。

说明:POCT严格意义上并不属于单个产品,POCT是根据临床应用场景来划分的产品,理论上所有的项目都可以在POCT开展,POCT属于检测平台而非特定产品。

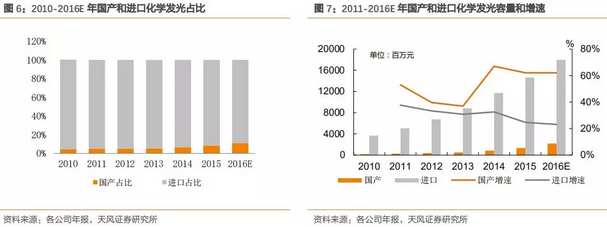

由上图看出,从市场容量和行业增速两个维度来看,化学发光细分具有良好的投资价值潜质。2015年化学发光市场容量160亿,占整个体外诊断行业30%以上,2015年行业增速27%,未来3-5年仍具备较高的行业景气度。

2011-2015年过去的5年中化学发光子行业保持33%的复合增长率,预计未来3-5年,随着分级诊疗的强化推进,基层医疗机构的羽翼丰满,化学发光依然可以保持20-25%的行业高增长,而国产品牌刚刚崛起,具有巨大的增长潜力,国产增速远高于进口品牌。

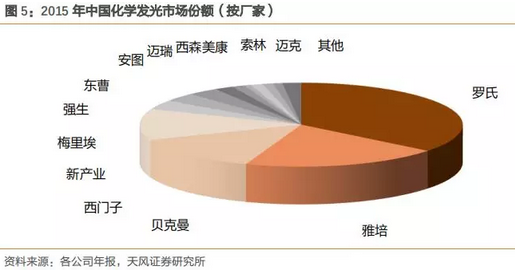

进口品牌长期占据历史高地,国产品牌砥砺前行

2015年化学发光中国市场容量约为160亿元,目前中国常见的品牌约有15家,其中10家为进口企业,占据90%的市场份额。

自从2011年新产业的第一台全自动化学发光仪器面世以来,国产品牌正在悄然觉醒,截止到2015年底国产品牌有CFDA注册证的超过50家但规模上亿的国产发光企业约有5家,预计2016-2018国产品牌的增速和规模都将达到一个新的高度。存量的进口品牌市场和增量的国产品牌市场均保持很高的增长水平。预计未来3年,国产发光行业增速可维持在50-60%之间。

随着国产品牌技术和性能的不断提升,以及医改的前行,收费标准端的下调是大势所趋。外资企业镇守现有技术和市场优势将面临巨大的挑战,国产品牌的适时崛起,会带来持续的、巨大的投资价值。

分级诊疗大刀阔斧,基层刚需井喷在即,国产受益

近几年分级诊疗成为医改的重要课题,随着医院资源不平衡的加剧,分级诊疗势在必行。未来的就医模式将会根据疾病的严重程度进行分级,合理有效利用有限的医疗资源。

三级医院主要提供急危重症和疑难复杂疾病的诊疗服务;城市二级医院主要接收三级医院转诊的急性病恢复期患者、术后恢复期患者及危重症稳定期患者。县级医院主要提供县域内常见病、多发病诊疗,急危重症患者抢救和疑难复杂疾病向上转诊服务。基层医疗卫生机构和康复医院、护理院等为诊断明确、病情稳定的慢性病患者、康复期患者、老年病患者、晚期肿瘤患者等提供治疗、康复、护理服务。

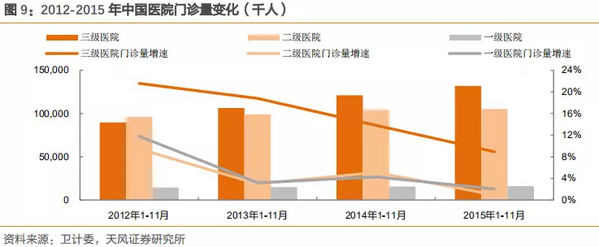

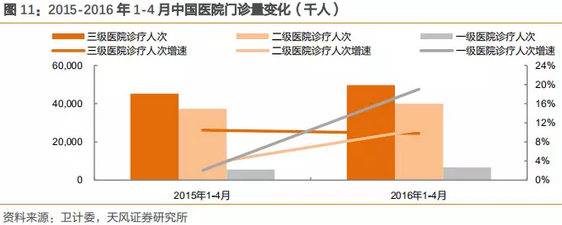

2010-2015年,三级医院数量复合增速为14%,一级医院数量复合增速为2.7%,而门诊量的变化也是与数量的趋势变化一致。2012-2015年1-11月门诊量数据表明,三级医院门诊数量复合增长为15.7%,二级为5.1%,一级为2.7%。

注:2015年医院数量卫计委只有1-11月数据,但不影响整体趋势和判断。

过去的几年,三级医院数量约占整体医院10%,但是收入端占超过60%的收入,而门诊量增数据亦表明,三级医院的门诊数量保持高速增长,医疗资源处于非常不平衡现状。

注:门诊量连续数据为2012-2015年1-11月,以此为根据进行分析。

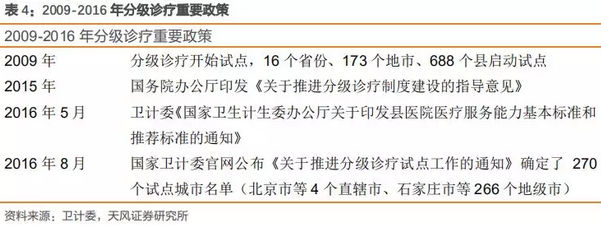

2009年国家开始尝试分级诊疗,各地区进行小范围试点,但效果相对不明显。2016年分级诊疗作为一个重要的民生课题又被持续推上风口浪尖,各种政策密集出台。

分级诊疗虽然已经开展了6-7年,但是2016年才是分级诊疗见成效的第一年。数据表明从2016年全国医院的门诊结构开始发生明显变化。

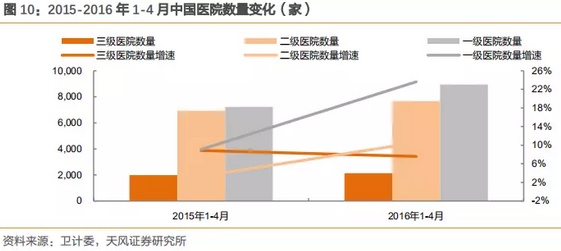

2016年1-4月一级医院数量激增,同比2015年增长24%,而2015年同比增长9%。医院数量不代表病人流向,但是作为标杆数据,可一定程度上表明政府的资金投入流向。而门诊量则是分级诊疗成效的重要参考数据。

2016年第一季度,一级医院的门诊量增速首次超过三级和二级医院,并保持20%以上的超高增速增长。2015年同期只有2%的增长,分级诊疗在潜移默化中持续推进,并达到相对显著的成效,2018年部委结构的调整,将进一步加速分级诊疗的执行力度和速度。在此政策的大背景下,基层医疗将极大利好国产医疗设备企业。

2、心血管支架,中美贸易战将改变进口替代的胶着状态,加速替代

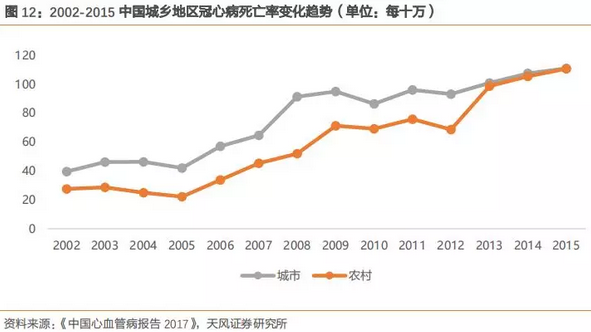

根据《中国心血管病报告2017》,我国冠心病死亡率逐年升高,我们估算2016年冠心病存量患者为1100万人,死亡160余万人。

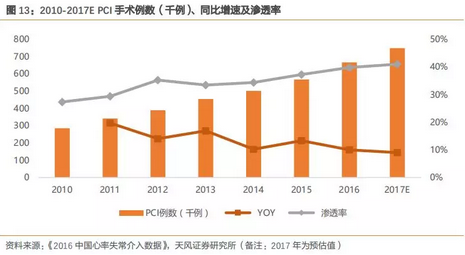

冠状动脉介入(PCI)手术,是指通过经心导管技术疏通狭窄甚至闭塞的冠状动脉管腔,从而改善心肌的血流状况,常用于冠心病患者的治疗。根据《2016年中国心率失常介入数据》统计,PCI手术例数逐年增长,增速高于冠心病死亡增长率,随着PCI手术的推广及终端医生意识和水平的提高,我们测算PCI渗透率呈现稳步上升的趋势,当前渗透率约为40%左右。

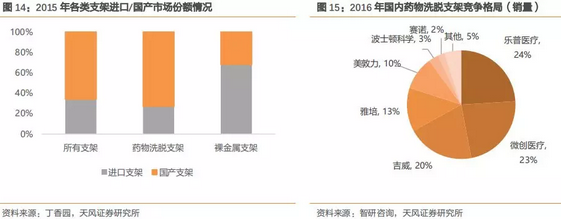

随着国产心脏支架水平的提升,目前国产品牌市场份额已高于进口品牌,根据丁香园数据,国产品牌市场占有率约为三分之二药物洗脱支架占据主要的市场地位,根据智研咨询资料,乐普医疗(24%)、微创医疗(23%)、吉威(20%)三家公司合计占据接近70%的市场份额,赶超进口品牌。

国产心血管支架已经获得临床医生的认可,在国内市占率上大幅领先进口品牌。除了药物洗脱支架外,国产可降解支架研发进展理想,乐普等相关支架有望在2018年上市,将成为赶超进口品牌的重要推手。

中美发生贸易战,高端医疗器械首当其冲,一方面表明国产高端医疗器械质量已经达到国际领先水平,另一方面进口品牌的份额在国内日益萎缩,目前心脏支架国内市场进口品牌市场份额合计约为25-30%,约为25-30万个支架量,未来国产品牌有望加速替代,进一步蚕食进口品牌份额。

3、彩超类产品,国产优质企业步入高端医院

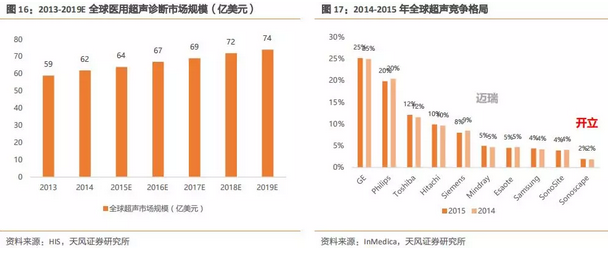

根据IHS统计,2014年,全球医用超声诊断设备市场规模已达62亿美元左右,预计2019年,规模将达74亿美元,年均复合增长率为3.6%。

在早期超声领域,GPS三巨头产品卓越,占据全球主要的市场份额。近年来,通用和飞利浦仍然保持主要的市场份额,而西门子由于公司经营等多方面原因,市场占比逐步下滑,先后被日本超声厂商东芝和日立超过。

国产超声优秀厂商迈瑞和开立挤进全球超声前十,迈瑞排第六,开立排第十。

迈瑞和开立早期都是以海外市场为目标市场,通过多年的发展,品牌在海外已有了相当的口碑和认可度。然而我们认为,中国作为人口大国,随着经济的飞速发展和医疗需求的快速扩容,中国将成为群雄逐鹿的金砖市场,因此,迈瑞和开立在近几年都加强了国内市场的布局,中国市场占比不断提升。

4、当前中国超声市场规模约为84亿元,GPS三巨头统领市场

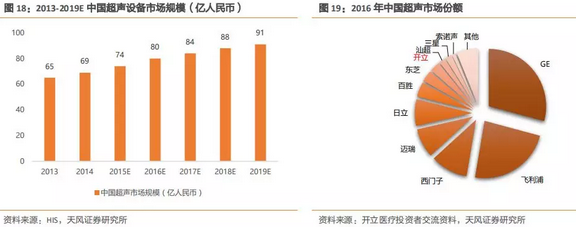

2014年,中国超声诊断设备市场已达69亿元。随着刚性需求释放、升级换代、政策红利持续推进,中国超声设备市场还将快速增长。预计2019年,中国医用超声诊断设备市场规模将达91亿元,年均复合增长率5.7%。

GPS(通用电气GE、飞利浦Philips、西门子Siemens)占据国内约60%市场份额,GE和飞利浦由于技术领先,合计在中国超声市场占据50%以上的市场份额。西门子近几年市场份额日益萎缩,和迈瑞、日立市场份额相当。开立当前市场份额约为2.9%,排名第8。

自2016年开始,超声国产小龙头的增长都显著超过进口品牌的增长,也超出行业增长,随着控费的大主题不断执行,国产设备以其优异的性价比逐步挤占进口品牌份额,尤其是在走量的设备上,具有很大的竞争优势。

而随着行业监管的趋严和国产优质企业的品牌效应,规模较小的创业型企业,发展前景相对不乐观。传统的普通彩超设备,龙头具有品牌、成本、规模效应等特点,小企业难以分羹,然而在一些具有特色的功能细分产品,可能在未来能够占据一席之地。

(编辑:王梦艳)