核心观点

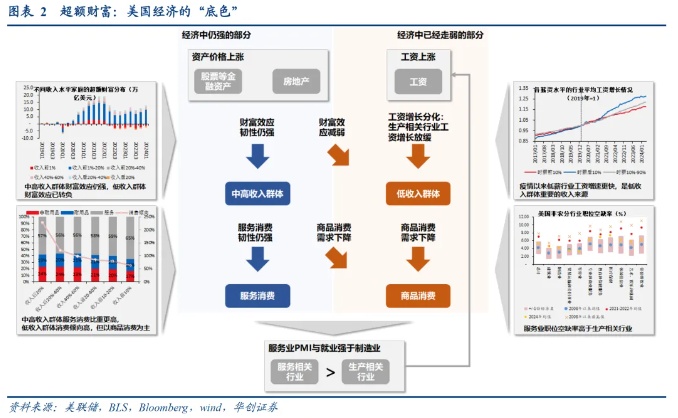

美国股、房等资产价格上涨带来的财富效应,或是当前美国经济最重要的“底色”。“超额财富”对消费的支持逻辑在于:美股、房等资产价格上涨→中高收入群体财富增值→“超额财富”支持家庭消费;且中高收入群体的服务消费比例更高,服务业消费韧性更强→消费韧性带来就业人数与工资居高不下,且与服务相关行业的韧性更强→低收入群体的工资上涨,且服务业就业人员工资韧性更强。

而“超额财富”的分配不均则带来了经济结构的分化:中高收入群体持有的资产价格上涨→财富效应→消费韧性循环,由于资产价格仍在高位,因此仍可支持服务消费韧性;而低收入群体未获得“超额财富”,收入增长主要依赖工资上涨→但商品消费放缓带来相关行业工资增长结构性放缓→低收入群体消费韧性率先开始走弱(信用卡逾期率提升也是其结果之一)。由此可见,资产价格高位带来的财富效应是目前支持消费韧性的重要防线,如果资产价格“崩盘”,美国当前的经济循环或将被打破,可能触发经济增长进入下行周期

报告摘要

美国股、房等资产价格上涨带来的财富效应,或是当前美国经济最重要的“底色”。因为“超额财富”的故事里,存在解释当前经济矛盾的关键点——服务消费和商品消费的分化;也存在打破当前经济循环的关键点——资产价格“崩盘”。可以说,财富效应是我们理解美国当前的经济结构分化的原因与美国经济何时出现衰退的一把关键钥匙。

1、“超额财富”分配不均→服务和商品消费分化

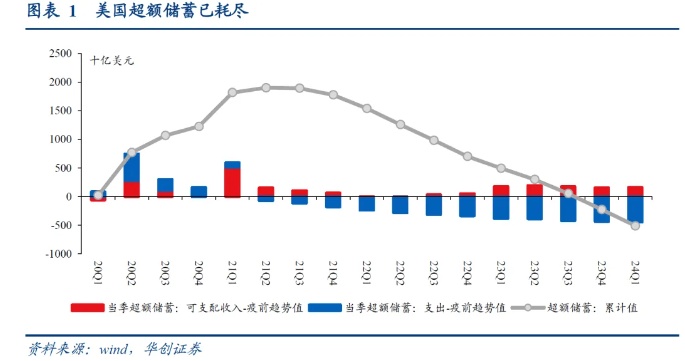

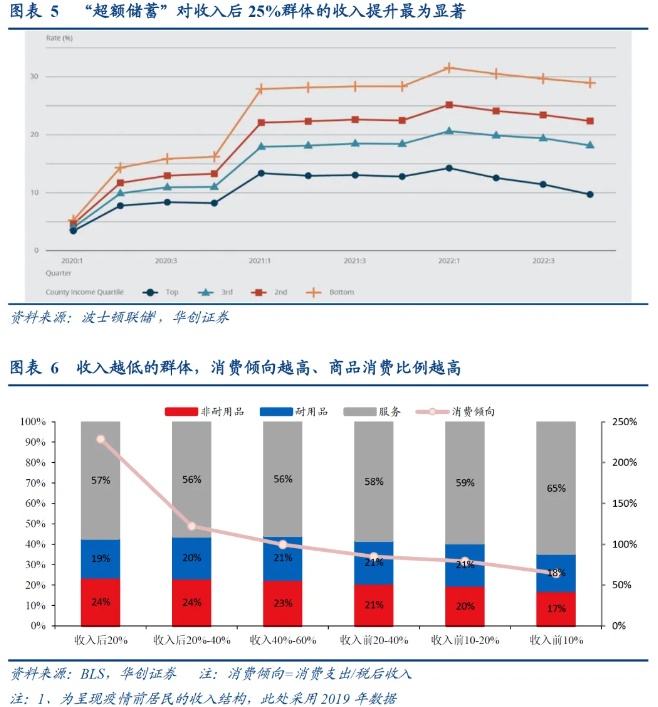

“超额储蓄”是面向所有人的收入提升,尤其对低收入群体更为重要,因此会带来所有人消费需求的提升。根据美联储的研究,2020年以来的超额储蓄对于收入后四分之一群体的收入提升最为显著,超额储蓄金额最高可达他们年收入的30%以上。而低收入群体恰好具有高消费倾向(收入后20%群体消费倾向可达229%,而前10%群体消费倾向仅64%)、且消费结构以商品为主(后20%群体的商品消费占比43%,且收入水平越低、商品消费占比越高)的特点,因此,当2021年超额储蓄大幅提升时,中低收入群体在获得额外的收入后,高消费倾向催生了一轮消费热潮,且以非耐用品和耐用品消费为主。不过后续随着2022年-2023年超额储蓄逐步下降到2023Q4耗尽,超额储蓄对所有人、尤其是低收入群体的消费支持逐步消失,也带来了商品消费的走弱。

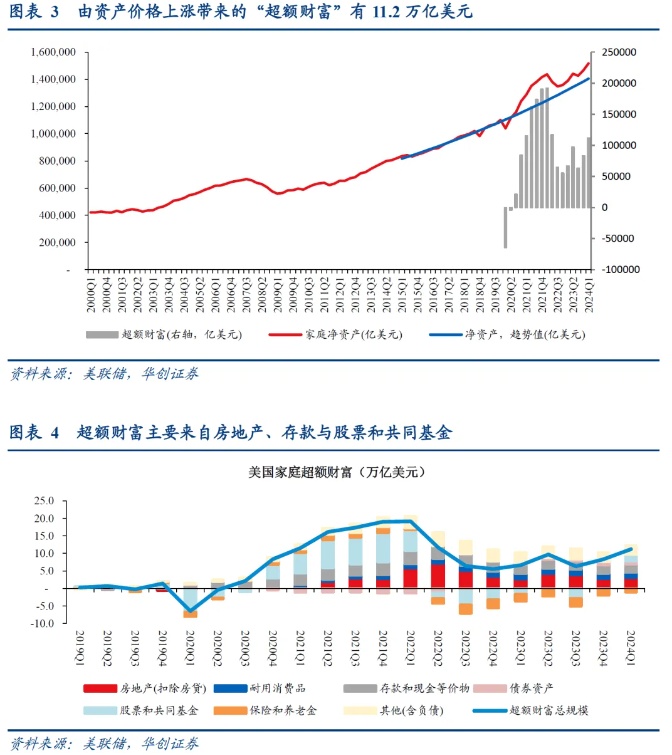

“超额财富”分配不均,集中在中高收入群体。所谓“超额财富”,即为家庭持有的净资产规模超出历史增长趋势值的部分;截至2024Q1美国家庭“超额财富”余额有11.2万亿美元,结构上房地产、存款和现金等价物、股票和共同基金三者分别占超额财富总额的24%、18%、15%,是超额财富最主要的来源。不过由于不同收入群体的资产结构分配不均衡,“超额财富”分配也高度不均衡,2024Q1收入水平前80%的群体持有超额财富余额约12万亿美元,而收入后20%群体的超额财富为-1.2万亿美元。

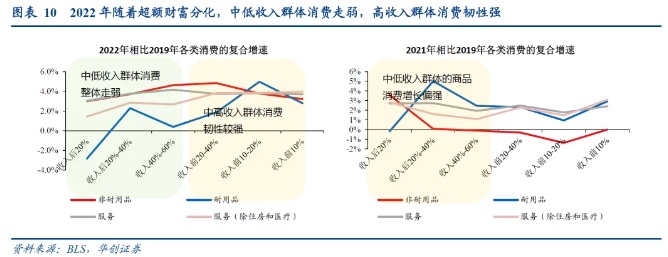

由于中高收入群体的消费倾向更低、且消费结构更偏向服务消费,因此在消费驱动力从“超额储蓄”向“超额财富”的切换过程中,消费结构也逐步由商品转向服务。随着“超额储蓄”耗尽、“超额财富”仍有韧性,维持消费增长韧性的接力棒由低收入群体交接到中高收入群体手中。高收入群体消费倾向更弱、服务消费比例更高、且前两年依靠超额储蓄也进行了一轮耐用品的更新换代,因此反映在宏观消费数据上即为服务消费增长仍有韧性,但商品消费增长已减弱。

2、服务和商品分化→就业市场结构下行→低收入群体信用卡逾期率提升

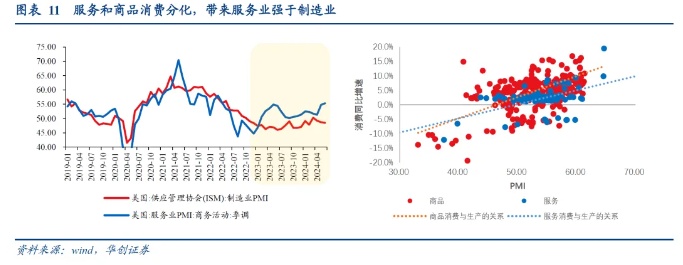

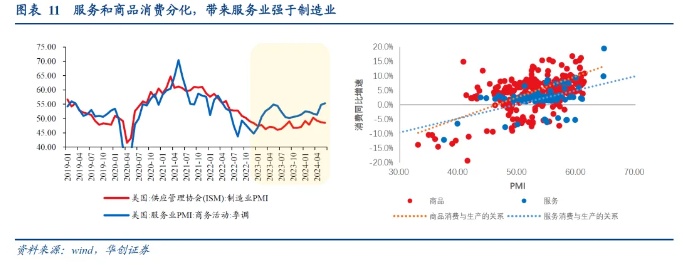

由于服务消费和商品消费的分化,也带来了服务业PMI强于制造业PMI、生产相关行业低薪劳动力的工资增长放缓。历史上,美国服务业PMI与服务消费、制造业PMI与耐用品消费有较强的相关性,目前服务消费强于商品消费的格局,也同样带来服务业经营活动强于制造业生产活动,反映在就业市场上,即为服务业职位空缺率仍高于2008年以来均值水平,但制造业、批发零售业等职位空缺率已接近或低于2008年以来均值水平。

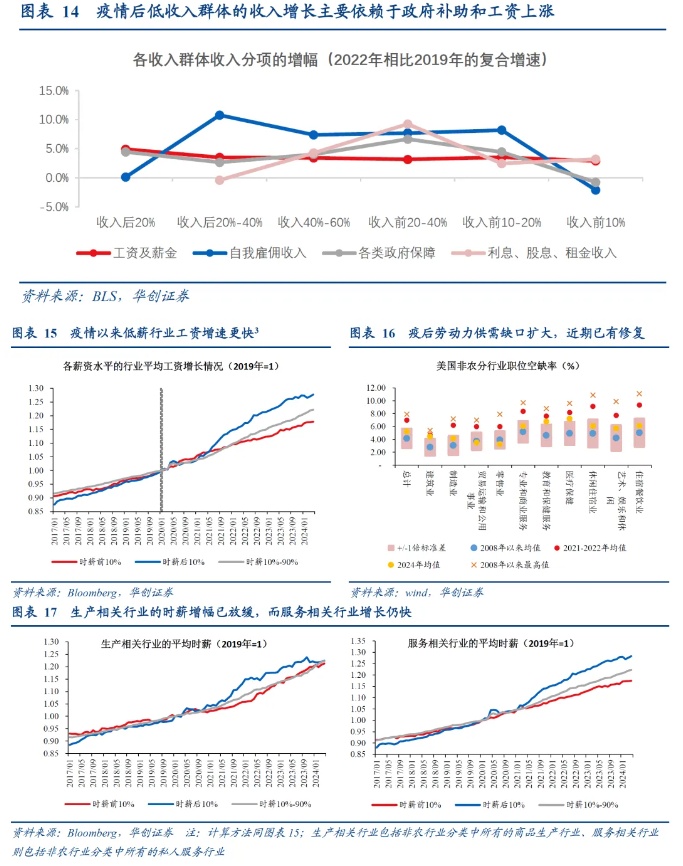

疫情后低收入群体的收入增长主要依赖工资上涨,而就业市场结构性下行带来低收入群体工资韧性的弱化,消费能力重回偏弱状态。疫情以来低薪行业工资增速更快,使得低收入群体获得了更高的“超额工资”,叠加财政补贴带来的“超额储蓄”,支持了低收入群体的消费能力。然而伴随服务和商品消费需求分化,生产相关行业的就业与时薪增幅已放缓、这部分低薪从业人员“超额工资”红利基本消失,时薪增长基本回到疫情前的趋势值。于是这一部分群体的消费能力重新回归到疫情前的“常态”,推高了这部分群体的信用卡逾期率。

风险提示:美股超预期下跌

报告目录

我们在《海外共识中的裂缝》分析过美国经济循环背后的逻辑在于:居民实际工资上升→支撑家庭消费→支持企业盈利→支持就业市场→维持居民实际工资韧性。但这一经济循环如何被打破?并且近期我们也看到了实际居民收入增长放缓、信用卡逾期率提升、商品消费支出放缓、企业生产与补库整体不强等经济矛盾。那么美国经济的“底色”究竟是什么样的?

一、“超额财富”:美国经济的“底色”

(一)从“超额储蓄”切换到“超额财富”

美国经济韧性的关键词,从“超额储蓄”切换到“超额财富”。2021年以来,“超额储蓄”一直作为居民消费的重要流动资金来源,支撑美国消费支出持续偏强。但2023Q4以来超额储蓄已耗尽,支持消费韧性的关键防线,可能逐步切换到由资产价格增值所带来的“超额财富”。

美国股、房等资产价格上涨带来的财富效应,或是当前美国经济最重要的“底色”。因为“超额财富”的故事里,存在解释当前经济矛盾的关键点——服务消费和商品消费的分化;也存在打破当前经济循环的关键点——资产价格“崩盘”。可以说,财富效应是我们理解美国当前的经济结构分化的原因与美国经济何时出现衰退的一把关键钥匙。

具体来说,“超额财富”对消费的支持逻辑在于:美股、房等资产价格上涨→中高收入群体财富增值→“超额财富”支持家庭消费;且中高收入群体的服务消费比例更高,服务业消费韧性更强→消费韧性带来就业人数与工资居高不下,且与服务相关行业的韧性更强→低收入群体的工资上涨,且服务业就业人员工资韧性更强。

而“超额财富”的分配不均则带来了经济结构的分化:中高收入群体持有的资产价格上涨→财富效应→消费韧性循环,由于资产价格仍在高位,因此仍可支持服务消费韧性;而低收入群体未获得“超额财富”,收入增长主要依赖工资上涨→但商品消费放缓带来相关行业工资增长结构性放缓→低收入群体消费韧性率先开始走弱(信用卡逾期率提升也是其结果之一)。由此可见,资产价格高位带来的财富效应是目前支持消费韧性的重要防线,如果资产价格“崩盘”,美国当前的经济循环或将被打破,可能触发经济增长进入下行周期。

(二)“超额财富”的结构:主要来自股和房

所谓“超额财富”,即为家庭持有的净资产规模超出历史增长趋势值的部分。与“超额储蓄”的定义类似,美国居民持有的净资产自金融危机以后存在相对稳定的线性增长趋势,而疫情后由于美国股、房价格的上涨,净资产增速超出了历史趋势值,这一超出趋势值的部分就定义为“超额财富”。

由资产价格上涨带来的“超额财富”有11.2万亿美元,来源主要为房地产、存款与股票和共同基金。根据对“超额财富”的定义,我们能够估算当前美国家庭“超额财富”余额,可以看到2021年美国股、房暴涨期间,家庭“超额财富”规模最大,一度达到19万亿美元的高位;而随着股、房价格的调整,截至2024Q1美国家庭“超额财富”余额仍有11.2万亿美元。从结构来看,房地产、存款和现金等价物、股票和共同基金三者目前分别占到超额财富总额的24%、18%、15%,是超额财富最主要的来源;另外,居民持有的债券、耐用消费品的增值也贡献了超额财富的7%和12%。

二、经济矛盾的关键点:超额财富不均衡

(一)“超额财富”分配不均→服务和商品消费分化

1、“超额储蓄”是面向所有人的收入提升

“超额储蓄”是面向所有人的收入提升,尤其对低收入群体更为重要,因此会带来所有人消费需求的提升。根据美联储的研究,将超额储蓄按收入分位数进行分组、再将每个四分位数内的超额储蓄除以相应收入群体的年收入总额,可以看到超额储蓄对于收入后四分之一群体的收入提升最为显著。

低收入群体具有高消费倾向、且消费结构以商品为主的特点。根据BLS发布的分收入水平居民消费支出数据,在疫情带来超额储蓄与财富前,收入水平越低的群体,边际消费倾向(消费倾向=消费支出/税后收入)越高:收入后20%群体消费倾向可达229%,而前10%群体消费倾向仅64%;并且从消费结构来看,后20%群体的商品消费占比43%,且收入水平越低、商品消费占比越高。因此,当2021年超额储蓄大幅提升时,中低收入群体在获得额外的收入后,高消费倾向催生了一轮消费热潮,且以非耐用品和耐用品消费为主。但随着2022年-2023年超额储蓄逐步下降,中低收入群体消费开始走弱,反映在宏观数据上即为商品消费增长的放缓。

2、“超额财富”分配不均,集中在中高收入群体

“超额财富”不同于“超额储蓄”,主要来自于持有股、房等资产比例更高的中高收入群体,且分配极不均衡。疫情以来,由于不同收入群体的资产结构分配不均衡(见图表21),“超额财富”分配也高度不均衡,超额财富集中在收入水平前1%-80%的家庭手中;收入水平越低的家庭,获得的“超额财富”越少,收入后20%群体的“超额财富”已转为负值——截至2024Q1超额财富总计约11万亿美元,其中收入水平前80%的家庭持有约12万亿美元,而收入后20%家庭的超额财富为-1.2万亿美元。

从“超额财富”的结构特点也可看出:超额房地产资产集中在收入水平前60%的群体中、超额股权类资产集中在收入水平前20%的群体中,中高收入群体由于股、房的持有比例高,资产增值幅度大,因此获得了更高的“超额财富”。

中高收入群体的消费倾向更低、且消费结构更偏向服务消费,因此在消费驱动力从“超额储蓄”向“超额财富”的切换过程中,消费结构也逐步由商品转向服务。随着超额储蓄的耗尽,维持消费增长韧性的接力棒由低收入群体交接到高收入群体手中。高收入群体消费倾向更弱、服务消费比例更高、且前两年依靠超额储蓄也进行了一轮耐用品的更新换代,因此反映在宏观消费数据上即为服务增长仍有韧性,但对商品消费的拉动已较弱。

(二)服务和商品分化→就业市场结构性下行

由于服务消费和商品消费的分化,也带来了服务业PMI强于制造业PMI,企业生产与补库整体不强仅有结构性亮点。历史上,美国服务业PMI与服务消费、制造业PMI与耐用品消费有较强的相关性,消费需求推动了企业生产经营活动。而目前服务消费强于商品消费的格局,也带来服务业经营活动强于制造业生产活动。

信用卡逾期状况在低收入群体中最为严重,这或许也是就业市场结构性弱化的结果。美国收入水平越低的群体,其债务负担(总负债/总资产)越重,而这一群体也是目前信用卡逾期率提升最主要的贡献因素:纽约联储消费者信贷调查数据显示,根据居民收入水平来统计信用卡逾期率,收入处于后25%的群体新开始拖欠信用卡还款的比例最高,收入水平越高,拖欠率越低。

对于收入在全社会后20%分位数的低收入群体而言,疫情后他们不仅没有获得“超额财富”、甚至由于债务利息的提升,他们的“超额财富”反而为负(见图表7)。这部分群体的收入增长主要依赖于政府补助和工资上涨(低收入群体的政府补助和工资收入增幅相较其他收入群体更高)。疫情以来,劳动力供给短缺带来就业市场供需缺口,职位空缺率均出现大幅扩大,特别是低薪行业的工资上涨更快,使得低收入群体获得了更高的“超额工资”。

但服务和商品消费需求分化,带来生产相关行业低薪劳动力的工资增长已放缓。随着财富分配不均带来服务和商品消费需求分化,制造业、批发零售业的劳动力供需缺口回落至历史平均水平;相应的,生产相关行业的低薪从业人员“超额工资”红利基本消失,时薪增长基本回到疫情前的趋势值。而服务业在消费需求韧性下则保持了更高的劳动力供需缺口和工资增长韧性。而生产相关行业低薪劳动力的工资增长回归“常态”,推高了这部分群体的信用卡逾期率。这也是为什么美国经济总量数据还很强的情况下,却出现了贷款逾期率提升背后潜在的结构性问题。

三、附注:美国分收入阶层的财富画像

根据家庭收入水平,我们将美国居民划分为:收入后20%、收入后20%-40%、收入40%-60%、收入前20%-40%、收入前10%-20%、收入前10%,共6类人群;其中将收入后20%的称为低收入群体,收入前20%称为高收入群体,其余为中等收入群体。

三类收入阶层的财富画像大致可概括为:

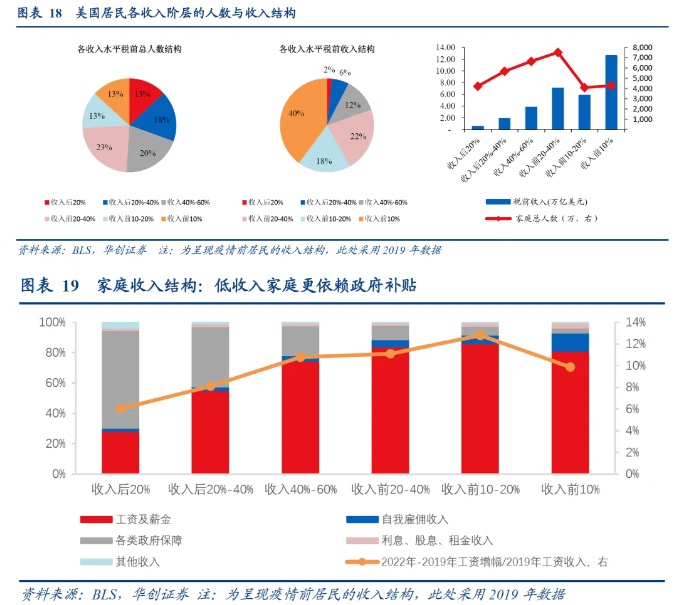

低收入群体——占总人口比重的13%,但收入仅占社会总收入的2%,收入主要依赖政府补贴;负债压力较大,且债务结构以消费贷为主;拥有的净资产(财富)仅占社会总财富的3%,其中房地产资产占比近50%。

中等收入群体——占总人口比重的61%,收入占社会总收入的40%,收入主要依赖工资薪金;随着收入水平的下降负债压力逐步提升、债务结构中消费贷的比重也提升;拥有的净资产(财富)仅占社会总财富的26%,养老金计划占财富的比重在三类人群中最高。

高收入群体——占总人口比重的26%,收入占社会总收入的58%,且收入利息股息等财产性收入比重在三类人群中最高;负债压力在三类人群中最低;财富高度集中于高收入群体,占社会总财富的71%,股权和共同基金占财富的比重在三类人群中最高。

详细来看美国分收入阶层的收入、财富结构:

从各收入阶层的人数与收入分布来看,疫情前后变化不大,居民收入高度集中在高收入群体。中等收入群体的人数最大,合计约2亿人,占总人口比例的61%;而低收入群体的占比则最低,合计4218万人,占总人口比例的13%。同时,低收入、中等收入与高收入群体的收入占全社会总收入的比重分别2%、40%、58%,可见居民收入高度集中在高收入群体。

而各收入阶层的收入结构也不同:低收入群体高度依赖政府补贴,疫情前(2019年)政府补贴占收入的比重达到64%,疫情后(2022年)这一比重进一步提升至67%,而利息、股息、租金等财产性收入占比仅1%。中高收入群体更依赖工资及薪金收入,收入在60%分位数以上家庭的工资及薪金收入占总收入比重均在80%以上。不过,疫情后(2022年),低收入群体的工资及薪金收入占比出现提升,达到30%(2019年为28%)。收入水平越高的家庭,财产性收入占总收入的比重越高,高收入群体这一比重接近3%。

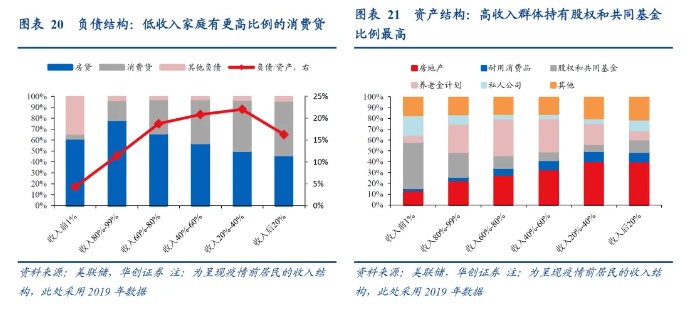

各收入阶层的负债结构方面,从负债额的绝对规模来看,高收入群体负债金额最大,2019年可达7.7万亿美元,占全社会总负债的50%;其中房贷占比最高,达到76%。不过从债务压力来看(总负债/总资产),收入水平越低债务压力相对更大,中等收入群体总负债/总资产比例约21%(高收入群体仅8%);低收入群体由于负债比例低,因此债务压力相对小于中等收入群体。另外,收入越低的家庭,其负债中消费贷款的比例越高,低收入群体消费贷占总负债比重的50%,而收入前1%的群体占比仅4%。

各收入阶层的资产结构方面,资产分配高度不均衡,高收入群体持有股权和共同基金比例最高。高收入、中等收入与低收入群体持有股权和共同基金占总资产的比例分别为29%、10%与12%,中等收入群体持有股权类资产的比例最低。低收入群体持有房地产比例最高,高收入、中等收入与低收入群体持有房地产占总资产的比例分别为20%、32%、40%。不过疫情后,由于股、房价格的上涨,各收入阶层持有股权和共同基金、房地产占其总资产的比重均有所提升。