本文由资深投资人“高处看海”供稿,原标题为《中国宏桥2017年报简析》,文中观点不代表智通财经观点。

一.中规中矩的利润表

1.营业收入大幅提升,由2016年的613.96亿剧增到2017年的933.13亿,同比大增52%。一部分由于销量由2016年的568.75万吨大增到2017年的753.15万吨,同比增长32.42%,另一部分是由于铝价的上涨,由2016年的销售均价10783元/吨涨到2017年的12367元/吨,同比上涨14.67%。

2.销售成本剧增,由2016年的471.99亿剧增到2018年的784.29亿,同比上涨高达66%。一部分由于销量的上涨,另一部分来源于原材料的大幅上涨,其中外购煤炭采购价格由不含税391元/吨剧增至大概550元/吨,同比上涨41%,导致自发电成本提高8分钱/度,提高吨铝成本1090元(13625度*0.08);阳极碳素采购价格由不含税2148元/吨剧增至大概3418元/吨,同比上涨高达59%,提高吨铝成本610元(1270*0.48);同时因铝土矿和碱液的上涨,自产氧化铝成本大概上涨150元/吨,进而提高电解铝成本288元/吨(1.92*150),三项合计大约提高电解铝成本1988元/吨。

3.毛利润小幅增长,由2016年的141.96亿增加到2017年的148.84亿。增收不增利的原因是原材料的上涨幅度远超电解铝的上涨幅度,电解铝销售价格上涨1584元/吨,销售成本剧增1988元/吨,吨铝利润下降400元/吨。另外,根据2016年报和2017年报测算,2016年报宏桥的吨铝销售成本8400元/吨,2017年销售成本10400元/吨,与前述推算的成本上升幅度是一致的。

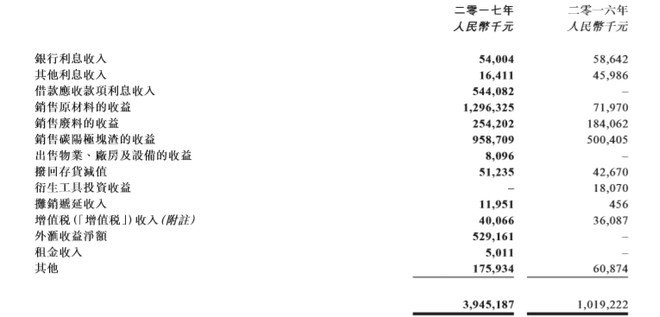

4.关于其它收入及收益项,有些朋友可能有一些疑惑,这里我重点解释一下。

银行利息收入和其他利息收入这个不需要多说。借款应收款项利息收入可以看作是持续收入,因为如果这笔款项收回,可以偿还负债,进而降低财务费用。销售原材料的收益,这个数额比较大,年报并未透露进一步的信息,宏桥的主要原材料有煤炭,阳极碳素,氧化铝和铝土矿四项。煤炭和阳极外销的可能性没有,铝土矿刚好自用,产生这笔收入就大概率来源于氧化铝了。长期跟踪宏桥的朋友都知道,目前宏桥国内自备氧化铝产能1300万吨,印尼项目100万吨,外购方高新铝电氧化铝产能400万吨。这些年来,宏桥都是包销高新的氧化铝,在去年氧化铝高企的情况下,很可能是销售自己用不完的氧化铝,进而产生了可观的利润。也可以说,这一块可以算作持续经营收入,但产生去年那样的高利润则要靠天吃饭。销售废料和阳极炭块渣的收入同比上涨,因为废料产量和价格都同比上涨,这一块收入每年都有,并且非常合理,本身就是一种持续经营收入。只有外汇收益5.29亿应该看作非主营收入,其实按目前人民币运行趋势,这项收益今年还会有。

5.其它开支

其中商誉减值6.69亿,资产减值48.28亿,合计54.97亿。两者都是一次性的计提,其实就是个财技而已。

6.主营业务收入利润测算,年报披露的股东应占净利润51.19亿,加上一次性损失54.97亿,减去汇兑收益5.29亿,实际主营利润100.87亿,总股本按88亿计算,折合每股收益1.42港币,按上周五收盘价8.77港币计算,静态市盈率6.18倍。

7.净资产收益率,宏桥年平均股东权益494.53亿(456.88+532.17)/2,实际净资产收益率高达20.4%。

8.关于股息,每股0.2港币,感觉是有点少,但今年刚收到2016年的0.47港币股息。宏桥当前的主要任务是降杠杆,对于价值投资者,不必太计较这一块。

9.低调一些,说中国宏桥的利润表中规中矩。其实这个利润在铝行业可以说是一枝独秀,我就不一一比较了,免得引来一些不必要的争论。

二.持续优化的资产负债表

1.非流动资产由937.41亿减少为927.75亿,流动资产由487.89亿剧增至653.43亿,资产越来越轻。

2.流动比例由0.98(487.89/496.53)提高到1.18(653.43/552.65),偿债能力不断增强。

3.周转能力异常强劲,应收账款周转天数只有5天;存货周转天数由114天下降为76天。

4.有息负债大幅减少,见下表

三.逆天的现金流量表

俗话说,新手看利润表,老手看资产负债表和现金流量表。宏桥2017年的经营现金流高达357.4亿,这个数字真是逆天了。尤为可喜的是,在资本支出高达225.53亿,并偿还了40.9亿债务的情况下,实现了自由现金流高达90.98亿。这是宏桥多年来第一次融资现金流为负值,更是第一次获得自由现金流。宏桥的资本扩张已经结束,按照这个趋势,结合现金流模型,宏桥成为现金奶牛为期不远了。

四.未来展望

1.关于阳极,众所周知,宏桥目前没有阳极配套,在2017阳极价格高企的情况下,宏桥是很吃亏的。摘录一段来自中国铝业网的一段文章:2017年电解铝行业产能迅速投放,短时间内对阳极需求提高造成市场供不应求,另外环保压力及供给侧限产造成阳极供应减少,促使2017年阳极价格阶段性冲高。据百川数据统计,2017年建好的阳极产能331万吨,只有86万吨投入生产,其中的245万吨,将在2018年释放产能。2018年,铝用阳极的在建产能达到288万吨/年。预计2018年预焙阳极的产量2050万吨左右,减去出口100万吨,国内供应1950万吨。2018年二季度之后,新建产能的投产,加上供暖季结束,原有产能复产,预焙阳极供应量加大,价格仍有下行空间。可以说,今年在阳极严重供过于求的背景下,阳极价格下滑是必然趋势。阳极产业链很短,没有任何门槛,阳极价格的下降会大幅提高宏桥的相对竞争力。

2.关于煤炭,宏桥目前煤炭采购价格大概550元/吨(煤炭江湖数据),不含税470,比去年采购均价低80元/吨,仅此一项,就可至少降低吨铝成本400元。换句话说,宏桥的目前电解铝销售成本应该在10000元以下。

3.关于铝土矿和氧化铝,再摘录一段来自铝信的报导:根据安泰科了解,在打击非法违法开采铝土矿大排查大整治行动的背景下,原预期“两会”后将陆续开启的部分矿山,目前暂无开启计划。随着这次大整治行动持续深入开展,未来山西铝土矿供应有进一步紧缩的风险。据悉,当前山西氧化铝企业的铝土矿储备库存较春节前平均下降30%左右,部分氧化铝企业的铝土矿库存甚至降至一周左右;同时山西铝土矿价格也较3月初上涨约10%(以铝硅比5.0为参照,不带票的价格已经由290元/吨上涨至320元/吨)。在主产区山西铝土矿供应不断趋紧的情况下,铝土矿易涨难跌。同时,烧碱价格的上涨(几矿碱耗低),更加强了宏桥在铝土矿和氧化铝产业链的优势。今年宏桥几内亚项目铝土矿产量大概4000万吨,在自给有余的情况下,有一部分铝土矿准备外销。

4.关于财务费用,因宏桥的有息负债不断降低,财务费用不断下降,根据有息负债的比例,仅此一项,就大约可节省财务费用10亿人民币。

5.关于铝价,在目前铝价下,全国大约55%产能开始亏损。目前全国在产电解铝产能3600万吨,预计2018年铝需求在3760万吨。冬季环保限产产能150万吨产能无法复产,一方面电解铝重启需要大量费用,另外限产主要生产区域河南电解铝成本全国最高,目前情况下已经严重亏损了。目前铝价下,原计划今年新增的400万吨产能也都投产无望。明年电解铝需求会超过4000万吨,中长期的供求关系决定了未来铝价易涨难跌,值得看好。

6.展望未来,对宏桥的利空因素正在不断消散,利好正在不断聚集。世界铝王,中国稀有的世界顶级资产,6倍静态市盈率的有色股,估值重估几乎是必然。

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:文文)