今年5月以来,港股IPO市场捷报频传,公开认购超百倍成标配,认购人数也在显著回升。从个股表现来看,其中优博控股以超2500倍的认购倍数暂定今年“认购王”,老铺黄金则以上市首日暴涨超80%成为近期港股IPO最火新股。

但也并非所有新股都有如此战斗力。智通财经APP观察到,近日招股的10家新股公司亦不乏表现欠佳者,方舟健客(06086)便是其中之一。

三度递表,终过聆讯,正处在招股阶段的方舟健客离港交所只差一步之遥,但此时医药电商风口已过,方舟健客内部股权稳定性存疑,加之公司入不敷出和无基石丐版发行,这家线上慢性疾病管理平台能否斩获投资者青睐还是一个未知数。

“无基石丐版发行”意欲何为?

智通财经APP了解到,招股日期为2024年6月28日至7月4日,招股价区间在7.6-8.36港元,每手500股,上市日期预计在7月9日。全球发售方面,方舟健客此次发行比例约为1.78%,发行市值区间在101.86-112.05亿港元。本次无基石投资者参与。

根据捷利交易宝的新股孖展数据披露,截至6月28日港市收盘,方舟健客的孖展总额约3796万港元。截至7月2日9:04分,方舟健客孖展总额约0.49亿港元,认购倍数为1.45倍。其中,富途证券孖展金额为0.38亿港元、盈立证券孖展金额为335万港元,华盛证券认购280万港元等。

一般而言,港股IPO新股发行25%是多数公司的选择,低于10%则被称为“丐版”IPO,而方舟健客此次IPO公开发行比例仅占全部股份的1.78%。认购资金方面,若不回拨的情况下,按发行价中间价7.98港元计,全球发售的总募资额约为1.90亿港元,其中国配约占1.71亿港元,公开发售仅占1899.24万港元。

仅发行不到2%的股份也要上市募资,足见方舟健客所面临的压力,其中内部股权稳定性情况是任何投资者都难以忽略的问题。

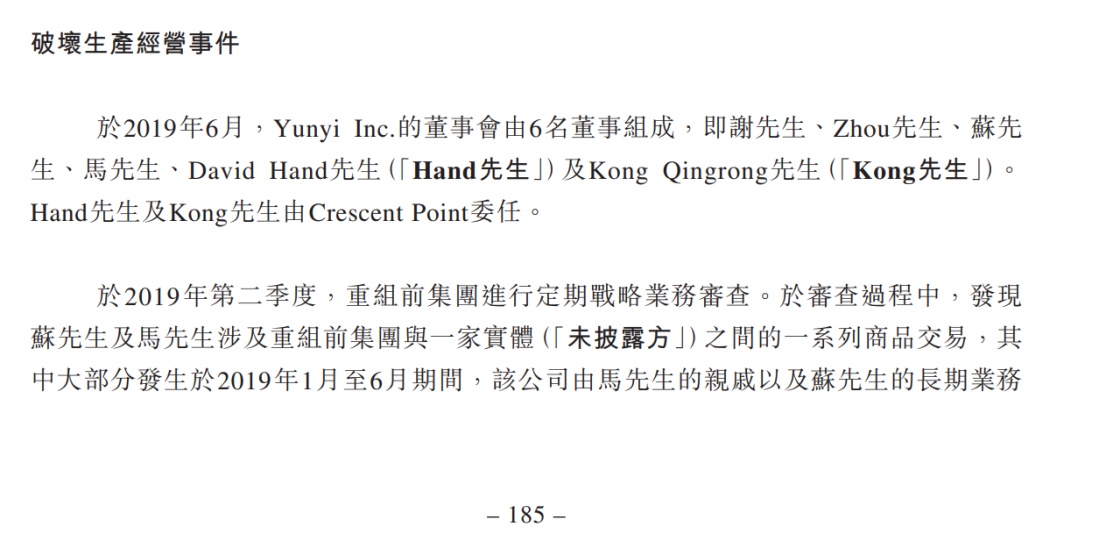

据智通财经APP了解,在方舟健客向港交所递交招股书中的“历史、重组与公司架构”内容中,方舟健客详细阐述了其公司内部,刚刚经历的一场创始人与后入局者之间激烈的内斗。作为历史创始人的苏展因一起被隐瞒的且导致公司出现亏损的关联交易被揭开,其与现公司控股股东谢方敏撕破了脸皮,不仅上演“武力夺权”的戏码,双方至今仍对簿公堂。

除了股东内讧以外,还有一个问题在于方舟健客此次IPO或属于一次基于对赌协议的“被迫IPO”。

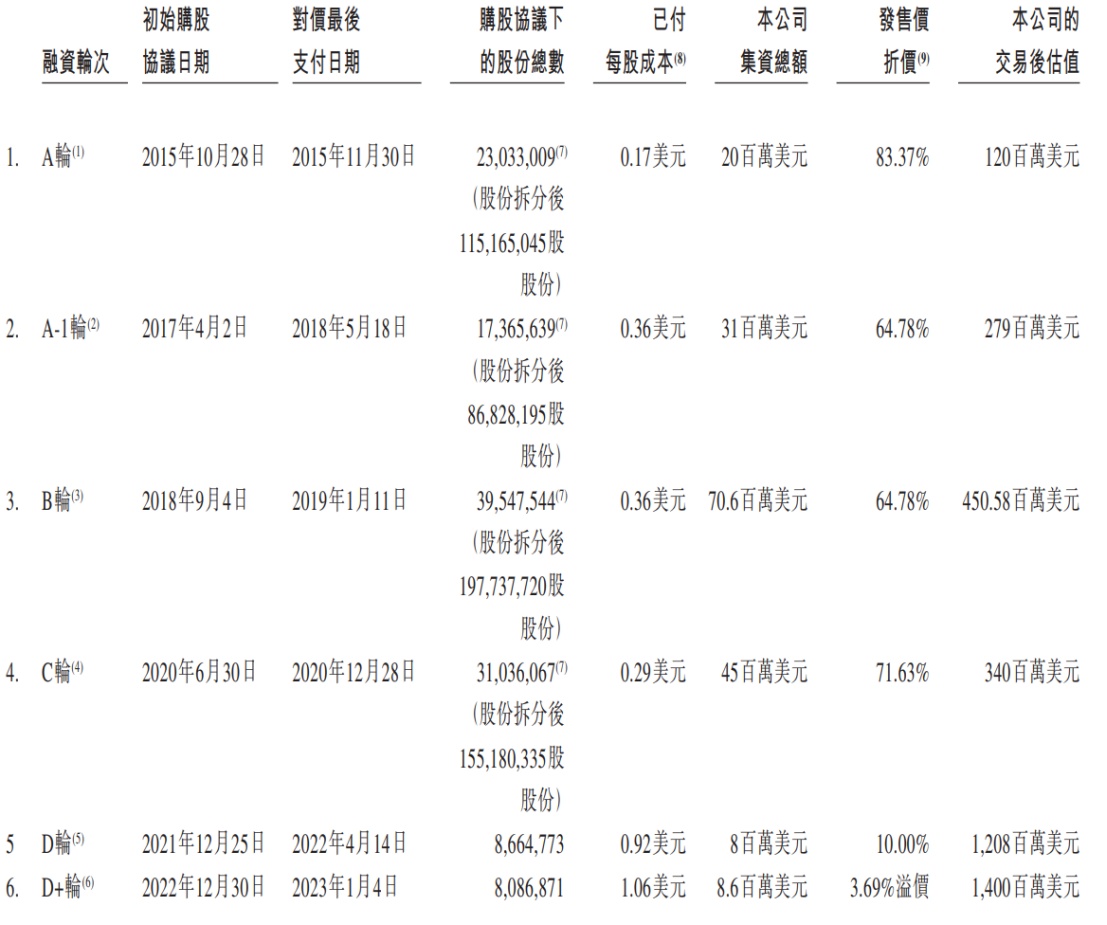

公司IPO前总共完成6轮融资,最后D+轮融资完成于2023年1月4日,公司估值14亿美元,约合109.31亿港元,每股成本1.06美元,约合8.27元港元,较发售价溢价3.69%,IPO前投资者禁售期6个月。

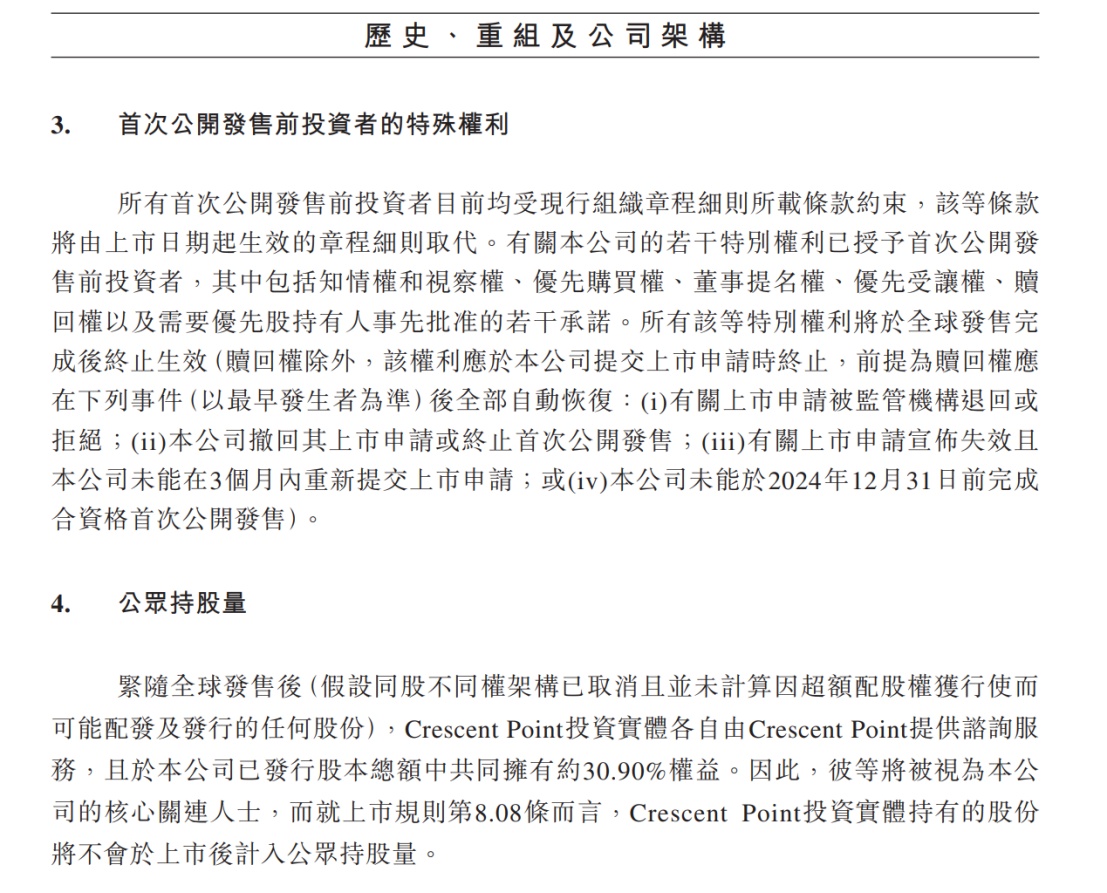

根据招股书,在吸收大量战略投资的同时,方舟健客还授予其若干特殊权利,其中包括知情权和视察权、优先购买权、董事提名权、优先受让权、赎回权以及需要优先股持有人事先批准的若干承诺。不过根据招股书描述,上述所列特殊权利目前已得以终止。

另外,根据对赌协议,方舟健客必须在今年年末前完成IPO:若公司IPO申请被监管机构退回或拒绝、公司撤回IPO申请、申请失效且未能在3个月内重新提交申请,或公司未能在2024年末前完成IPO,则赎回权自动回复效力。

除了上市对赌外,方舟健客还需要保证一个叫做Crescent Point工具的外部投资者持股比例不低于30%。

根据招股书,Crescent Point工具方与谢方敏及周峰签署了一份表决代理契据,根据这份契据,方舟健客必须保证Crescent Point工具在公司的持股比例达到30%及以上。否则,其将收回授予谢方敏及周峰的表决代理权。

招股书显示,Crescent Point工具包括Crescent Trident Singapore Pte. Ltd.、Asia-Pac E-Commerce Opportunities Pte. Ltd.、CP Pharmatech Singapore Pte. Ltd.及Tech-Med Investments (S) Pte. Ltd.四家股东,参与公司A轮-C轮四轮融资。目前其累计持有公司32.63%的股份,持股比例仅次于公司控股股东的38.3%。

从以上角度来看,方舟健客的此次无基石的丐版IPO与其说为了融资,不如说是为了“应付对赌协议”。

现金流吃紧,基本面难撑发展

虽然号称“中国最大的在线慢病管理平台”,但方舟健客的基本面表现并不足以撑起这个称呼。

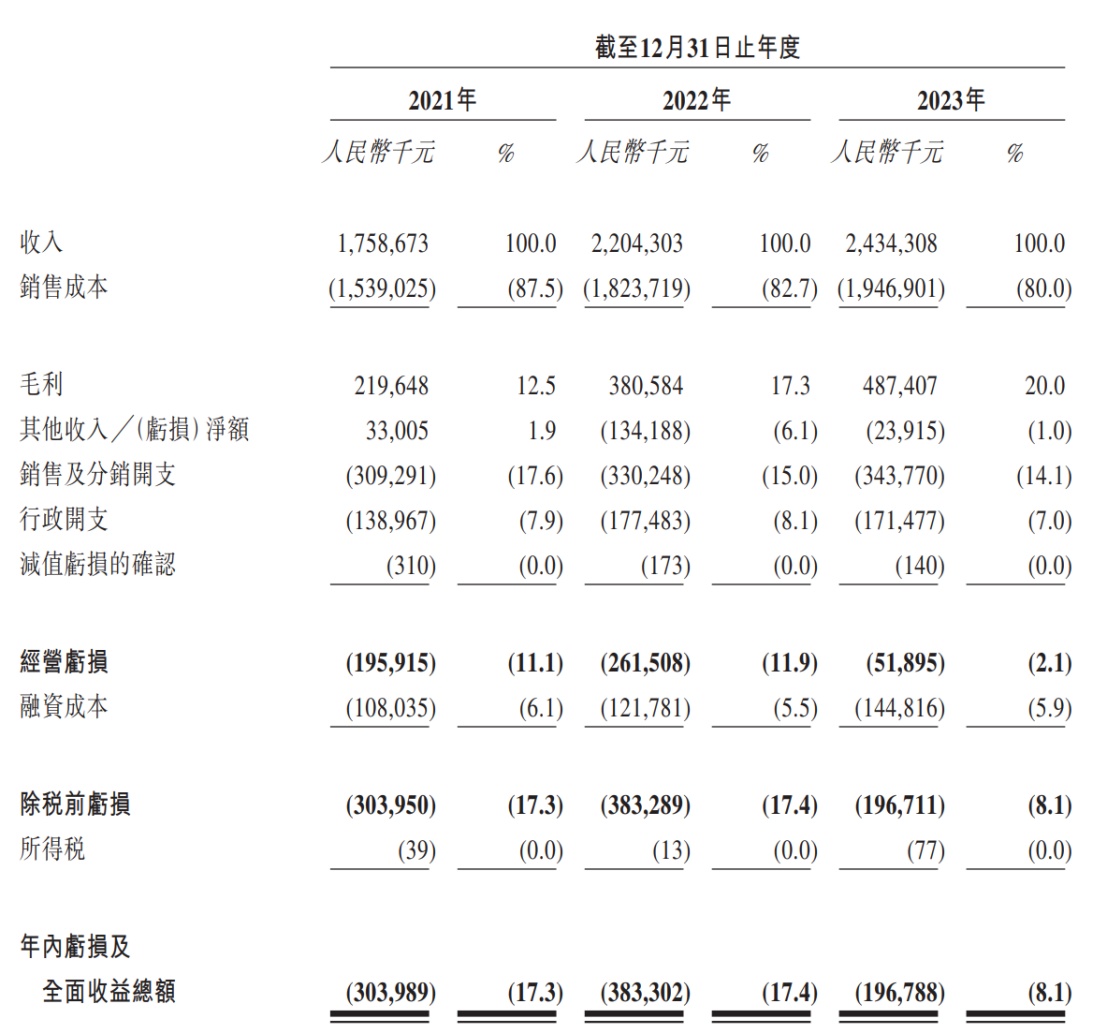

招股书数据显示,方舟健客在2021年至2023年的收入分别为17.59亿元、22.04亿元和24.34亿元。尽管营收逐年有所增长,但净利润却持续亏损,分别净亏损3.04亿元、3.83亿元和1.97亿元,三年累计亏损近9亿。

拆解其实际营收结构,2021年至2023年,方舟健客的线上零售药店服务营收占比分别达到57.5%、56.8%和53.3%。而来自定制化内容及营销服务的营收占比仅分别为1.6%、2.7%和3.6%。也就是说,其核心收入来源的本质还是线上卖药。

由于在上述赛道,方舟健客的竞争对手不乏阿里健康、京东健康、叮当快药、药师帮及圆心科技等垂类医药互联网公司,且其收入与行业头部企业差距巨大,因而在业务端需要大量的成本进行市场开拓。招股书显示,报告期内,方舟健客的销售成本分别为15.39亿元、18.24亿元和19.47亿元,占当期收入的比例分别高达87.5%、82.7%和80%。

此外,方舟健客还要为公司高管支付逐年高涨的薪酬。2021年至2023年,谢方敏的薪酬是分别是258.3万元、456.8万元、669.5万元,而周峰的薪酬则分别为177.3万元、262.6万元、415.3万元。

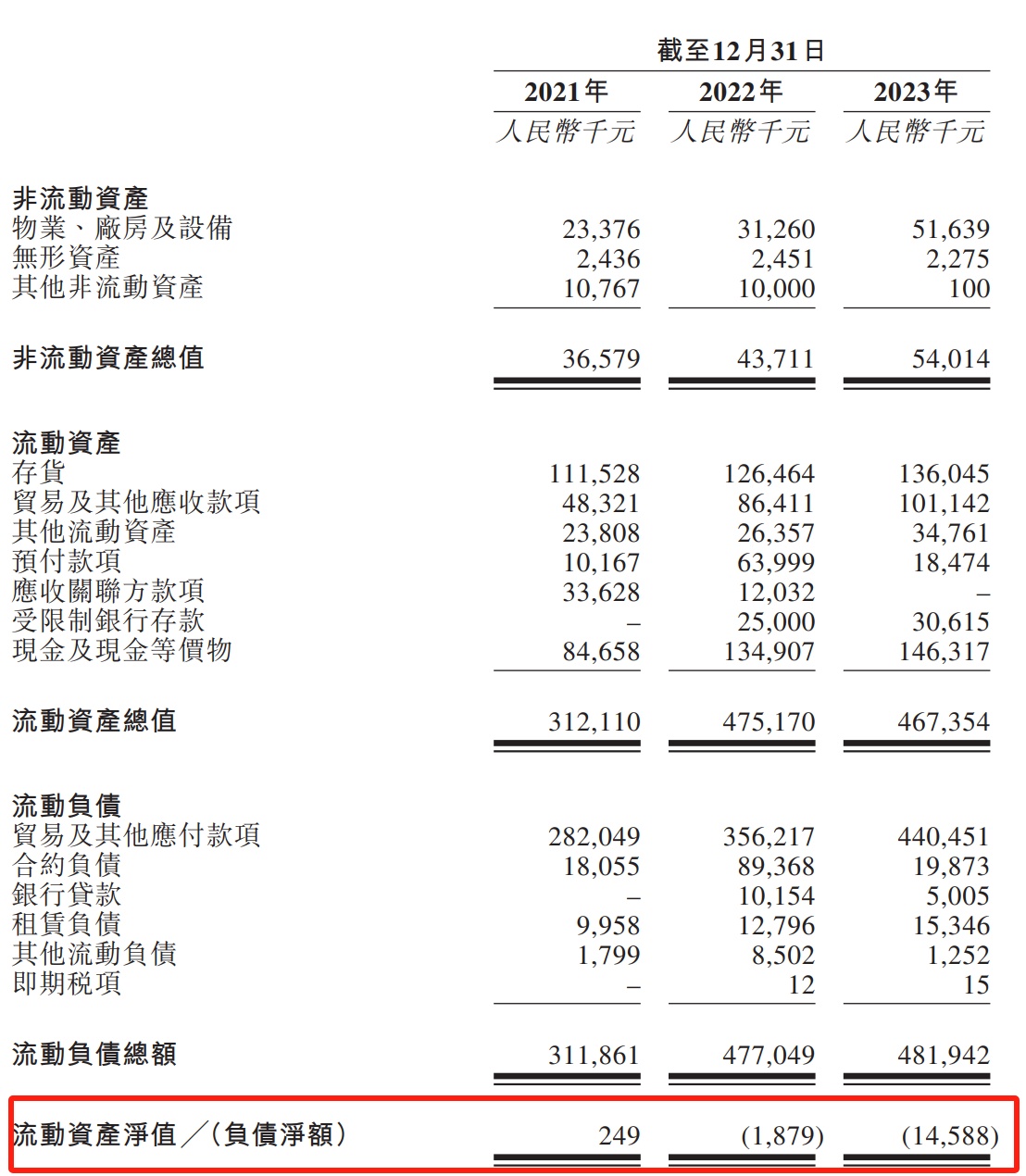

虽然高管薪酬节节高,但实际上方舟健客的资金情况算不上良好。从负债来看,在预付账款减少以及应付账款逐年增长的情况下,公司流动负债净额从2022年的187.9万元大幅增至2023年的1458.8万元。

从现金流情况来看,2021年、2022年方舟健客的经营获得所得现金净额分别是-2.04亿元和-0.5亿元,而2023年经过调整之后,现金净额由负转正,约为2228.2万元。而由负转正的原因或许与其在报告期内大量占用渠道资金有关。

此外,在招股说明书中方舟健客还明确说明其此前投资收取的所得款项净额已动用95.9%。也就是说,现金流吃紧已成为影响其日常运营的实际问题。