今年上半年,美国国债投资者的预期花了很长市场才与美联储发出的利率在更长时间内走高的信号保持一致。现在,当投资者权衡下半年降息的时机时,他们面临另一个不确定风险——竞争激烈的美国总统大选。

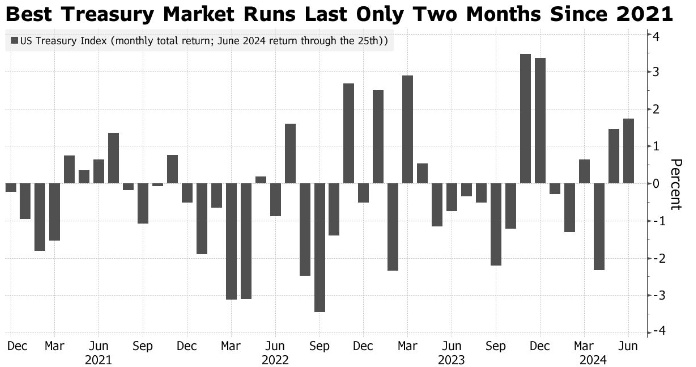

由于连续两个月的上涨,美国国债市场已经接近盈亏平衡,这使得基准国债指数在2024年上半年仅下跌0.15%。自2021年以来,美国国债一直未能实现连续两个月以上的上涨,美债的目前涨势若想延续,将需要持续的数据表明美国经济放缓和通胀走软,因为这将增加美联储最快将在9月份降息的可能性。

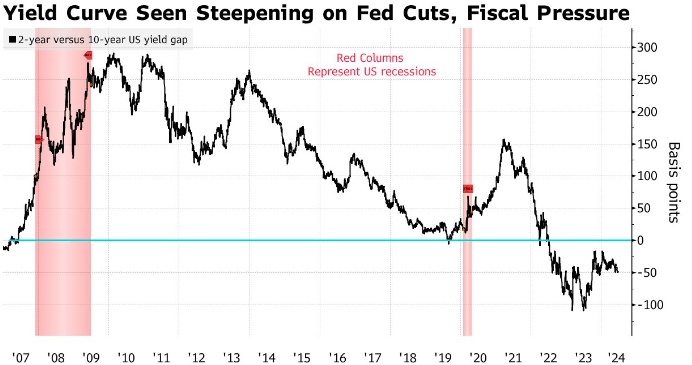

今年1月曾为今年六次降息做好准备的投资者,现在甚至认为美联储若在必要时将不降息。不过,交易员目前普遍预计年底前至少会降息一次25个基点,而且很有可能会降息两次。无论何时,这都将是一个重大事件,有可能使美国国债市场在经历了创纪录的2年/10年期债券收益率倒挂之后,走上回归正常的道路。截至目前,美国10年期国债收益率约为4.25%,比2年期收益率低约半个百分点。

对许多投资者而言,即使大选临近,经济数据和美联储政策仍是主要焦点。但即使如此,财政因素也可能对市场带来巨大影响。

美国大选给美债带来风险:美国政府债务将上升

投资者还将面临可能左右降息周期的美国总统大选,拜登和特朗普之间的首场辩论定于周四举行。围绕竞选活动的风险和未知因素增加,可能会进一步推动收益率曲线震荡,让押注利率结构回归正常的投资者获得回报。在美联储按兵不动的情况下,这种押注迄今未能获得回报。

贝莱德公司美洲iShares投资策略主管Gargi Chaudhuri说:“当然,我们可以看到,进入大选后,市场会出现一些波动。”

很明显,拜登和特朗普似乎都不愿意遏制高赤字支出,因此,在任何一届政府的领导下,不断上升的美国债务都可能导致投资者要求持有较长期国债的更高溢价。周四及随后的焦点还将集中在特朗普是否表示希望调整美联储的独立性,或者两位候选人在多大程度上说错话。

Chaudhuri说:“很多人担心,无论总统选举结果如何,赤字上升、债务占国内生产总值的比例上升等问题都不会消失。”

今年全球各地充斥着选举风险,墨西哥6月份的选举结果被认为可能为全面的宪法改革打开大门,市场已经受到冲击。法国即将举行议会选举,法国总统马克龙的仓促决定引发了市场因政府债务可能飙升的阵痛。

Vanguard投资组合经理John Madziyire表示:“想想法国大选或法国的声明吧。没有人知道结果会是什么,你所知道的是,考虑到这种不确定性,你需要开始减持法国债券。”

随着大选临近,美国国债是否会得到类似的待遇还有待观察——尽管美国目前仍受到其全球避险地位的支撑。显而易见的是,投资者已经普遍对两位总统候选人倾向于增加美国近2万亿美元的财政赤字和不断膨胀的债务负担——要么通过增加支出、降低税收,要么两者组合——持谨慎态度。这些话题可能会在周四出现。

目前未偿还的美国国债总额为27万亿美元,是2007年中期美国国债市场规模的六倍多。无党派的国会预算办公室(Congressional Budget Office)预计,到2034年底,长期赤字将使美国的债务增加到约50万亿美元。

债务风险未被定价

随着美国财政部出售更多长期债券为赤字提供资金,这种供应将给收益率带来上行压力。但除此之外,更令一些投资者担忧的是,目前的长期收益率并未充分反映财政及相关风险的加剧。

关于10年期美国国债所谓期限溢价的美联储模型目前处于负值区域。期限溢价是投资者为承担较长期债券而非较短期证券展期风险所要求的额外收益率的近似值。这一比例约为-0.27%,远低于去年10月创下的0.46%的峰值,当时人们对美国财政状况的担忧非常严重。

风险在于,随着美国大选重新引发对赤字和债务的关注,溢价将转为正值并扩大——道明证券在本周的一份报告中提到了这一点。市场观察人士说,如果同个政党控制了白宫和国会,风险将被放大,因为这将增加增加赤字的立法获得通过的机会。

Columbia Threadneedle Investment的利率策略师Ed Al-Hussainy表示:"是民主党还是共和党并不重要,但一党执政意味着赤字恶化,那么你应该放心做空长期公债。" 他认为"期限溢价可能还有50多个基点的上行空间。"

特朗普若当选,美联储独立性堪忧,风险溢价或走高

两位候选人之间似乎确实存在差异的一个领域是美联储的独立性,有报道称,特朗普的一些非正式顾问提出了可能进行改革的想法,这些改革将赋予他控制美联储更大的权力,这一主题已成为竞选议题。

在最近的机构调查中,44%的受访者表示,他们预计特朗普如果重返白宫,将寻求将美联储政治化或限制其权力。不过,现实情况是,新当选的特朗普在任命官员之外对美联储做出重大改变的能力可能会受到限制。但对一些投资者来说,仅仅想到央行失去独立性,就意味着风险溢价应该更高。

安盛投资管理公司固定收益业务全球主管Marion Le Morhedec表示:“在过去几年发生了这么多看似不可想象的事情之后,投资者已经明白,我们现在永远不能说永远。”