本文来源于“王涵论宏观”微信公众账号,作者王涵、段超。

摘要:

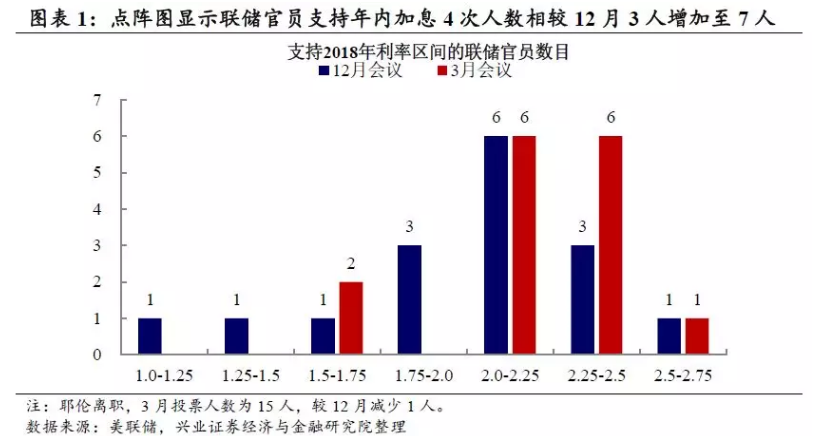

联储如期加息并维持年内三次加息节奏,声明、展望整体偏鹰。3月21日联储会议决定加息25个基点,点阵图显示中性假设下2018年预计共加息3次,但预期2018年加息四次(及以上)的官员从4人上升为7人。同时未来两年加息节奏有所加快。美联储上调2018-2019经济预期和2019-2020通胀预期,下调2018-2020失业率预期。联储会议声明对劳动力市场和经济前景的表述也更加乐观。

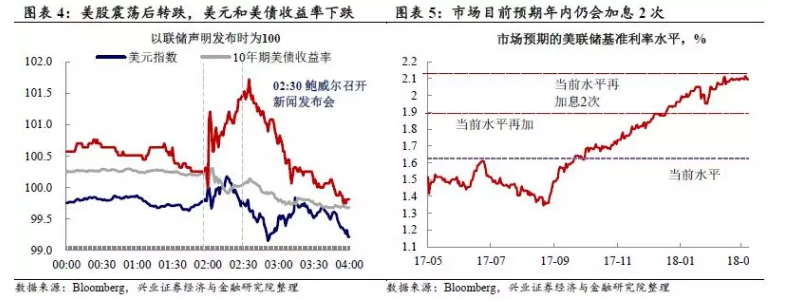

美股震荡后下跌,美元跌美债涨。联储声明和展望整体中性偏鹰,但鲍威尔讲话未有新增鹰派信息,且此次加息已被市场基本完全“price-in”,美债收益率冲高后回落,美元下跌,市场表现整体符合“靴子落地”的调整表现。在会议声明公布后,美国股市震荡后下跌,或与即将出炉的美国对华贸易政策相关。

整体来看,联储年内加息节奏仍然存在一定不确定性。虽然联储目前仍维持年内加息三次节奏,但是支持年内四次加息的官员接近半数,说明联储年内四次加息的可能性仍然开放。目前通胀仍是加息节奏的首要影响因素。而基数效应拖累消失后,3月美国通胀大概率出现反弹。年内通胀走势是否会超预期及其对联储货币政策路径的潜在影响,是我们需要密切关注的。

人民银行及香港金管局“跟随加息”,对中国的影响几何。联储加息后,人民银行和香港金管局均“跟随”:前者上调逆回购利率5基点至2.55%,后者上调隔夜基准利率25基点至2.0%。

2018年金融政策重心或从货币转向信贷:人民银行加息的象征意义可能大于实际的影响。更值得关注的是2017四季度货币政策执行报告相较三季度的调整,说明人民银行的关注点可能从“管货币”转向“管信贷”,货币因此可能整体维持中性。

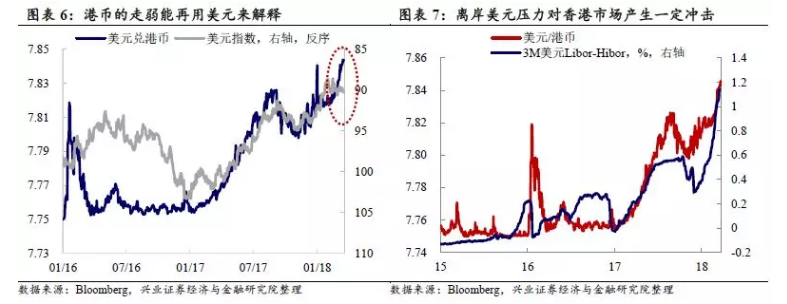

关注港币与美元的背离:波动率上行+贸易保护冲击。香港加息主要是联系汇率制下的被动紧缩。今年来港币的走弱不再能以美元因素解释,其背后主要体现:(1)全球波动率上升,资金对新兴市场潜在风险的担忧;(2)贸易保护主义抬头对贸易中转节点的冲击,这是值得我们关注的。

风险提示:1)货币政策推进速度超预期对金融市场的冲击;2)其他与预期不符的政策变化。

正文 联储加息靴子落地 预计未来两年行动加快 联储如期加息,年内仍预计加息三次,但预期未来两年加息节奏加快。将联邦基金目标利率区间上调至1.50%-1.75%,与市场预期一致。至此次会议前,市场预期的加息概率已经升至100%,市场已充分预期到联储会采取行动。中性假设下2018年预计共加息3次,与此前预期持平。值得注意的是,预期2018年加息四次(及以上)的官员从4人上升为7人。与此同时,点阵图预期未来加息节奏有所加快:2018加息3次,2019年加息3次,2020年加息2次达到3.375%,长期中性利率预期从2.75%被上调至2.875%。 联储上调2018-2019经济预期,下调2018-2020失业率,上调2019-2020通胀预期。展望中进一步上调2018年及2019年经济增长预期,下调了2018年至2020年的失业率预期,调低了2020年PCE通胀率预期及2019年至2020年的核心PCE通胀率预期。整体而言,美联储对于美国未来的经济发展前景、劳动力市场前景以及通胀水平也更加乐观。 声明中性整体偏鹰。与1月声明相比,3月声明对劳动力市场的表述更加乐观:“就业增长近期保持强劲”,虽然受到持续走软的零售销售及耐用品订单影响,对家庭消费和固定资产投资的表述相对保守:“近期数据显示家庭支出和企业固定投资较四季度的强劲表现有所放缓”,但是对经济发展前景还是较有信心的:“近几个月经济前景有所强化”。对通胀回升的时间点也有所提前,表述从“通胀预计将在今年上升”修改为“通胀预计将在未来几个月上升”。 美元跌美债涨 年内联储加息节奏不确定性仍存 美股震荡后下跌,美元跌美债涨。美联储会议声明和展望整体中性偏鹰,但主席鲍威尔的讲话未有新增鹰派信息,且此次加息已被市场基本完全“price-in”,10年期美债收益率冲高后出现回落,美元指数下跌近1%%,市场表现整体符合“靴子落地”的调整表现。在会议声明公布后,美国股市震荡后下跌,或与即将出炉的美国对华贸易政策相关:根据白宫,特朗普将在北京时间3月23日(周五)00:30针对中国贸易签署备忘录,需要密切关注。 整体来看,年内联储加息节奏仍然存在一定不确定性。虽然联储目前仍然维持年内加息三次步伐,但是支持年内四次加息的人数从12月的4人上升至7人,在15位官员中接近半数,说明联储对年内四次加息的可能性仍然开放。而市场对年内加息次数的预期目前也已基本向美联储点阵图收敛。 目前联储维持年内节奏不变,一方面可能出于对贸易保护主义抬头的顾虑,另一方面可能也受到零售销售等硬数据边际走软的牵制。作为美联储货币政策的两个重要的锚,劳动力市场的持续向好决定美国的货币政策正常化将继续推进。而通胀水平目前仍是2018年美联储加息节奏的首要影响因素。如我们在《海外和国内通胀会共振吗?》及此前多篇报告中提及,电信和医疗的基数效应拖累将在2018年3月消失,因此3月美国通胀大概率出现反弹。年内通胀走势是否会超预期及其对联储货币政策路径的潜在影响,是我们需要密切关注的。 对中国的影响:如何理解内地和香港“跟随”加息? 中国央行跟随小幅加息,2018年政策重心或从货币转向信贷。在联储加息之后,3月22日中国央行进行100亿元7天期逆回购操作,逆回购中标利率也上调5个基点至2.55%,加息幅度弱于市场预期,象征意义可能大于实际的影响。我们认为2018年央行的工作重心可能从“对货币的调控”转向“对信贷的管控”,后者可能是更值得关注的因素。将中国人民银行四季度的货币政策执行报告与三季度时相比较,在“管好货币供给总闸门”以外,新增强调了“保持货币信贷和社会融资规模合理增长”。在银、保监会合并,金融稳定发展委员会统筹一行两会的新格局下,政府不再需要像2013年那样完全通过管控货币来控制问题的源头,而拥有了更多的工具去直接调控信用的派生,货币政策因此整体可能维持中性。因此,相比货币方面,政府对信贷派生的管控可能更是今年需要关注的一条主线。 香港跟随联储加息,关注港币与美元的背离。3月22日,美联储加息后,香港金管局上调隔夜基准利率25个基点至2.0%。由于港元实行联系汇率制度,美联储加息将扩大港美息差,因此香港加息主要是被动跟随以防止港币贬值。值得注意的是,2018年以来港币与美元的走势出现了分化,港币的走弱不再能用美元解释。2017年以来美元走弱,类美元的港币面临潜在贬值的风险,因此有被赎回的压力。但2018年1月以来,美元整体走平而港币持续贬值,美元和港币走势的背离使我们需要关注的信号。这背后的原因可能有三:首先,在财政赤字和企业海外现金汇回等压力下,3个月美元Libor持续走高,直接导致Libor-Hibor走扩,港币贬值压力骤升;其次,全球波动率上升的背景下,香港作为新兴市场存在一定潜在风险;最后,美国贸易保护主义抬头,以转口贸易为主的香港恐将受到一定冲击。 风险提示:1)货币政策推进速度超预期对金融市场的冲击;2)其他与预期不符的政策变化。 (编辑:文文)