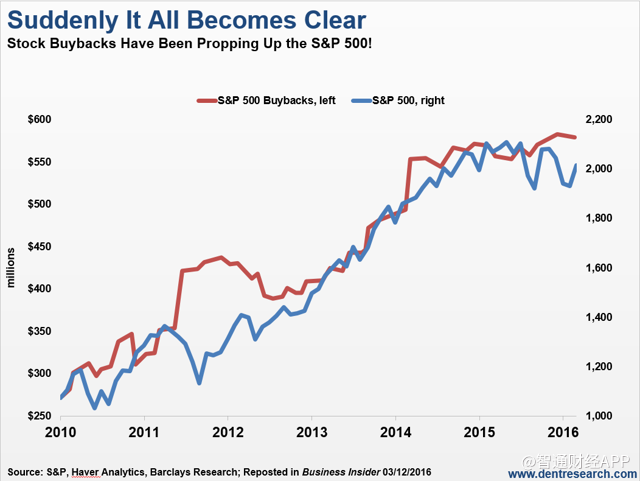

自2009年量化宽松货币政策实行以来,股票回购对推动美股上涨起到了重要作用。未来的情况又会如何?最近通过的特朗普税收计划又会对股市产生什么影响?

据智通财经APP了解,摩根大通上周发布的一份研究报告显示,标普500公司将在2018年创纪录回购8000亿美元股票,远远超过2017年创下的5300亿美元的最高记录。David Stockman(里根经济学之父)认为这一数字可能估低了,并预计今年的回购额将达到创纪录的1万亿美元。但同样重要的是,Stockman并不认为这一趋势是可持续的。如果“2009-2017年牛市的后期阶段是建立在‘回购魔力’基础上的估值错觉”,那么这个市场的潜力应该是下行的。

毫无疑问,新的税收法案将不成比例地惠及那些坐拥大量现金的公司。事实上,美国最富有的10%的公司控制着1万亿美元离岸现金储备中的80%。重要的是不仅要思考这个趋势将持续多久,还要注意将这笔资金注入市场并且流动性紧缩后会发生什么。同时,随着债务成本的增加,大公司的回购支出是否足以抵消弱小公司造成的股市动荡?

当投资者觉得“由于很多对价格不敏感的买家总是准备好在市场走弱时买入,股票回购成了导致低波动率的主要原因”时,他们也必须认识到,这是如何扭曲和扰乱真正的价格发现的。

自2009年以来,越来越多的证据表明回购正支撑着美股市场,在2015年8月、2016年1至2月和今年2月初发生的股市暴跌,都发生在股票回购“静默期”(或刚好发生在静默期之后)。更令人意外的是,在2018年2月5日之后,企业逢低买入式回购立即抑制了波动率。高盛执行股票回购计划的部门经历了有史以来最繁忙的一周,其平均日交易量约为2017年的4.5倍。美国银行首席信息官Michael Hartnett表示,本周创纪录的433亿美元资金涌进股市,投资者对最初导致股市动荡的贸易战风险感到不以为然。

很显然,这一“资金墙”很大一部分来自股票回购,但不要指望所有股票都能发生相同的反应。对公司能将省下的税款和从海外带回的资金投入到资本性支出,如新建筑、产品或设备等的期待正迅速消失。由于实际需求仍然疲软,许多企业领导层决定通过回购股票来将钱挥霍在这明显的泡沫中,以中饱私囊。对于那些目前深陷债务泥潭的公司领导人来说,套现跑路,留下违约的公司,这种诱惑是非常强烈的。

截至2015年,仅仅30家公司的利润就占所有上市美国公司利润的一半,低于1979年的109家。许多落后者只有通过累积债务,才有能力承担必要的回购,以保持股票升值的稳定。国际货币基金组织去年警告称,如果利率上升,22%的美国公司会面临违约风险。历史已经提供了无数恶性例子,这些公司为了短期收益,不顾债务管理,而不计后果地回购。

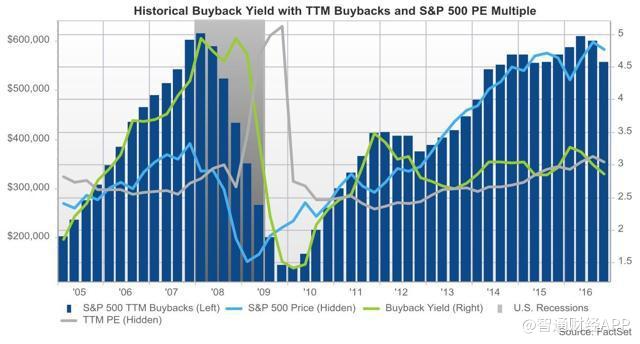

具有讽刺意味的是,正如被车灯照着的鹿会惊慌失措,企业往往也在市场不确定时倾向于放弃回购。在过去的14年里,唯有2009年这一年,美国大型企业在回购方面的花费少于红利。据外媒报道称,“当股市上涨时,股票回购激增,但在股市不景气时又消失不见。”从很多方面来说,1982年再次允许股票回购的决定可能凸显了这句话的真正含义。“经历过,却什么也没学到。”