一历史上看,日本对汇市的干预有迹可循,且在特定时期还呈现出常态化干预的特征,故本次大力度的干预亦在情理之中,但真正主导日元汇率走势的仍是日本货币政策的松紧程度以及美日之间的利差走势。

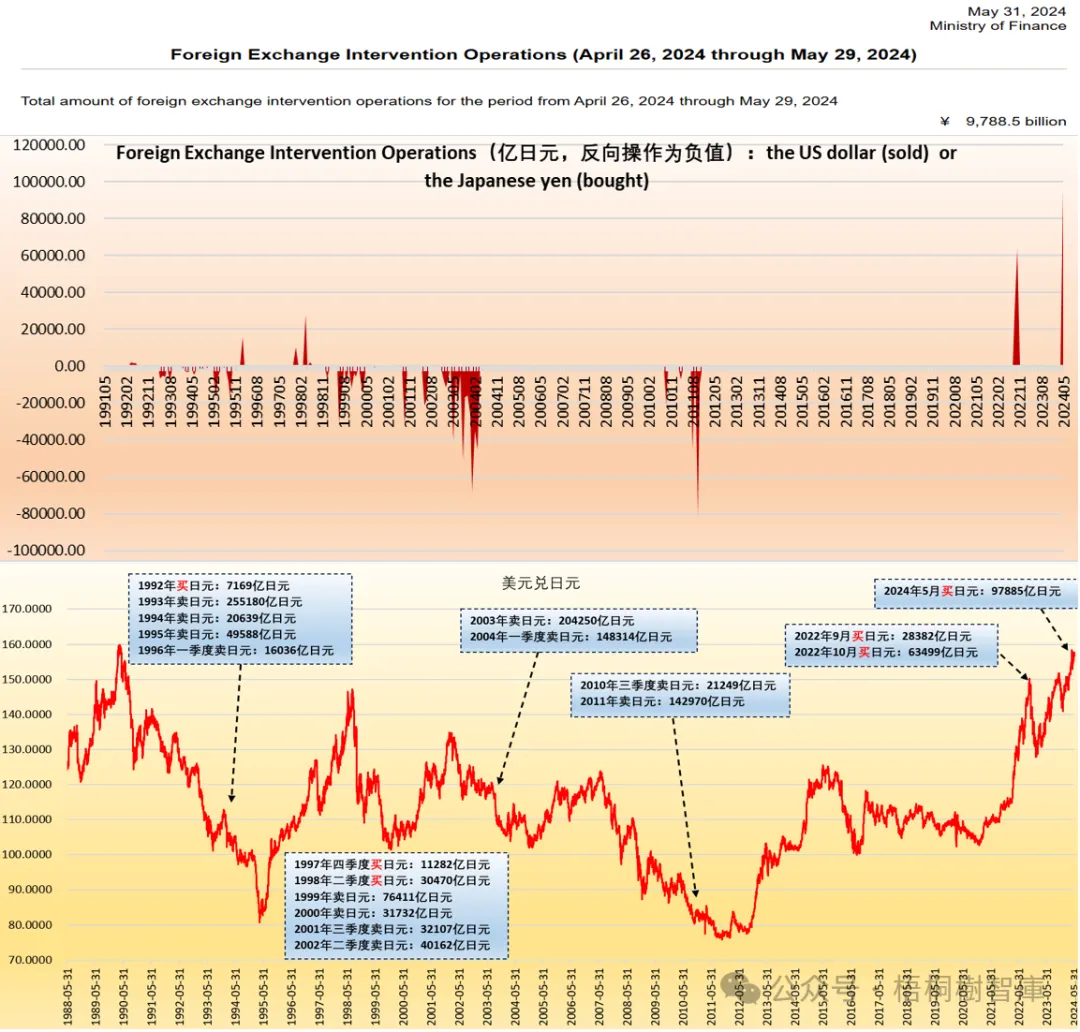

一、日本于今年5月动用近10万亿日元干预汇市,2022年9-10月亦曾出手干预

2024年5月31日,日本财务省发布数据显示,其在2024年4月26日至5月29日期间,动用了97885亿日元(合计约622亿美元)来干预汇率,创下历年单月最大干预规模。

(一)2021年以来,日元持续大幅贬值,由美元兑日元由102附近快速升至目前的160附近,重回1990年的水平。其中,有两个时间段贬值速度最快,分别为2021年1月至2022年11月以及2023年以来,第一个时间段美元兑日元由102附近升至150附近,第二个时间段美元兑日元由125附近升至160附近。

(二)除本次大力度干预汇市外,日本还曾在2022年9月与10月干预过两次。具体看,2022年9月22日、10月21日与24日,日本分别买入28382亿日元、56202亿日元和7296亿日元,以阻止日元的快速贬值,随后日元在2022年11月至2023年1月期间迎来了两个月左右的平静期。不过好景不长,2023年初与2024年初以来,日元再次进入快速贬值通道,引发日本于今年5月再次出手干预。

二、日本干预汇市的历史回溯:1991-2004年期间常态化干预、2010-2011年大幅干预

日本在2012-2021年期间以及2005-2011年期间均未干预过汇市,其余时间段对汇市的干预几乎是常态化的,且当时的干预目的主要是为了阻挡日元快速升值。

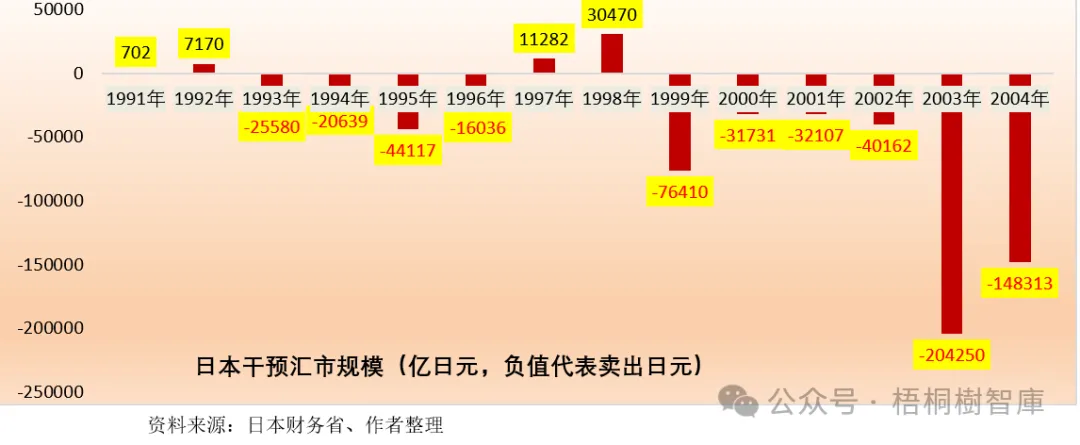

(一)1991-2004年:每年均干预,1999-2004年连续干预6年以阻挡升值

1991-2004年期间,美元兑日元波动幅度较大,日本几乎每年均有干预汇市。具体看,

1、1991年5月至1992年8月期间,日本合计买入7872亿日元,以阻挡日元贬值。

期间的背景是美联储于1988年3月启动新一轮加息至1989年5月,随后于1989年6月至1992年9月期间进入一轮降息周期,特别是叠加1990年代日本经济和股市泡沫破灭,极大程度上打击了市场信心,使得在1989-1992年期间,日元总体处于持续贬值通道中。

2、1993年4月至1996年2月期间,日本合计卖出106372亿日元,以阻挡日元升值。

期间的背景是1989年6月美联储开启新一轮降息周期,直至1992年9月,受此影响日元兑美元总体处于升值通道中。不过好景不长,美联储自1994年2月开始再次进入加息周期,叠加日本银行施行极为宽松的货币政策和亚洲金融危机等因素,日元重新进入贬值。

3、1997年11月至1998年6月期间,日本合计买入41752亿日元,以阻挡日元贬值。

4、1999年1月至2004年3月期间,日本合计卖出532973亿日元,以阻挡日元升值。其中,1999-2004年日本分别卖出76410亿日元、31731亿日元、32107亿日元、40162亿日元、204250亿日元和148313亿日元。

期间的背景是2001年1月开始美联储进入新一轮降息周期中,持续至2003年6月,同时叠加互联网泡沫破灭等因素影响,日元当时一直处于升值通道中。

(二)2010-2011年期间:为阻挡日元升值而干预汇市(合计动用164219亿日元)

除2022年9-10月以及2024年5月的两轮干预外,日本上一次干预还要回至2010-2011年期间。不过不同的是,当时日本干预汇率主要是为了阻挡日元过度升值(当时美元兑日元从2007年7月的123附近一路升至2011年10月的75附近)。

具体看,日本分别于2010年9月及2011年3月、8月、10月和11月卖出21249亿日元、6925亿日元、45129亿日元、80722亿日元和、10195亿日元以阻挡日元的升值态势,合计动用164219亿日元。

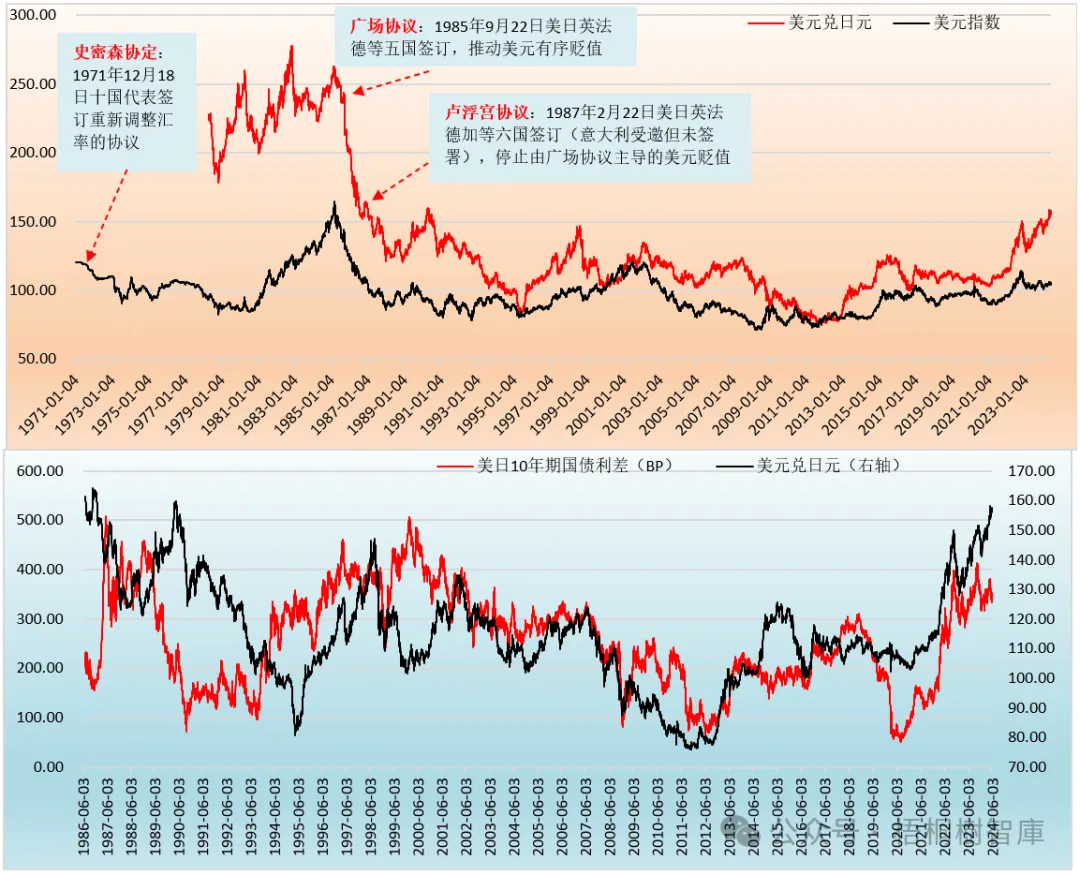

三、20世纪90年代以前的日本汇市表现表述

前面我们没有对20世纪90年代以前的日本汇市进行讨论,原因是这一时期的日本汇市有很多非市场化的力量在发挥作用,且美元兑日元的数据起始时间也仅自1978年才开始。

(一)1971年8月15日,时任美国总统尼克松宣布实行新经济政策(包括增收10%进口附加税、停止外国按官价向美国兑换黄金等),以缓和美元危机,标志布雷顿森林体系自此缓解。同年12月18日,美英法德意日荷加比及瑞典等十国代表达成重新调整汇率的史密森协议(又称华盛顿协议),明确各国货币对美元的波动幅度由1%扩大至2.25%、美元对黄金贬值7.89%、黄金官价由每盎司35美元提高至38美元,随后非美货币均趋于升值。

(二)1973年2月,美国宣布美元再贬值10%,各国放弃史密森协议、开始采用浮动汇率制。随后受中东石油危机等因素影响,日元汇率波动幅度显著加大。

(三)1985年9月22日,美英法德日等五国在美国纽约的广场饭店签署协议(Plaza Accord),推动日元、德国马克等美元有序升值,以缓解美国巨额贸易赤字。此后,五国开始联合干预汇市,大量抛售美元、买入本币。

(四)1987年2月22日,美英法德日加等六国在法国巴黎签署卢浮宫协议,决定停止由广场协议主导的美元贬值趋势,各经济体分别作出相应承诺(如美国同意削减财政赤字并保持低利率、日本同意减少贸易盈余并降低利率、英国和德国同意减少公共开支和降税等)。不过在1985年2月至1988年11月期间,日元总体仍呈升值态势,直至其经济泡沫破灭。

四、结语

(一)前面我们简要分析了20世纪90年代以来的日本汇市表现情况,并指出除去2005-2009年以及2012-2021年期间外,日本对汇市的干预几乎具有常态化特征。且这一时期日元贬值的持续时间并不长,贬值周期主要包括1995年4月至1998年8月、2000年4月至2002年1月、2011年10月至2015年8月以及2021年5月以来等几个时间段。

(二)历史上看,日本对汇市的干预是有迹可循的,这意味着日本对日元快速大幅的单边走势较为关注,其对汇市的干预应该是有门槛的,目前看160便是重要点位。

(三)数据上看,日元汇率的走势与美日利差之间具有强相关性,这意味着在其它要素不发生变化的情况下,美日央行对货币政策的态度将会决定着后续日元汇率的走势。也即,虽然日本对汇市的干预有迹可循,但真正主导日元汇率走势的因素仍是日本银行。

本文转载自微信公众号“ 梧桐樹智庫”,作者:任庄主;智通财经编辑:严文才。