2017年,智能手机出货量整体增速放缓,但随着超薄、前后双摄、广角、光学变焦,3D sensing以及立体成像、AR效果等持续受到消费品的吹捧,为舜宇光学(02382)打开了全新的市场空间。

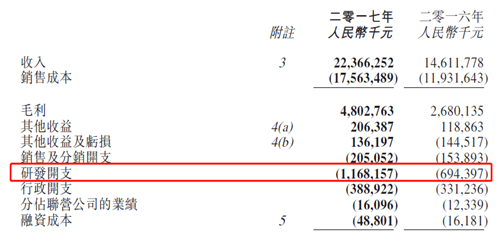

3月19日,舜宇公布2017年全年业绩,收入同比增长53.1%至223.66亿元人民币(单位下同),毛利同比增长79.2%至48.03亿元,净利同比增长128.3%至29.02亿元,每股收益266.76分。

此外,鉴于中国品牌安卓手机3D感测市场需求将从2018年开启,能够提供全套先进解决方案的舜宇光学科技将会是最大的受益者。

如此超市场预期的靓丽业绩,加上3D感测带来的强大盈利驱动力,股价翻倍神话将继续上演。

截止3月20日收盘,舜宇光学报159.8港元,涨8.63%。

(行情来源:富途证券)

盈利向好,光电业务发力

尽管智能手机出货量整体增速放缓,但舜宇把握了客户的需求,光学业务多点开花,市场占有率进一步提升。

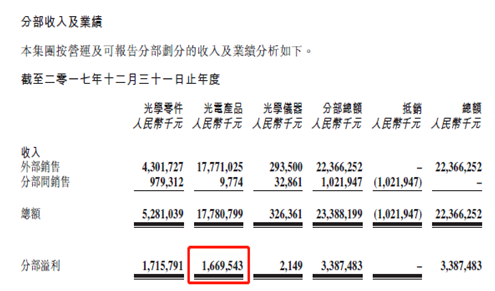

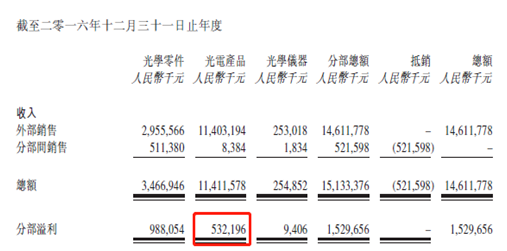

2017 年,光学零件业务收入达43.02 亿元,同比增长45.55%,光电产品业务收入177.71 亿元,同比增速达55.84%;光学仪器业务收入达2.94 亿元,同比增长16%。

其中,手机镜头出货约6.08 亿颗,出货量增速60.34%;手机摄像模组出货量约3.25 亿颗,同比增长20.37%,各项业务出货增长速度均远高于手机行业终端的增速水平。

智通财经APP还注意到,鉴于其产品出货量增速小于对应收入增速,可以看出舜宇产品规格的提升,出货产品单价也得到大幅增长。如舜宇的镜头模组综合平均售价同比上升30%至52.6元,反映双镜头及13MP+镜头模组占比高过同业。

三大主营业务中,市场对光电业务关注度最高,期望值很大。

舜宇于去年11月份与奥地利艾迈斯合作,双巨头结盟组成完整的3D感测产业链,将共同开拓3D感测蓝海。大行也纷纷表示3D模组会成为增长新动力。

舜宇在该项业务的表现也不负众望,从2017年分部业绩来看,光电业务盈利由2016年的5.32亿同比上涨214%至16.69亿。

公司管理层在业绩会上明确表示,伴随3D sensor的工艺提升,利润率水平肯定会进一步提升,但是出货量目前很难预测,尤其是短期的预测。

光电业务如此增速,是否也表明继iPhoneX发布后,FaceID成为用户体验和评价最为积极的新功能,无疑将加速安卓手机阵营的跟进速度。

总之,3D感测将成为未来数年智能手机光学领域增长最快、附加价值最高的细分领域,将成为整个手机光学版块继双摄之后又一新的增长驱动力,舜宇光学将持续收益。

成功锁定大客户 研发力度加大

在光学业务多点开花,盈利大幅增长的同时,公司的研发及在未来产品线上的布局对公司未来增长空间也是至关重要。

2017 年,公司研发费用达11.68 亿元,占应收比例约5.2%,去年同期占比约4.8%,随着研发投入力度的加大,公司2017年增加了逾200多个专利。

公司管理层于3月20日的业绩会上提到,2017年研发投入开始突破5%,未来会继续保持在这个比例以上。

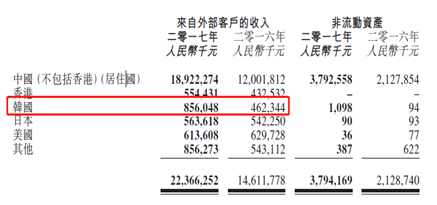

从公司业务地区分布来看,中国仍是主要业务分布地区,该区域2017年营收同比增加57.5%至189亿,占总营收的84.5%。

根据 Gartner 统计,2017 年全球智能手机出货量约 15.4 亿部,同比增长 2.7%;其中中国智能手机品牌出货量约 4.2 亿部,市场份额约27.3%,这也正是舜宇扎根大陆、深耕多年的核心客户群体。

值得一提的是,根据韩国媒体《etnews》的报导,韩国三星所推出的新一代旗舰型智能手机 Galaxy S9 正式采用了中国光学厂舜宇光学所生产的光学镜头,这也是中国的光学厂商首次打入三星高端智能手机的供应链。

从2017年外部客户收入来看,韩国地区营收由2016年的4.62亿大幅上升到8.56亿元,同比涨幅达85.2%为各地区最大,这也说明了公司紧紧把握客户的需求以及领先的技术热点,持续快速而优质地抢占市场份额。

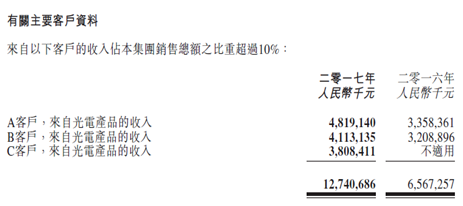

大客户方面来看,公司的光电产品收入来自三大主要客户的销售额达127.4亿,占集团总销售额约57%。

此外,光学检测业务方面,尽管该项业务2017年盈利是下降的,但是光学视觉分析未来市场不容小觑。

光学仪器包涵视觉分析,如用镜头看布料瑕疵,未来市场巨大。公司管理层亦表示,目前在这方面已经有比较大的突破,并已出货给同行的公司,包括台湾一家比较大的公司。

无论是从研发、战略布局还是产品线的规划,舜宇都牢牢卡位高速增长的光学市场,伴随新技术的爆发与渗透,未来市场占有率将进一步扩大。

未来增长趋势明确 翻倍行情有望继续

舜宇近日公布了2月份的手机镜头出货量,尽管2月份工作日较其它月份少35%,但该月份出货量同比上升31.1%,而其竞争对手大立光2月份出现收入下滑。

大和称舜宇今年前两月手机镜头模组、手机镜头及汽车镜头付运量均符该行预期,达该行全年预期分别32%、33%及27%。

此外,公司还入围第一批8家回A顾独角兽CDR名单。业绩+政策利好双推动,市场信心大振,舜宇股价自2月份发布盈喜以来持续上涨。

考虑到国内手机厂商将在3月份密集发布机型,舜宇3月份镜头出货量将有大幅提升。

智通财经APP了解到,2018年光学业务蓬勃发展的局面还将继续,如市场预计车载镜头增长将从2018年开始加速,此外2018年2季度末开始将会有国内手机厂商采用3D探测模组,依仗与AMS的合作及较强的技术优势,舜字将成为手机厂商主要的3D探测模组供应商之一。

总之,公司目前现金流充裕达33亿元,并表示未来围绕主要业务资本开支还会继续增加。

目前舜宇股价相当于2018年预测市盈率约36倍,高于行业平均水平,根据wind市场预期,2018年盈利增速为34.26%,PEG仅1.05倍,ROE将达到41.91,如此强劲增长的舜宇继续上演翻倍行情不是没有可能。