摘要

我国GDP增速下行至5%左右平台期,同时面临贸易摩擦、有效需求不足等问题,企业出海加速期方兴未艾。从国际经验看,出海企业往往具备产品竞争力强、品牌和规模优势显著、出口扩张面临贸易壁垒、国内生产成本上升等特征。结合我国情况,我们认为汽车及零件、新能源、机电和电子设备、芯片半导体、化工、纺织服装、矿产金属、建材、互联网行业出海有望加速。

东盟、中东、拉美、中东欧等“一带一路”地区对华政策相对友好,市场空间或要素成本具备优势,有望成为中国企业出海的主要目的地。产能、品牌及商业模式出海或将成为政策支持的主要方向,政策或将在外交、制度、金融方面提供支持,助力企业开拓海外市场。然而,日本经验显示出海并不能解决所有问题,出海可以显著改善企业盈利,但对国内经济改善相对有限,因而我们认为我国可能将出台相应政策,把握好出海外拓和国内发展的统筹协调。

正文

我国GDP增速下行至5%左右平台期,同时面临贸易摩擦、有效需求不足等问题,企业出海加速期方兴未艾。

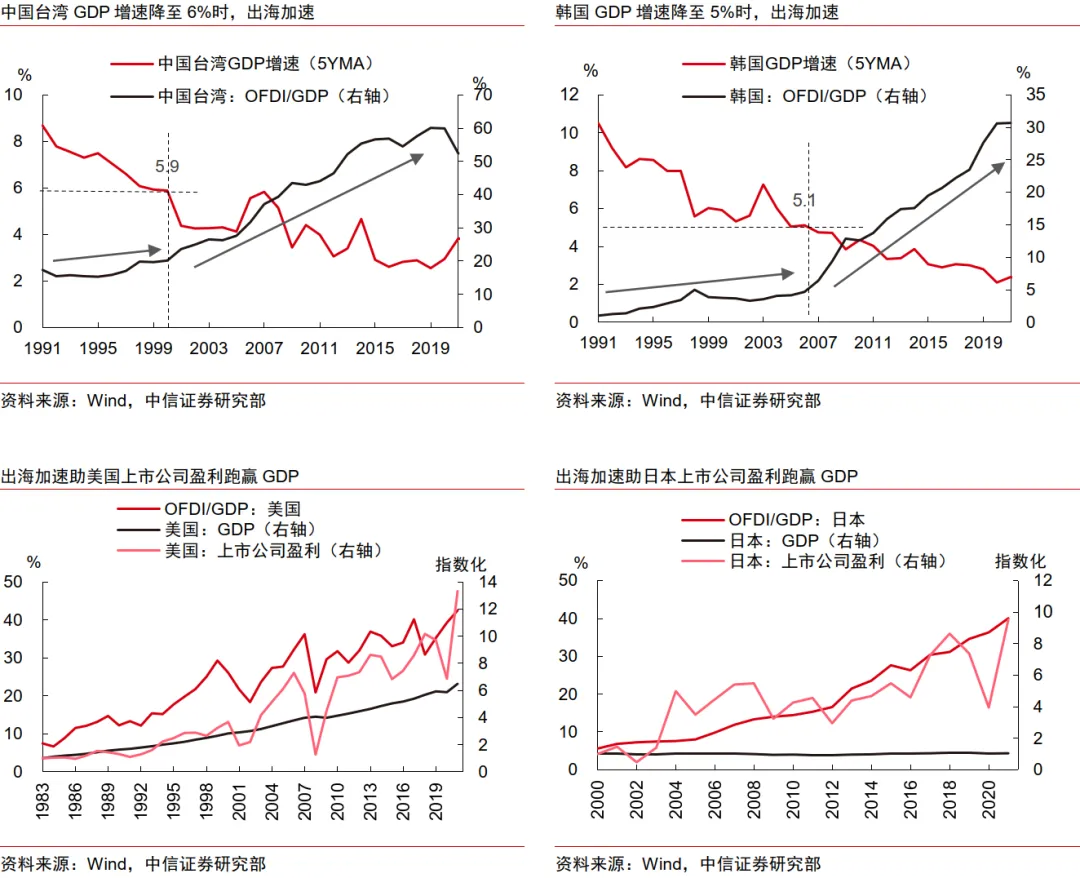

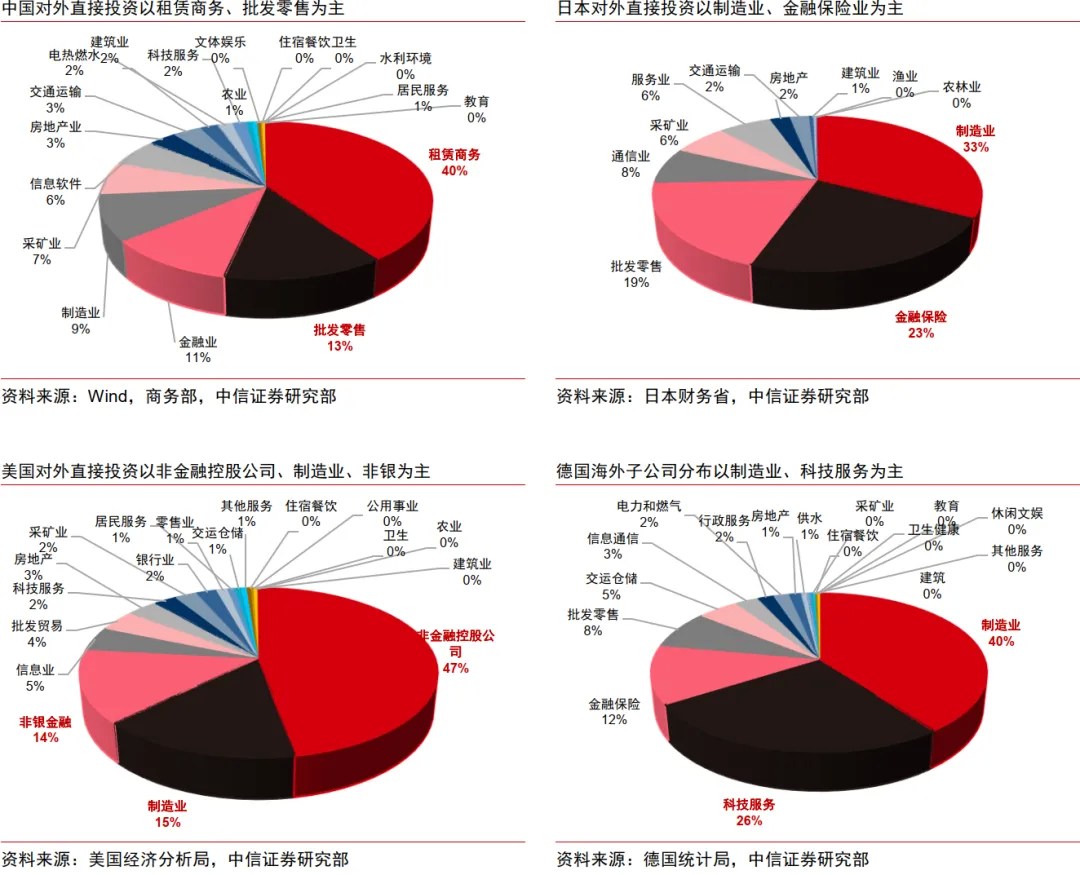

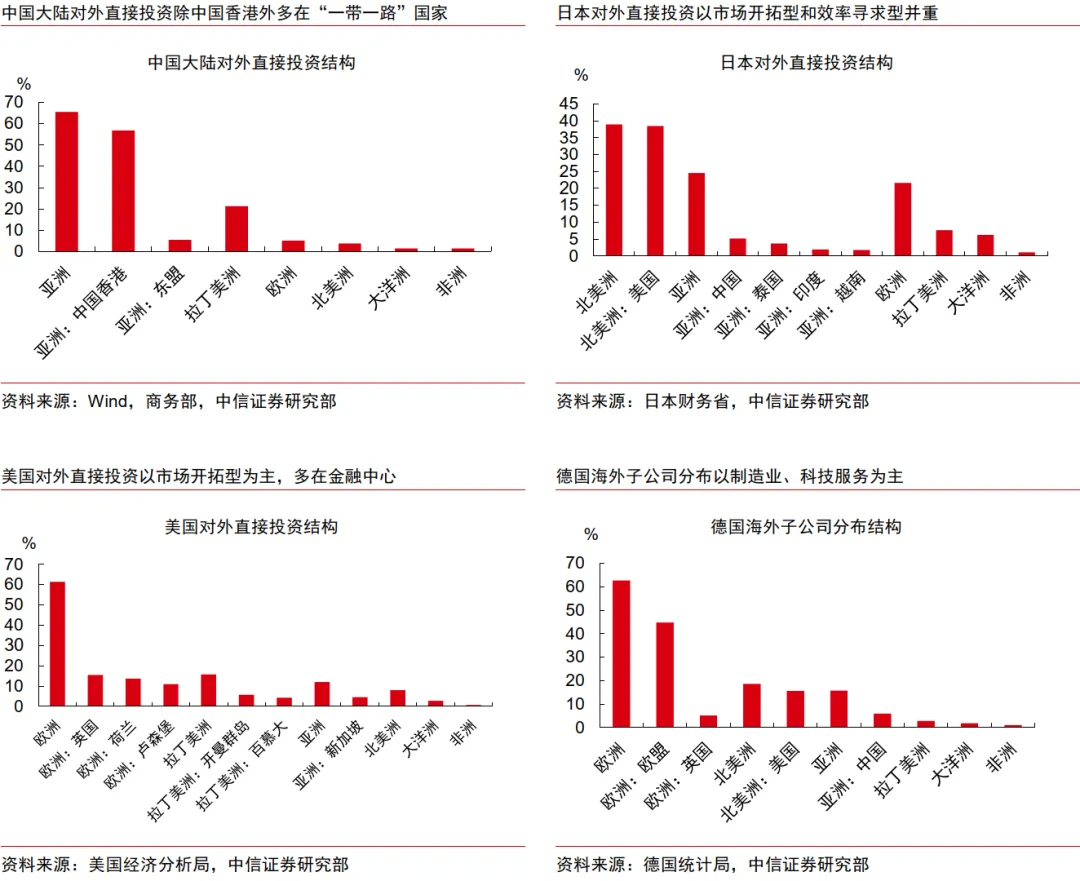

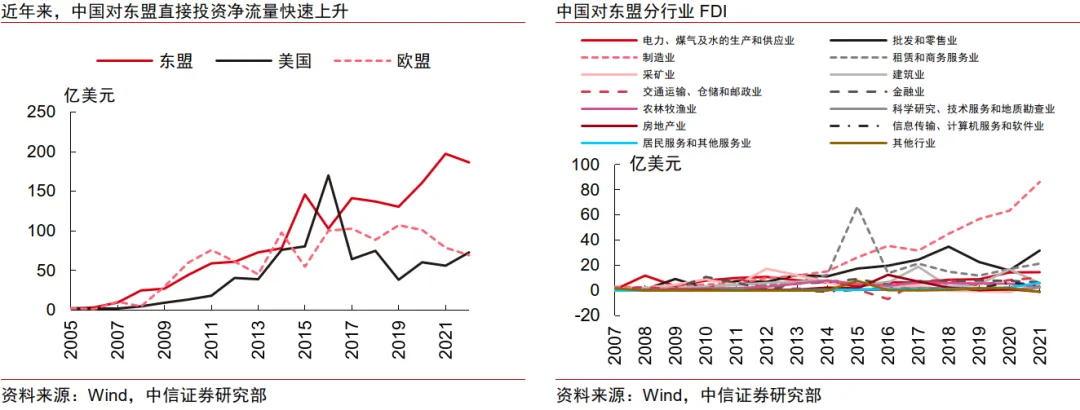

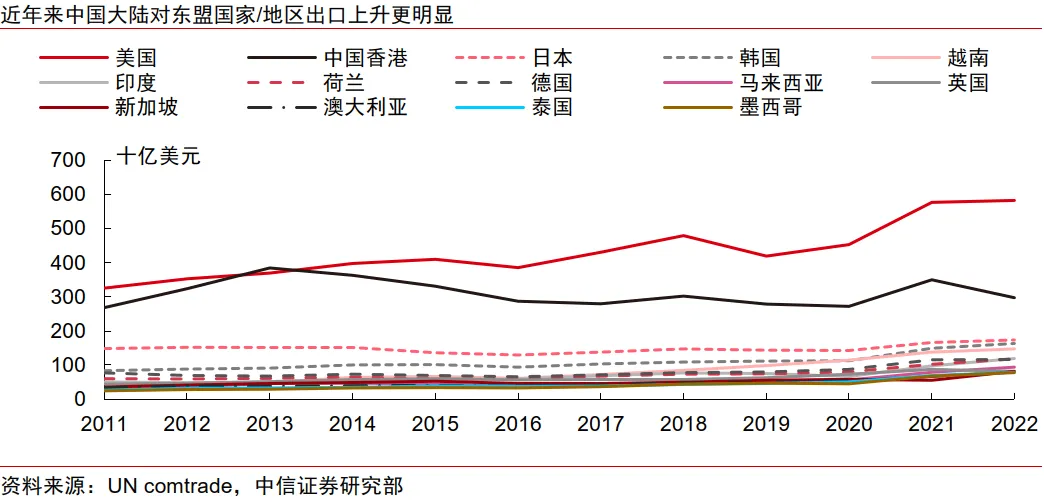

从海外经济体经验看,增速放缓、贸易摩擦是企业对外投资增加的重要原因,美国和日本企业的出海使其上市公司盈利明显跑赢GDP增长。当前我国GDP增速下行至5%左右的平台期。韩国等经济体的经验显示这一时期企业出海会明显加速。当前我国对外直接投资结构中,商贸服务型和服务“一带一路”战略的部分占比较高,企业自发开展的市场拓展性、效率寻求型出海仍处于起步阶段,未来大概率进入加速期。

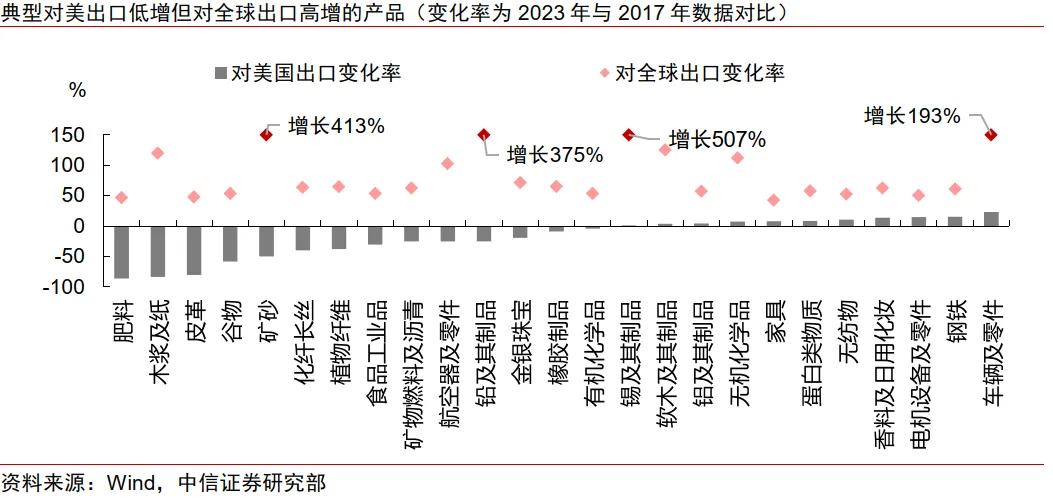

▍从基本面角度出发,我们认为中国汽车及零件、新能源、机电和电子设备、芯片半导体、化工、纺织服装、矿产金属、建材、互联网行业出海有望加速。

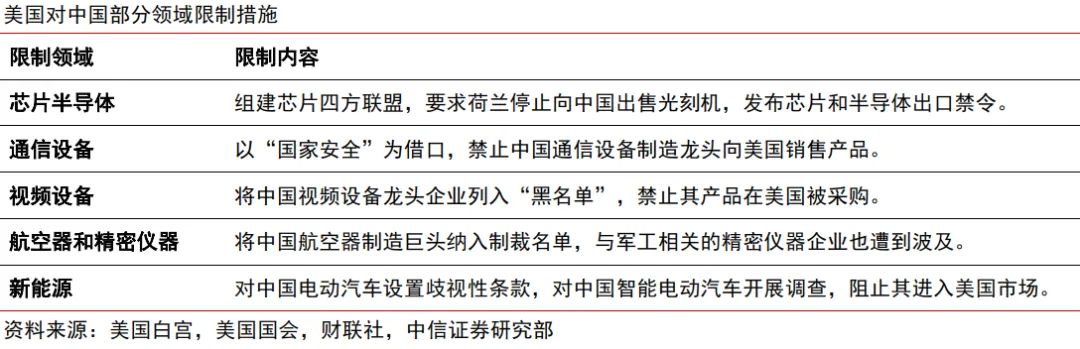

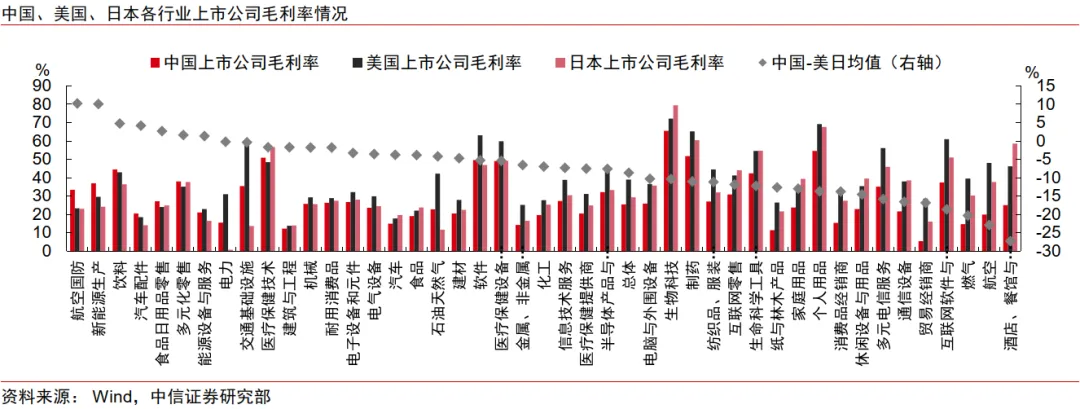

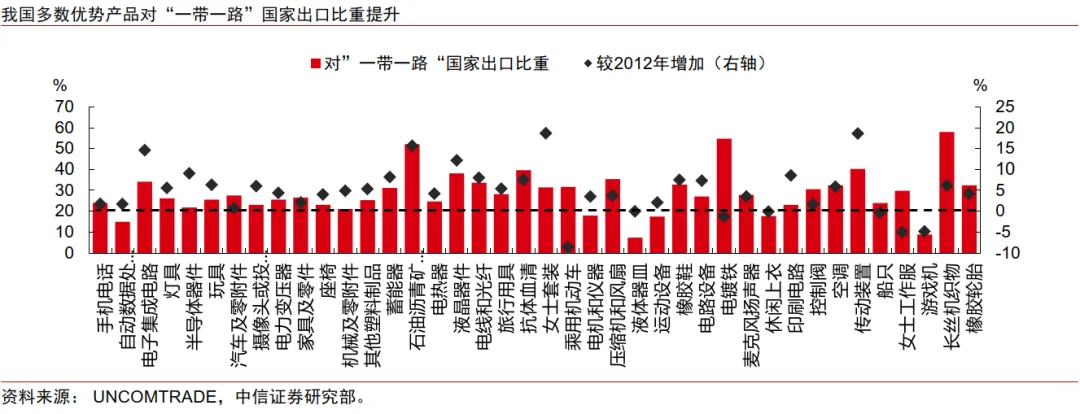

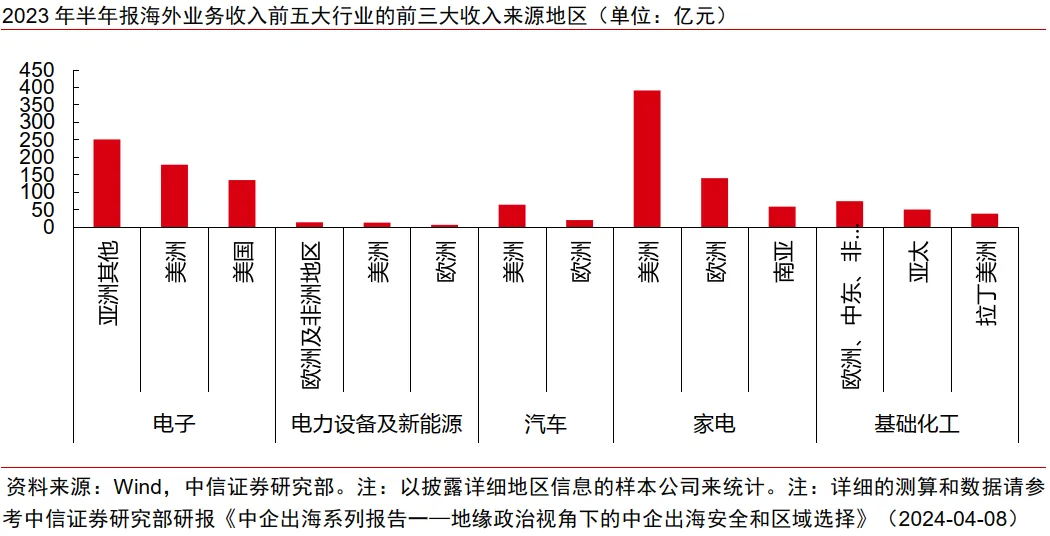

海外经验显示,出海先行者往往具有四个特征:1)贸易壁垒倒逼先行出海;2)产品竞争力强;3)大型企业引领雁阵模式;4)目的以拓市场为主,兼顾降成本。梳理美国对华贸易限制措施和中国各行业上市公司毛利率情况看,中国汽车、新能源、芯片半导体、机电和电子设备企业兼具规避贸易壁垒的诉求和较强竞争优势,加速出海的确定性更强。同时我们也提示“一带一路”日益成为央企出海的重要窗口,“央企+”“新能源+”“通信设备+”“互联网+”等龙头产业链有望逐渐形成中国出海的雁阵模式。纺织、传动装置、汽车及零件、石油沥青行业可能会选择到“一带一路”国家出海投资以降低生产成本,更好响应共建需求。新能源、通信、互联网产业链企业有望跟随行业龙头逐渐出海,助力行业龙头在海外构建更完备的生产销售体系。

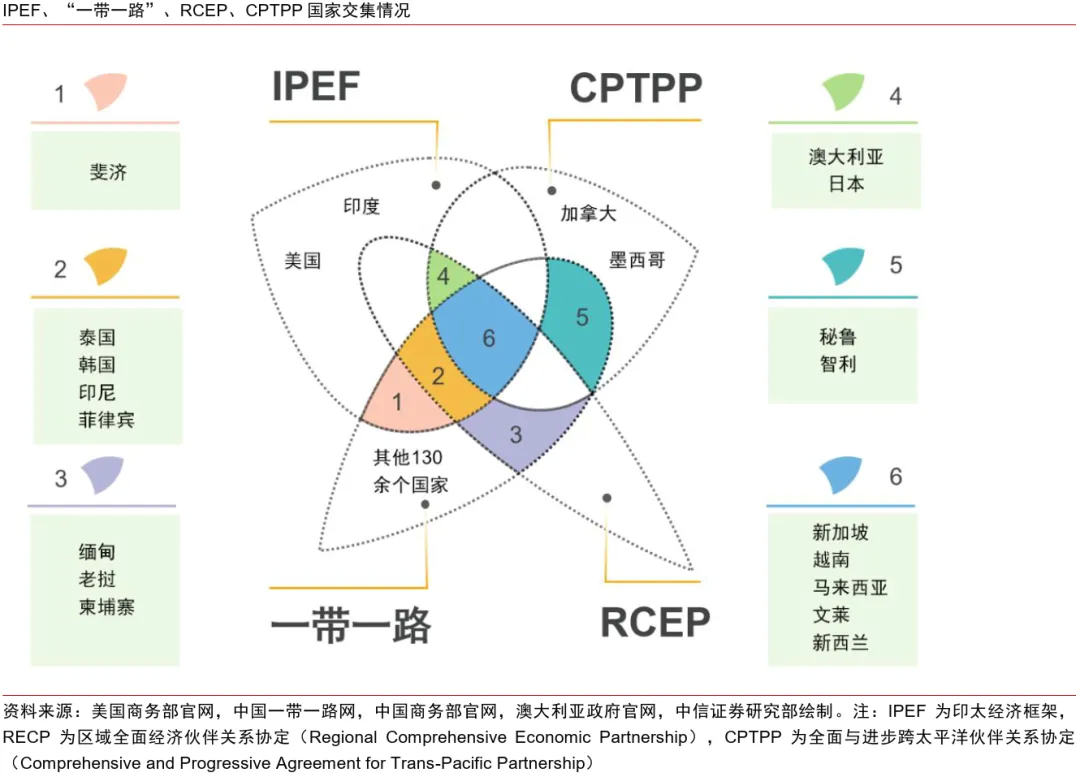

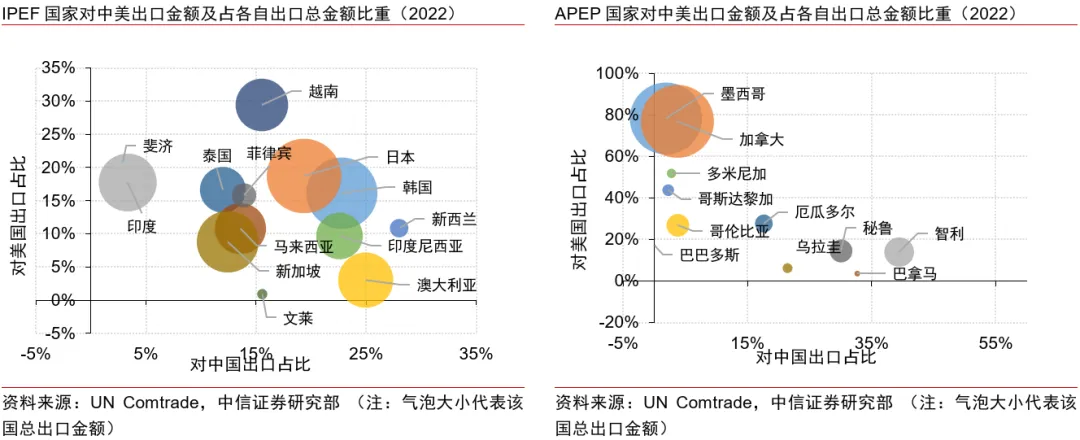

▍地缘政治视角下,建议关注我国与东盟、中东、拉美、中东欧等“一带一路”地区的双边合作与出海机遇。

企业出海易受地缘政治环境影响,需从地缘政治视角出发,评估各区域的安全性,寻找更具投资确定性的方向。

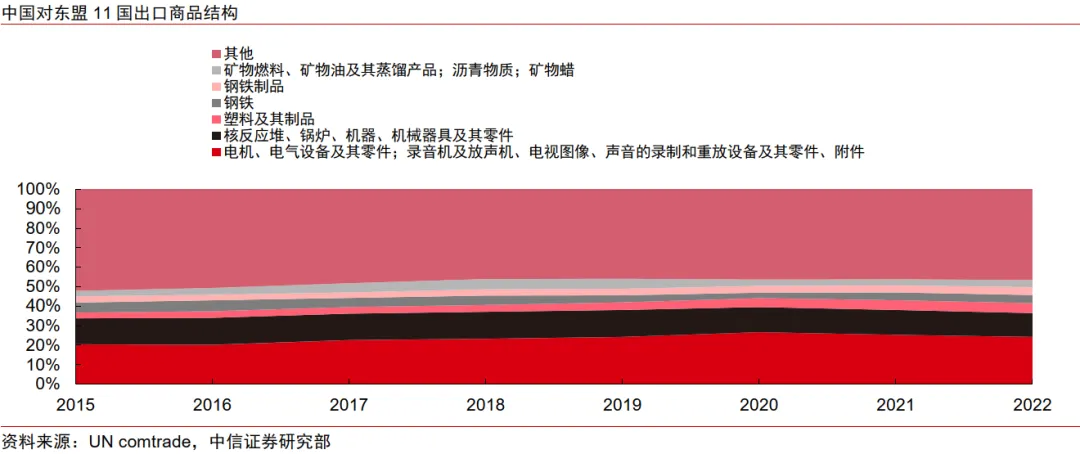

1)东盟:东盟在对中美依赖程度上相对更为平衡,中企出海除了带来短期的出口拉动之外,中长期也有望在当地打造生产与消费的良性循环。

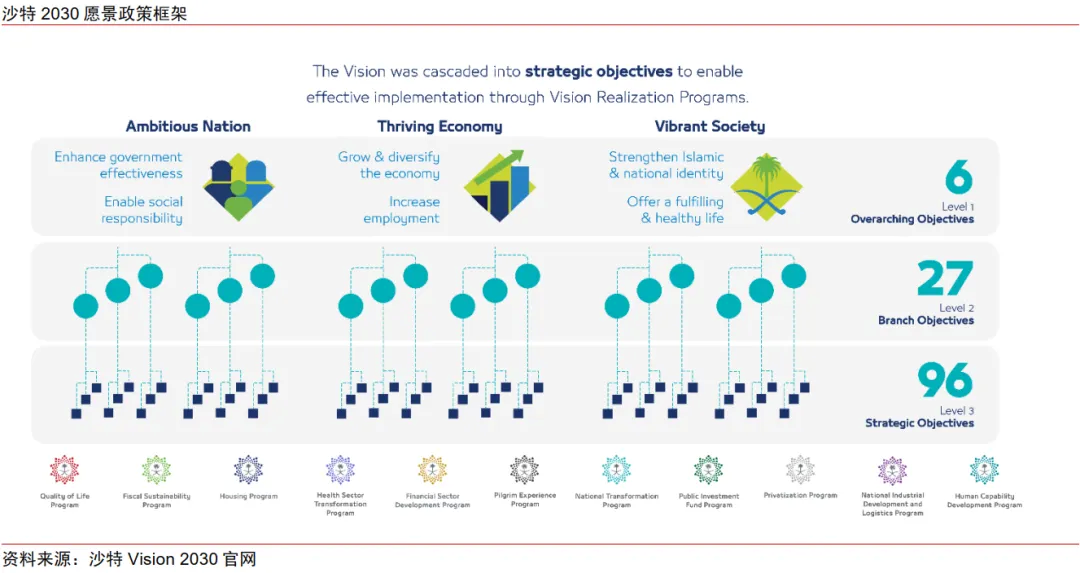

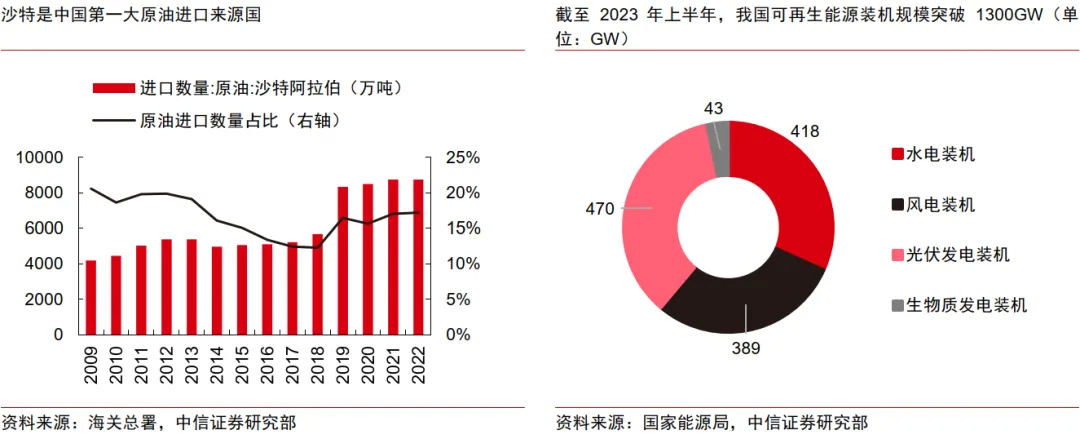

2)中东:中东地区国家经济多元化转型诉求下,可关注双方在能源、基础设施、数字经济领域的合作。

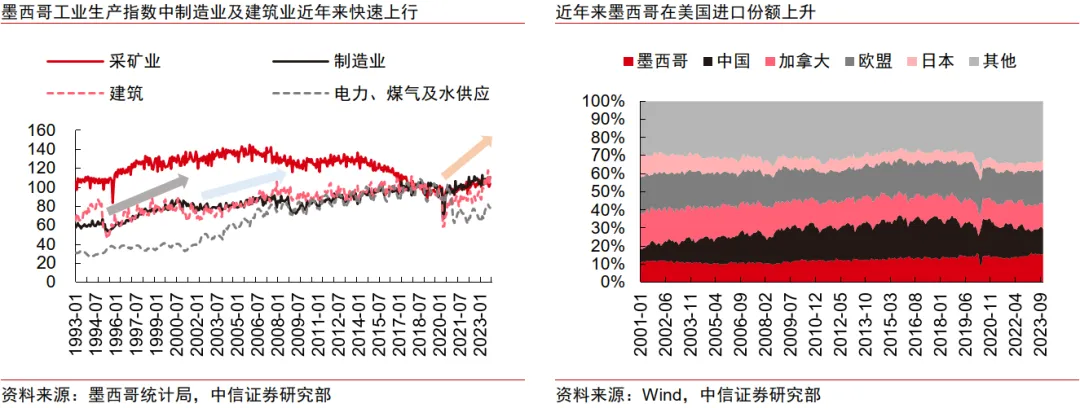

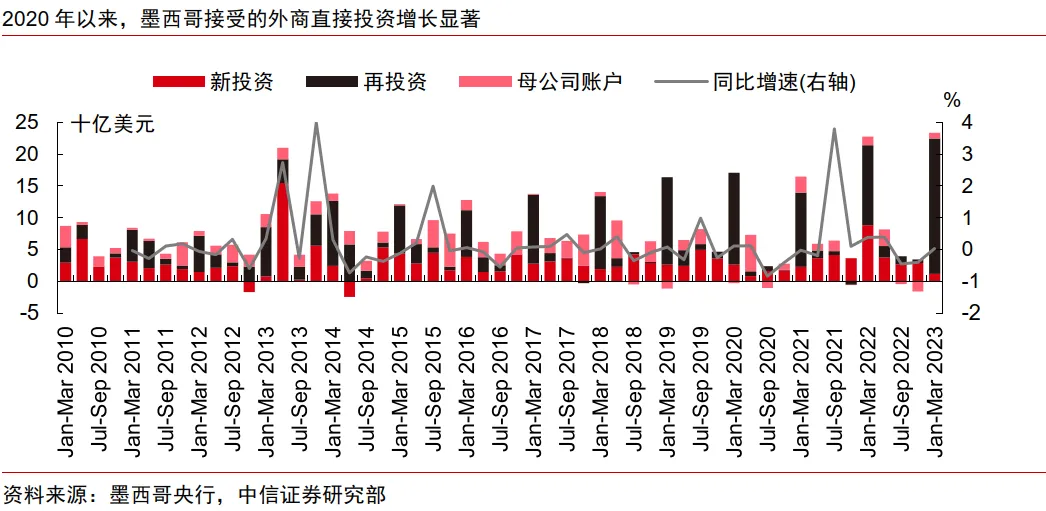

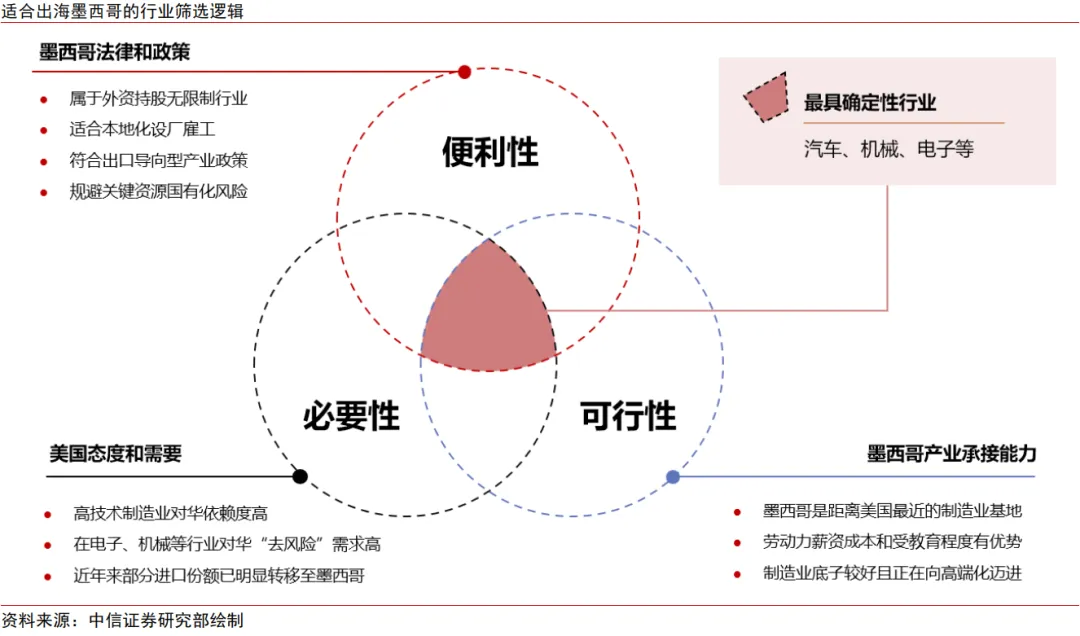

3)拉美:在美国“去风险”战略下,墨西哥或是全球变局下优先受益的对象,汽车、机械、电子等行业中企在墨布局最具成长潜力。

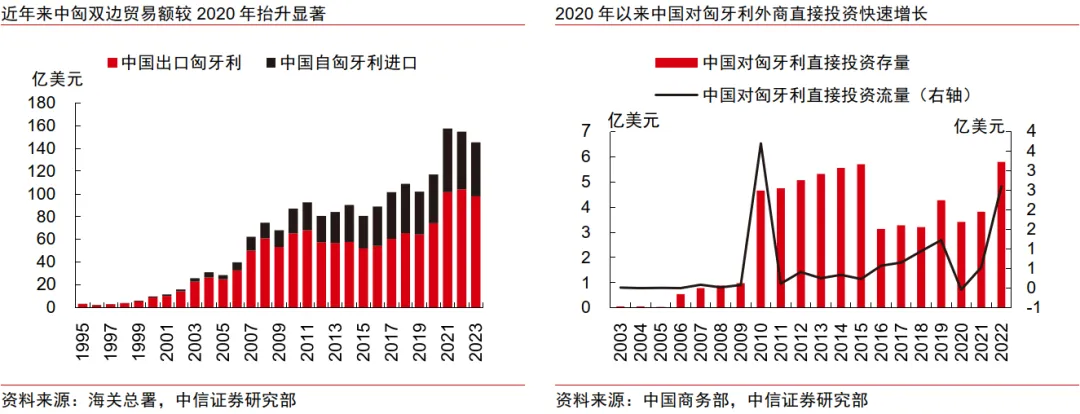

4)欧洲:在欧盟“去风险”背景下,中东欧国家却因其独特性,或可成为兼顾经济效益与安全性的中企出海目的地和避风港。

▍政策视角下,产能、品牌及商业模式出海或将成为政策支持的主要方向,政策或将在外交、制度、金融方面提供支持,助力企业开拓海外市场。

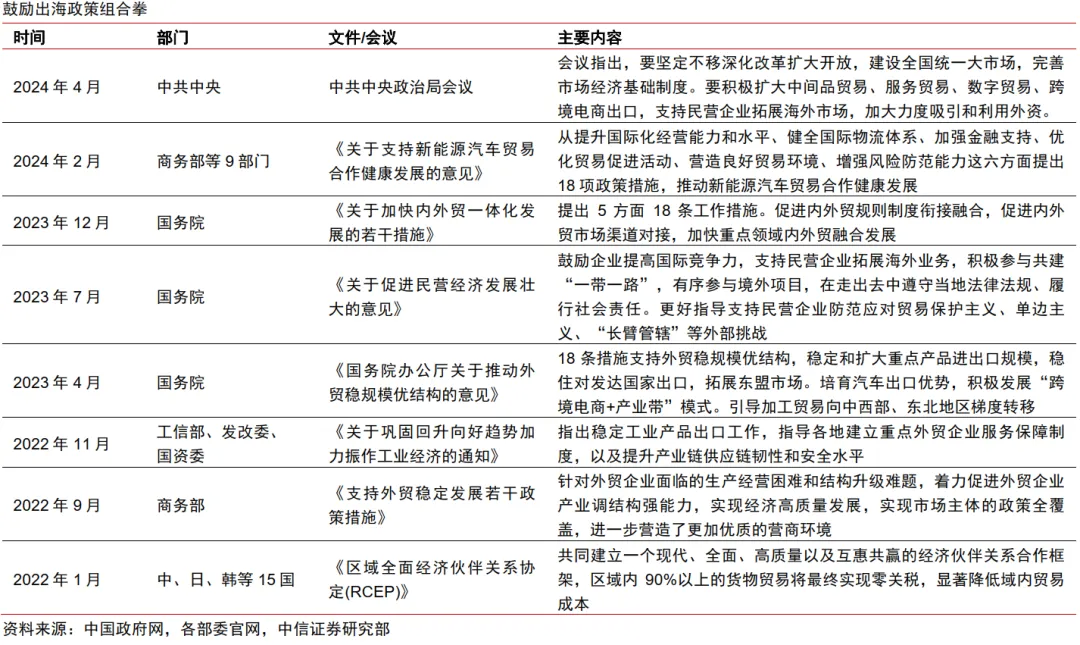

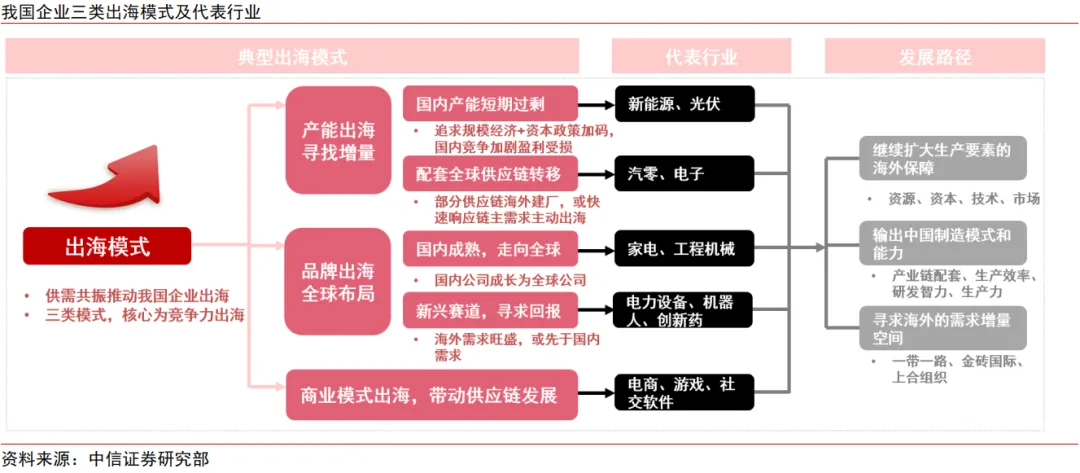

我们预计政策着重支持的出海模式有三类,一是产能出海,寻找增量需求;二是品牌出海,提升附加值;三是商业模式出海,带动供应链发展新机遇。2024年4月中央政治局会议强调支持民营企业拓展海外市场,预计后续政策将从外交支持、制度建设、金融协同三方面发力。

▍然而,日本经验显示出海并不能解决所有问题,出海可以显著改善企业盈利,但对国内经济改善相对有限。有鉴于此,我国可能出台相应政策,把握好出海外拓和国内发展的统筹协调。

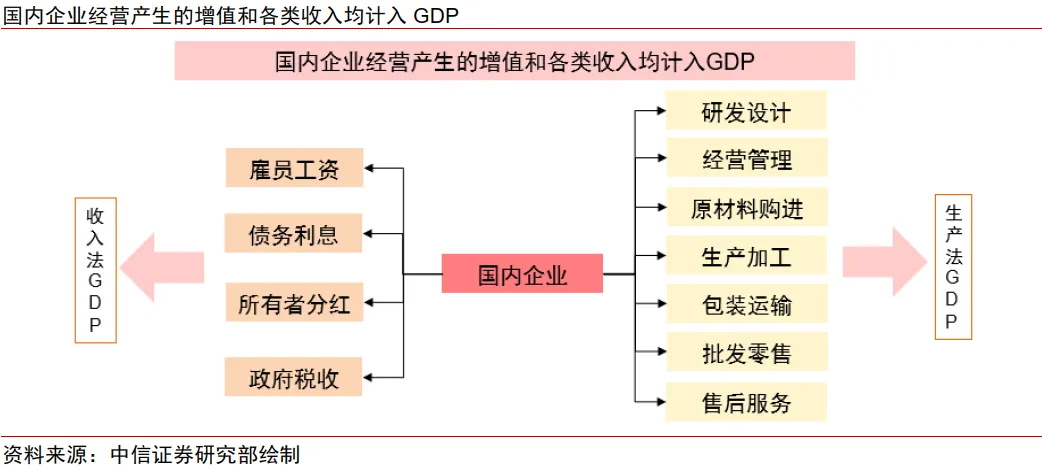

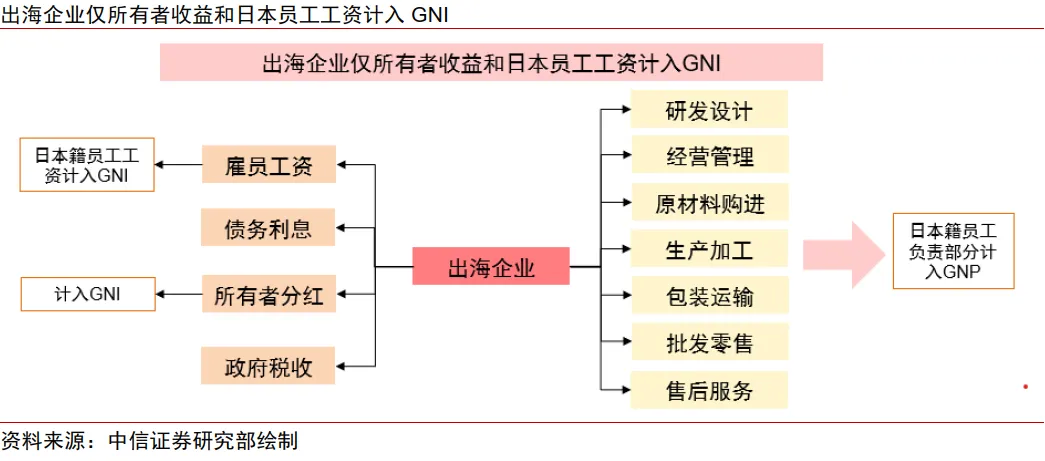

日本出海经验显示,出海使日本企业得以转移低附加值产业、提升全球资源配置效率、拓展市场份额,从而显著改善了企业盈利。然而,出海对日本国内经济(如GDP、收入、内需等)带来的改善不多,原因在于企业产销两头在外,大量增加值在海外产生,仅有利润和日本员工工资被计入GNI(国民总收入),同时,企业纷纷用对外投资代替国内投资,国内资本积累放缓叠加劳动人口减少使日本经济缺乏动能。

因而我们认为,我国政策将更注重出海外拓和国内发展的统筹协调,政策可能从以下几个方面入手引导企业出海进程:1)引导企业在全球布局中,建立国内为主、海外为辅的主从体系,力争将产业链核心技术环节和高附加值产生环节留在国内。2)着力加强出海和出口的相互促进,使国内企业分享出海开拓的市场份额。3)针对出海企业收益进行合理的税收征管,以加强对国内经济的支持力度。4)引导国资央企在出海投资中平衡收益性和功能性,适度加大有助于市场开拓和低附加值产业转移的基础设施类投资。

▍风险因素:

全球化进程发生超预期变化,跨境投资政策发生超预期变化,地缘政治风险超预期,海外经验对国内指示意义不足。

本文来源于中信证券研究,作者杨帆、玛西高娃、遥远;智通财经编辑:文文。