船舶行业大周期持续复苏向上,国内外船企业绩拐点均已显现

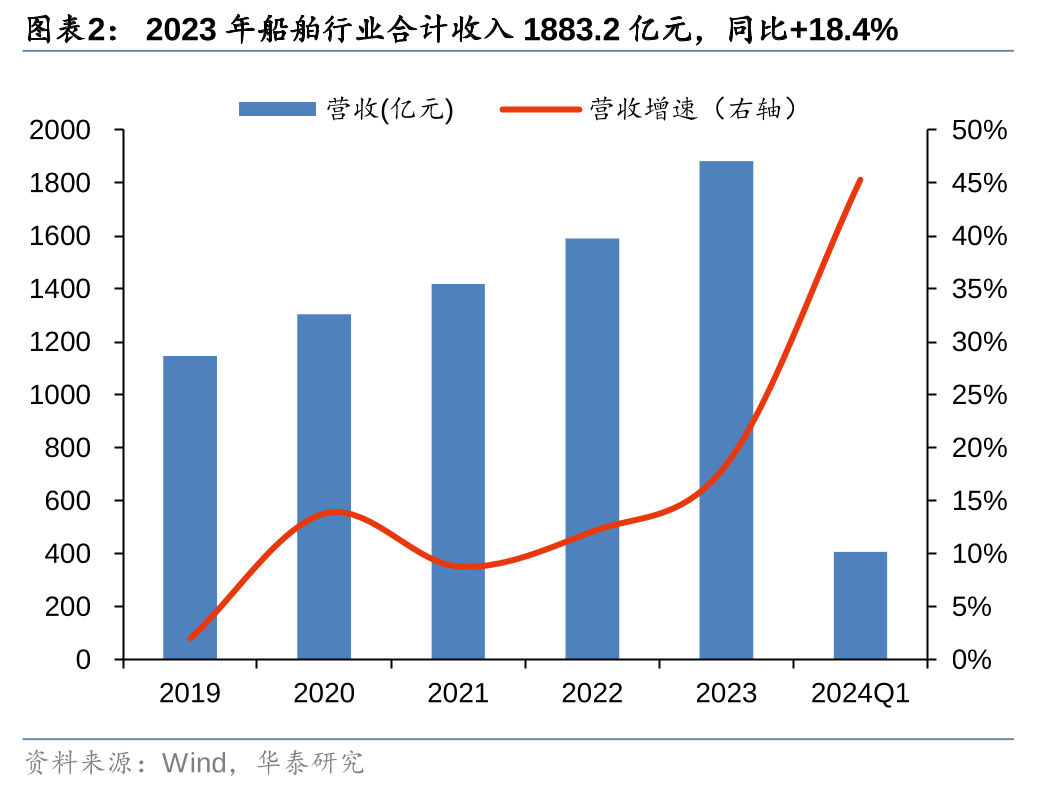

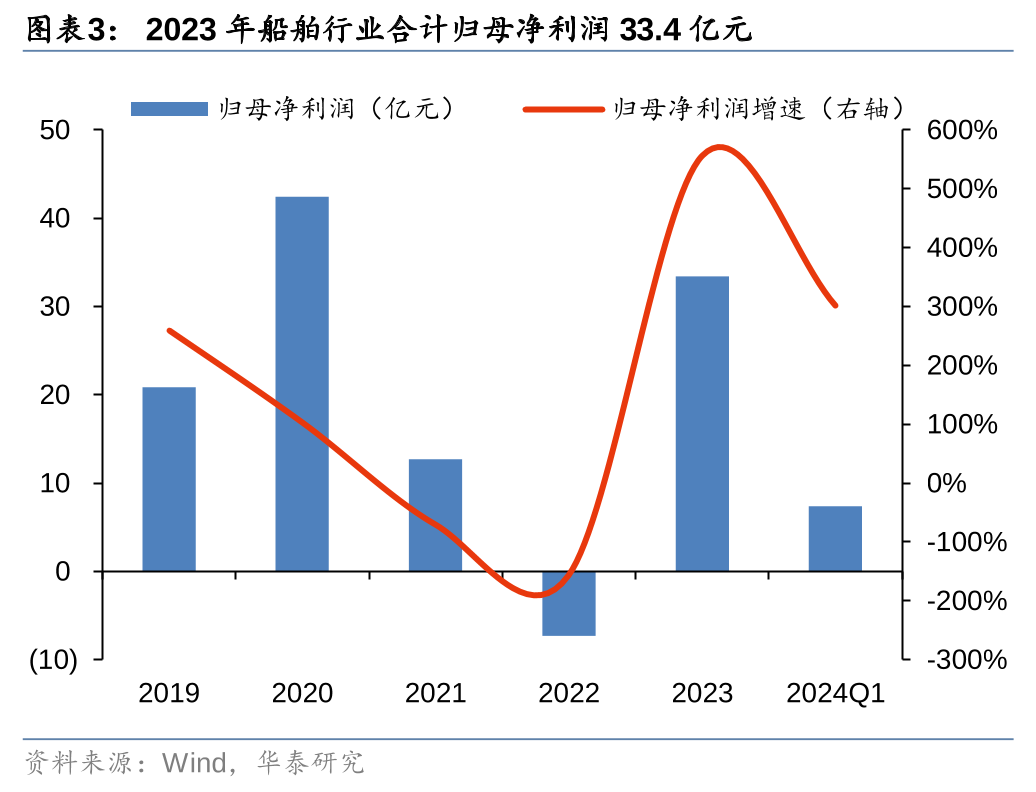

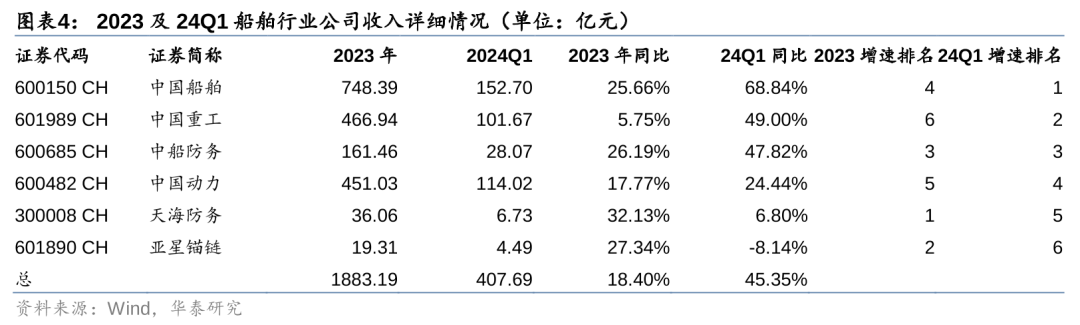

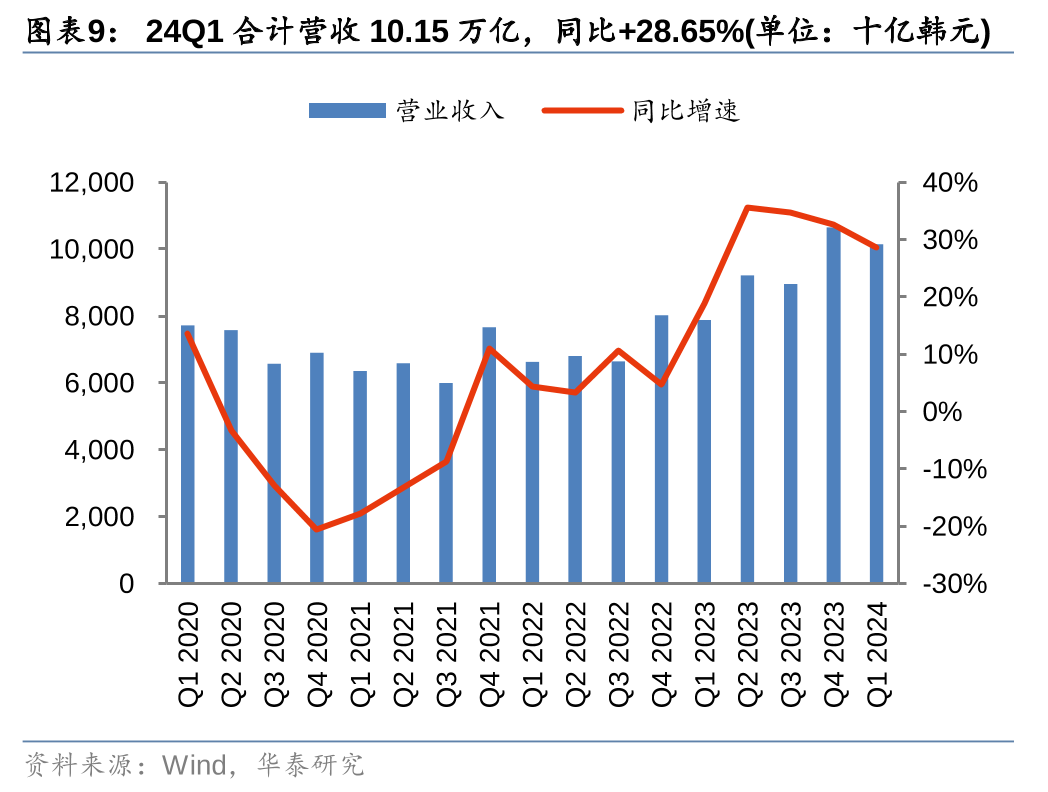

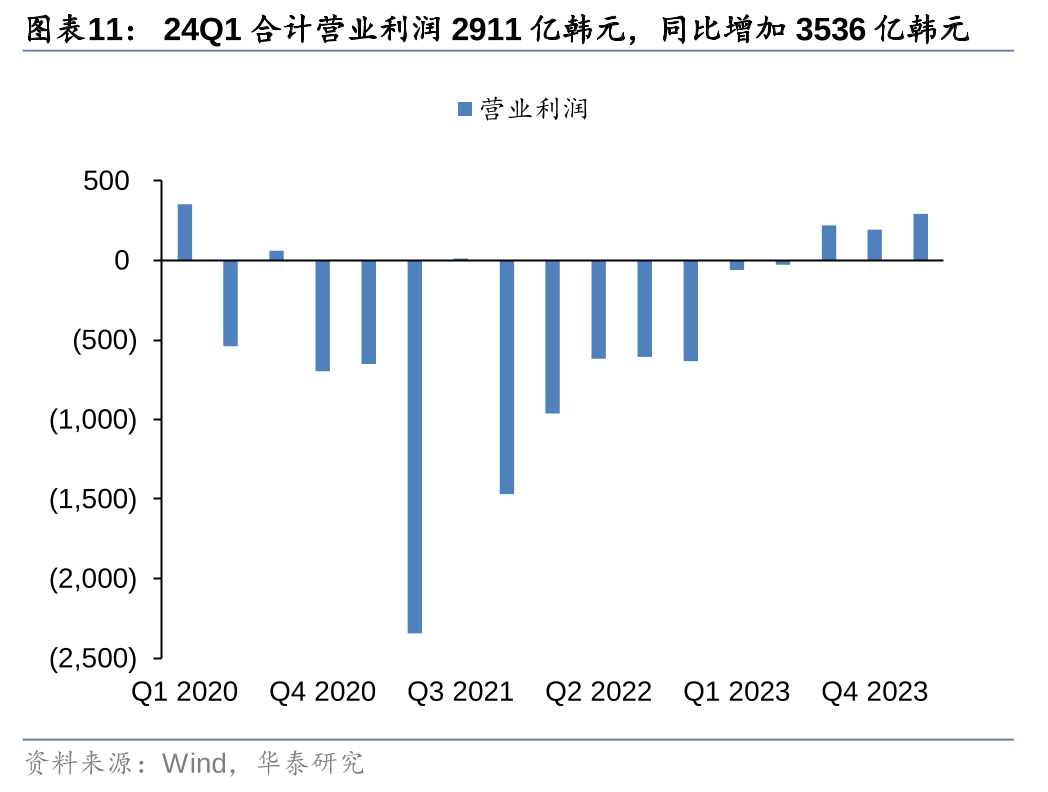

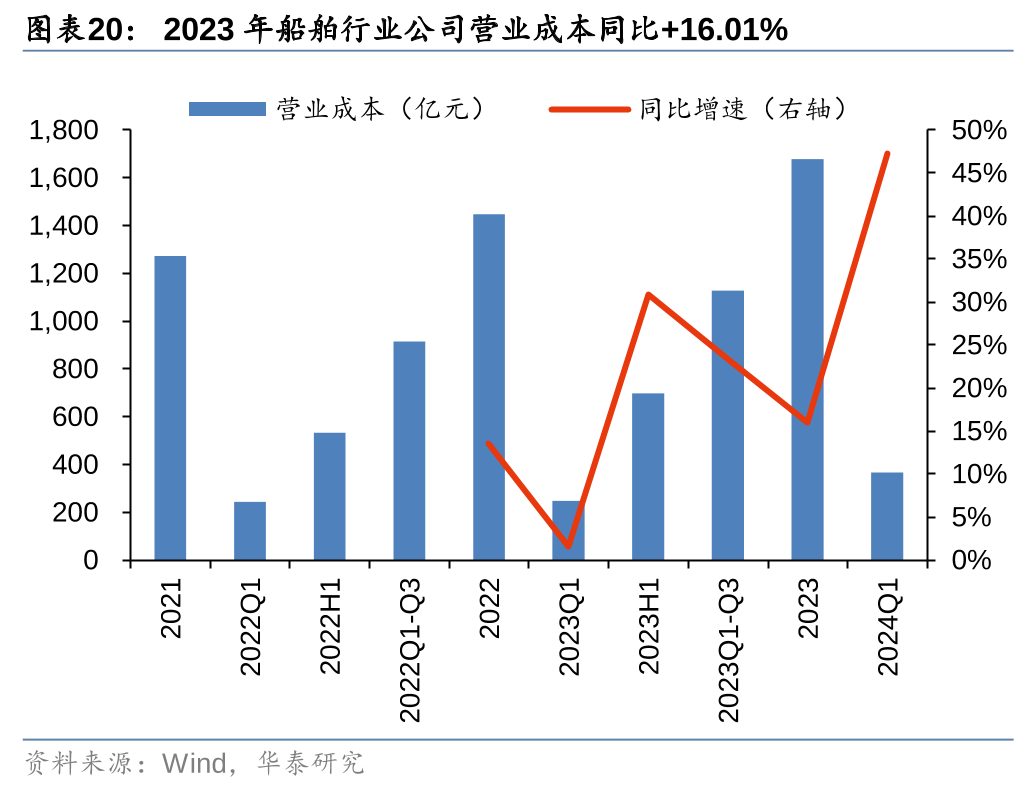

国内外船舶行业上市公司2023年及2024Q1营业收入同比高增,利润端大幅扭亏。23年/24Q1国内船舶行业公司合计收入1883.19/407.69亿元,同比+18.40%/+45.35%;合计归母净利润33.41/7.39亿元,同比分别增长40.73/5.55亿元。23年/24Q1韩国船厂合计营收36.71/10.15万亿韩元,同比+30.62%/+28.65%;23年/24Q1合计营业利润为3188/2911亿韩元,同比分别增长3.14万亿/3536亿韩元。船舶行业大周期持续复苏向上,国内外船企整体同频共振,2024年业绩有望持续向好。

核心观点

行业毛利率稳步提升,后续高价单释放下有望进一步增长

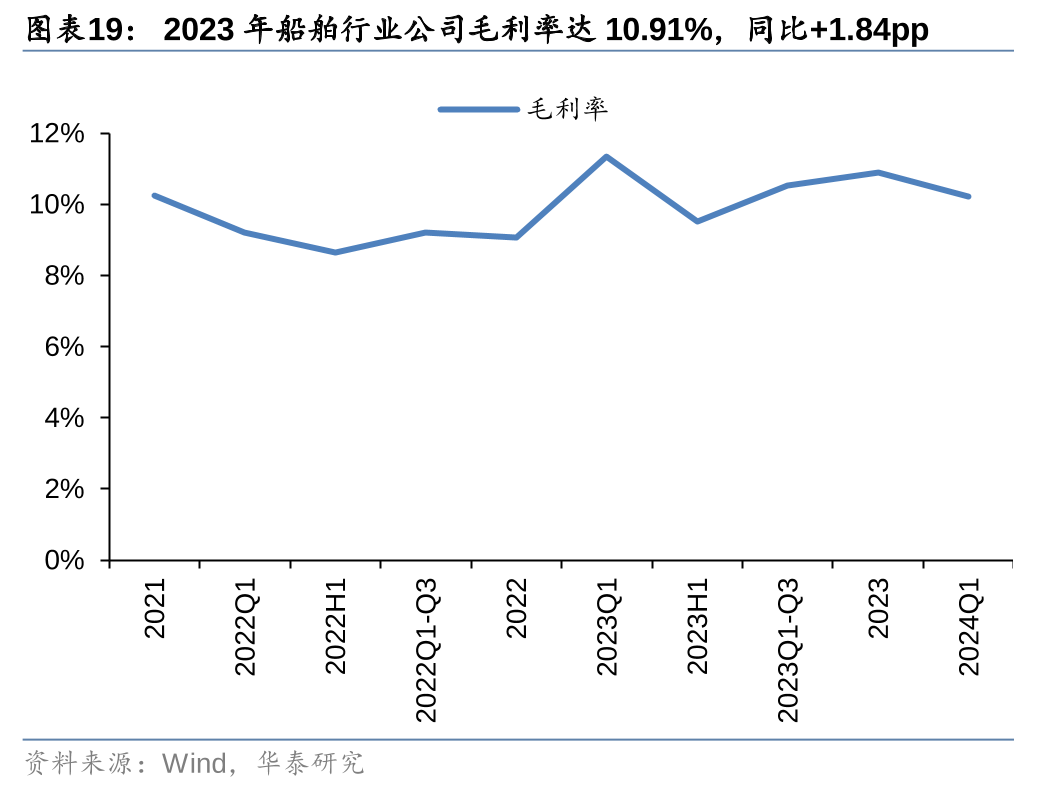

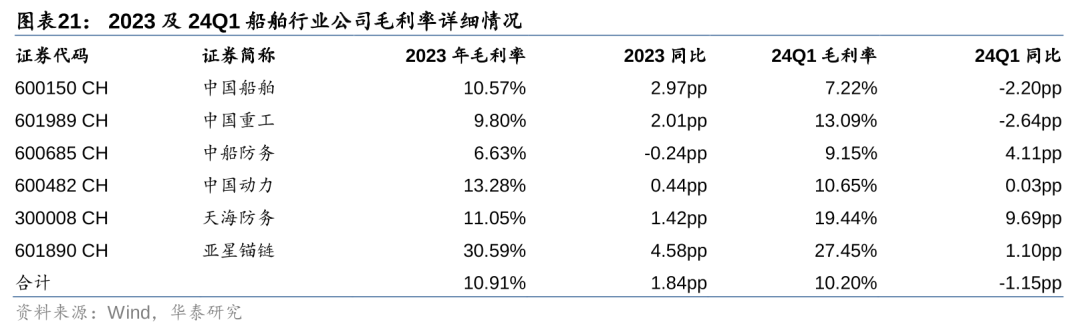

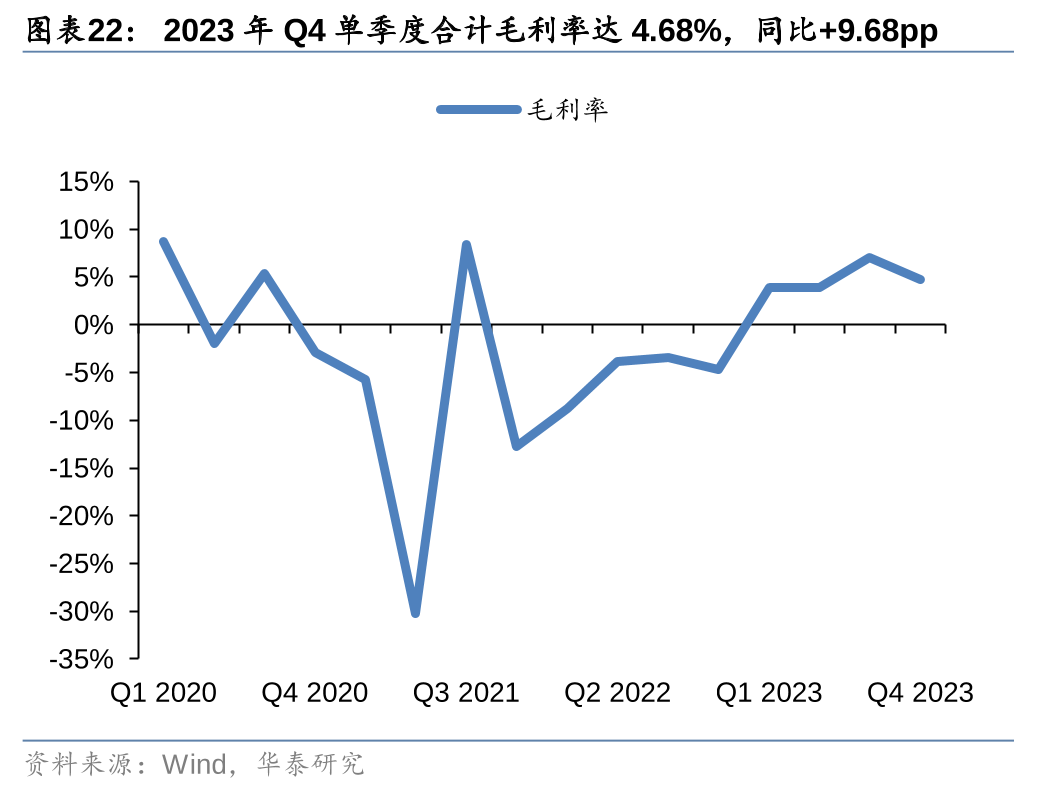

国内船舶行业上市公司整体毛利率稳步提升,2023年毛利率达10.91%,同比+1.84pp;2024Q1毛利率为10.20%,同比-1.15pp,部分受海工平台处置影响。韩国船企毛利率整体逐季修复,2023Q4单季度合计毛利率达4.68%,同比+9.68pp;2023年全年合计毛利率达4.88%,同比+10.01pp。船舶行业毛利率主要受新造船订单价格及原材料成本影响,2022年以来船用钢板等原材料价格中枢下移,克拉克森新造船价指数持续上行,行业毛利率整体稳步提升。随着船厂在手高价船订单后续进一步交付,毛利率有望进一步恢复。

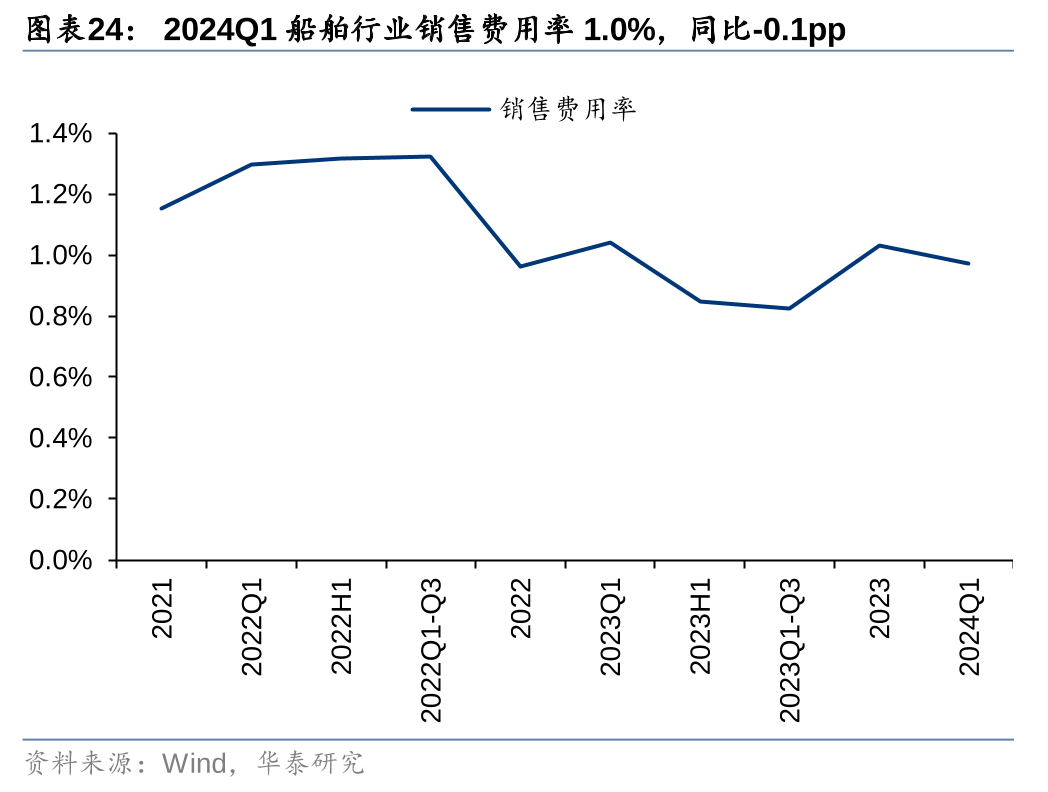

费用管控能力持续提升,行业整体ROE水平上移

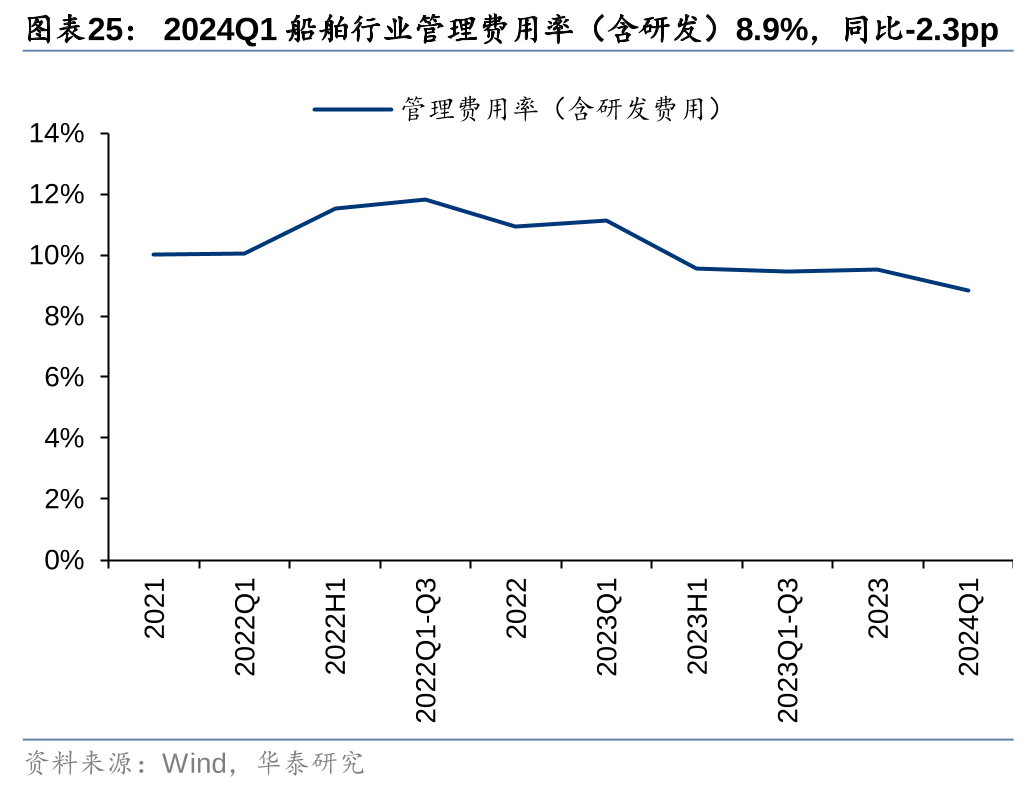

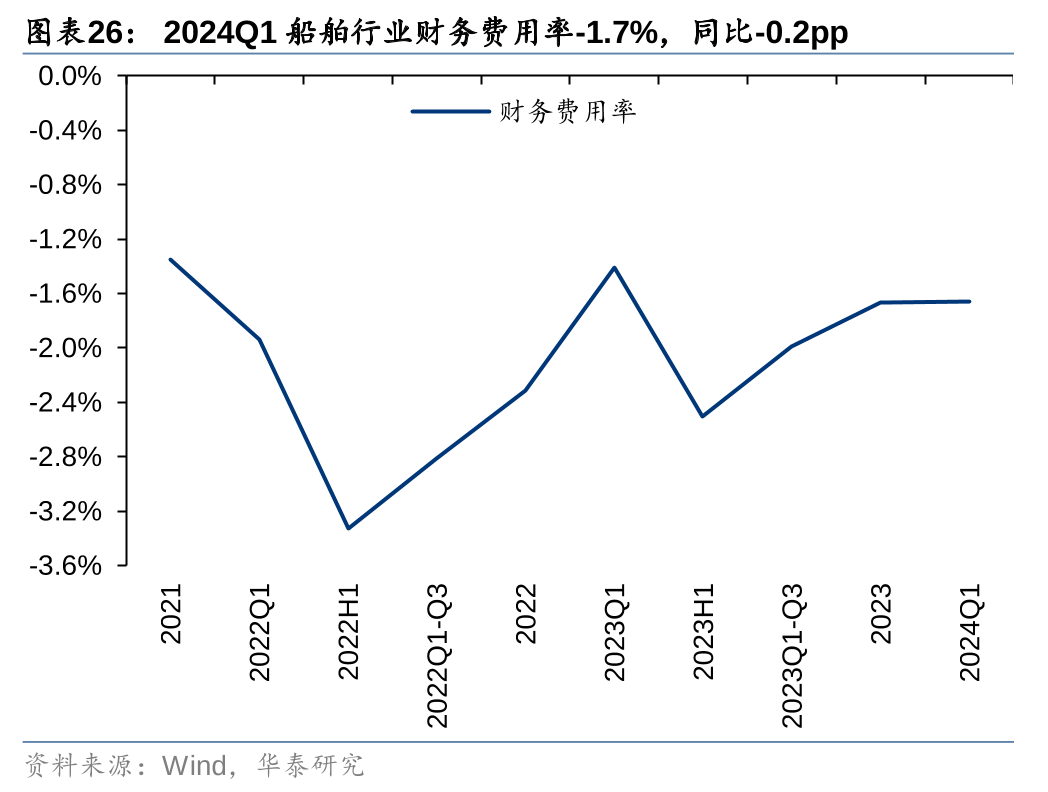

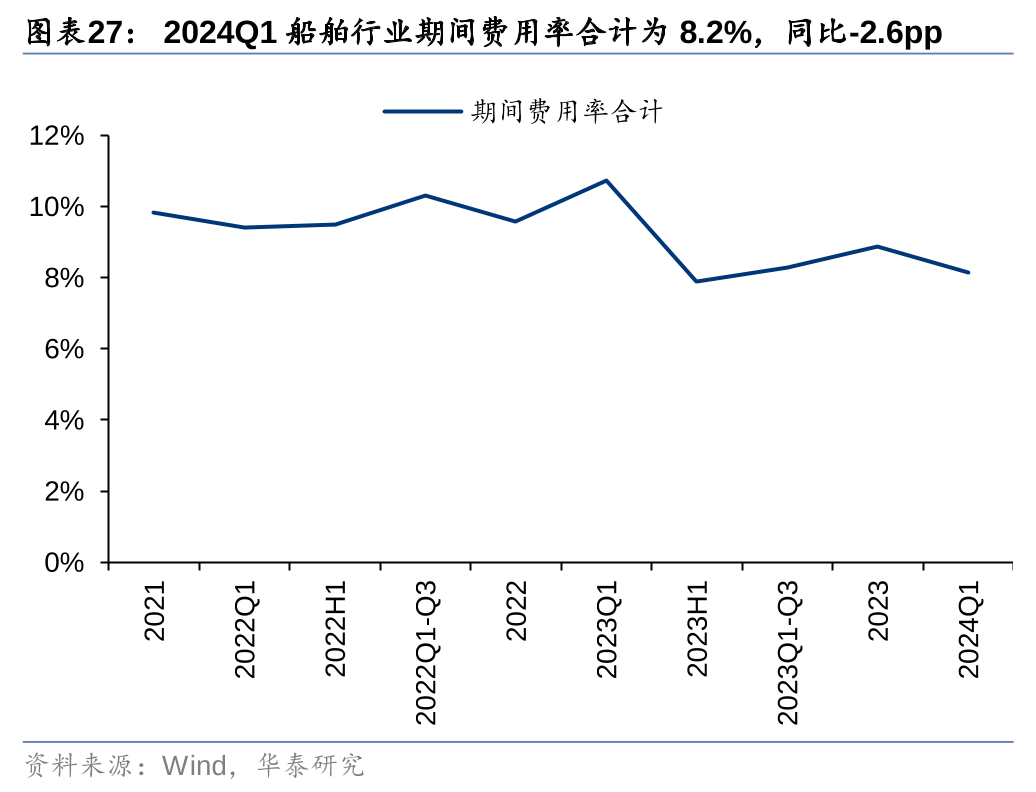

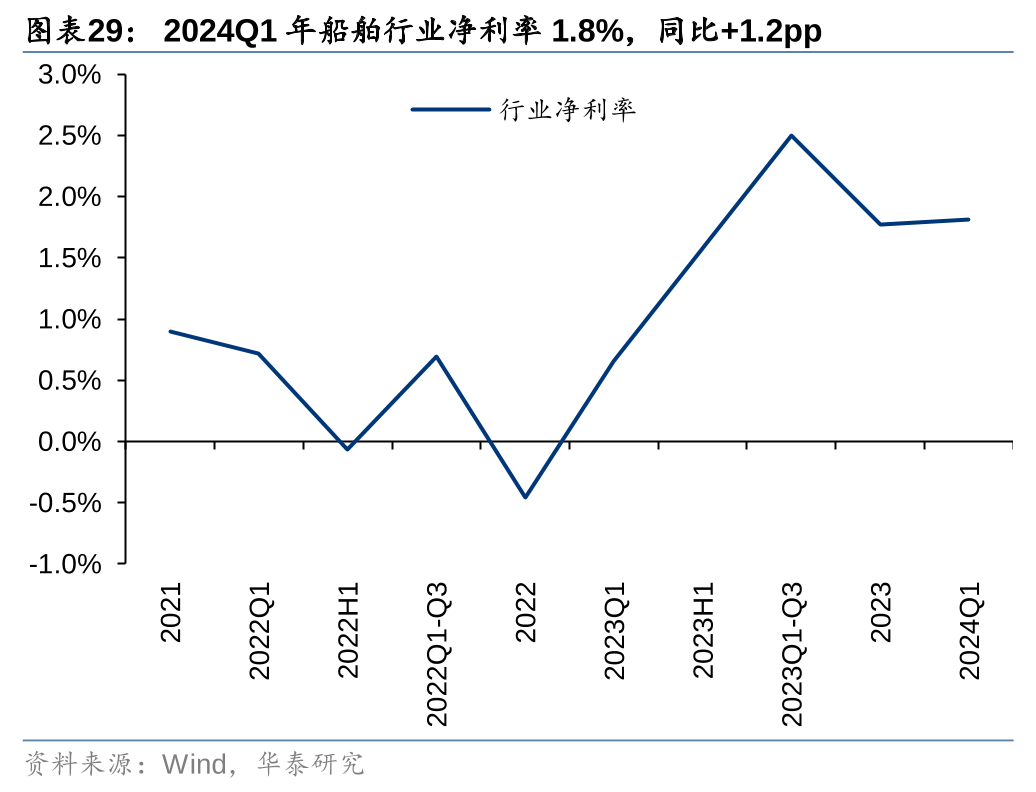

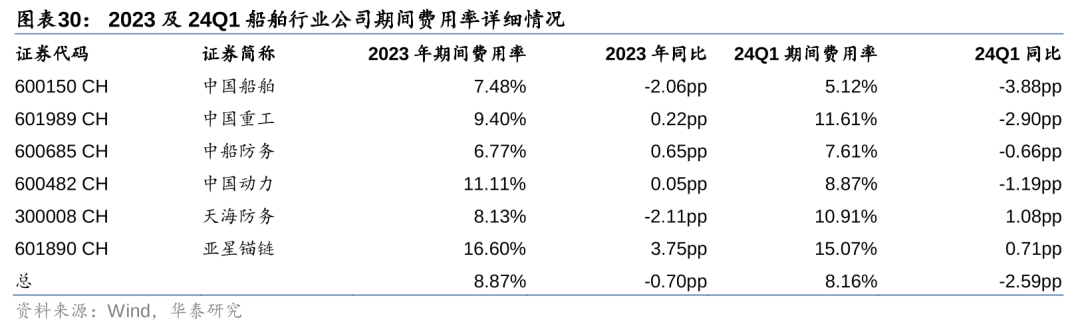

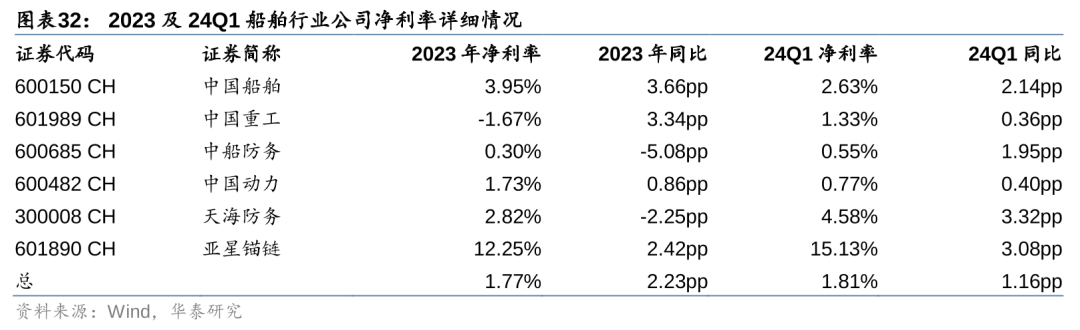

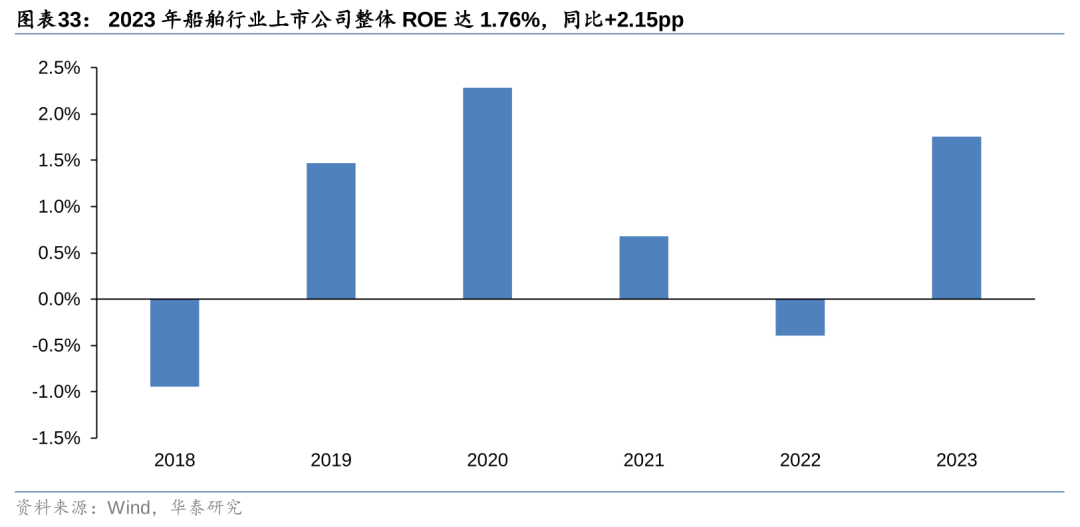

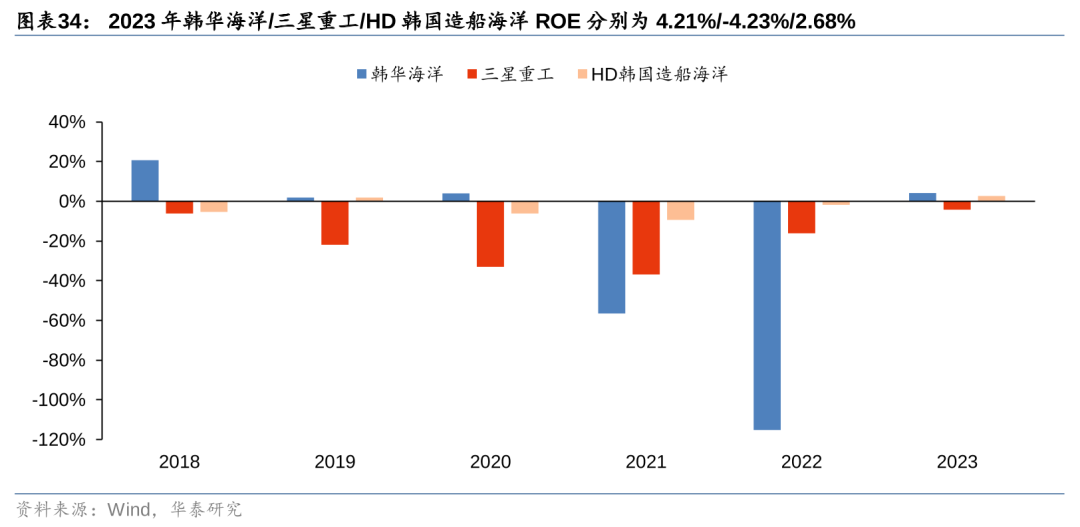

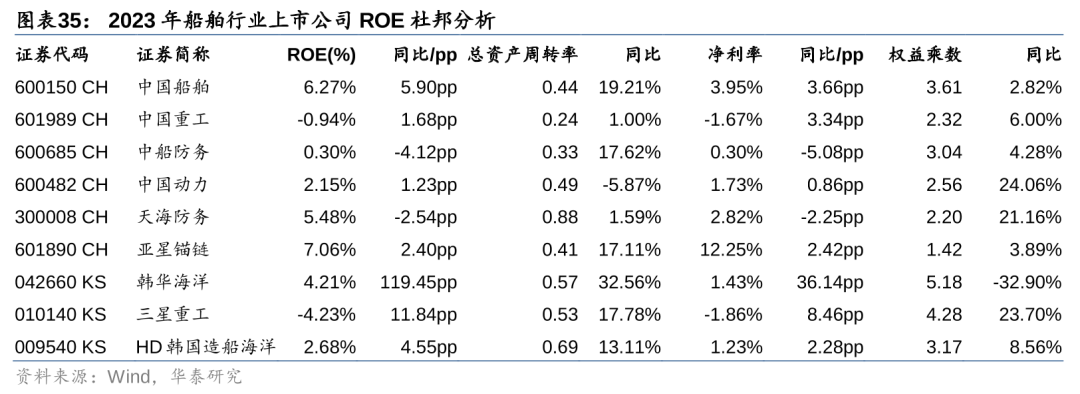

2023年船舶行业上市公司期间费用率合计8.87%,同比-0.70pp。2024Q1船舶行业上市公司期间费用率合计为8.16%,同比-2.59pp。随着近两年行业景气度上行,各大公司订单快速释放,规模效用影响下,各公司费用管控能力不断增强。2023年船舶行业上市公司净利率1.77%,同比+2.23pp;2024Q1船舶行业上市公司净利率1.81%,同比+1.16pp。2023年国内船舶行业上市公司整体ROE达1.76%/yoy+2.15pp,韩国船企中韩华海洋/三星重工/HD韩国造船海洋ROE分别为4.21%/-4.23%/2.68%,同比分别+119.45/+11.84/+4.55pp,行业整体ROE水平上移。

投资建议:国内海外船企利润端温和共振转正,未来业绩释放可期

自2021年新一轮造船大周期启动以来,克拉克森新造船价指数持续上涨至2009年后最高水平;2024年1-4月全球新接造船订单3917万载重吨/yoy+7.6%,新接订单金额508亿美元/yoy+26.7%。1)船舶行业工艺流程较为复杂,具有劳动密集型、资本密集型、规模效应显著、生产区域高要求、配套产业链繁多等特点,因此具有极高进入门槛。2)经历上一轮周期底部的供给格局重构后,全球主要产能集中于日韩两国手中。同时由于船坞扩建政策及劳动力限制等原因,目前供给端产能整体偏刚性。3)在愈发严格的环保政策催化下,船公司老旧船舶更新换代需求有望加速释放,新造船价在供给端产能偏紧下也有望进一步上行。此外,复盘看国内海外船企利润端温和共振转正,经营持续改善,未来业绩释放可期。

风险提示:经济增速不及预期,现金流风险,行业竞争环境恶化。

正文

国内外船企业绩拐点均现,整体同频共振

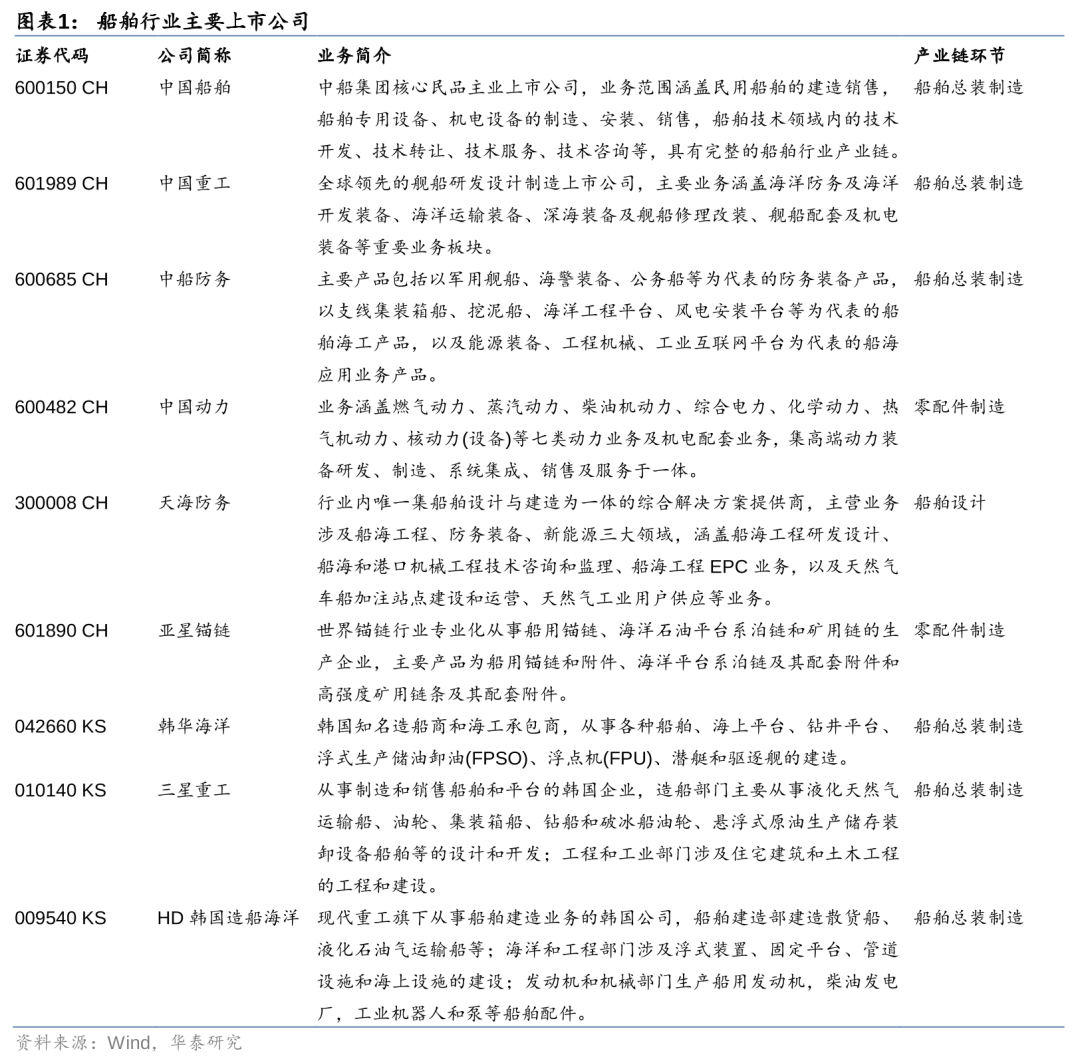

我们的统计样本包括了船舶行业9家上市公司,覆盖船舶设计、零配件制造、船舶总装制造全产业链。根据船舶制造过程中各个阶段的主要内容,可大致分为船舶设计、零配件制造、船舶总装制造三个环节。为详细探讨船舶行业23年报及24年一季报业绩表现全貌,我们首先挑选了船舶行业6家国内上市企业:中国船舶、中国重工、中船防务、中国动力、天海防务、亚星锚链的财务数据进行分析总结;随后补充3家韩国上市企业韩华海洋、三星重工、现代重工子公司HD韩国造船海洋的相关信息以把握国内外造船业的共同趋势。

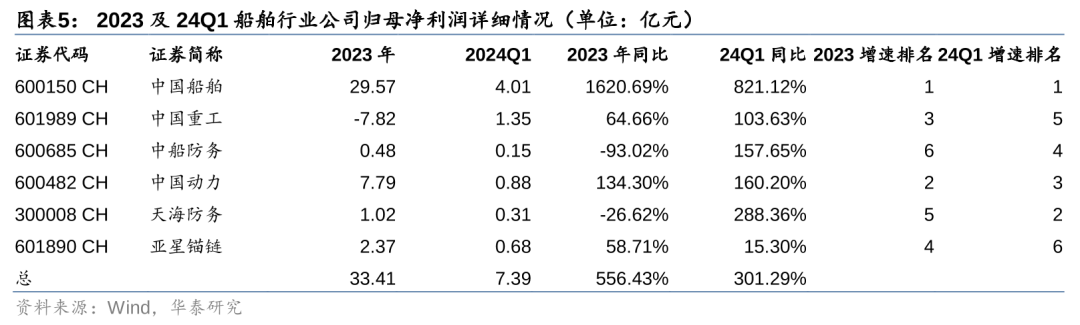

国内:船舶行业业绩拐点显现,2023年归母净利扭亏为盈

23年/24Q1船舶行业公司合计收入1883.19/407.69亿元,同比+18.40%/+45.35%;合计归母净利润33.41/7.39亿元,同比分别增长40.73/5.55亿元。全球新造船市场需求活跃,2023年平均生产保障系数(手持订单量/近3年造船完工量平均值)达到3.5年。在全球造船高景气度趋势下,各大船厂高价船订单陆续交付,2023年及2024年Q1船舶行业公司收入及业绩持续增长。2023年,船舶行业公司共计实现销售收入1883.19亿元,同比+18.40%;合计实现归母净利润33.41亿元,同比扭亏为盈增长40.73亿元。2024Q1船舶行业上市公司合计收入407.69亿元,同比+45.35%;合计归母净利润7.39亿元,同比+301.29%。

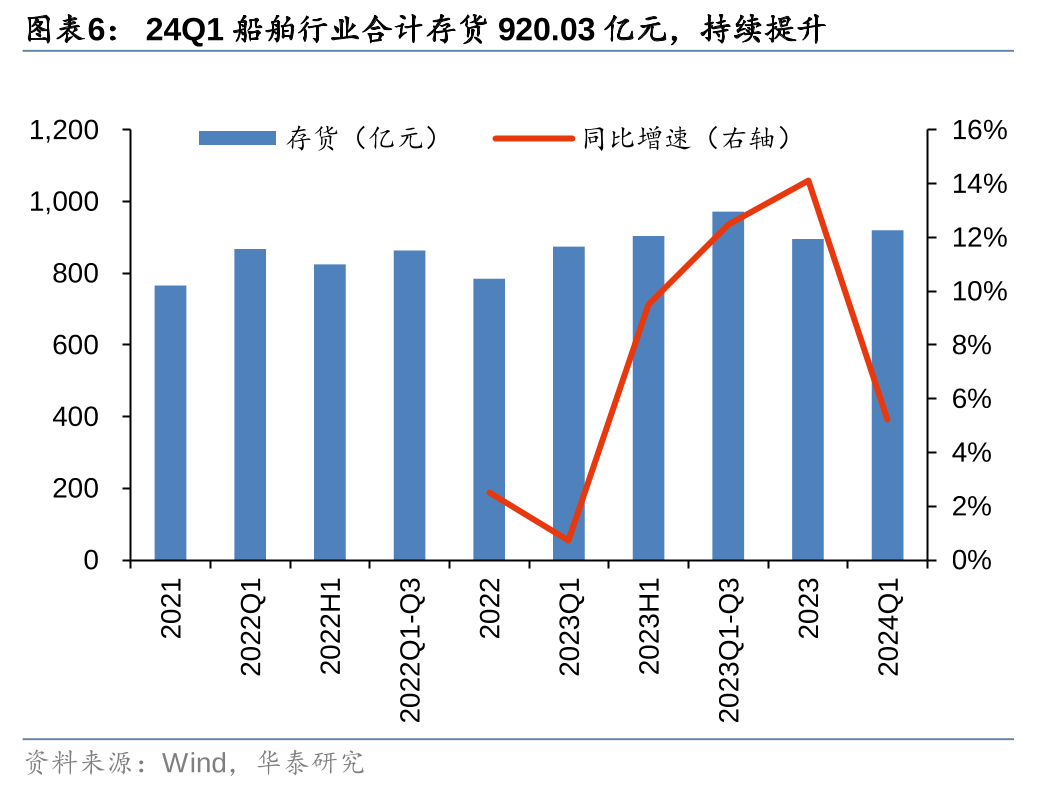

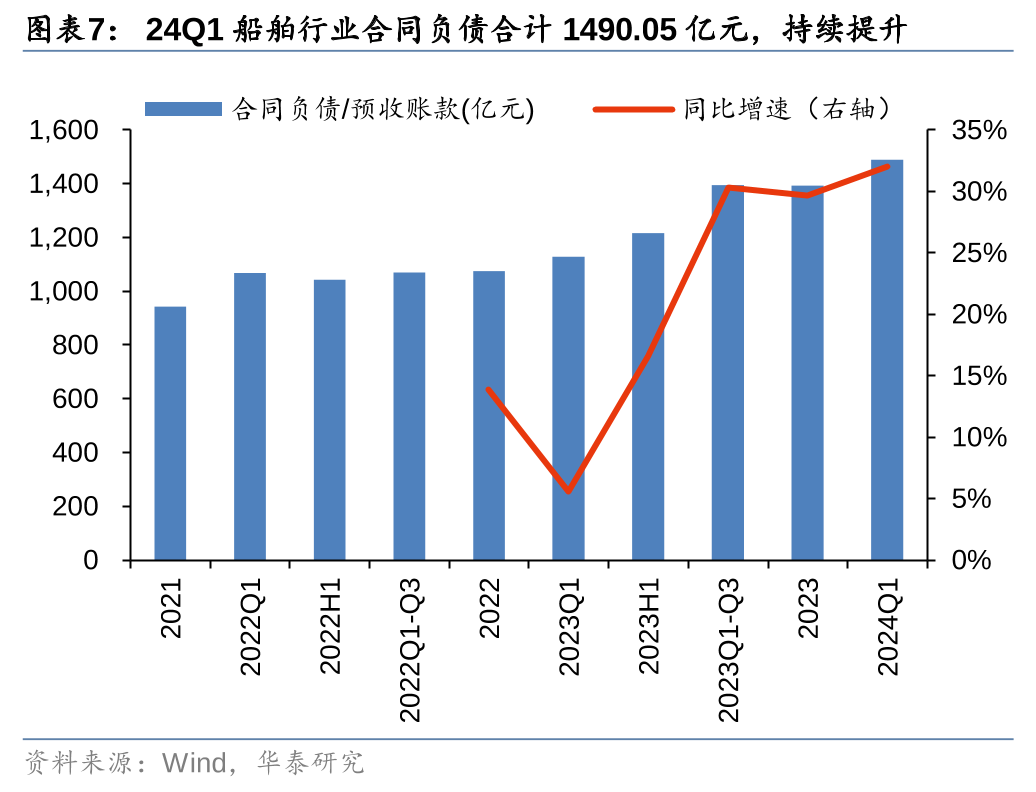

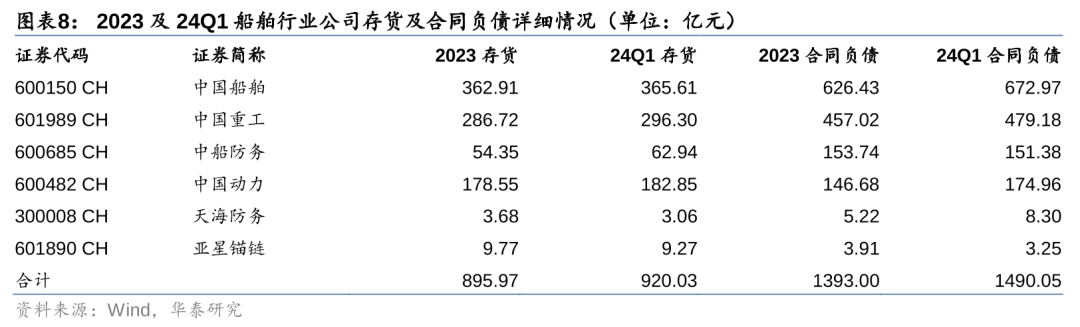

船舶行业生产经营主要由新造船订单驱动,合同负债/存货持续增长有望保障2024年后续收入及业绩增长。2023年全球新接造船订单1.09亿载重吨,同比上升4.8%;截至2023年底,全球手持订单规模达2.68亿载重吨,同比上升7.3%,连续三年增长。目前主要船舶行业上市公司合同负债/存货等显示新签订单及在手订单的指标保持高增,锁定未来收入和业绩的增长。2023年船舶行业上市公司合计存货895.97亿元,同比+14.12%,合同负债(预收账款)合计为1393.00亿元,同比+29.64%。24Q1年船舶行业上市公司合计存货920.03亿元,合同负债(预收账款)合计为1490.05亿元,较2023年底持续增加。各公司存货及合同负债总额持续增加,可间接证明各家公司在手订单持续增长,有望保障公司后续收入、业绩增长。

海外:2023年以来韩国船厂营收持续高增,营业利润大幅扭亏

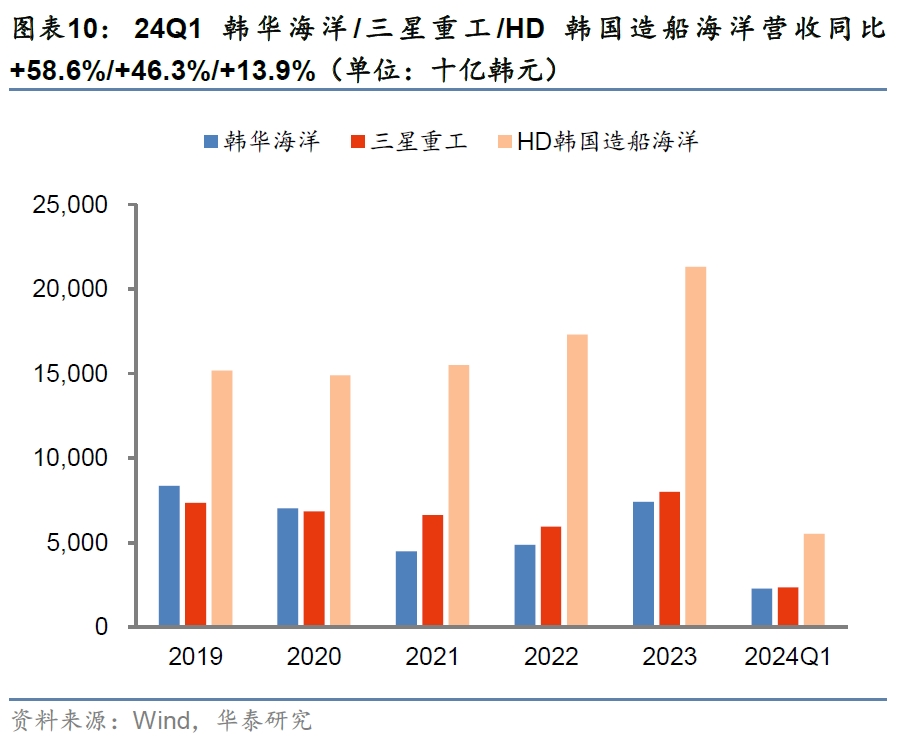

23年/24Q1韩国船厂合计营收36.71/10.15万亿韩元,同比+30.62%/+28.65%。2023年韩华海洋/三星重工/HD韩国造船海洋营收分别为7.41/8.01/21.30万亿韩元,同比分别+52.43%/+34.73%/+23.09%;2024年第一季度韩华海洋/三星重工/HD韩国造船海洋营收分别为2.28/2.35/5.52万亿韩元,同比分别+58.60%/+46.28%/+13.90%。

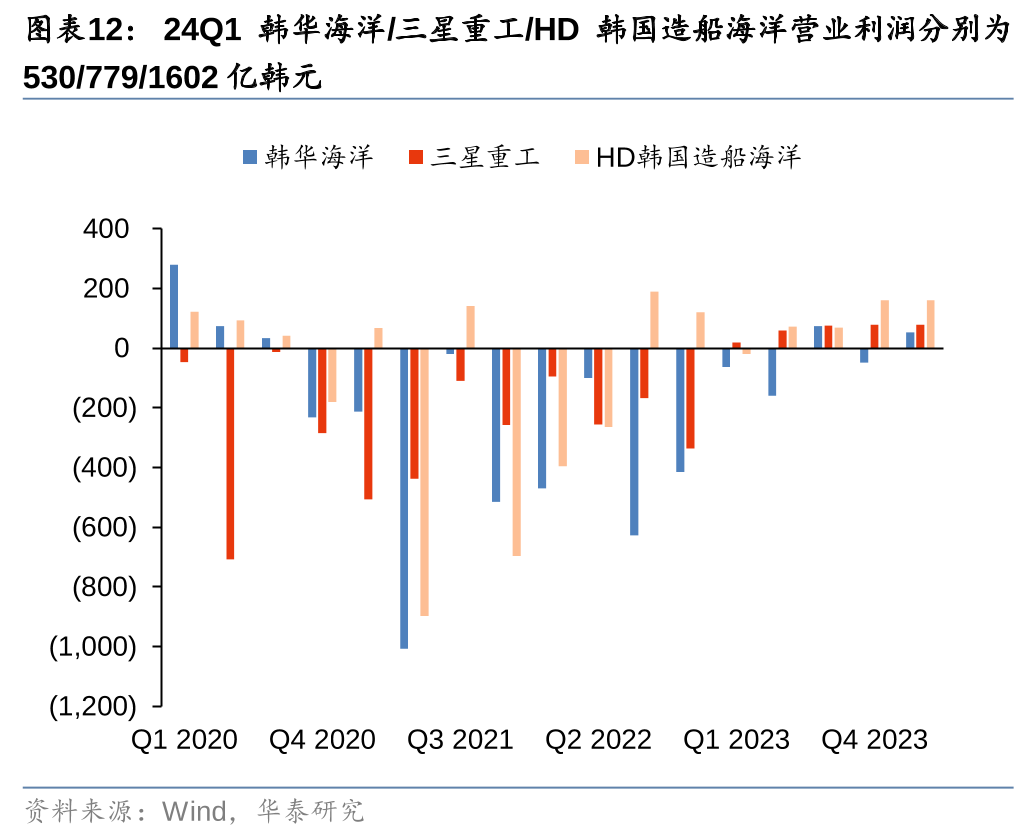

2023Q3以来韩国船厂合计营业利润同比大幅扭亏。23年/24Q1合计营业利润为3188/2911亿韩元,同比分别增长3.14万亿/3536亿韩元。其中韩华海洋/三星重工/HD韩国造船海洋23年营业利润分别为-1967/2333/2823亿韩元,同比增长1.42/1.09/0.63万亿韩元;24Q1营业利润分别为530/779/1602亿韩元,同比增长1160/583/1792亿韩元。

行业资产规模提升,现金流大幅改善

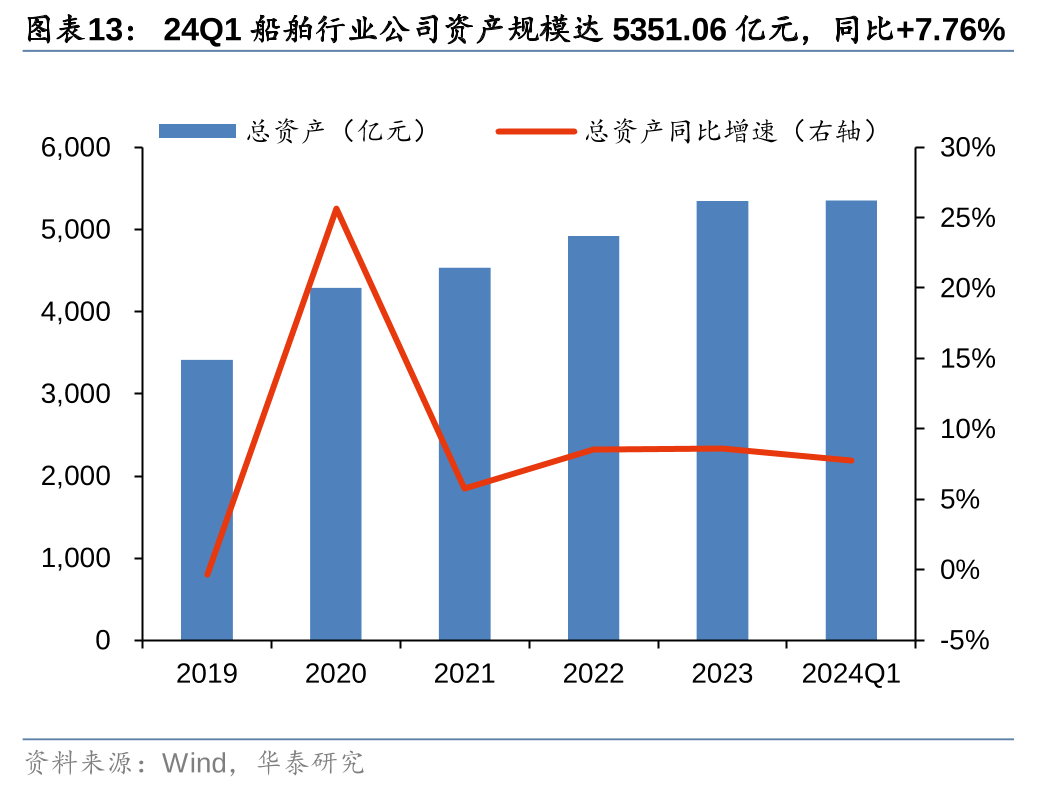

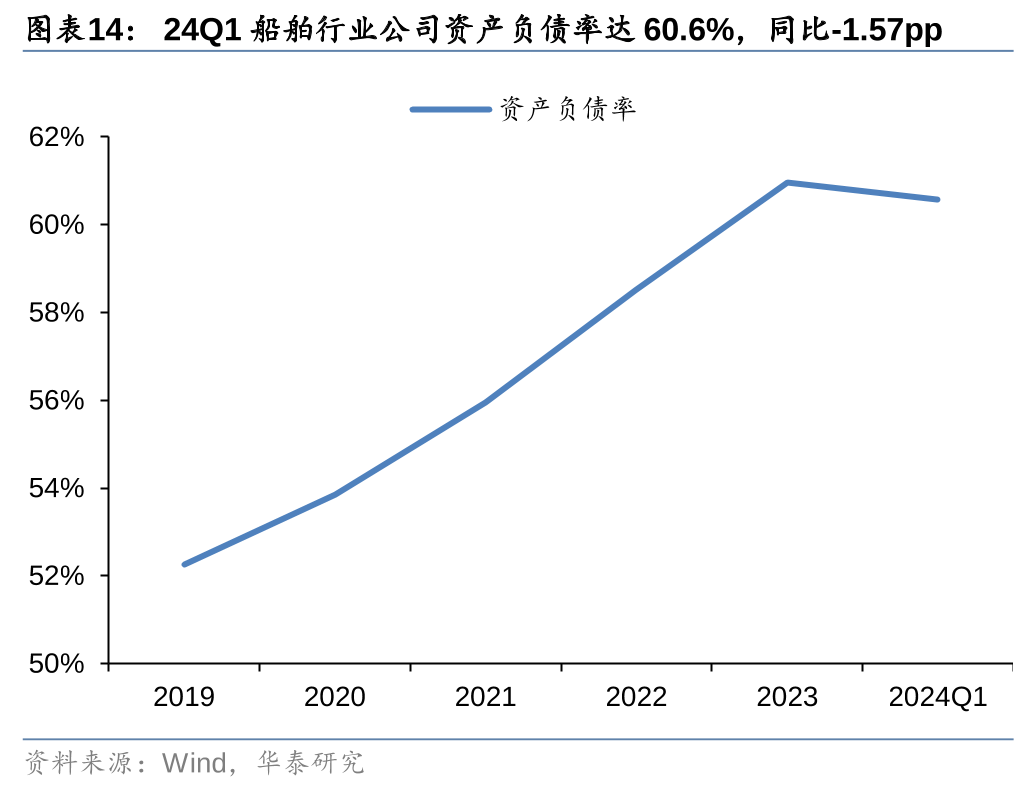

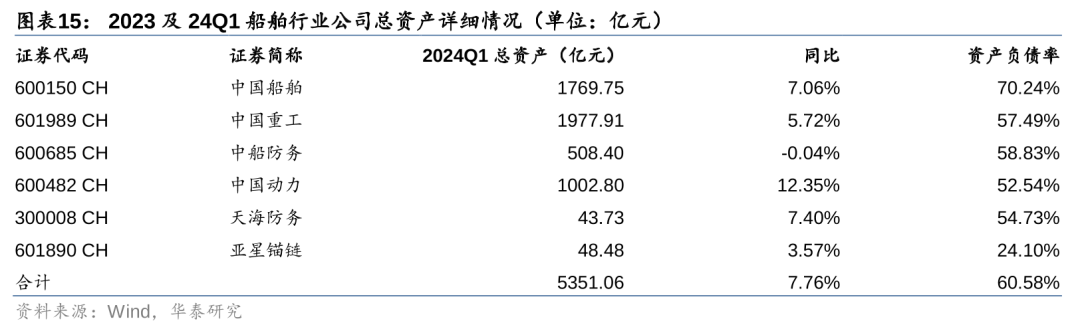

行业资产规模持续提升,资产负债率在合同负债推动下增长至较高水平。2024年第一季度,船舶行业上市公司总体资产规模达5351.06亿元,同比+7.76%;船舶行业上市公司整体资产负债率达60.6%,同比-1.57pp。资产规模提升一方面是因为船舶上行周期下,各公司积极进行资产扩张以满足产能需求;另一方面在于全球造船大型化、高端化、环保化趋势下,对船舶行业在规模、基础设备、材料工艺及环保技术上提出了更高要求,船厂需要进行装备的升级换代和船坞翻新改造。

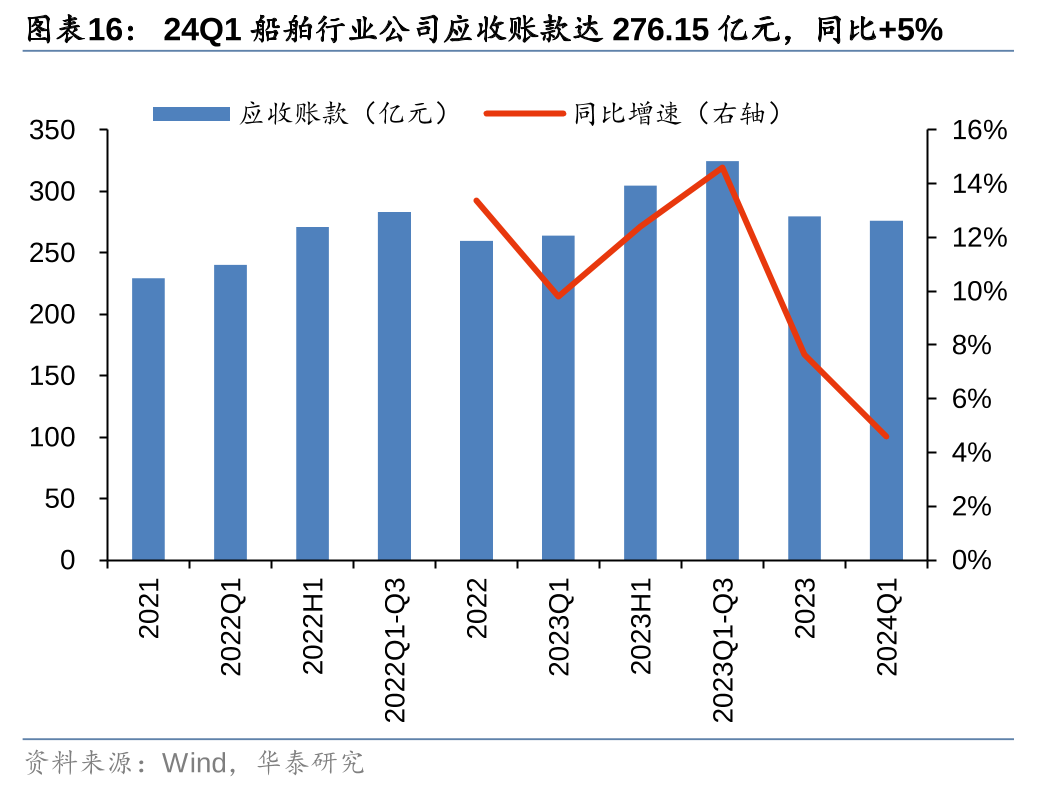

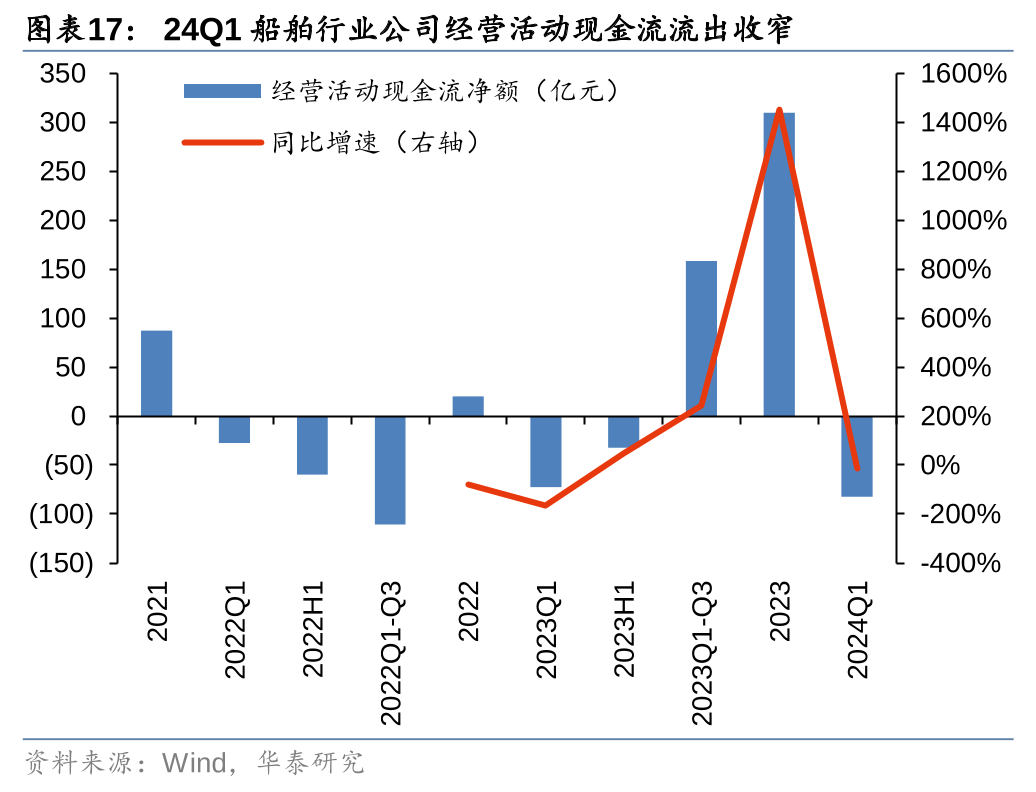

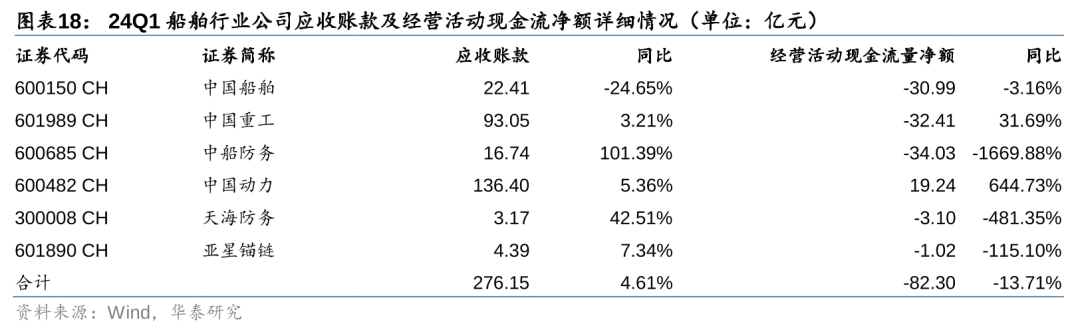

23年/24Q1,船舶行业上市公司应收账款分别为279.80/276.15亿元,同比+7.64%/+4.61%;经营性现金流净额分别为309.97/-82.30亿元,同比+1451.09%/-13.71%。船舶行业上市公司应收账款持续增长,间接表示行业高景气度下造船业务扩张趋势。2023年经营活动现金流量净额同比高增主要系船舶行业公司开始收回2022年行业复苏初期签订的订单的发货款、验收款及尾款,因此现金流表现较好。

船舶行业毛利率稳中有升,长期向好

国内船舶行业公司毛利率稳中有升,2023年毛利率同比+1.84pp。2023年,船舶行业上市公司整体毛利率达10.91%,同比+1.84pp,2024Q1船舶行业上市公司毛利率为10.20%,同比-1.15pp。船舶行业毛利率主要受新造船订单价格及原材料成本影响,2022年以来船用钢板原材料价格保持稳定的同时,克拉克森新造船价指数持续上行,因此行业毛利率稳步提升。随着船厂在手高价船订单后续进一步交付,毛利率有望进一步提升。

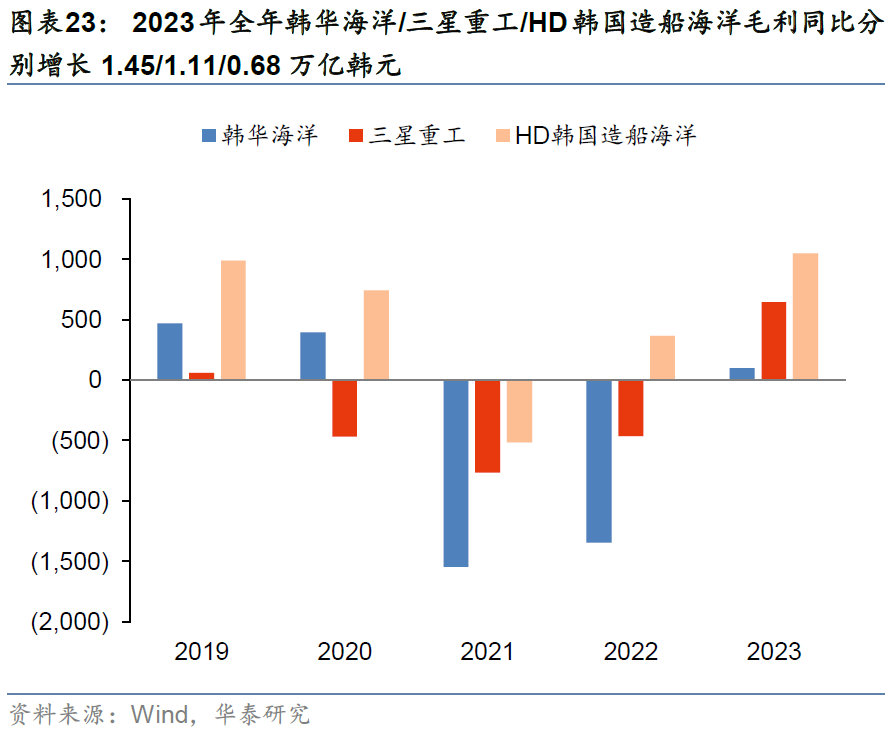

韩国船企毛利率逐季修复,2023年全年合计毛利率4.88%,同比+10.01pp;其中Q4单季度合计毛利率达4.68%,同比+9.68pp。2023年全年韩华海洋/三星重工/HD韩国造船海洋毛利分别为988.12亿/6454.79亿/1.05万亿韩元,同比分别增长1.45/1.11/0.68万亿韩元;对应毛利率分别为1.33%/8.06%/4.92%,同比+29.05/+15.83/+2.80pp。

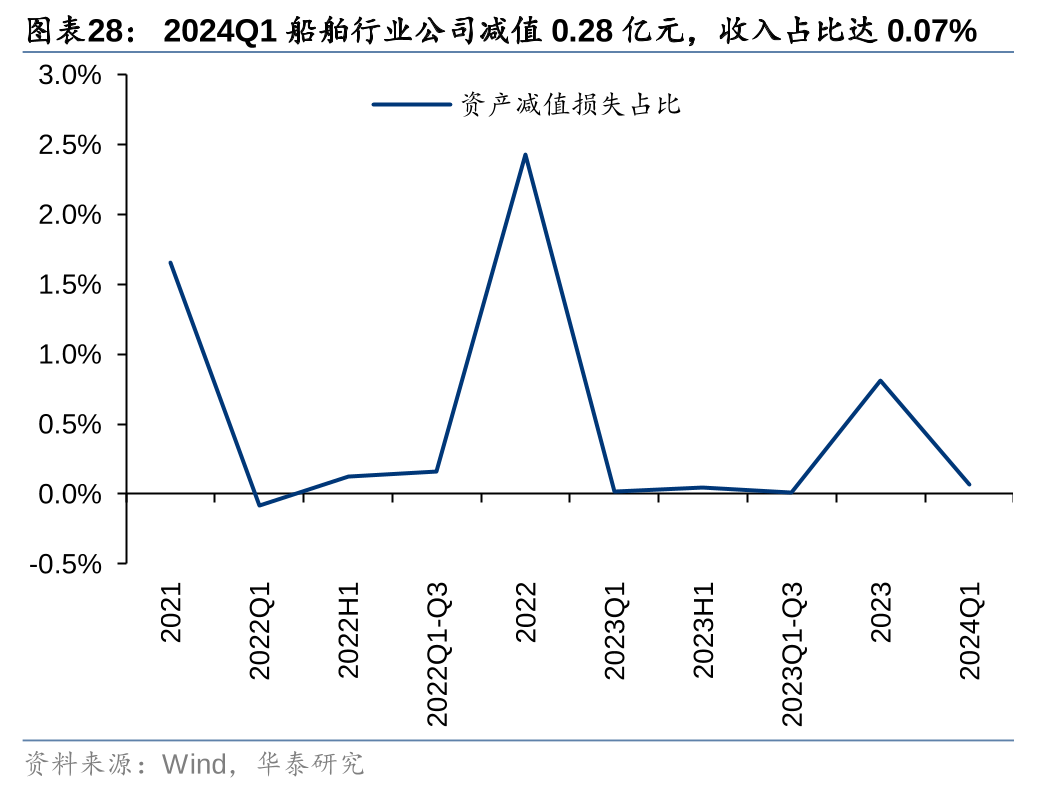

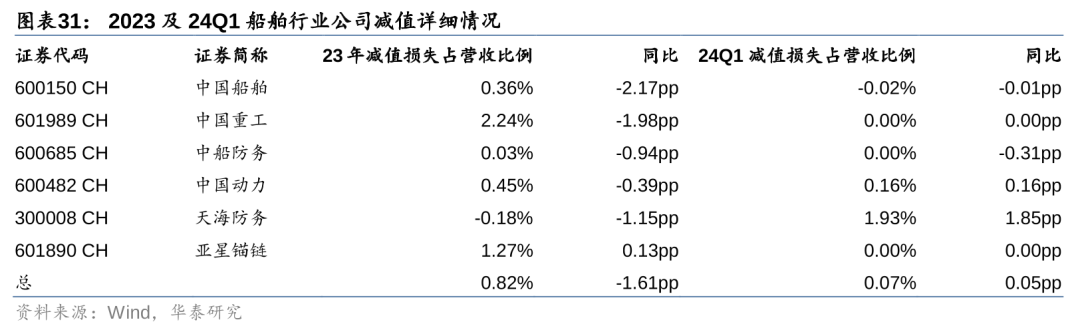

精细化管理持续提升费用管控能力,减值损失收入占比维持低位。2023年船舶行业上市公司期间费用率合计为8.87%,同比-0.70pp。2024Q1船舶行业上市公司期间费用率合计为8.16%,同比-2.59pp。各家公司费用管控能力持续提升。减值方面,2023年船舶行业上市公司减值损失合计15.38亿元,收入占比0.82%,同比-1.61pp;2024Q1,船舶行业上市公司减值损失合计0.28亿元,收入占比0.07%,同比+0.05pp。

2023年船舶行业上市公司净利率1.77%,同比+2.23pp;2024Q1船舶行业上市公司净利率1.81%,同比+1.16pp。受益于行业费用管控能力持续提升及减值损失占比降低,2023及24Q1船舶行业上市公司净利率变化幅度相对毛利率呈现较好趋势。2023年船舶行业上市公司净利率1.77%,同比+2.23pp;2024Q1船舶行业上市公司净利率1.81%,同比+1.16pp。

2023年国内船舶行业上市公司整体ROE达1.76%,同比+2.15pp。2023年船舶行业上市公司整体ROE达1.76%,同比+2.15pp。分公司看,亚星锚链、中国船舶、天海防务、中国动力、中船防务、中国重工ROE分别为7.06%、6.27%、5.48%、2.15%、0.30%、-0.94%;从ROE提升幅度来看,中国船舶、亚星锚链、中国重工、中国动力、天海防务、中船防务提升幅度分别为+5.90pp、+2.40pp、+1.68pp、+1.23pp、-2.54pp、-4.12pp。

2023年韩华海洋/三星重工/HD韩国造船海洋ROE分别为4.21%/-4.23%/2.68%,同比分别+119.45/+11.84/+4.55pp。韩国船企盈利能力弱于国内船厂的原因主要为两方面:在行业低谷时期,韩国船厂的资产包袱更重,资产减值损失计提严重拖累了船厂财务表现;行业周期复苏时期,韩国船企因缺少适龄劳动力导致劳动力成本高昂和产能提升受限,盈利能力落后于国内船企。

投资建议

船舶行业复苏大周期趋势下,产业链各环节公司有望持续受益。自2021年新一轮造船大周期启动以来,克拉克森新造船价指数持续上涨至2009年后最高水平;2024年1-4月全球新接造船订单3917万载重吨/yoy+7.6%,新接订单金额508亿美元/yoy+26.7%。1)船舶行业工艺流程较为复杂,具有劳动密集型、资本密集型、规模效应显著、生产区域高要求、配套产业链繁多等特点,因此具有极高进入门槛。2)经历上一轮周期底部的供给格局重构后,全球主要产能集中于日韩两国手中。同时由于船坞扩建政策及劳动力限制等原因,目前供给端产能整体偏刚性。3)未来,在愈发严格的环保政策催化下,船公司老旧船舶更新换代需求有望加速释放,新造船价在供给端产能偏紧下也有望进一步上行,船舶产业链公司有望深度受益。

风险提示

经济增速不及预期:机械板块处于制造业的中游,受经济景气度影响严重,如果经济增速不及预期,将导致整体机械板块系统性风险的发生。

现金流风险:如果经营活动现金流净流出有扩大的趋势,则将导致公司实际现金流的吃紧,对于公司整体经营造成较大影响。

行业竞争环境恶化:不管是先进制造业,还是在传统周期产业,行业内部健康的竞争格局是企业盈利的基础。若行业出现恶性竞争,通过过度打压价格等方式抢占市场份额,将导致行业整体及公司自身盈利能力的恶化,对企业带来负面影响。

本文编选自“华泰睿思”,作者:倪正洋、邵玉豪;智通财经编辑:马火敏。