支撑日元跌势的压力或已逐渐好转,但疲软的日元仍令日本当局十分头疼。

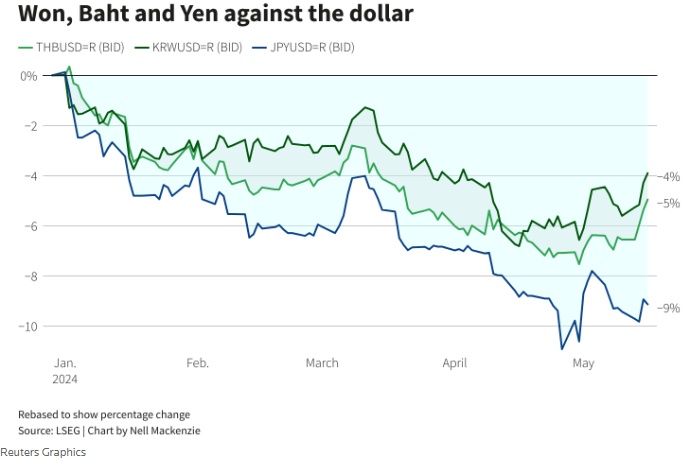

智通财经APP了解到,今年迄今为止,日元对美元汇率下跌了9.4%,似乎将迎来连续第四年下跌。这一形势造成了双速经济,即出口和旅游业受益于更具竞争力的汇率,而家庭和小型企业则受到进口价格上涨的挤压。

四位投资经理就如何交易疲软日元分享了部分观点,其观点不代表任何投资或交易建议。

1/Florin Court Capital

*多元化系统性资产管理公司

*规模:20亿美元资产规模(AUM)

*成立于2016年

*主要交易:做空亚洲货币(日本除外)

Florin Court首席投资官道格·格林尼格(Doug Greenig)表示,投资者与其关注日元,不如押注亚洲新兴市场货币。

Court说,“投资者可以考虑做空韩元或泰铢等其他亚洲货币,相对于其他新兴市场货币,这些货币实际利率相对较低,也不必面临日本央行干预的风险。”

日本央行被认为在4月29日和5月1日进行了两次干预,以稳定跌至34年低点的日元汇率,当时美元兑日元汇率已升至160。截至发稿,该汇率约为156。

该机构称,日元大幅走软的原因很明显,即日本以外的实际利率要高得多。格林尼格说,宽松的财政政策和强劲经济形势使美国利率居高不下,相比之下,日本在提高政策利率方面并不自由。

他说,日本的巨额公共债务占GDP的263%,但日本央行持有其中近一半,因此情况或许比表面看起来更微妙。

2/AQR Capital Management

*系统性资产管理公司

*规模:1080亿美元

*成立于1998年

*做多日本股票

AQR资本管理公司宏观策略部董事总经理乔纳森·费德(Jonathan Fader)说,日本央行的干预使日元熊市的情况变得复杂,但日元疲软的关键驱动因素依然存在,日本货币政策较为宽松,而其他国家利率处于多年高位。

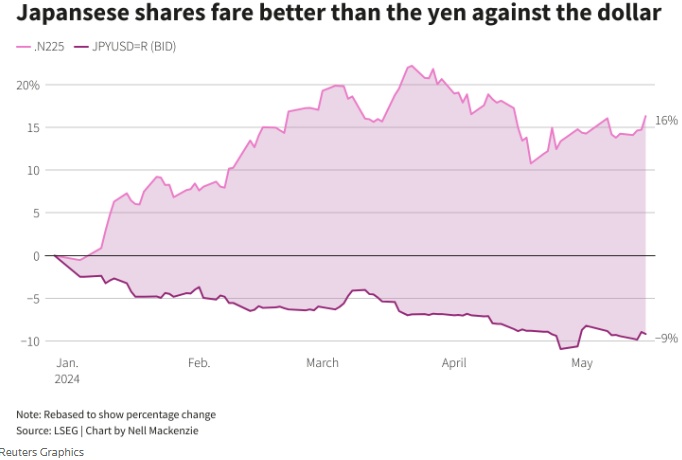

他看好受益于货币疲软的日本股票。费德指出,随着东京加强口头干预,日元和日本股市之间的紧密关系被打破,但股票的利好因素依然存在,如治理改善和受益于负利率结束的银行。

费德说:“如果日元波动趋于平稳,日股很可能恢复其优异表现。”

日本蓝筹股日经指数(Nikkei)脱离了今年早些时候创下的历史高点,但今年迄今为止仍上涨了约16%。

3/Mount Lucas Management

*宏观经济对冲基金

*规模:15亿美元

*成立于1986年

*美元/日元远期

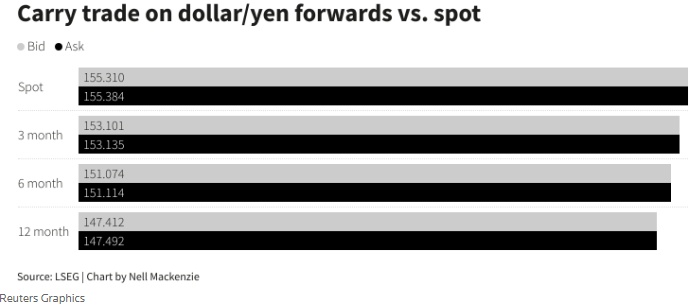

对Mount Lucas的合伙人大卫·阿斯佩尔(David Aspell)来说,美日汇率的巨大价差下,投资者将倾向于继续将日元作为套息交易的融资货币。他认为,可通过货币远期合约进行投资,这种合约可用于对冲外汇风险。

阿斯佩尔说,美元兑日元汇率一年期远期合约的交易价格较当前水平折价,意味着该汇率在一年内走弱投资者才会亏损,若并无变化或汇率走强,则将盈利。

阿斯佩尔说:“若出现出人意料的干预行动,并叠加基本面的支撑,那么中期干预措施便最可能奏效。”

4/Pine Bridge Investment

*全球资产管理公司

*规模:1,682亿美元

*自2010年起独立经营

*购买短期再融资美国2024年CLO中的高质量投资级部分

日本央行还放弃了收益率曲线控制(YCC),即将长期利率上限控制在零附近,但表示将一如既往地广泛购买政府债券,如果收益率迅速上升,将加大购买力度。

自这一政策于2016年实施以来,日本投资者纷纷在别处寻求更高回报的投资。美国抵押贷款债券(CLO)投资级档次(部分)正5%的收益率便吸引了许多投资者。

Pine Bridge董事总经理莱拉·科尔莫根(Laila Kollmorgen)说:“现在,作为CLO的投资者,他们是我们的竞争对手,因为他们对美国固定收益资产的需求如此强劲。”她补充说,日本投资者的行为将决定Pinebridge今年晚些时候的投资方式。

当前日本国债收益率已创下十年来新高,这可能会吸引日本投资者将资金带回国内。科尔莫根评价道,“我们必须保持灵活。”

虽然典型的CLO交易期限为八年,但科尔莫根将选择2024年重置的CLO,这些产品的交易时间将重新开始。她会寻求延长三年的再投资期、再融资债务和银行保护,以防债券在第一年被全额偿还。