智通财经APP获悉,全球最大原油对冲基金Andurand Capital Management的创始人Pierre Andurand因原油和能源交易而闻名,并被一些媒体称为“原油交易之神”。在观察到可可市场的发展之后,这位明星交易员在今年3月初做多可可期货,并似乎因此获得了回报。知情人士透露,Andurand Capital Management今年第一季度取得了25.6%的回报率,该基金在2023年因预期中的油价飙升未能实现而亏损了55%。

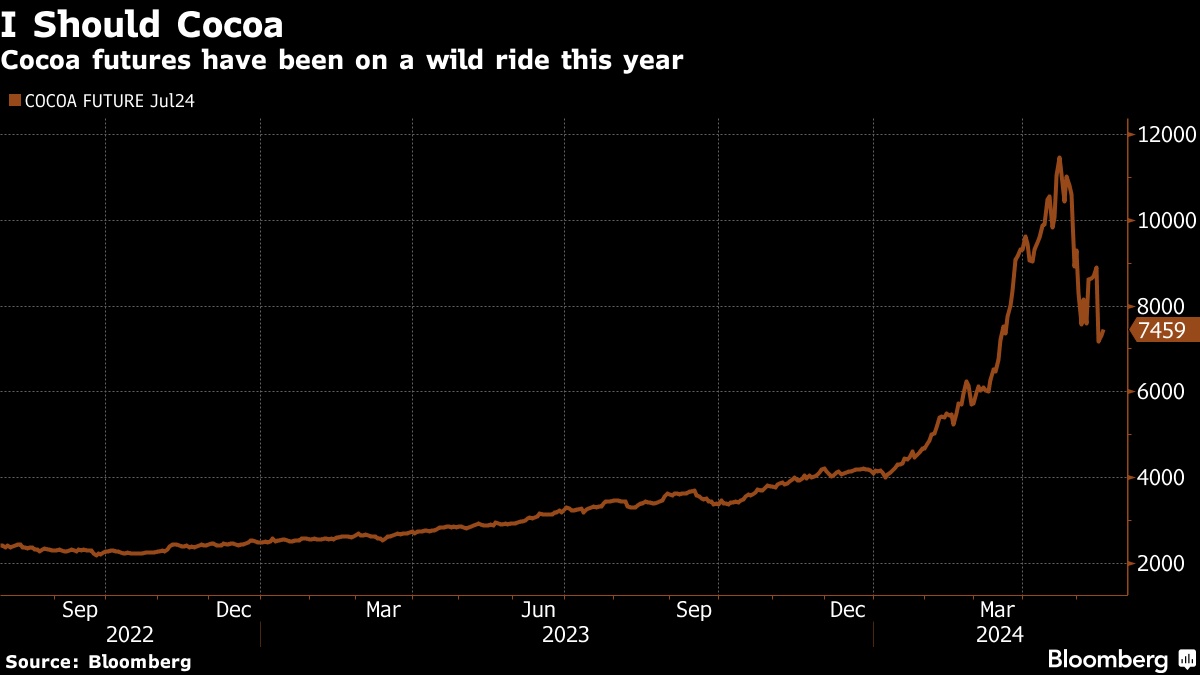

数据显示,纽约可可期货在4月触及每吨1.1万美元以上的历史高点,但随后回吐了部分涨幅。目前,纽约可可期货价格位于每吨7500美元附近。然而,这个以生长周期漫长著称的行业所面临的结构性压力预计将持续数年。

在近期的一期播客节目中,Pierre Andurand表示,随着金融市场与现实世界的供应限制发生正面冲突,可可价格还有进一步上涨的空间。他指出,恶劣的天气、气候变化、肥料短缺、病害爆发以及长期投资不足限制了非洲主要可可生产国的供应。他预测,如果天气没有好转,纽约可可期货价格今年或明年可能会飙升至每吨2万美元以上。他还警告称,供应短缺如此严重,可能导致可可库存完全枯竭。

以下是Pierre Andurand在播客中阐述的一些主要观点。

Pierre Andurand:基本上,今年的可可供应将严重短缺。我们认为,由于来自科特迪瓦和加纳的可可供应短缺,今年将出现80万吨的供应缺口,今年的可可产量将比去年下降17%。大多数分析师给出的数据是下降11%,但这是因为他们给出了相对保守的预估,他们不想让他们的客户担心。我们现在面临的情况是,我们可能会看到可可库存完全枯竭。

Pierre Andurand:今年,可可库存与加工商的预期需求之比将达到21%(可可库存可以在供应短缺时起缓冲作用。可可库存与加工商的预期需求之比越低,表明缓冲作用越小)。在过去十年里,这个比例一直在34%至40%之间。在可可价格于1977年达到上一个峰值的时候(彼时可可价格飙升至每吨5500美元上方,经通胀调整后为超过每吨2.8万美元),这个比例是19%。到2025年,这一比例可能会降至13%,那个时候是可可真正短缺的时候,是价格真正暴涨的时候。

Pierre Andurand:在可可市场上所发生的是我们所说的未平仓合约的减少,这意味着一个流动性更少的市场,波动性就会增加。

由于几乎没有迹象表明可可库存会在短期内显著改善,因此只有需求趋弱才能抑制可可价格上涨。一些分析师表示,他们已经看到了需求减少的迹象,大型巧克力制造商正在采取措施,通过减少产品规模、或使用低质量的可可和其他替代品来抵消可可价格上涨的影响。

Pierre Andurand:可可在大多数巧克力产品中所占的比例相对较小,再加上巧克力对大多数人来说并不是一笔很大的支出,这意味着需求方面对可可价格的影响不大。是什么将可可价格限制在每吨2500美元至3000美元之间?不是需求,因为需求极度缺乏弹性。可可价格实际上是由供给量决定的。因此,如果没有足够的供应,可可价格可能会大幅上涨,直到市场获得更多的供应。我们什么时候能有更多的供应?这取决于天气。如果天气好转,明年可能会有更多的可可供应。

不稳定的天气模式也助长了其他软性商品(指咖啡、可可、糖及水果等种植所得、而不是来自采矿的商品)价格的飙升。橙汁期货价格本周跃升至创纪录高位,原因是市场预期全球最大橙汁出口国巴西将迎来36年来最差的收成。此外,越南的干旱天气将罗布斯塔咖啡期货价格推高至40多年来的最高水平。而软性商品价格的极端波动可能会扩大像Andurand Capital Management这样的对冲基金的交易机会。

Pierre Andurand:一般来说,气候变化导致的天气模式变化将给软性商品带来一些结构性因素。因此,我们将不得不关注越来越多的软性商品,因为这不仅仅是一年到另一年的情况。

Pierre Andurand:铜是另一种正在出现类似结构性短缺的大宗商品。铜价应该会大幅上涨。太阳能电池板和风力发电需要更多的铜,所有的数据中心也需要大量的铜,电力需求激增也需要大量的铜。过去15、20年,全球铜需求大约是每年50万吨,供应平均是每年50万吨,市场总的来说处于平衡状态。而在可预见的未来,我们认为全球铜需求将达到每年100万吨,每年都会增长。

Pierre Andurand:就铜而言,我们迟早会面临一个非线性的走势,我们认为今年会出现巨大的供应缺口。如果不是今年,明年也会出现。我们没有足够的库存来弥补缺口,而需求也非常缺乏弹性。所以我认为这就是铜价波动将很大的原因。我认为,在未来五年的时间里,铜价可能会上涨4倍。

对于未来一年的原油市场,Pierre Andurand认为出现供应中断的可能性很小。

Pierre Andurand:市场之前都预计,由于制裁或俄乌冲突带来的影响,俄罗斯在2022、2023年的原油产量至少会有所下降。但最终没有出现这种情况。对伊朗的制裁也没有真正执行,我们看到伊朗在2023年的原油出口激增。此外,去年美国原油供应增长超出预期,但自今年年初以来,美国的原油产量一直令人失望,比人们预期的要低一些。显然,四个月不足以形成一种趋势,但这是值得注意的。美国页岩油产量是否即将见顶?我们只有在事后才能知道,但到目前为止,看起来美国的原油产量实际上没有增长太多,至少在过去四个月里是这样。

Pierre Andurand:鉴于中东的紧张局势,真正可能导致中东原油供应中断的情况是伊朗的石油设施遭到袭击。但我认为美国不会希望这样,所以以色列不会这样做。因为如果他们这样做,那么伊朗可能会试图关闭霍尔木兹海峡,然后我们就会陷入巨大的供应中断。但这是一个低概率事件。

Pierre Andurand:乌克兰对俄罗斯石油设施的攻击可能会导致供应中断。乌克兰在过去六个月主要攻击的是俄罗斯的炼油厂,但还没有攻击输油管道和港口。我认为,如果他们真的想要影响俄罗斯的原油收入,他们应该攻击港口和输油管道。但这同时也会对油价产生影响,而美国拜登政府不希望在选举年看到油价上涨。所以美国向乌克兰施压,要求他们不要袭击港口。但如果乌克兰变得更加绝望、需要更多帮助,那么他们可能会攻击港口。这可能导致供应中断。