本文来自微信公众号“华创宏观”,作者为牛播坤,张伟,原标题为《“金发女孩经济”将如何退出?》。

2月初美股迎来短暂的大幅调整,虽然此后美国各主要股指继续震荡上行,但是美股消失的波动率却已经回归。以强劲增长、低失业率、低通货膨胀所代表的“金发女孩经济”会不会就此结束,引发市场关注。

BIS最近发布的一篇演讲《How to transition out of a “Goldilocks economy” without creating a new “Minsky moment”?》对这一问题进行了分析。

文章指出,2018年可能出现健康调整或者迅速调整两种情形,前者是指经济可以承受多次进一步的“技术修正”,但是在通胀预期上升的情况下,收益率曲线将再次被重新定价,如果出现更多的市场动荡,则可能出现后一种情形。

各国央行面临艰难处境:一方面,如果通胀大幅上升,那么高水平的债务可能会给发达国家带来财政主导的阴影,这使得收紧货币政策变得更加困难。另一方面,由于对金融稳定风险的担忧,放任通胀超出目标可能会推高通胀预期。央行需要让市场参与者为央行的政策行动做好准备,而不是对既定的货币政策进行调整。

欧央行执委伯努瓦·科尔在《Trade as an engine of growth:prospects and lessons for Europe》中,对欧元区贸易前景做了分析,他指出本轮贸易复苏主要反映的是周期性因素,未来的贸易增长将在一定程度上取决于投资复苏的可持续性。但是结构性阻力仍然存在,全球价值链形成的放缓可能会持续下去,贸易不太可能再现危机之前的高速增长。

美联储副主席通过演讲《An assessment of the US economy》表达了他对美国经济持续增长的非常乐观态度。他表示其中财政政策的刺激效用将尤其明显,危机后阻碍经济增长的投资已经在回升,虽然生产率增长疲软但他认为这不是永久性的。

3月9日,日央行公布其议息会议结果,维持政策利率及购债规模不变,在汇率压力下,黑田继续释放鸽派信号,强调如果2019财年通胀达到2%,并不会立即退出货币宽松政策。

以下为正文内容:

1、国际清算银行

《How to transition out of a “Goldilocks economy” without creating a new “Minsky moment”?》--BIS

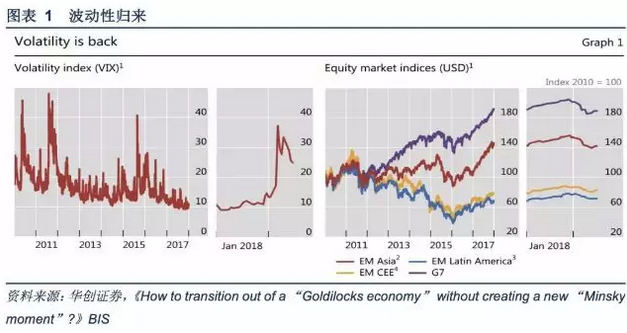

1.1、波动性归来

长期市场平稳期似乎已经结束。2018年2月初,在美国财政扩张和美元贬值的背景下,工资压力上升对通胀影响的担忧,挑战着投资者对通胀风险的自满情绪。收益率曲线上升,显然主要受较高通胀预期推动。

“金发女孩经济”所表现的强劲增长、低失业率、低通货膨胀可能会戛然而止,发生“明斯基时刻”,即出现快速投机头寸的平仓,资产价格下跌,经济陷入衰退。

此后,股票市场出现企稳迹象。美国加息对新兴市场溢出效应已减弱。即使投资者预期到联邦基金目标利率的额外增加,但疲软美元和对收益率的追逐,继续支撑着基金在1月份进入新兴市场,2月份的紧缩幅度有限。

以此来看,可能会认为,在漫长的牛市之后,股票价格的调整很大程度上是技术性的,而不是表明投资者意识到了经济面临的风险。

1.2、2018年可能的两种情形:健康调整VS迅速回调

如果股票下跌幅度加大,风险出现可能会触发放大机制,从而导致金融体系承压。这会让中央银行陷入困境:是否应该通过表明愿意支持市场的态度或是直接支持市场来介入?这可能会打断放大机制的循环,但也可能会通过向投资者提供看跌期权而纵容自满情绪;还是相反,应该让市场自主运行?

此外,当货币、财政和宏观审慎政策几乎没有空间来抵消金融压力带来的持久影响时,放大效应可能更大。那么2018年,我们是否准备好应对不断出现的市场动荡,能否在不发生“明斯基时刻”的情况下 退出“金发女孩经济”?

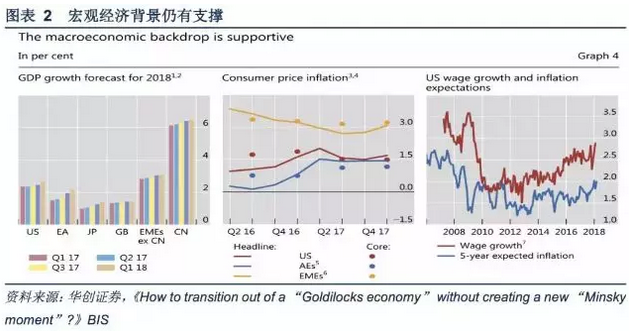

健康调整

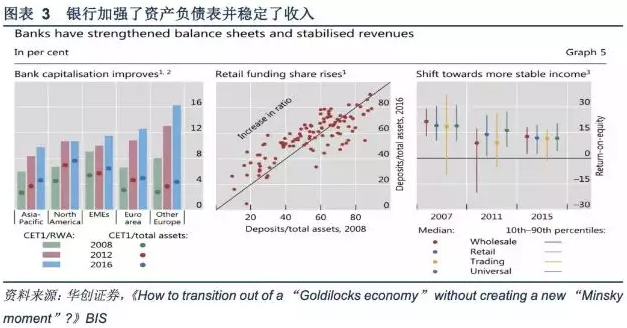

一种情形是经济可以承受多次进一步的“技术修正”。目前宏观经济背景很强劲,甚至可能为风险资产的高估值辩护。通货膨胀仍然得到控制,通货膨胀预期基本保持稳定。支持这个观点的另一因素是银行业更强的稳健性。全球银行已提高资本化水平并降低杠杆率。

迅速回调

然而,在通胀预期上升的情况下,收益率曲线将再次被重新定价,如果出现更多的动荡,则“健康修正”方案可能会变得不那么可能。主要发达经济体的工资在上行。

美国在2018年1月的每小时薪酬增长与美国收益率曲线斜率的增长相吻合,这表明通胀预期已经在上升。另一个可能影响通胀预期的因素是美元进一步贬值,尽管直接转嫁给美国的通胀率可能很低,因为进口主要以美元计价。

通胀预期上升可能是收益率曲线陡峭的原因之一,另一原因可能是“溢价”正卷土重来。因此,风险依然存在,金融环境更快收紧会使债券收益率快速反弹。在这种情况下,杠杆可能会放大所有市场的调整。

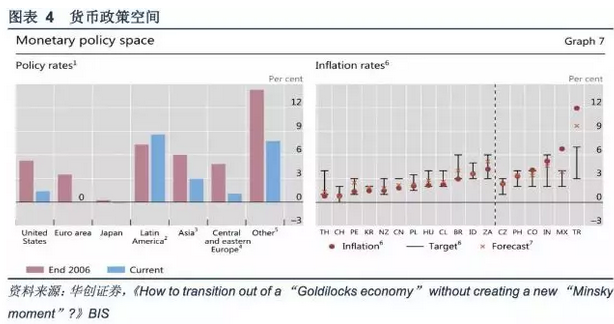

1.3、货币政策的空间

在通货膨胀上行的情况下,美国进一步收紧货币是意料之中,这正是市场在过去几周开始重新定价的原因。如果市场对此反应过度导致金融条件急剧收紧,那么当前货币政策逐步正常化的策略将需要重新审视。货币政策空间将取决于政策利率与下限的距离。

如果各国央行决定逆转方向,重新审视资产购买计划,将面临沟通的挑战。特别是为了避免收益率曲线出现过度波动,一种可能是暂时接受通胀目标的过高估计。这一政策立场能否成功取决于其在中期内的可信度和可持续性。

1.4、政策面临的挑战:如何在不发生“明斯基时刻”的情况下退出“金发女孩经济”

各国央行处境艰难:一方面,如果通胀真的大幅上升,那么高水平的债务可能会给发达国家带来财政主导的阴影,这使得收紧货币政策变得更加困难。高杠杆率提高了金融动荡造成持续影响的可能性,所以对实际影响作出反应的政策空间比金融危机前要小得多。另一方面,由于对金融稳定风险的担忧,让通货膨胀超出目标可能会推高通胀预期。

随着政策开始正常化,各国央行面临着一项艰巨的任务:如何在不发生“明斯基时刻”的情况下退出“金发女孩经济”。这意味着既要满足价格和金融稳定的要求,又不过度使用各自政策工具。这需要沟通,在不失可信度的前提下有技巧地实施措施。央行需要让市场参与者为政策行动做好准备,而不需要对政策进行调整。政策制定者应该做好最坏的打算,不能放弃突然收紧金融条件的可能。最后要强调的是,我们应该“永远不要错过危机的机会”进行结构性改革。

2、欧央行

《Trade as an engine of growth:prospects and lessons for Europe》 --欧央行执委伯努瓦•科尔

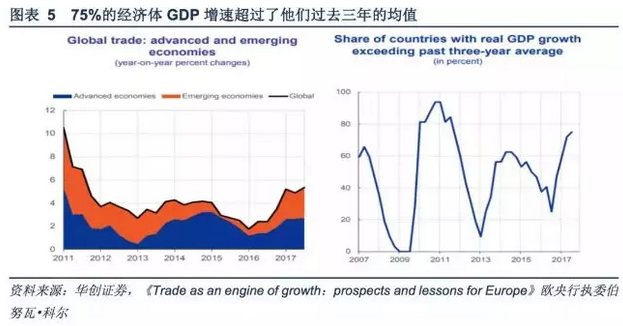

危机之前全球贸易增速大概是全球GDP增速的两倍,此后,贸易增速逐步回落至靠近GDP增速,甚至低于GDP增长。然而进入2017年,全球贸易再次超过了产出增速,欧元区也同样受益与这次反弹,出口增速创下多年以来新高。本轮贸易复苏主要反映的是周期性因素,结构性阻力仍然存在。成熟的全球价值链,贸易地域转移,以及加速推进的自动化,使得贸易不太可能再现危机之前的高速增长。

2.1、全球贸易反弹

2017年全球贸易增长了5%,创下7年以来的新高。全球贸易反弹具有广泛的基础,发达国家和新兴市场国家贡献了大致相同的比例。这也反应了快速扩大的全球经济扩张,75%的经济体的GDP增速超过了他们过去三年的均值,而2016年只有30%。

欧元区外的出口分解显示当前的同步扩张为贸易反弹提供支撑。截至去年年底,欧元区的出口商与几乎所有主要贸易伙伴均扩大了出口。

贸易在欧元区内部同样获得了增长,出口对欧元区各国的经济增长贡献更加均衡。特别是对于结构性改革、内部贬值以及在危机期间国内需求长期疲软的国家,在外需增长时获益明显。这也导致了欧元区国家经常账户盈余显著扩大,在19个成员国中,有13个拥有经常账户盈余。

2.2、影响贸易增长的周期性因素

经验证据表明,经济增长并不是强劲贸易增长的充分条件,在全球投资复苏之前,贸易并没有起来。发达国家公共和私人投资在GDP中的占比在危机之后迅速减少,并保持在危机之前水平以下。新兴市场的投资占比近年来保持稳定,并不再提升。经济增长的构成对贸易至关重要,尤其是投资具有很高的进口强度。

相对于其他GDP因素,投资需求的放缓通常会对贸易造成不成比例的巨大负面影响。因此去年的贸易复苏主要是由资本品和中间产品的出口带动。

未来的贸易增长将在一定程度上取决于投资复苏的可持续性。持续宽松的金融环境和对商业的乐观态度将继续支持投资和贸易。美国刚刚降低了对资本的征税,预计这将进一步促进资本形成。

在欧元区,由于企业利润的上升以及对资本存量现代化的需求日益增加,预计投资将保持强劲。投资增长以及当前广泛的经济扩张,将在未来几年继续支撑国际贸易。

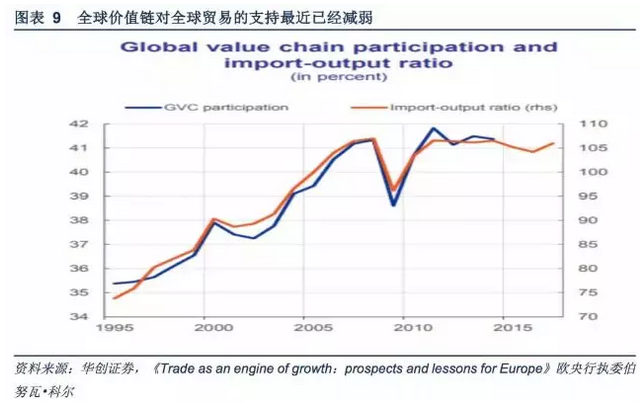

2.3、影响贸易增长的结构性因素

结构性阻力将妨碍贸易增速回到危机前20年的水平。首先金融因素对贸易增长的边际效应正在减弱,当私人部门信贷达到GDP的100%时,金融深化不再对贸易增长有意义。其次,危机之前推动贸易最强劲的因素--“全球价值链”当前正在减弱。然而,危机以来,全球价值链的参与率趋于平稳,其在贸易总额中所占的比重已经企稳。这意味着,全球价值链对全球贸易的支持最近已经减弱。

在短期内,至少有三个因素表明全球价值链形成的放缓可能会持续下去。首先供应链越来越多地被设计用来控制风险和成本。价值链将变得着更短、更透明,这种趋势可能会在未来进一步扩大。第二个因素与比较优势的转变有关,生产流程外包已变得不那么有利可图。最后,第四次工业革命与自动化程度的提高,以及人工智能的使用,可能标志着后发优势的转变。

3、美联储

夸尔斯对目前的经济状况很乐观。在2017年后三个季度,实际GDP增长平均接近3%,这比过去8年2%的平均年增长率高出了很多。近期经济增长好转的可持续性,一定程度上取决于过去10年阻碍经济增长的一些因素是否会减弱,包括投资和生产率的疲软。

从近期数据上看,最近的投资力度开始回升,但在其他方面则不那么明显,尤其是生产率增长持续疲软。总的来说,他持谨慎态度,但也很乐观地相信,阻碍经济增长的因素不应该是永久性的,甚至可能会迅速转变。

经济显现出良好的局面

这种有利的地位在劳动力市场尤为明显。失业率已经降至4.1%,除了1999-2000年短暂时期,创下1960年以来的最低水平。预计薪资涨幅会进一步小幅上行。强劲的就业市场可能已经蔓延到经济的其他方面,消费者信心已恢复到危机前的水平。调查显示企业的乐观情绪也在增加,投资支出在加速,去年下半年,资本设备上的实际支出以两位数的速度增长。

尽管经济活动有所回升,劳动力市场收紧,但通胀仍保持在低位,这导致许多评论人士质疑菲利普斯曲线分析框架的相关性。在他看来,现在下判断还为时过早。他认为劳动力市场的紧缩最终可能会出现在工资和物价上,预计通胀在未来一年左右将回到2%。

为什么在危机后的大部分时间里增长如此缓慢?

他将解释分为两大类:一类是与危机后遗留效应相关,另一类是结构性问题。危机后,消费者更加谨慎,增加储蓄,导致家庭部门去杠杆化,但以牺牲消费增长为代价,而近年来投资也明显疲软。阻碍美国经济增长的另一个因素来自全球经济的多次冲击,比如欧债危机,对新兴市场需求的担忧。

关于结构性解释,人口结构可能会起作用,而最重要的解释增长放缓的原因是近年来生产率增长乏力。一种观点认为,生产率增长并没有放缓多少,新技术和产品使经济产出更难衡量。另一些人则持悲观看法,认为经济放缓反映了新发明的缺乏。

经济到达转折点了吗?

一个明显转变的因素是财政政策。从2011年开始的大部分时间里,财政政策的推动力在最近的税改通过中变得非常积极。

未来几年,财政政策很可能会给经济增长带来相当大的动力,不仅是通过增加需求,而且在一定程度上,也可以提高经济的潜在能力。其他阻碍经济增长的因素又如何呢?一些拖累可能正在减少,例如最近的投资回升,但生产率增长依然偏弱。现在说一个上行转折点还为时过早,但这是一个值得考虑的可能性。

高增长的后果是什么?

有必要承认经济预测存在一些上行风险并考虑这些风险的后果可能是什么。一个后果可能是,经济增长与自然利率上升有关。更高的自然利率会带来什么后果?随着自然利率上升,政策利率的任何一个水平都将变得更加宽松,因此政策利率也将不得不上升,以继续逐步取消货币宽松政策。

更高的自然利率会不会有好处?更高的利率还可以促进货币政策的执行。较低的自然利率可能使传统货币政策的操作复杂化。由于很难将名义利率降至零以下,传统货币政策更有可能受到自然利率水平较低的限制。自然利率越高,央行为了应对经济衰退而不得不削减政策利率的空间就越大,这就降低了传统货币政策的执行水平。

4、日本央行

3月9日,日央行公布其议息会议结果,维持-0.1%的目标利率以及10年期国债收益率0目标不变,仍然保持每月80万亿日元购债国债购买计划。

有以下几点值得关注:1)黑田表示,如果2019财年通胀达到2%,并不会立即退出货币宽松政策,并称“保持强有力的货币宽松政策”,释放鸽派信号;2)对达成通胀目标有信心,通胀将在五年内达到2%目标。3)承认宽松货币政策对金融体系盈利造成负面影响,未来将会对金融系统给予比过去更多的关注。4)黑田对经济依然乐观,强调当前经济基本面稳定,就业充分。(编辑:胡敏)