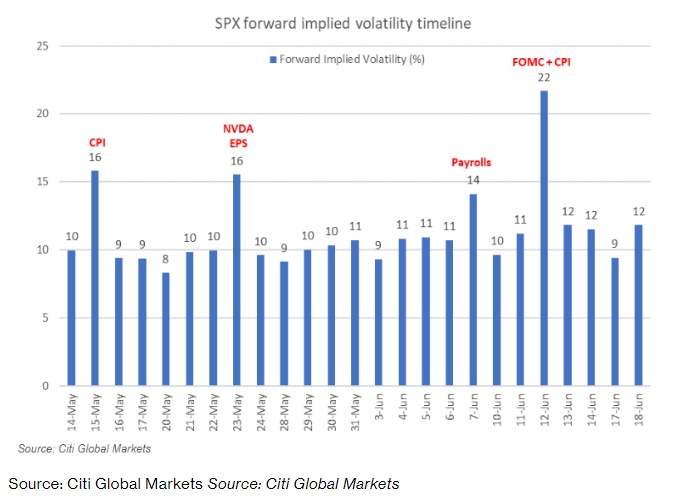

智通财经获悉,交易员们正密切关注本周美国的通胀数据,以寻找打破市场平静的可能。花旗的数据显示,根据当日的平价跨期交易价格,期权市场押注标普500指数将在周三CPI报告公布后上下波动0.9%。交易员将密切关注这份报告,从中寻找美联储今年降息幅度的信号。

在CPI报告可能导致美股大盘大幅波动之际,市场的波动性已得到抑制。衡量波动率的VIX指数接近年内低点,而用于对冲市场大幅抛售的VIX期权的波动率为9年来最低。与此同时,自美联储5月1日公布利率决议以来,美国国债市场的押注一直倾向于更大幅度的降息。

整个市场预测CPI本周公布后的波动将与英伟达(NVDA.US)公布业绩后第二天的幅度相同。这两者隐含的波动幅度大于6月7日美国政府发布下一份非农就业报告后的预测;尽管4月份非农就业意外“爆冷”——雇主缩减了招聘规模,表明劳动力市场在年初表现强劲后正在降温。

花旗美国股票交易策略主管Stuart Kaiser在电话中表示:“过去两年,通胀对交易员来说一直是更大的事件,现在仍然如此。尽管最近的就业数据低于预期,但任何显示当月新增就业岗位超过15万个的数据,投资者基本上都会对此感到满意,因为这仍然反映出强劲的劳动力市场。如果就业增长低于这一水平,市场将开始将注意力转向就业增长而非通胀。”

整体而言,波动率下滑和看跌期权溢价降低令股市整体对冲更具吸引力,上周出现了一些VIX看涨价差买盘。彭博首席全球衍生品策略师Tanvir Sandhu指出:“利率的上升推高了标普指数远期合约,看涨期权相对于看跌期权的溢价也随之增加。这为卖出看涨期权和买入看跌期权的‘领子’策略提供了便利。标普500指数偏度的下降(接近过去10年区间的低点)也降低了这一策略的成本。”

通胀报告公布前的美国国债市场仓位似乎有所中和,因自美联储宣布利率决议和4月非农就业报告公布以来,市场出现空头回补和新的多头仓位建立。在美联储公布利率决议后不久,SOFR期货出现了明显的空头回补,因为美联储主席鲍威尔似乎消除了加息成为下一个政策举措的尾部风险,于是多头开始形成。近期期权显示,尾部风险对冲已转向更为激进的降息路径,一些SOFR期权的仓位甚至集中在最早7月降息的可能性上。

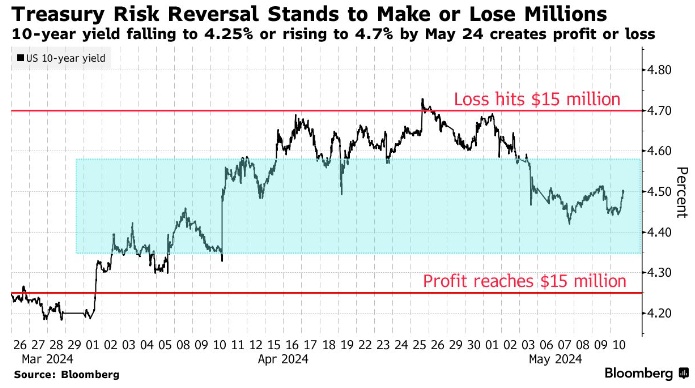

上周晚些时候,5月24日到期的期权进行了一笔大规模的风险逆转交易——如果10年期美国国债的收益率(目前约为4.5%左右)在5月24日之前降至4.25%,那么该低成本头寸将获利约1500万美元。然而,如果10年期国债收益率升至4.7%左右,它也有可能出现高达1500万美元的损失。分析显示,如果10年期美国国债收益率低于4.35%,该头寸就会开始赚钱,如果收益率高于4.58%,该头寸就会亏损,但一旦超过这一水平,利润或亏损就会迅速累积。

交易员进行这种交易有几个可能的动机。如果与美国公债期货的基础仓位挂钩,这可能是对4月CPI和零售销售数据引发的涨势的廉价对冲。这也可能是对隐含波动率的押注,隐含波动率的上升将推高期权价格。无论如何,该策略的持有者应该能够通过调整或在收益率开始攀升时退出头寸来减轻损失。