去年11月27日,Nature发布了2023年度十大新闻故事,重点关注了药物研发领域的创新和突破,其中排名第一的便是减重药物司美格鲁肽。

但实际上,司美格鲁肽并非仅专攻减重适应症或是2型糖尿病其在NASH领域同样展现出一定治疗潜力。在众多新药研发方向中,NASH相关靶向药物的研发一直以高门槛为全球业界所知。Evaluate Pharma曾预测2025年全球NASH药物的市场规模可达400亿美元。这也无疑从侧面印证了在该领域研发保持领先企业的技术含金量。

也正是因此,任何NASH研发赛道的企业都会引发业界和市场的关注,港股上市的君圣泰医药同样不例外。在港股IPO前,君圣泰医药经过了7轮融资,且在IPO前最后一轮融资的估值达到约 5.37 亿美元。

去年12月22日,在减肥概念和NASH概念大火的时候,君圣泰医药正式在港交所挂牌上市,并在今年1月2日盘中达到股价高点13.18港元,较发行价上涨14.6%。只是,后续君圣泰医药并未展现在减重和NASH概念红利下继续走高。智通财经APP观察到,横盘一个半月后,君圣泰医药股价开始持续大幅走低。截至5月7日收盘,其股价仅剩5.16港元,年初至今股价跌幅高达60%。

但在5月8日,君圣泰医药尾盘发力,股价涨幅瞬间拉至最高49.42%,股价最高达到7.71港元,最终报收7.31港元,股价回到今年3月中旬水平。但从基本面角度来看,其后续股价能否彻底走出低谷期仍是个未知数。

进港股通即被砸盘

今年3月1日,上交所的《关于沪港通下港股通目标调整的通知》发布,5家Biotech被调入港股通,君圣泰医药便是其中之一。

一般来说,港股通的调入、调出对股票的流动性及股价会产生明显的影响。回溯此次3月份的港股通标的调整后影响,新纳入港股通明显利好股票流动性,但也存在例外,比如君圣泰医药。

智通财经APP了解到,此次22只获纳入港股通的股票在今年3月4日至3月28日的股价平均上涨3.61%,平均成交量上升269%。其中优必选期间股价涨幅高达125.5%,成交额大增3483%。

然而,君圣泰医药纳入港股通首日股价大跌18.69%,期间股价累计跌幅达47%。值得一提的是,在入通次新股大涨的市场背景下,君圣泰却被大举砸盘,3月4日和5日两个交易日累计下跌32.83%,成交量达到176.90万股。

此后君圣泰股价一路向下,截至5月7日,其市值仅剩不到30亿港元。其之所以难得到市场青睐,与其基本面不稳定有一定关系。

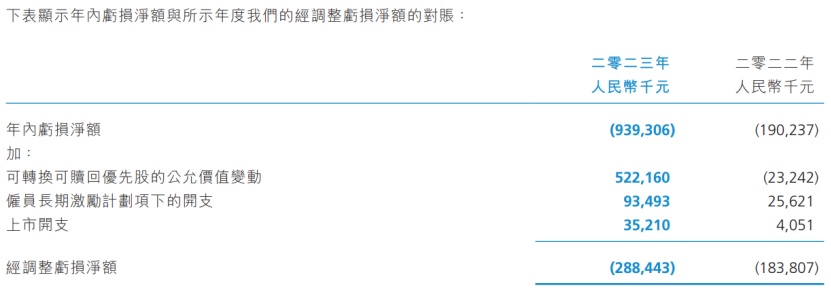

据智通财经APP了解,与不少18A企业类似,君圣泰医药目前尚未实现产品商业化也没有营业收入。但由于持续大额的研发投入,公司近年亏损不断。数据显示,2022年和2023年,君圣泰医药的研发投入分别为1.83亿元和3.12亿元。而同期经调整净亏损分别达到1.84亿元和2.88亿元。

从最新的财报数据来看,公司核心产品为HTD1801,布局了酒精性脂肪性肝炎(NASH)、二型糖尿病、严重高甘油三酯血症、原发性硬化性胆管炎和原发性胆汁性胆管炎五大适应症。目前多个适应症处于II期临床或者完成II期临床,等待进入III期临床阶段。

正如上文提到的,NASH领域的药品开发一直备受市场关注。主要是因其研发门槛高,且目前尚未有NASH治疗药物获批上市。也就是说NASH领域虽然存在巨大的市场空白,但同样存在较大的研发和商业化不确定性。

从市场竞争来看,目前全球有多款NASH在研药物处于临床III期阶段,而国内方面目前有歌礼制药、众生药业、正大天晴、四环医药、石药集团及微芯生物等公司均有NASH领域相关药物正在推进研发。另外,在II型糖尿病适应症方面,全球有超过10款处于临床II期及以后阶段,中国也有不少同适应症产品处于临床开发阶段。所以即便未来HTD1801获批上市,其竞争环境也并不明朗。

在现金流方面,2023年公司经营性现金流净流出高达3.58亿元,同比扩大107.63%,当期现金及现金等价物为6.08亿元。然而,随着公司核心产品有多个适应症即将进入Ⅲ期临床,在高额研发投入下,其资金消耗力度也将加大,目前的现金是否能支撑到其核心产品商业化还是一个未知数。

大股东套现还身陷“电诈”风波

君圣泰在二级市场表现不佳,其实主要因为其作为一家未盈利的创新药企,核心资金主要来自投资方,但原始股东退出的压力依然在一定程度影响了公司估值。

智通财经APP了解到,一直以来,君圣泰医药持续烧钱研发都得益于投资方的长期输血。招股书显示,2011年-2022年,君圣泰共获得7轮投资,投资方阵容包括泰格医药、中信证券、中医药基金、越秀产业基金、鸿图资本等20余家机构,合计获得约14.4亿元投资额。其中,君圣泰医药的天使投资人为海普瑞(09989),2011年君圣泰获得海普瑞2000万元投资。但近年,大股东海普瑞却选择转让股权套现离场。

根据君圣泰披露的招股书信息,2022年海普瑞分别在4月、9月和10月向第三方转让63.18万股、46.1万股和37.17万股股份,累计套现788.08万美元。

其实作为君圣泰的大股东,海普瑞在此后也进入“多事之秋”。今年1月中旬,海普瑞发布公告称,其全资子公司Techdow Pharma Italy S.R.L.近期遭遇犯罪团伙电信诈骗,涉案金额约1170余万欧元(约合人民币9200万元)。该涉案金额也超出其2023年前三季度的归母扣非净利润。

此外,海普瑞自身2023年的财务表现也不尽如人意。年报显示,2023年海普瑞实现收入54.46亿元,同比下降23.94%;归属于上市公司股东的净亏损达到7.83亿元,同比下降207.68%,为上市以来首次亏损。

并且其当期主要产品收入均出现不同程度下降,其中肝素钠以及低分子肝素钠原料药实现营收13.08亿元,同比下降51.09%;制剂产品实现营收29.79亿元,同比下降7.21%;CDMO实现营收9.67亿元,同比下降10.80%。

而公司也由此被深交所出具年报问询函,要求其“结合产品结构,说明肝素钠以及低分子肝素钠原料药、制剂产品销售收入变动的原因。”