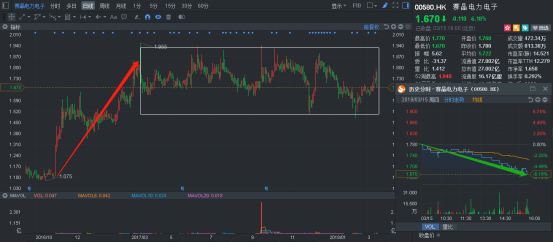

为各大柔性直流输电技术研究和工程提供核心设备的赛晶电力电子(00580),此前在伴随着关键技术通过专家评审和国资入驻刺激之际,一度成为市场热议的焦点,那时公司股价也出现了短期内迅速翻倍的壮举。

但公司技术优势迟迟未能转化为业绩高增长,订单方面也没有可观数据放出,市场对于赛晶电力的信心开始动摇,以致于公司股价在2016年末的急速拉升后一直处于宽幅震荡中,至今都没有任何启动的迹象。

同时,赛晶虽然在近日交出了净利增幅并不小的2017年业绩答卷,但公司此前最受关注的柔性直流业务营收却出现了较大幅度下滑,同时业绩公告中也并没有关于“张北”柔性直流工程(具有里程碑意义的全球首个柔性直流电网工程)的订单消息,以致于公司股价在放量上涨后立即出现了转头向下。

然而市场预期一度降低的当下,或许更是赛晶值得关注的时期,因为公司的“张北”订单和关键新技术突破,都仅剩最后一步的确认,待所有事敲定之后或将较大幅度拉升赛晶电力的估值预期。

柔性直流的时代正逐步临近

在光伏、风电等可再生清洁能源高速发展的现阶段,可再生能源并网、远海风电并网、异步联网等需求正在显著增强,传统输配电技术已经越来越难满足现状。而柔性直流类似于电网中可控的“拦水坝”,因其有控制电能潮流方向、大小功能,兼提供无功支持,使其成为未来输配电技术的大趋势。

而在柔性直流工程的建设中,IGBT 换流阀、直流断路器等核心设备是关键所在,都拥有较高的技术门槛,其中柔性换流阀就可占据到工程总成本的25-30%,但是换流阀中的核心器件IGBT、电容等关键零部件大部分需要依赖进口,因此工程建设成本居高不下。

其实1997年第一条柔性直流工程投运至今,国内逐渐掌握了全面工程技术能力,而2017 年 国内成功中标英国“设得兰”岛柔性直流输电工程项目的换流阀供应,更标志国内技术的进一步成熟,柔性直流输电工程大面积铺开的日程或正逐步临近。。

2017年12月14日,世界首个柔性直流电网——“张家口-北京柔性直流电网示范项目”通过了国家核准,该项目总容量将达到9000MW,投资近126.4亿元,其中一期工程已经于2018年2月28日开始动工了。

对于柔性直流核心设备供应商——赛晶电力电子来说,没有大订单证明公司技术价值是市场长久以来的担忧,因此能否拿下“张北”项目订单对公司是具有重要意义的。

市场信心的逐步动摇

此前因核心技术突破与国资入驻刺激,市场对赛晶电力的预期已经不低了。智通财经APP了解到,2016年11月初,由南网科研院牵头的“十三五”国家重点研发计划“高压大容量柔性直流输电关键技术研究与工程示范应用”项目通过专家评审。

业内人士表示,柔性直流是中国电网智能化改造的核心技术,目前国家正全力推进。10月22日世界首个200KV柔直断路器(用于舟山五端项目)研制成功,其中的核心器件为赛晶电力电子提供,期间市场更是传出国资即将入驻赛晶的消息,公司股价在以此为起点的七个交易日内上涨近40%,之后国资基金和中国恒天集团等国资也确实大手笔进入赛晶。

之后由于迟迟没有看到技术优势转为业绩增长的可能,赛晶股价一直在高位宽幅震荡长达一年之久,而在最新的业绩报告中,似乎也没有看到关于柔性直流业务的好消息。

行情来源:富途证券

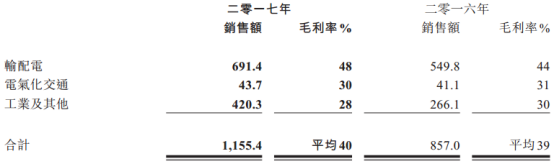

2018年3月13日,赛晶电力发布业绩公告称,公司于2017年全年实现11.55亿元人民币(单位下同)营收,同比增加34.8%;毛利同比增加38.8%至4.63亿元,毛利率由38.9%增加至40.1%;最终股东应占纯利同比增加35.5%至1.95亿元,公司也将派发每股3港仙的末期股息。

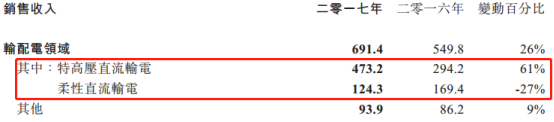

智通财经APP了解到,公司营收增长主要由于输配电领域及工业领域销售增加,其中输配电销售额达6.91亿元,同比增加25.75%;工业及其他销售额达4.20亿元,同比增加57.95%。而毛利率的提升则是主要依靠占比最高的输配电业务,其毛利率从44%提升至48%。

但是输配电收入的增长则是由特高压直流输电业务在支撑着的,柔性直流输电反而下滑近27%,公司表示由于渝鄂直流背靠背工程仅交付了部分订单,并且500千伏柔性直流换流阀、直流断路器,800千伏柔性直流换流阀等新设备研发的订单交付额也较少,因此柔性直流业务营收出现了较大下滑。公司股价也于3月15日下跌6.18%,于前一交易日放量上涨3.49%形成鲜明对比。

业绩增长的三重支撑

此时的赛晶电力,或正迎来业绩改善的关键时期。智通财经APP了解到,公司在“张北”柔直工程项目上已经拿下8亿左右的订单,目前文件已经基本签订完毕,乐观估计下或能达到10亿订单规模,不久后就会正式公告表态。这相比于公司2013年-2017年拿下的3.6亿订单来说,可以说是有大幅提升。

而公司刚刚试制成功了柔性直流输电电力电子电容器,经过最后的45天耐久性实验后即将用于“张北”项目,这块现全球仅有两家企业能够制造的部件是拥有非常高的毛利率,未来将是公司业绩增长的主要来源。

同时,公司还将受益于国产化率提高带来盈利提升。据了解,公司目前对于“张北”项目供应的核心设备中,进口零部件占比仍不低,而国家对于核心设备国产化率提升有一定要求,赛晶表示在2018年已启动5000MW规模的乌东德混合直流输电大项目中,将会供应完全国产化的相关设备。

这意味着,公司业绩增长方面除了有“张北”项目大额订单,高技术门槛新产品的强力支撑外,还将受到于国产化率提升的增益效果。因此,待到最后一步完全敲定的赛晶电力电子,仍具备较强的关注价值。(文/江松华)