AMD(AMD.US) 2024

年第一季度财务业绩出炉,促使我们深入研究数据中心处理市场。这种通常为我们半导体爱好者保留的分析已呈现出新的维度。人工智能产品的兴起现已成为半导体公司的黄金标准,引发了行业革命,使这一分析与所有人相关。

Nvidia(NVDA.US) 的 Jenson Huang 被称为“半导体界的泰勒·斯威夫特”,刚刚出现在 CBS 60 分钟节目中。他在为 Nvidia AI Systems 和供应商的内存产品签名之间找到了时间。

AMD 的 Lisa Su 改变了公司的命运,她现在是美国仅有的 26 位白手起家的女性 亿万富翁之一。后来,她成为《首席执行官》杂志的年度首席执行官,并登上《福布斯》杂志的封面。Lisa Su仍需更进一步。

Broadcom 的 Hock Tan 极力回避有关 WMware 许可变更的关键问题,他宁愿讨论该公司在数据中心人工智能加速器产品方面取得的重大进展。

英特尔(INTC.US)的帕特·基辛格(Pat Gelsinger)获得了荣誉奖,他是数据中心处理市场的前所有者。他坚持不懈地出现在媒体和舞台上,解释英特尔的新战略以及他对新路线的信心。他对英特尔的问题和未来的巨大挑战非常诚实。我们深深尊重这种令人耳目一新的做法,但也尊重事实,但事实对英特尔来说并不好。

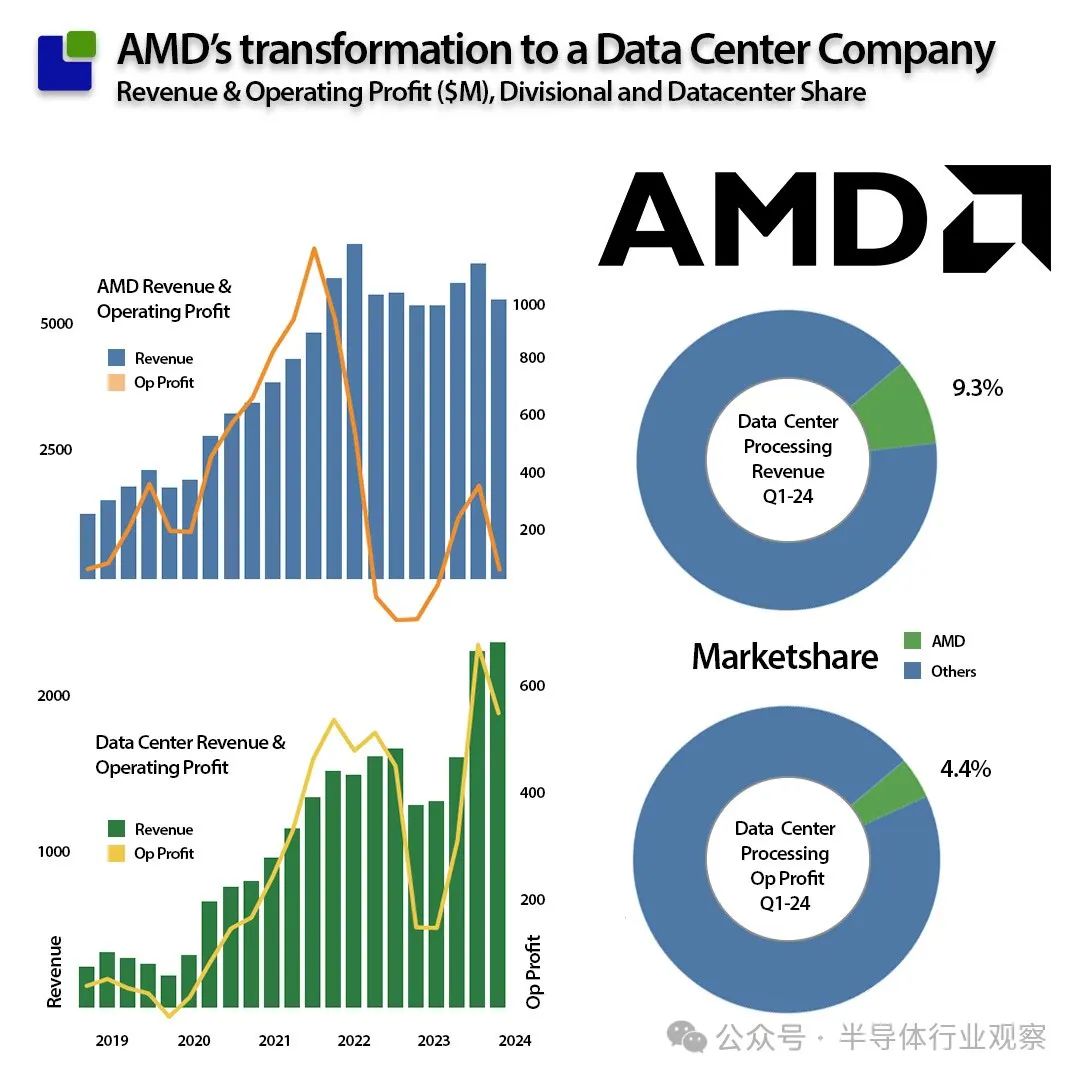

AMD 的报告

虽然从企业角度来看,AMD 的业绩颇具挑战性,但本文的主题数据中心业务却比其他部门表现更好。

游戏部门大幅下滑,数据中心业务成为未来可能实现强劲增长的唯一部门。可以看出,数据中心业务带来了稳健的营业利润。尽管如此,它还不足以在数据中心处理市场的整体利润中占据更大的份额。AI丛林中的500磅重的大猩猩还没有受到挑战。

数据中心处理市场

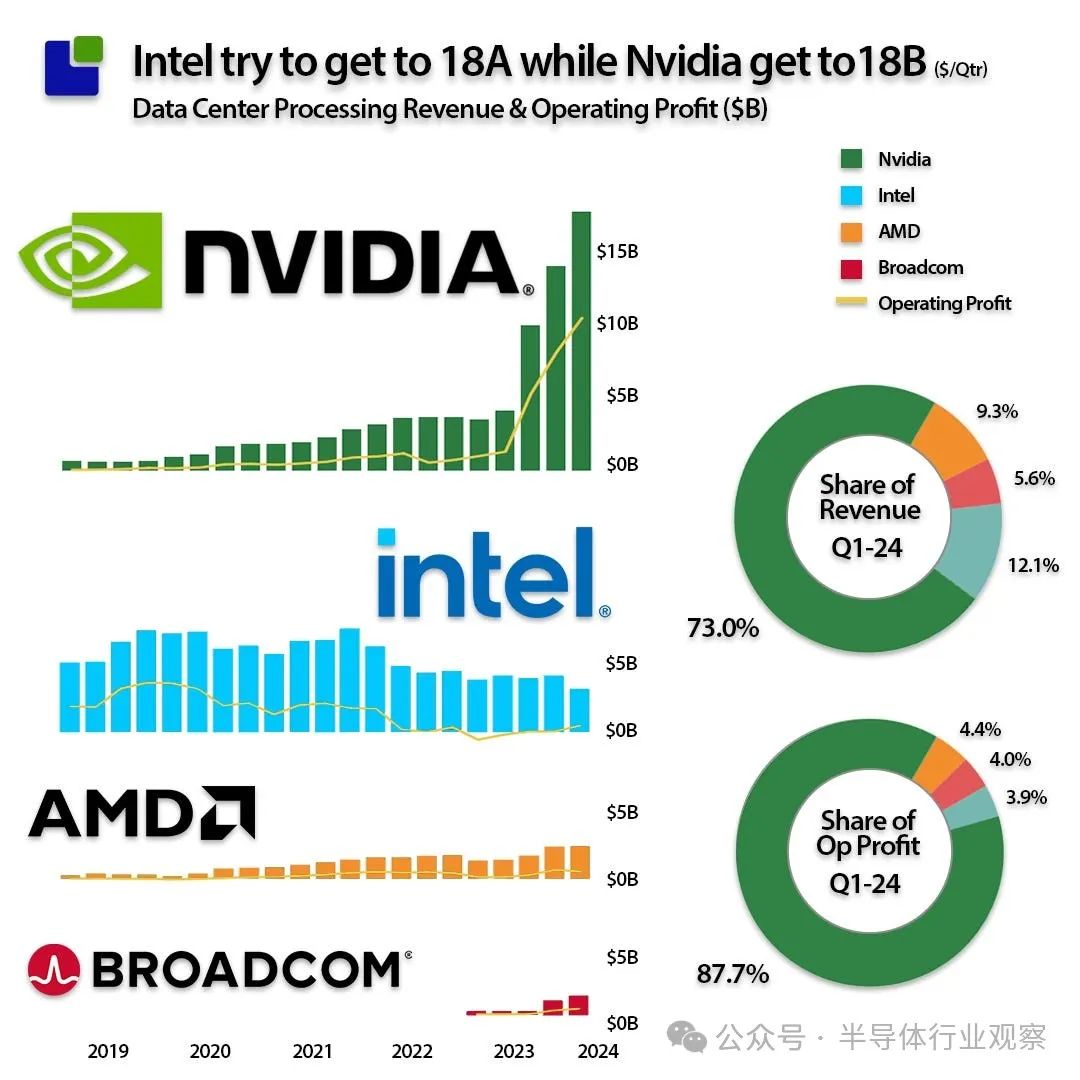

Nvidia 的第一季度数据已经众所周知(我们的方法是在上一个财月的季度分配所有季度收入),以及最新进入人工智能处理市场的 Broadcom 的数据。结合Intel和AMD的业绩,可以对第一季度的市场进行概述:

尽管 2024 年第 1 季度的增长率较低,但 Nvidia 仍不断获得市场份额,从而将其他玩家拒之门外。Nvidia的数据中心处理市场份额从收入的 66.5% 增至 73.0%。相比之下,由于英特尔设法从 2024 年第 1 季度收入下降中获得更好的营业利润,营业利润份额从 88.4% 下降至 87.8%。

英特尔已决定停止追逐低利润业务,而 AMD 和博通则保持合理的利润率。

作为优秀的顾问,一旦出现数字,我们对我们领域的任何发展都不会感到惊讶。这不会阻止我们更深入地研究数据中心处理供应链。这是目前半导体市场所有能量都集中的地方。

数据中心处理的供应链视图

我曾经工作过的一位首席执行官曾经提醒我:“当我们讨论事实时,我们都是平等的,但当我们开始谈论观点时,我的观点比你的观点要大得多。”

我们的咨询不仅建立在了解正在发生的事情而且能够证明它的基础上。我们主张围绕事实进行讨论,而不是将我们的观点强加给客户。一旦事实确定,战略起点就变得显而易见,从而做出更明智的决策。

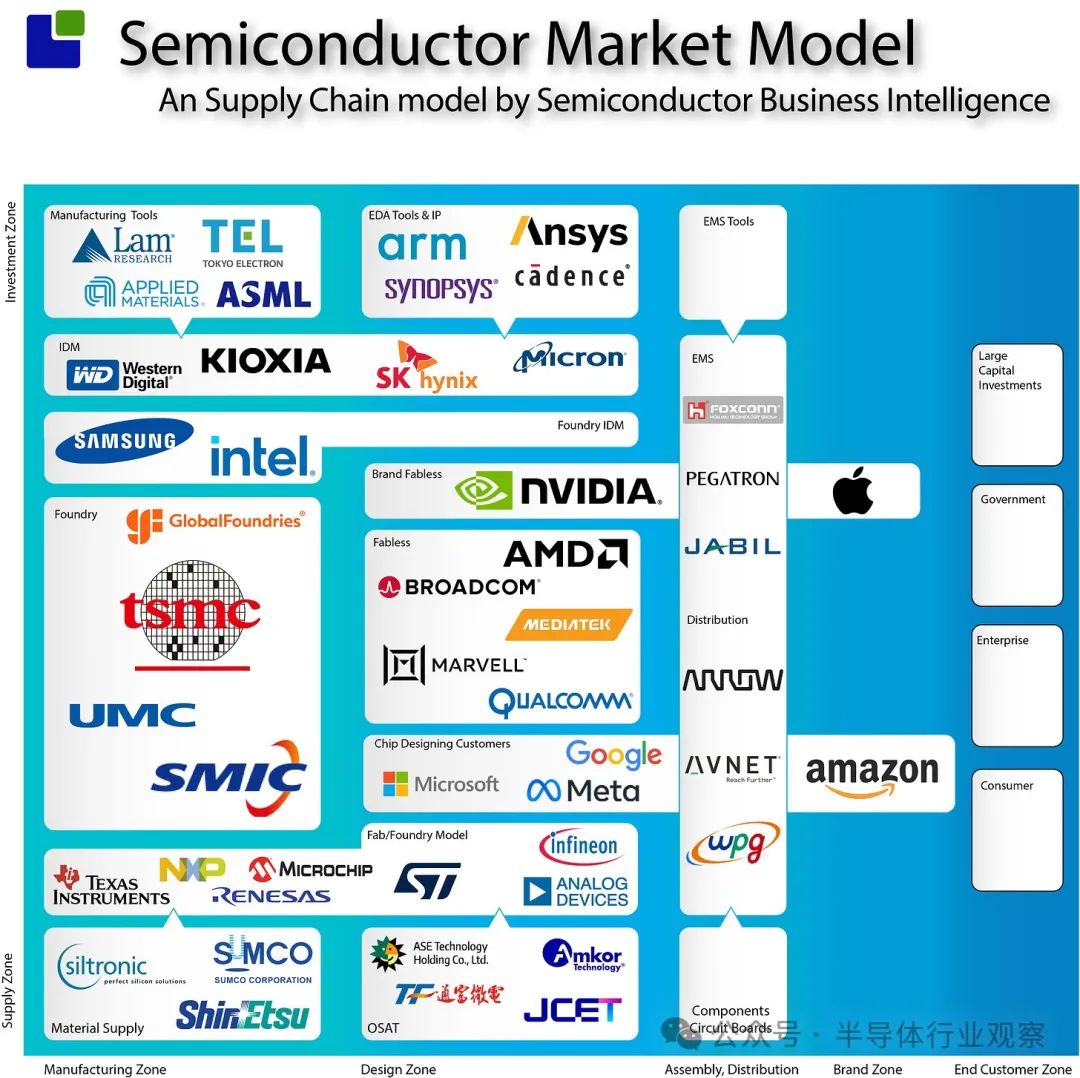

“没有什么比显而易见的事实更具欺骗性的了。”我们首选的分析工具是我们的半导体市场模型,如下所示:

该模型有几个不同的类别,事实证明这些类别对我们的分析很有帮助,并在此处进行了更详细的描述:

我们使用子模型来调查数据中心供应链。这也是展示我们的数据和见解并将我们的解释添加为文本的有效方式。毫无疑问,我们的解释可能会受到挑战,但我们对此表示同意。

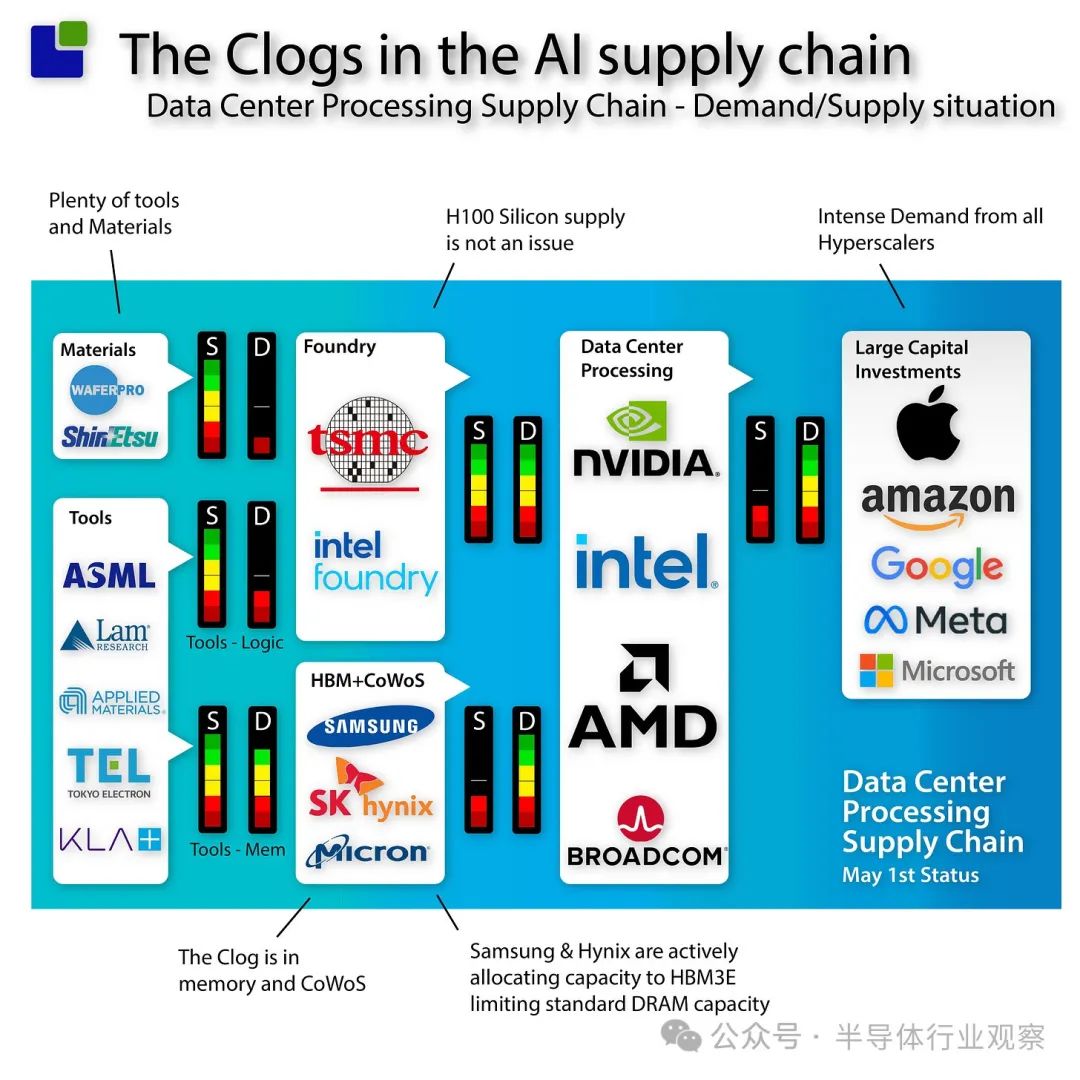

我们目前的发现是,供应链正在努力获得足够的 CoWoS 封装技术和高带宽内存,这并不是一个有争议的观点,并且得到了大多数关注半导体行业的人的认同。

这不会阻止我们进行更深入的研究,以证明正在发生的事情。

供应链中不同元素之间的彩虹条代表当前状态。

Materials & Foundry之间的界面显示供应量较高,而台积电和其他代工厂的需求相对较低。

物料情况

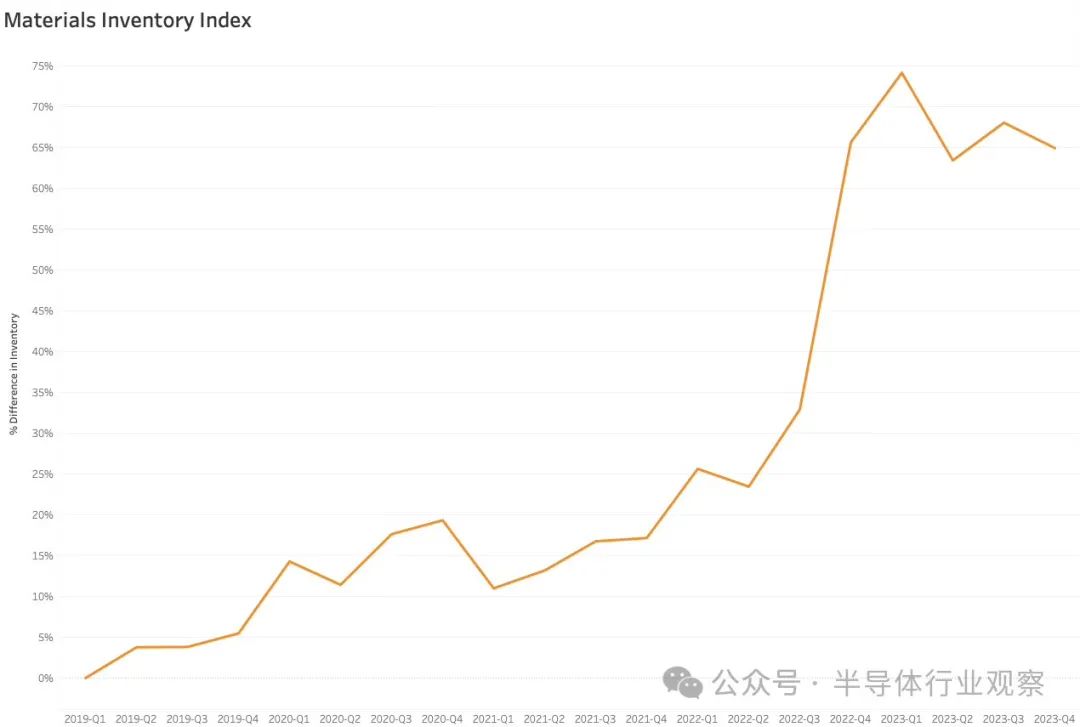

这种供需情况应该会产生更高的库存头寸,直到两条柱再次达到新的平衡。材料库存指数确实显示库存增加,材料市场距离复苏可能还有一段距离。

半导体工具

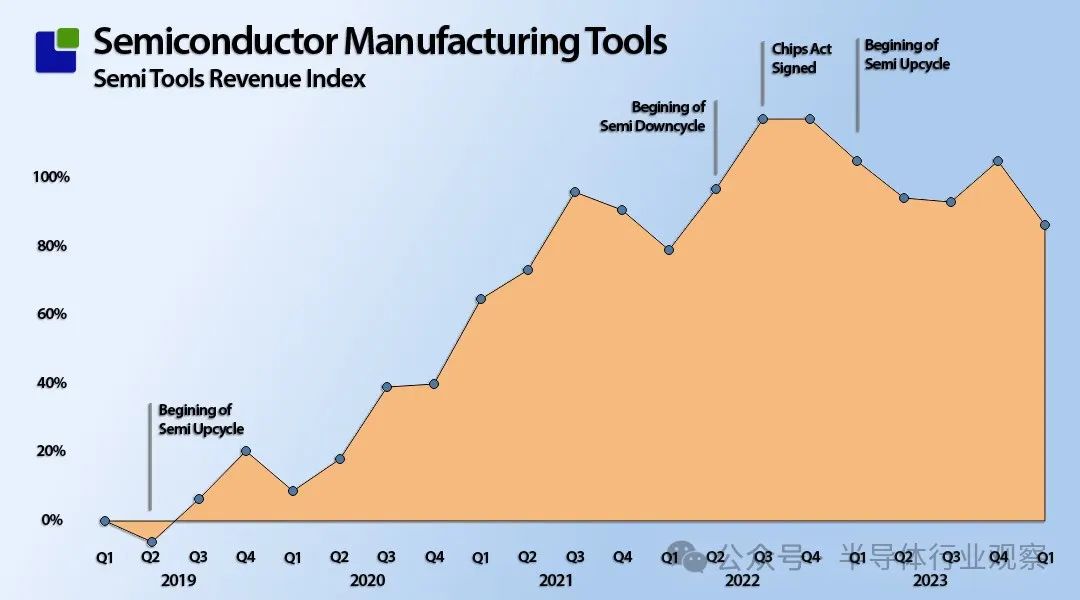

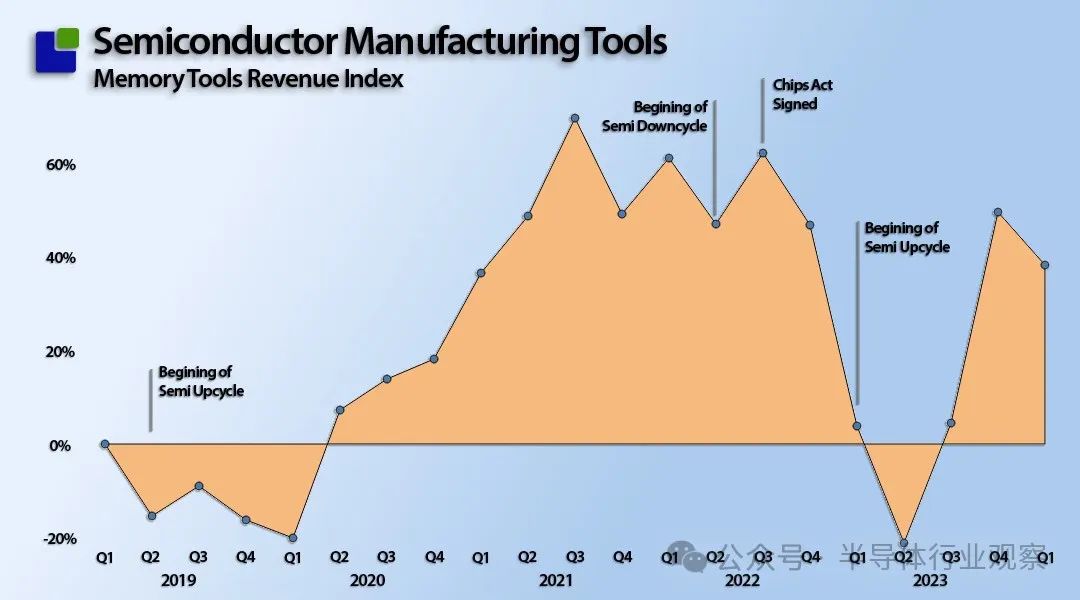

半导体工具公司最近的业绩显示收入正在下降,IDM 和代工厂的胃口表明投资已经饱和。综合结果以及重要的半导体事件如下所示:

自《芯片法案》签署以来,工具市场已趋于平稳,并且肯定会产生因果效应(我们将在以后的文章中对此进行调查)。尽管许多新工厂正在建设中,但这些活动尚未影响工具市场。

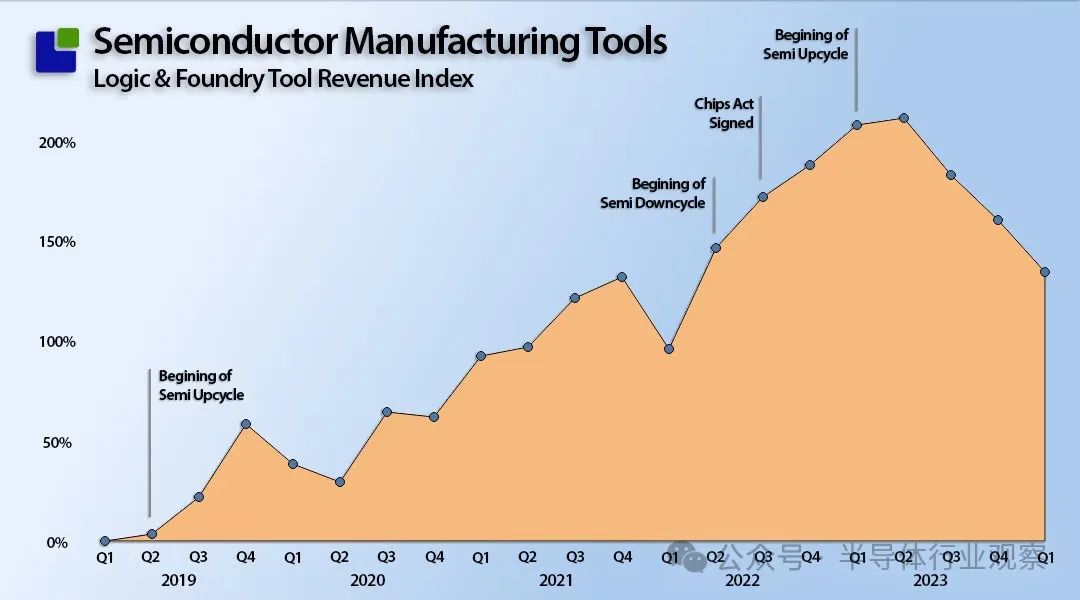

台积电使用的逻辑工具子类别的类似观点显示收入状况更加低迷。在半导体制造足迹空前扩张之际,工具收入回到了 2021 年末的水平:

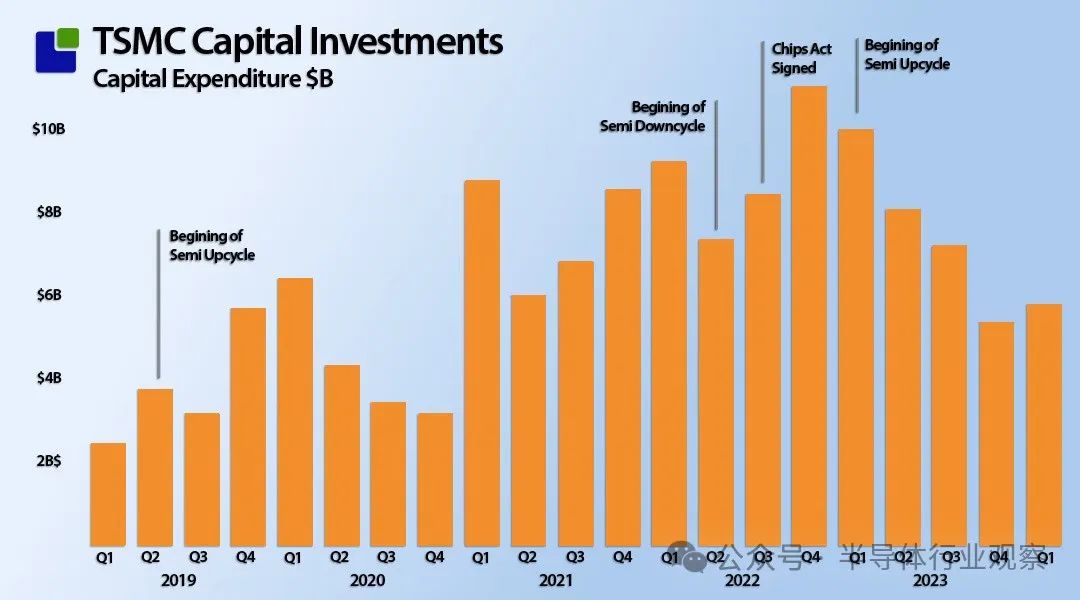

从下面的台积电资本投资图表可以看出,这种情况在需求方面得到了证实。

《芯片法案》签署后,台积电将资本支出降低了近一半,这让工具制造商的日子变得不好过。

从供应链模型中可以看出,工具制造厂接口的供应量高,需求量低。工具供应商并不是 GPU AI 系统的限制因素。

代工厂/无晶圆厂的观点

为了调查台积电与其主要客户之间的供需情况,我们选择AMD和Nvidia,因为他们与台积电的关系最简单,因为他们的大部分业务都是台积电生产的处理器。

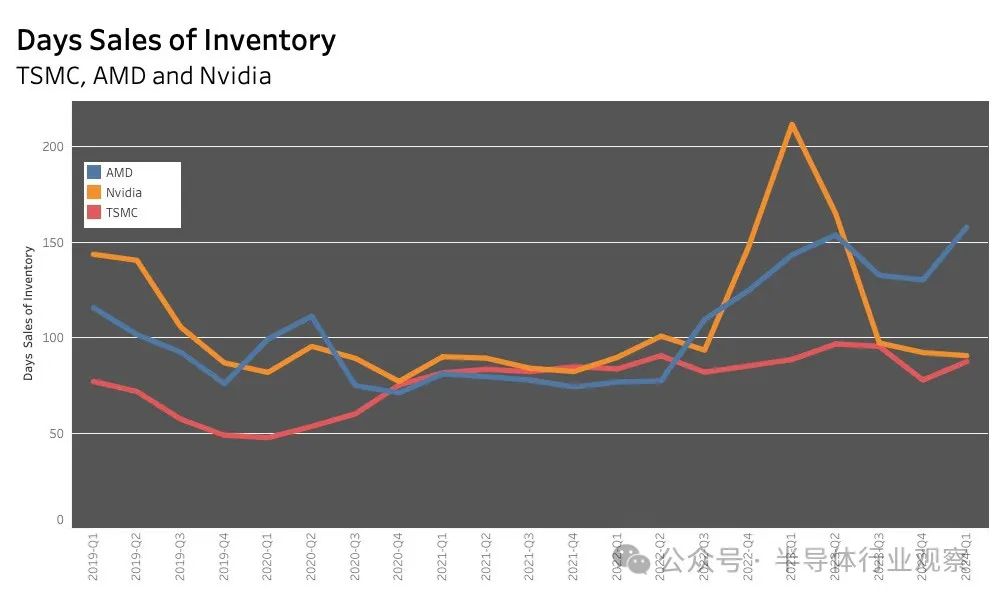

3家公司的库存情况见下图。

由于台积电的库存略有增加,并不表明存在供应问题,但这只是台积电的总量,因此可能是其他移动部件。Nvidia 的顶峰与 H100 的推出一致。

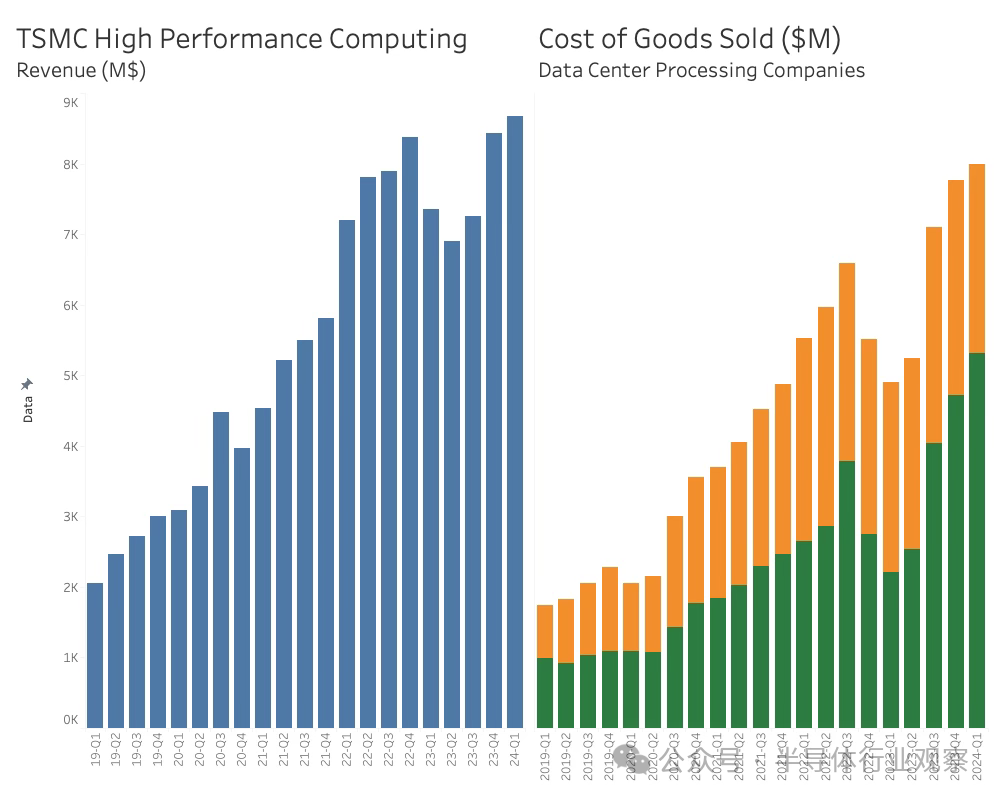

台积电的 HPC 收入与 AMD 和 Nvidia 的销售成本一致。

正如应该预料到的那样,从这种观点来看,这些并不令人意外。由于台积电的 HPC 收入增长速度快于 Nvidia 和 AMD 的 COGS,因此我们可以推断,更大一部分收入来自 Nvidia 和 AMD 以外的其他客户。从 HPC 芯片的角度来看,这很好地表明台积电不受供应限制。尽管如此,数据中心门口的需求仍然超过供应。

内存、IDM

对人工智能系统的极高需求是供应有限的,这可以从英伟达享受的巨额营业利润中看出。正如我们之前所看到的,人工智能处理器的供应链看起来很顺畅。台积电在购买新工具方面的被动性就证实了这一点。如果存在生产瓶颈,台积电会从工具的角度采取行动。

对内存生产工具的分析暗示了当前的供应问题。

在上一次下行周期开始后,存储器公司立即停止了投资。过去两个季度,由于人工智能所需的高带宽内存的预期,需求有所增加。

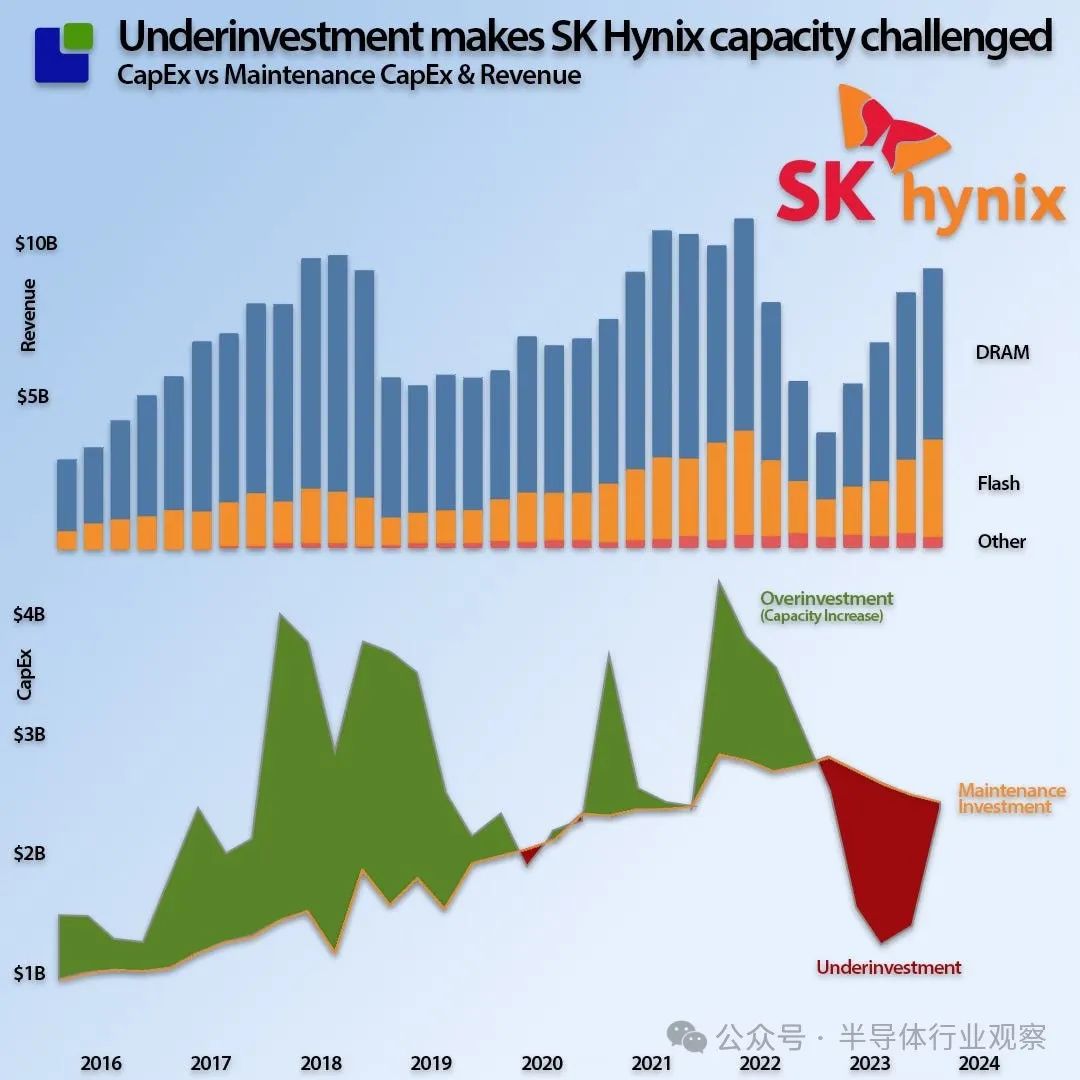

Hynix 在最近的投资者电话会议中确认,他们一直投资不足,并且必须限制标准 DRAM 制造才能供应 HBM。这在我们下面的 Hynix 分析中非常明显。

除了HBM供应有限之外,AI系统的先进封装能力也受到限制。由于这个市场仍处于萌芽和发展阶段,我们尚未开发出良好的数据方法来分析它,但正在努力。

本文转载自“半导体行业观察”微信公众号;智通财经编辑:黄晓冬。