本文来自“方德港美股”微信公众号。本文仅供投资者参考,不代表智通财经观点。

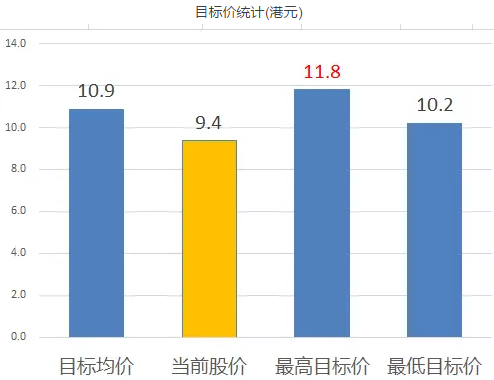

3月13日,万洲国际(00288)下跌,截止收盘,价格为9.43港元,跌幅1.77%。

万洲国际是中国肉制品龙头企业,总部位于福建晋江,主要品牌包括国内的双汇、美国的Smithfield、Eckrish等,业务覆盖中国、美国和欧洲。

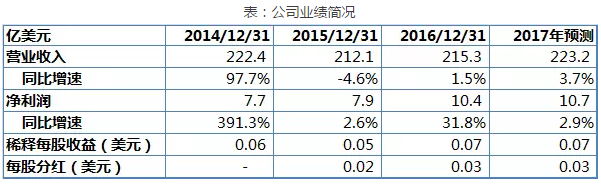

公司中国业务平台双汇发展有高比例分红传统,万洲国际2016年分红比例30%,公司目前正处于猪价下行周期以及海外业务的稳步成长前景,值得关注。

在全球拥有养殖、屠宰及肉制品产销的能力

万洲国际作为全球最大肉类蛋白公司之一,对旗下两家子公司双汇发展和Smithfield的参股比例分别为73.25%和100%。2017年万洲国际陆续收购多家欧洲猪肉养殖及加工公司拓展欧洲业务。

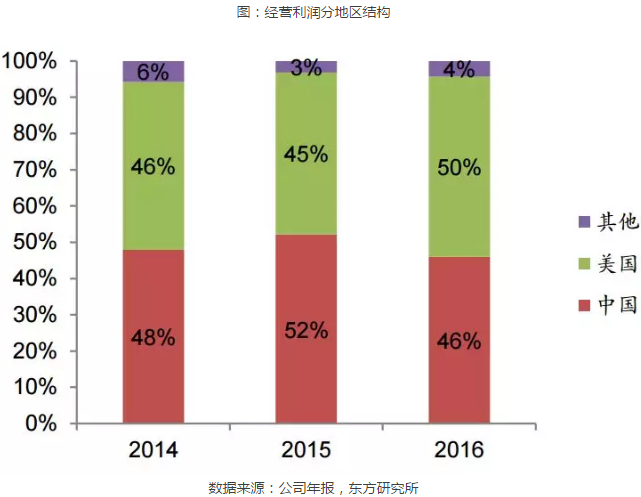

双汇发展旗下明星产品包括”王中王”、”玉米肉狗肠”、”香辣香脆肠”等;史密斯菲尔德旗下明星产品包括格式无添加美式火腿、美式培根、美式香肠等。从经营利润贡献来看,目前中国和美国业务几乎各占一半。

中国业务方面,不断研发新口味,开拓新市场

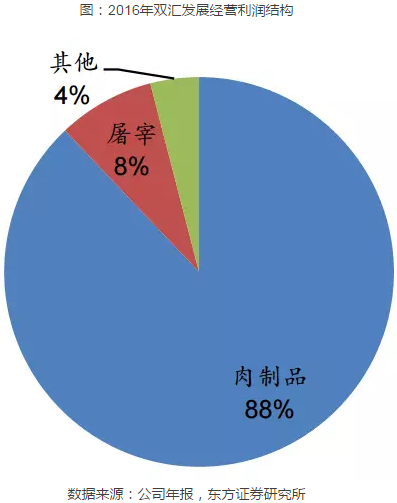

中国业务主要由A股上市公司双汇发展执行,肉制品、屠宰为主要业务线,至2016年,双汇发展的营业收入较上市时的20亿元扩张了25倍。

针对屠宰业务,公司将抓住猪价下行周期的机遇,快速扩大屠宰业务规模,带来屠宰业务毛利率的提升;同时以冷鲜肉为切入点,进一步提升鲜肉市场份额;针对肉制品业务,公司正通过产品升级,推出美式、西式及改良中式产品,开拓健康食品的新方向。

海外业务运营效率提升

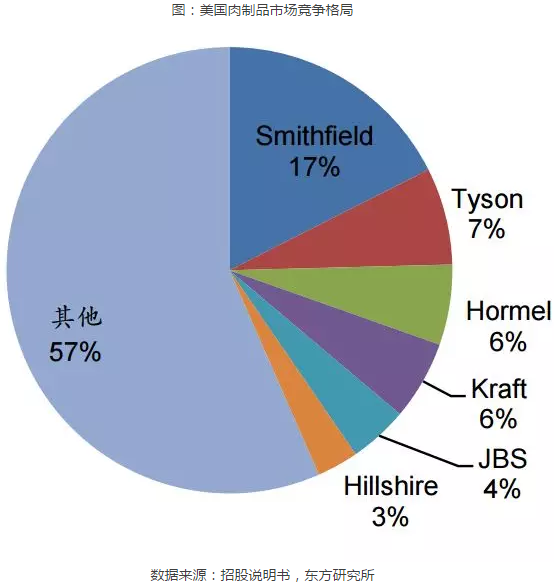

Smithfield在美国肉制品市场份额第一,公司于2015年初开始对美国业务进行重组。重组后,公司10个品牌线变为4大事业部,整合了原来各自独立的营销团队。2016年美国肉制品部门经营利润率由2014年的6%提升至10%;美国整体经营利润率由2014年的6.6%提升至8.4%。同时,公司2017年在美国和欧洲进行了三次工厂收购,加强了在当地的竞争优势,外延式增长可期。

机构研判

德银看好万洲国际三大原因为,美国及中国毛利率料上升;全球贸易盈利长远将改善,主要受惠与附属的协同效应,以及内地产品组合升级有助销售增长持续。德银给予万洲国际 “买入”评级,目标价11.5港元。

中金认为公司业绩回升或将在当前估值低位的基础上带来价值重估机会,预计公司战略(重点关注下游品牌业务和利润率提升,收购促增长)保障长期稳健增长。维持推荐,将2018年底目标价从10.51港元上调6%至11.13港元。

根据市场统计的分析师目标价数据,给予公司的平均目标价为10.9港元,最低目标价为10.2港元,最高目标价为11.8港元。

风险提示:猪价上涨超预期、新品推广营销费用超预期、食品安全以及猪疫情风险(编辑:王梦艳)

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。