我们在多篇报告中提出白马或成市场中期主线,那么当前白马股的持仓情况如何?公募基金一季报对于白马股的后续走势又有何启示?下文将对此展开分析。

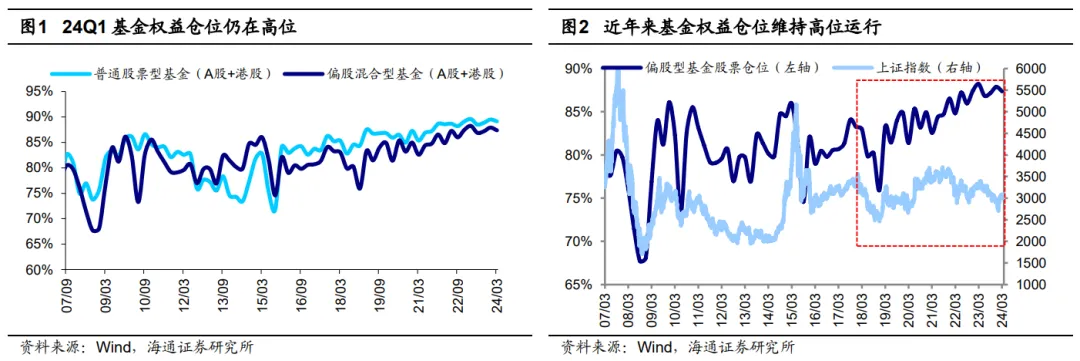

24Q1基金权益仓位微降,但仍处于历史高位。24Q1最新基金季报显示,主动偏股基金的股票仓位相较23Q4环比微降,目前仍处于历史高位水平。具体而言,24Q1普通股票型基金的股票仓位为89.1%,相较23Q4下降0.4个百分点,当前股票仓位处于13年以来96%的历史分位;偏股混合型基金的股票仓位为87.4%,环比下降0.5个百分点,处95%的历史分位;灵活配置型基金的股票仓位为75.5%,环比下降0.5个百分点,处于86%的历史分位。回顾历史上A股行情及基金仓位走势,可以发现过去两者相关性较高,但近年来相关性出现了明显下降,基金在不同市场环境下均维持着高仓位运行,即大部分基金经理可能更倾向于调整持仓结构来应对市场变化。

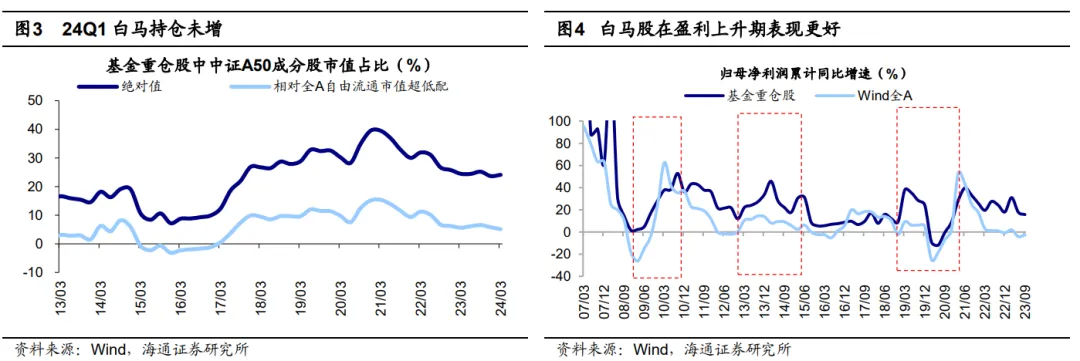

从整体情况看,一季度白马股持仓变化不大。我们在前文中指出,近年来基金经理更倾向于调整持仓结构,那么一季度在市场呈现V型走势的背景下,白马板块的持仓是否发生变化?由于中证A50指数包括了各行业最具代表性的龙头上市公司,因此我们以中证A50指数作为白马板块的代表。24Q1基金季报显示,基金对于白马板块的持股市值占比相较于23Q4小幅上升0.4个百分点至24.1%、处2013年以来从低到高40%分位。从超配比例看,24Q1白马板块相对全A自由流通市值占比的超配比例下降0.7个百分点至5.1个百分点、处13年以来34%的较低水平。另外,茅指数囊括了A股中拥有较强成长性、市场影响力的行业龙头,若再以茅指数作为白马板块的代表,可以发现当前基金重仓股中茅指数的持股市值占比环比甚至下降了0.6个百分点、超配比例下降0.2个百分点。整体而言,24Q1基金对白马板块持仓基本持平。

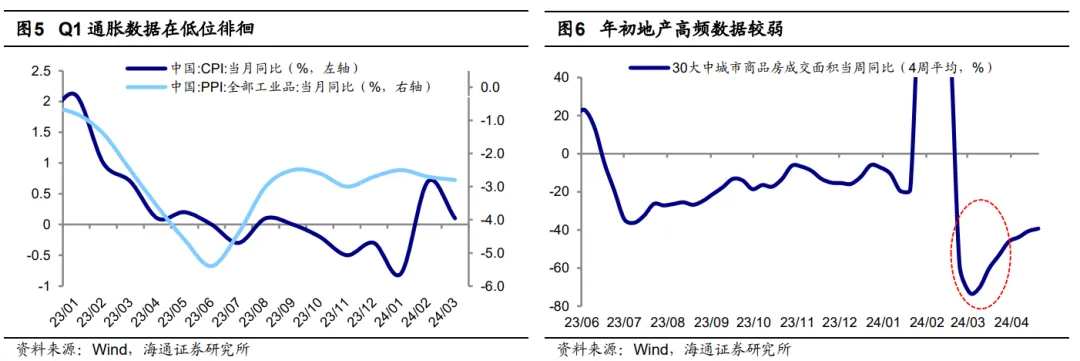

白马股持仓未增的背后是一季度基本面和资金面仍然处在修复之中。我们在此前多篇报告中提出,借鉴历史经验来看,白马股获得超额收益的背景是国内经济上行、企业盈利改善,以及增量资金的流入。而Q1在国内经济修复待验证、海外降息延后的背景下,机构投资者对于白马股的态度仍趋向于保守。具体而言,从基本面看,短期内需修复仍然面临一定挑战,例如年初以来物价数据持续在低位徘徊,3月全部工业品PPI当月同比为-2.8%,维持低位负值运行;地产成交较历史同期水平回落,Q1商品房销售面积同比为-19%,以上均使得机构投资者对基本面的预期难以快速扭转,确认进一步修复的趋势仍需时间验证。除了基本面外,从资金面看,市场降息延后压力较大,去年底投资者普遍预期美联储最快在24年3月首次降息,但年初以来美国去通胀较为艰难,3月美国CPI同比继续反弹至3.5%,核心通胀下行陷入停滞,近期美联储官员频繁鹰派发言,在此背景下市场降息预期不断降温,投资者对于外资动向仍然有所担忧。

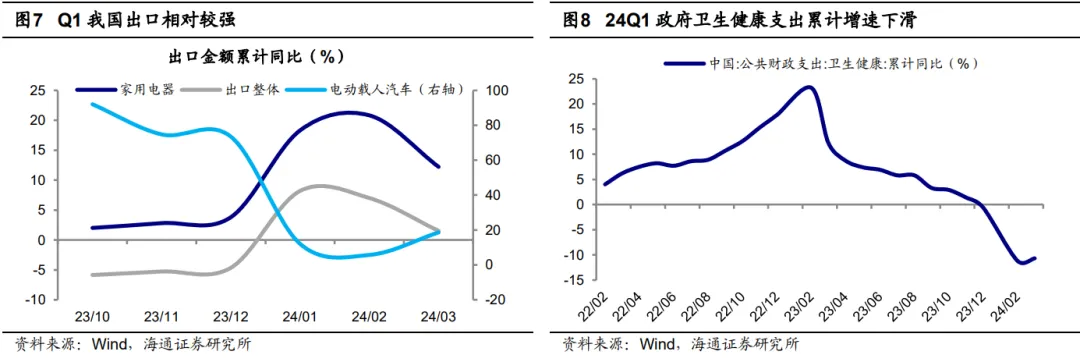

从行业结构看,公用事业 /出海相关行业加仓,医药/电子等减仓。尽管一季度公募基金对于白马板块整体持仓变化不大,但白马内部的持仓结构却出现了明显的分化:对公用事业、出海相关行业持仓增幅较大,公用事业(24Q1基金重仓股中对于公用事业的持仓市值占比较23Q4上升0.8pct、超配比例提升0.3pct,下同),出海相关行业中家电(1.0pct,0.6pct)、电力设备(0.7pct、0.9pct)、汽车(0.3pct、0.2pct)等行业明显上升;而相反地,基金对于医药(-2.9pct、-1.8pct)、电子(-1.3pct、-0.7pct)、机械设备(-0.3pct、-0.2pct)等行业减仓则相对明显。

那么白马内部持仓出现分化的原因何在?我们认为,白马板块内部持仓结构调整或是受行业基本面及政策影响。例如,出海相关行业持仓环比上升或源于一季度出口数据较为强劲,Q1我国出口金额(人民币计价)同比增长4.9%,高于wind的一致预测,较去年Q4的0.8%明显回升,其中家电Q1出口金额同比增长12.2%,电动载人汽车为18.5%,在此背景下投资者对家电、电力设备、汽车等出海相关行业的基本面预期或有所提升。此外,公用事业等板块的持仓也明显增加,这或由于年初以来资本市场改革政策频频出台,推动上市公司提升分红、增强投资者回报,这也使得投资者对于相关板块关注度有所提升。

而一季度基金减仓医药、电子等白马板块或源于较弱的基本面数据及预期:医药方面,短期行业基本面走出底部仍需要一段时间,24Q1政府卫生健康支出累计增速为-10.7%,较弱的医药基本面数据或使得基金对医药的持仓有所下降;电子方面,尽管去年以来全球半导体周期已自底部明显回升,但行业短期库存压力仍然相对较高,而需求端受全球经济增速放缓影响,终端需求的复苏弹性相对较弱,根据IDC预测,2024年全球PC端市场增速在2%左右,呈现弱复苏态势。

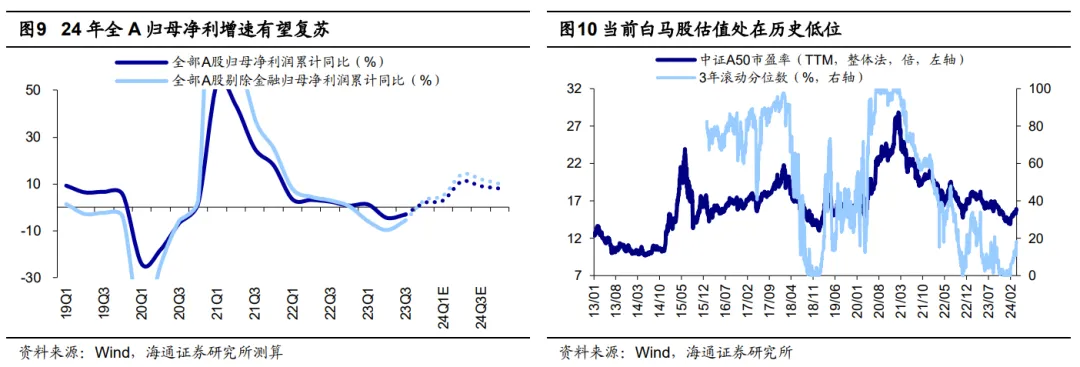

当前白马已低估低配,中期维度看或成为主线。当前白马板块整体已经低估低配:从估值看,截至24/4/25,代表白马股的中证A50指数PE(TTM,整体法)过去3年滚动分位数为17.8%;从持仓看,24Q1基金对于中证50相对于自由流通市值的超配比例处13年以来34%分位。我们在前文中指出,24Q1基金未明显加仓白马板块源于对于短期基本面及资金面的担忧,但中期维度来看,市场基本面和资金面有望改善:从基本面看,随着稳增长政策的加码及见效,宏微观基本面有望逐步改善,我们预计A股盈利将持续复苏,24年全部A股归母净利润同比增速有望达到5-10%;从资金面看,若下半年美联储降息落地,外资或更偏好绩优的白马股,估值和配置均处在低位、业绩弹性更大的白马板块或逐渐迎来布局机会。

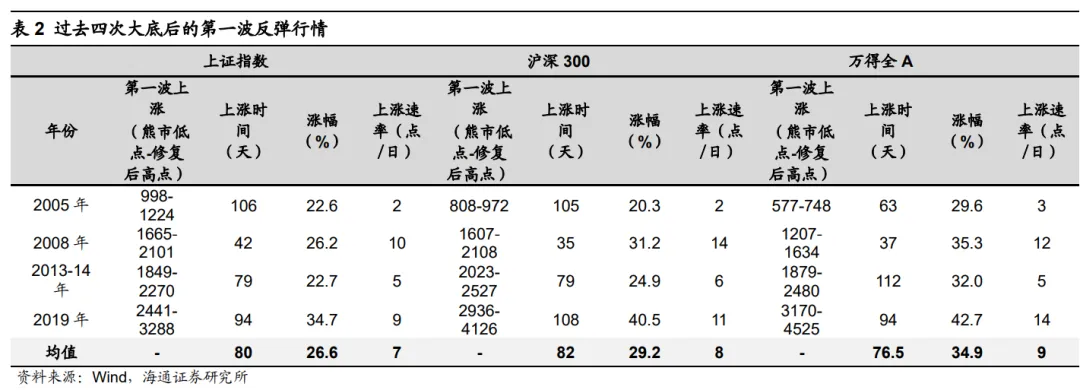

当前仍需关注基本面验证情况,二季度市场或震荡蓄势。2/5市场行情性质是底部第一波反弹,对于本轮行情的上涨时空,我们认为可以借鉴历史底部第一波反弹。回顾过去四次大盘筑底的第一波反弹行情,行情往往持续2-3个月左右、指数涨幅25%-30%左右。本轮行情目前持续约2个月,上证综指自低点最大涨幅为17%,沪深300为16%,万得全A为25%。随着本轮行情上涨,当前市场已逐渐积累了一定的获利盘压力,事实上3月下旬以来市场上涨动能已有所趋弱,未来短期市场上涨节奏或有放缓。往后看,历次熊市见底后第一波上涨行情走完,市场往往会获利回吐,背后的原因是当时基本面还不够扎实。历次回吐过程中上证指数平均下跌49天(剔除2019年),上证指数、沪深300、万得全A、创业板指平均回撤14%左右、回吐前期上涨行情0.5-0.7左右的涨幅。目前政策环境整体较优,后续需密切跟踪政策落地情况以及宏观经济数据能否加速复苏。此外,随着4月末一季报披露即将进入尾声,市场对于全年盈利或进入寻找共识的新阶段,短期内市场博弈存在加剧的可能性。

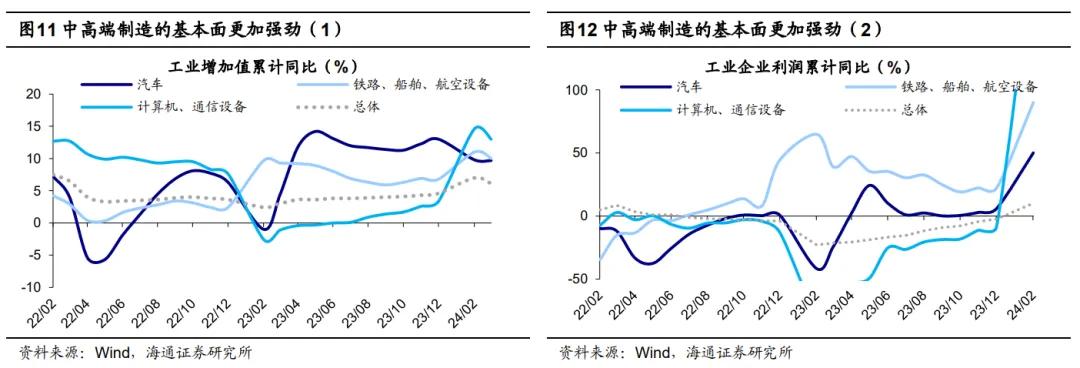

白马内部,短期白马稳定更稳健,中期主线或是中国优势制造。白马板块内部可进一步分为白马稳定和白马成长两种资产类别,白马稳定与白马成长的相对表现与相对盈利、美债利率和风险偏好等因素有关,短期在经济复苏需巩固,海外降息再延后,市场风险偏好有待修复的背景下,投资白马稳定资产或更稳健。中长期看,白马股具备成长性和稳健性,而中国优势制造或是白马股中表现最匹配的方向:从稳健性看,中国中高端制造具备他国无法比拟的产业链优势;从成长性看,随着新兴国家对中高端产品的需求增长,我国优势制造出口迎来更广阔的空间。近期我国中高端制造已明显复苏,从工业增加值和工业企业利润角度看,目前中高端制造行业的业绩增速显著高于整体水平。

除此之外,还可以关注硬科技制造及医药。24年政府工作报告强调要发展新质生产力,为未来产业发展指明方向。具体可关注两个方面:一是硬科技制造。随着政策加大支持科创、技术突破加快赋能,白马板块中的科技制造领域有望引领新质生产力发展,细分领域中可重点关注周期回升的电子、或受益于财政发力的数字基建和数据要素、以及加速落地的AI应用。二是医药。当前医药整体已低估低配,老龄化趋势下医药需求中期向好趋势不变,可关注医药中成长+价值均衡。

本文转载自“海通研究之策略”微信公众号,分析师:吴信坤、刘颖;智通财经编辑:黄晓冬。