本文编选自“万得资讯”。

新能源汽车成焦点

新能源汽车的发展仍是政策关注重点,在今年两会政府工作报告中,多次提到了新能源汽车,包括持续推动新能源汽车以及新材料的产业发展、将新能源汽车车辆购置税优惠政策再延长三年等。

3月10日在十三届全国人大一次会议记者会上,科技部部长万钢表示,去年中国电动汽车、新能源汽车的保有量已经超过了160万辆,占世界的50%。

万钢表示,中国从2001年开始实施重大科技专项,对电动汽车的发展,特别是关键核心技术,电池、电机、电控技术,通过产学研结合,开展从基础到技术方面的研究。2010年,开始进行推广,启动了一系列基础设施建设,如关键技术的研发、产学研结合方面的支持等,特别是加大了电动汽车的财税鼓励。

中汽协秘书长助理李邵华接受证券时报采访时表示,我国新能源汽车发展已经逐渐从完全补贴政策引导到政策和市场共同引导的阶段,国家在调整新能源汽车补贴政策中考虑到市场波动提出过渡期的概念,体现了对新能源汽车发展规律的更加重视。尽管补贴政策退坡可能引起市场波动,但在新能源汽车发展已经上升到国家战略的背景下,相信今年仍然会有良好的发展局面。

行业快速发展

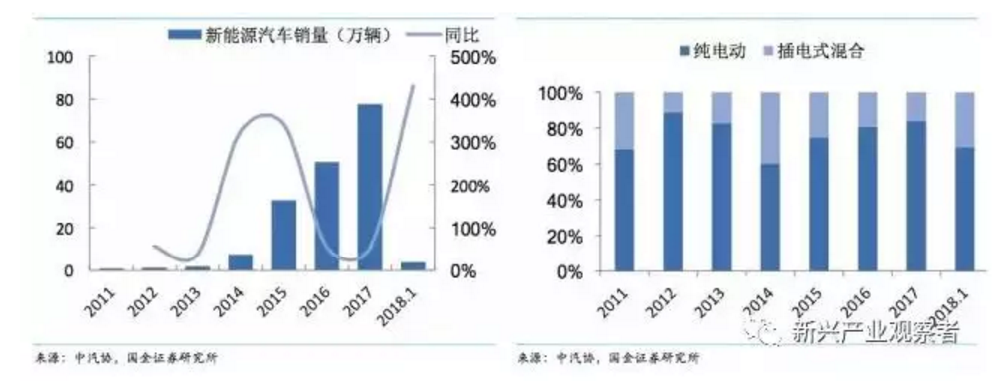

国金证券认为,新能源汽车销量保持高速增长。根据中汽协数据,1月,新能源汽车产销分别为40569辆和38470辆,同比分别增长4.6倍和4.3倍。2月新能源汽车产销量分别为39230辆和34420辆,同比增长分别为119.1%和95.2%。

分车型来看:

根据中汽协数据, 2018年1月新能源乘用车累计销量约3.4万辆,同比增长4.5倍,持续保持高速增长。

根据节能网数据, 2018年1月新能源客车累计产量为2751辆,累计同比增长约11倍。

根据节能网数据,2018年1月新能源专用车产量为3330辆,同比增长约9.6倍。

安信证券也认为,未来几个月销量有望持续超预期。在政策空窗期的囚徒困境下,乘用车和商用车厂商都会积极的去排产和销售,为了争取2018年新能源车刚需的蛋糕份额(量)。终端销售价格不受补贴调整影响,对于消费者而言不会有影响。另外于3月份开始,上海、北京两大城市将会开启新能源车销售,两地相加每月可贡献超过1万辆销量,对于未来几月的销量将会是很大的促进。我们预计2-5月的销量有望持续超预期,同比继续大幅增长,我们判断前5个月产销合计有望突破30万辆。从全年看,预计年产销在100万辆,其中新能源乘用车75万辆,新能源客车8万,新能源专用车15万。同时,电池库存见底,锂电池产业链排产都在积极的复苏。

制约发展因素

随着我国汽车行业电动化的普及,新能源汽车已经连续3年位居全球产销第一。而在快速发展过程中,存在的问题也不断显现出来。

全国政协委员、北汽集团党委书记、董事长徐和谊将目光瞄准了充电桩的建设问题。数据显示,截至2018年1月,全国累计建成充电桩46万个(含公共和私人桩)。徐和谊在提案中指出,这距离我国提出的2020年新增480万个充电桩(满足全国500万辆电动汽车充电需求)的目标还有很大差距。

尽管国家已经出台了不少政策支持,但由于产业发展的创新性以及复杂性,这一产业仍阻力重重。作为国内新能源推广的先锋企业,徐和谊指出,目前充电基础设施建设存在“四难”,分别是“场地难”“扩容难”“协调难”和“管理难”。在徐和谊看来,上述“难”已成为掣肘新能源汽车产业发展的后顾之忧,只有优先解决,才能促使我国新能源汽车产业科学、健康发展。

“车桩生产企业众多,运营商平台费用结算互联互通的水平比较低。”徐和谊在提案中表示。平台方面,当前国内充电设施平台及APP高达数十个,未形成统一查桩、用桩、支付平台,往往车主下载多个充电APP仍未能解决充电焦虑问题。

尽管国家电网以及各地政府已经推出“e充网”“e充电”等APP,并对国内充电桩网络进行初步整合,但就目前情况而言,还有大量的充电桩未被接入官方系统。

行业投资机遇

安信证券认为,车辆高端化,锂电“高端化”,盈利的“喇叭口”将加速到来。根据最新的补贴政策,明显能感受到政策鼓励高端乘用车化的趋势。根据我们的测算,2018年锂电池需求量预计在48.7Gwh左右,同比增长32%左右。同时,随着补贴的快速下滑,电池厂商的成本压力有望转化为电池能量密度提升的动力。今年有望成为622/811大力推广的元年。技术提升带来的单瓦时成本加速下降,同时电池售价压力有望在Q4逐步改善,中游盈利能力的“喇叭口”有望在19年初前后到来。

基本面筑底改善,政策东风渐进。我们反复强调新能源车板块基本面在改善,囚徒困境下的产销数据靓丽。政策东风渐进,助力板块人气上升。新能源车产业链机构低配,同时产业链个股前期回调巨大,当前逐步出现性价比优质个股。

新能源车产业发展分为四个阶段,当前已经从第一阶段(供不应求)和第二阶段(供需紧平衡)快速的进入的第三阶段(供大于求)。第三阶段必然会出现落后产能出清,龙头市占率提升的态势。当前时间节点产业链很多环节依然处于第三阶段,从投资的角度我们建议投资完成洗牌,毛利率触底,竞争格局逐步清晰,将有望最先进入第四阶段(供需紧平衡)的环节:核心零部件、电解液、负极。随着落后产能出清,这些环节将再次进入供需紧平衡的第四阶段,龙头将享受行业高速成长的红利。