本文编选自“矿业汇”微信公众账号。

2月中下旬以来,全球矿业公司第一阵营、资产规模千亿级别的四家矿业公司(非能源类),力拓、必和必拓和嘉能可、淡水河谷陆续发布了2017年度业绩报告(或业绩预告),并引发市场的持续关注。

为便于大家及时了解这些企业2017年的经营动向,本文将从收入、利润、资产、负债以及现金流、资本支出、产品产量、生产成本、资本市场表现等多个维度,进行简要总结归纳。

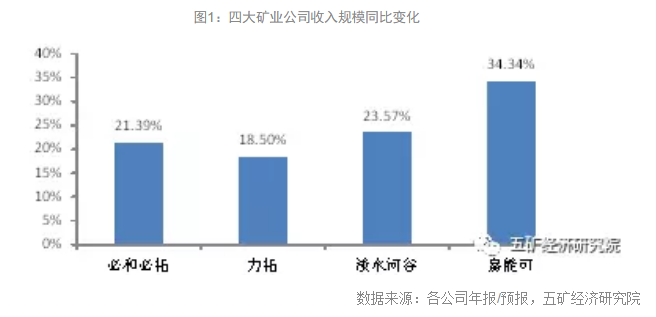

一、收入增长三成,嘉能可增幅居首位

2017年,四大矿业公司合计收入规模较2016年增长近三成,达到3207.4亿美元。不包括嘉能可的另外三家矿业公司合计收入规模为1152.6亿美元,较2016年增加20.99%。

其中,淡水河谷、必和必拓2017年收入增幅均超20%,力拓收入增幅也接近20%。嘉能可2017年收入增幅超过30%,其中矿业贸易部门贡献收入的75%,而矿业生产部门收入增长也高达26.1%。

2017年主要大宗工业原料及金属、能源价格较2016年均出现明显反弹,是支撑2017年矿业公司收入增长的因素重要因素。其中,铜、铅锌、铁矿以及煤炭、原油等多数产品的均价涨幅都在20%以上,锂、钴等一些小金属的价格更是翻番。

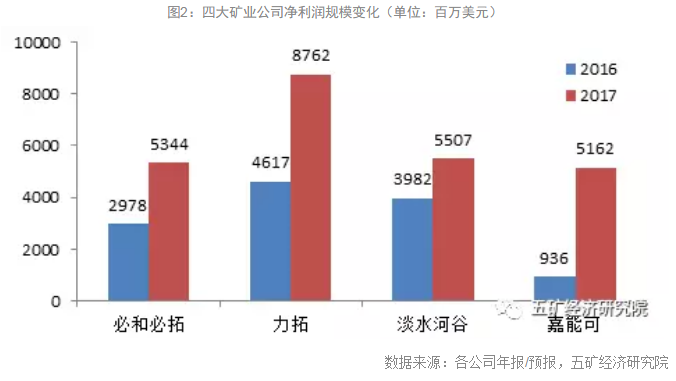

二、利润增长一倍,嘉能可创历史最佳

2017年,四大矿业公司合计税前利润为384.7亿美元,较2016年增长超过1倍,利润增幅超过200亿美元,利润额创2012年以来最高。

同期,四大矿业公司净利润合计为247.7亿美元,较2016年增幅接近1倍。

四家企业中,力拓和必和必拓净利润增长均在80%左右,嘉能可净利润增幅达到450%并创历史最高,仅有淡水河谷净利润增幅低于40%,但仍为2012年以来最高。

盈利状况普遍大幅改善,支撑了这些企业决定实施多年来的最大规模分红。

已公布分红方案的三家公司(淡水河谷尚未公布)针对2017年经营的现金分红(已实施+计划实施)合计达到125亿美元,占合计净利润的比重达到65%,其中力拓以52亿美元分红居首。

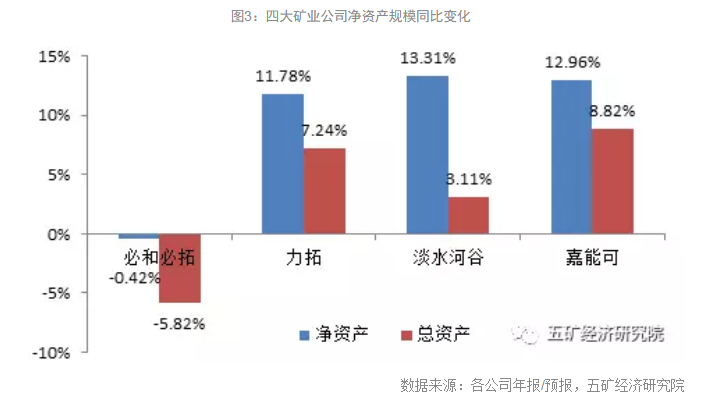

三、资产小幅增长,必和必拓略有萎缩

截至2017年末,四大矿业公司合计总资产规模较2016年末增加3.14%,达到4459.9亿美元,其中净资产为2092.1亿美元,较2016年增长8.4%。

四家企业中,嘉能可总资产规模相对于2016年增幅最大,而净资产创历史达到494.6亿美元;力拓和淡水河谷的总资产规模也实现不同程度增长,而净资产规模增长至过去三年最高,分别达到511.2亿美元和464.8亿美元;尽管必和必拓的总资产、净资产规模则均出现下降,但净资产规模仍稳居行业老大的地位。

2017年必和必拓资产萎缩,主要源于资产出售与债务清偿,而另外三家企业实现增长则主要归功于企业对市场看好引发的生产与投资扩张。

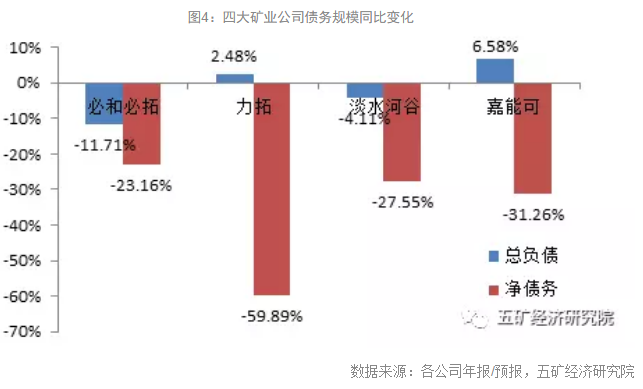

四、债务大幅回落,必和必拓杠杆最低

截至2017年末,四大矿业公司合计总负债规模较2016年末下降1.12%,为2367.8亿美元,总资产负债率则由2016年的55.4%下降至53.1%。

四家企业中,必和必拓总负债规模相对于2016年降幅超过10%,总资产负债率也降至44.79%,在四家企业中最低;淡水河谷的总负债降幅也超过4%,而力拓、嘉能可的总负债规模则有不同程度增长。

截止2017年末,淡水河谷的总资产负债率为54.5%,而嘉能可的总资产负债率为63.5%,在四家企业中最高。此外,由于各矿业公司仍在削减债务和强调现金流,2017年末四大矿业公司净债务规模较2016年末下降超过30%,降幅超过200亿美元。

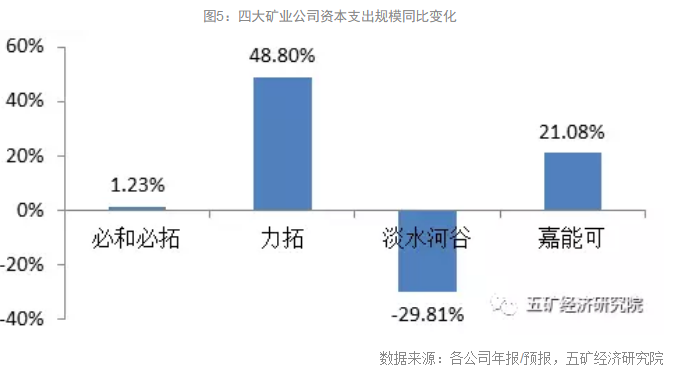

五、资本支出反弹,力拓投资扩张显著

2017年,四大矿业公司合计资本支出规模较2016年增加3.69%,规模达到179.34亿美元,为2013年以来首次增长,但在收入中的占比也进一步降至5.59%的过去十年最低。

力拓2017年资本支出增长近一半,主要用于蒙古国Oyu Tolgoi地下铜矿开发和澳大利亚Amrun铝土矿建设,并预计今后三年资本支出将进一步增长。

嘉能可2017年资本支出增长也达到两成,主要用于秘鲁Volcan矿业公司、力拓Hunter Valley煤矿、Mutanda铜矿等项目的收购以及Katanga铜钴、Mopani铜矿等项目的扩建。

四家企业中唯有淡水河谷2017年资本支出出现下滑且规模最小,这主要是其近年来的最大投资项目S11D已基本建成投产导致整体投资减少所致。

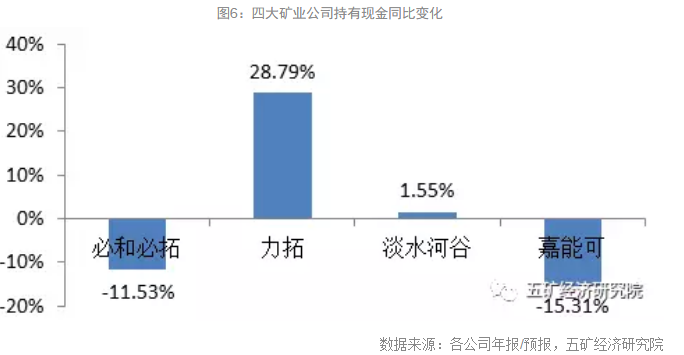

六、现金继续增加,两拓规模均超百亿

截至2017年末,四大矿业公司合计持有现金(包括等价物)规模较2016年末增加1.5%,达到293.2亿美元,再创历史新高。

四家企业中,必和必拓和力拓持有的现金规模均超过百亿美元,但前者较2016年下降11.5%,主要源于大量现金被用于偿还债务;而后者较2016年增长近三成,主要受益于部分资产出售获得大量现金。

值得注意的是,2017年末嘉能可持有现金规模较2016年出现15%的下降,不仅绝对量在四家企业中最低,而且也是该公司2012年以来最低。

这一现象与嘉能可的长期贸易背景与管理思维有关,也受到市场形势改善的刺激进而实施大量并购投资。

对各公司的举措来看,强调现金流已不是2017年四大矿业公司经营管理的核心,而积极开展有价值的投资扩张已经成为重点。

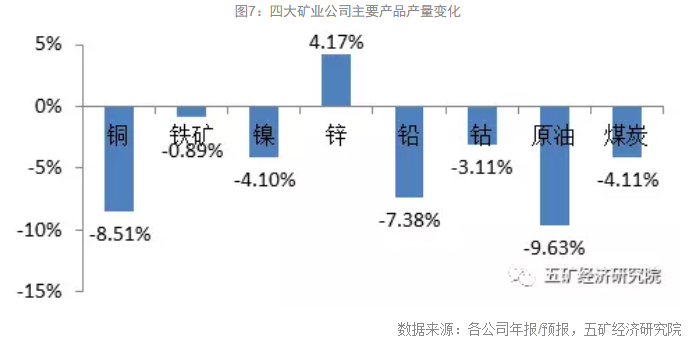

七、产品产量萎缩,铜产量降幅最明显

2017年,在四大矿业公司共同经营的矿产品中,仅有矿山锌产量实现小幅增长,其中嘉能可产量与上年基本持平,必和必拓由于Antamina铜锌矿扩张锌产量几乎翻番达到10.8万吨是最主要的增量贡献。

从非能源矿产品产量的降幅来看,铜降幅最大,且四家企业均出现不同程度下降。

其中力拓矿产铜产量降幅接近20%,主要受到参股矿山智利Escondida铜矿罢工的影响;

铅降幅居其次,主要受到嘉能可旗下澳大利亚Mount Isa铅锌矿产量减少的影响;

镍降幅第三,其中必和必拓、嘉能可产量均有不同程度下降,而必和必拓则实现近10%的增长。

此外,2017年嘉能可旗下刚果Mutanda铜钴矿产量下降,也使得其与淡水河谷合计钴产量较2016年有所减少;而三家企业铁矿石产量较2016年微降。

可以看出,矿业公司主要产品产量减少,是这也支撑2017年全球金属矿产品价格大涨重要因素之一。

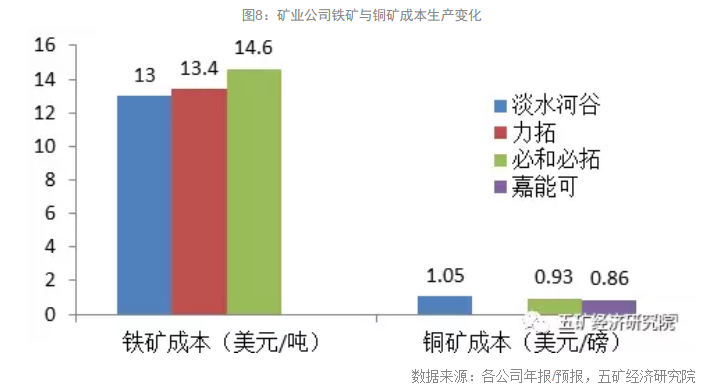

八、成本降幅收窄,反弹向上在所难免

随着经营改善以及受到能源价格上涨、人力与环保支出增多等因素影响,2017年矿业公司在降成本上的力度和效果显著减弱。

就铁矿石而言,由于存在规模报酬递减和矿山自动化加快推广及运营持续优化,2017年铁矿石成本(C1现金)继续保持下降趋势但降幅明显缩小。

三大铁矿巨头中,淡水河谷的成本最低并较2016年下降2.3%(上年降幅为14.2%),力拓的成本居中且较2016下降2.2%(上年降幅为8.1%),必和必拓的成本最高并较2016年下降3%(上年降幅为18.7%)。

就铜矿生产而言,受到资源品位趋势性下降、开采难度增大等因素影响,2017年淡水河谷、必和必拓和力拓的铜矿生产成本(C1现金)均出现反弹,而嘉能可的成本降幅也微乎其微。

可以预见,随着市场形势的持续改善,降成本将不再是矿业公司关注的重中之重,未来主要矿产品的生产成本趋势性上扬在所难免。

九、小结

2017年,四大矿业巨头几乎都迎来了2012年以来的最好业绩,这一方面得益于全球矿业市场形势持续改善、主要产品价格大幅上涨;

另一方面还要归功于此前几年这些企业大规模的资产结构和以降低成本为目标的管理优化,以此形成了最优质的资产组合、最具竞争力的生产成本、最高效的管理运营团队,使得他们能够在此轮市场复苏中牢牢抓住机遇。

随着企业自身情况及外部环境的改变,2017年四大矿业公司在经营管理上也出现了一些变化。

其中,相对于之前几年大规模的业务收缩、资产剥离,以及强调增加现金流、减少资本支出,2017年这些企业已逐步开始实施核心业务扩张、扩大资本支出,一批绿地项目和此前暂缓项目陆续启动,在对外并购优质资产上也均表现出积极的一面。

这些行为反映出四大矿业公司对未来市场的普遍看好,而企业实力经过几年的深度修复达到最佳状态也给了他们底气,包括杠杆率、成本费用率、债务资产比等指标均降至过去多年最低。这些均值得中国矿业公司思考与借鉴。

(编辑:文文)