市场对于美国3月CPI数据反应过度了?

金融市场有一种奇特的做法:当经济数据与预测不符时,投资者会“震惊”,即便当初很少有人相信这些预测。上周的美国通胀数据就是这种情况。

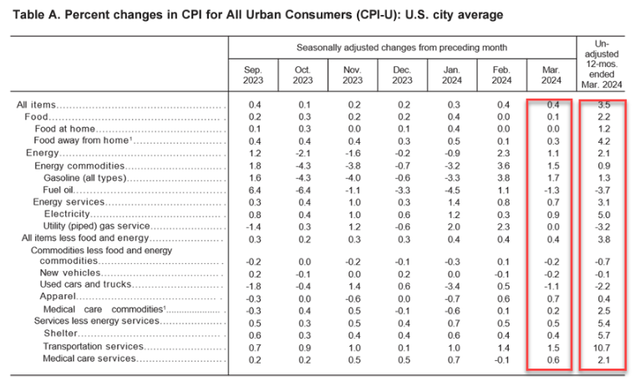

此前数据显示,美国3月CPI同比增3.5%,高于预期的3.4%;3月核心CPI环比增0.4%,高于预期的0.3%。超预期的0.1%引发市场对于2024年美联储降息预期的疯狂重新定价。

诚然,投资者认为美联储对2024年三次降息的立场可能会改变(鲍威尔在周二也暗示了这一点)是完全合理的。但基于少有信心达成的通胀预测来调整利率预期——从3次降息调整到1次或不降息——似乎有些问题,深挖细分数据也支持这一观点。

细分项目中住房一直是市场的焦点。但CPI统计数据中,住房实际是由“居住房屋所有者等效租金”(OER)驱动的。这是劳工统计局对自住房屋所有者如果租赁他们的房子所需支付的租金的估计。在核心CPI(不包括食品和能源)中,它占有高达34%的权重。

但OER的计算本身就值得怀疑:首先,它是基于类似租赁住房的租金推算出来的。其次,包括欧央行和英格兰银行所用的欧盟HICP和英国CPI指标——都不包括它。

而对于美联储更为青睐的PCE通胀指标,OER的占比则低的多:核心PCE只给它13%的权重,对OER重视较少使得PCE提供了一个更为准确的通胀画像。

瑞银全球财富管理首席经济学家Paul Donovan评论称:

正因为OER完全是虚构的,所以房主的真实生活成本比CPI所暗示的要温和。

目前美联储似乎陷入了一个陷阱:在提升CPI作为衡量通胀指标的重要性后,目前对于降息的讨论变得很难。但如果观察PCE指标,情况则乐观的多:住房、劳动力等方面的通胀压力正在缓解,这意味着核心PCE也应该进一步缓解。

考虑到实际利率的限制,经济疲软和潜在通胀的位置,美联储可能仍然需要降息。但鉴于鲍威尔本周的评论,美联储今年更有可能较晚降息,且还会减少降息幅度。

本文来源“华尔街见闻”,作者许超,智通财经编辑:陈秋达。