3月美国通胀带来的问题可能不仅仅是美联储今年何时降息、降不降息那么简单,这可能会让拜登连任的“大棋”乱了“阵脚”。3月美国CPI数据的重要信号是美国通胀的下行趋势至少阶段性全面停滞——无论是整体还是核心,同比还是环比。值得注意的是,白宫第一时间发布了总统对于通胀的点评,可以看得出拜登确实急了,而通胀治理的优先级正在上升。

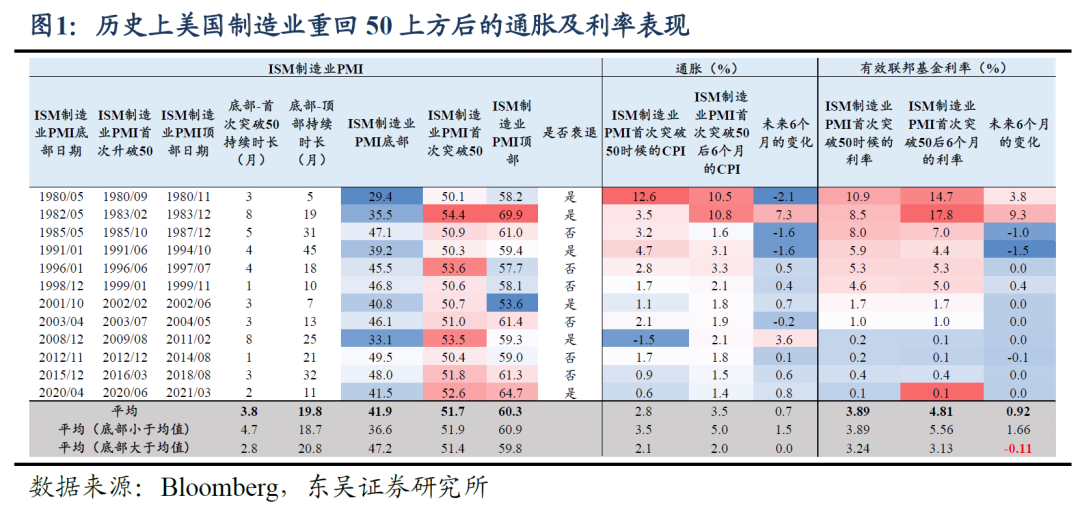

6月不降息基本大局已定,从操作程序上,当前的数据不可能让美联储在4月底、5月初的会上给出首次降息的预期引导,而且鉴于美国制造业PMI在3月重回50上方,今年不降息的可能性已经大大上升。但是不确定性的症结在于今年是大选年。

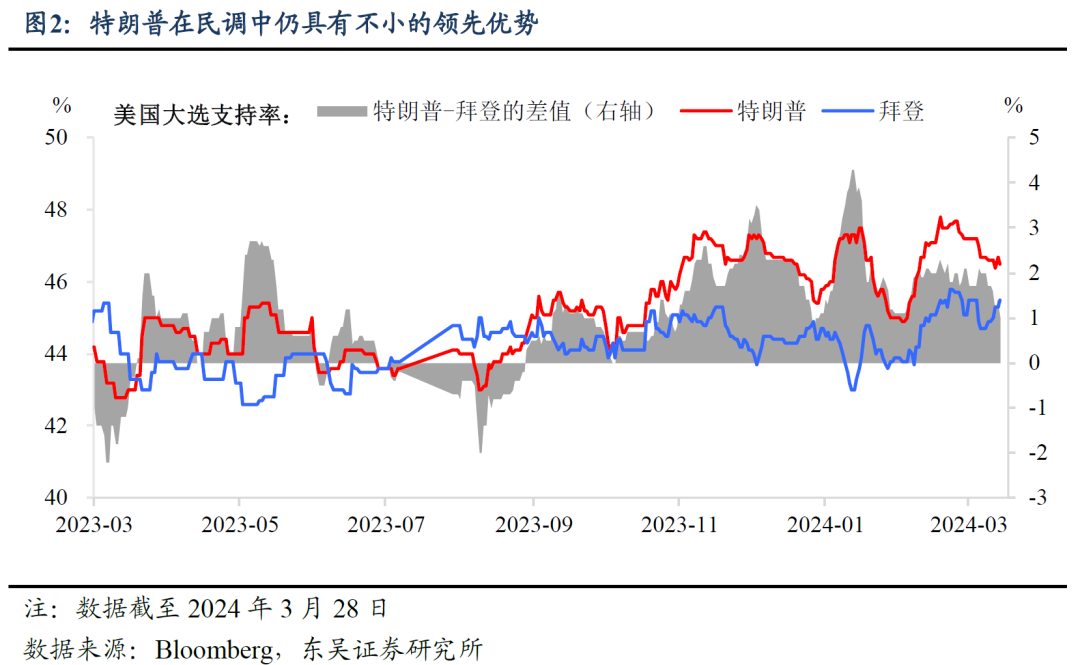

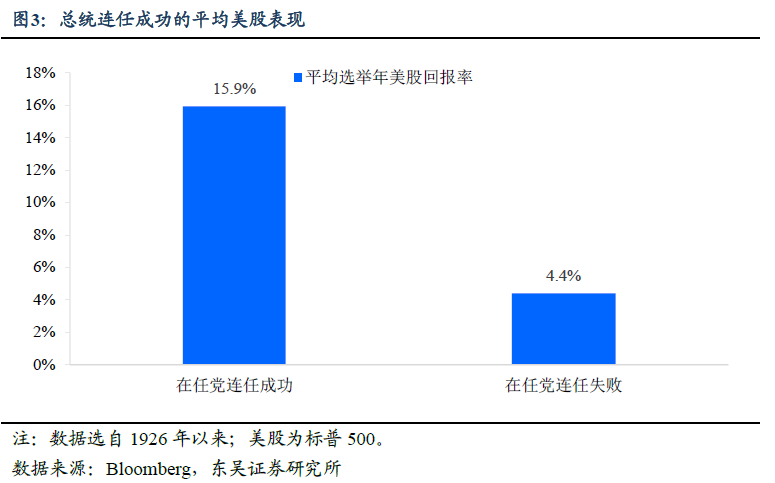

今年拜登连任的担子比较重。截至3月底,特朗普在民调中依旧有不小的领先优势,而拜登当前面临着治理通胀和呵护股市的双重任务。一方面,从去年开始通胀就是影响民意导向的核心因素,从白宫文稿来看,拜登政府主要的政策措施是改善供给来缓解——建造更新住房,降低药物和医疗成本,这可能意味着财政支出上会加快节奏;而另一方面,股市的表现是总统连任的传统考题。当前美股的表现离连任成功的历史标准还有不少距离(截至4月10日标普指数年内上涨约8%)。

如果鱼和熊掌不能兼得,一个可能的折衷方案是调整节奏。第二季度以治理通胀为抓手,引动不宽松甚至是紧缩预期;第三季度到大选前再逐步向宽松方向引导,让市场逐步回暖。

从数据本身来看,通胀远没有达到“实质性”改变的地步。自通胀2次超预期以来,鲍威尔就多次明确数据尚未达到“真正改变整体情况”(really changed the overall story)的标准。

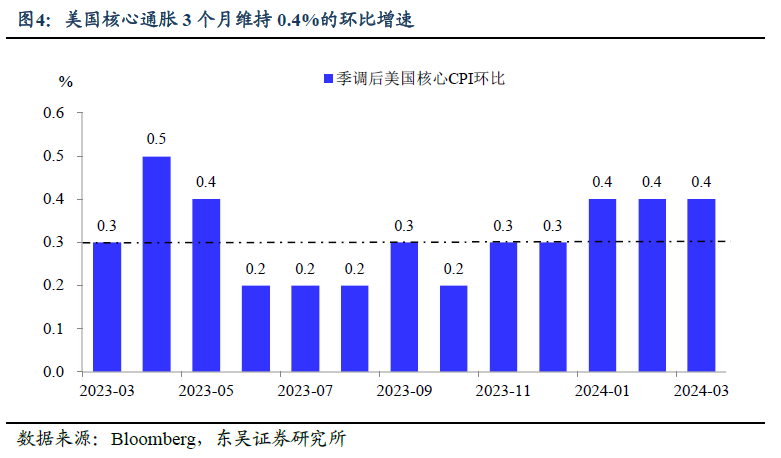

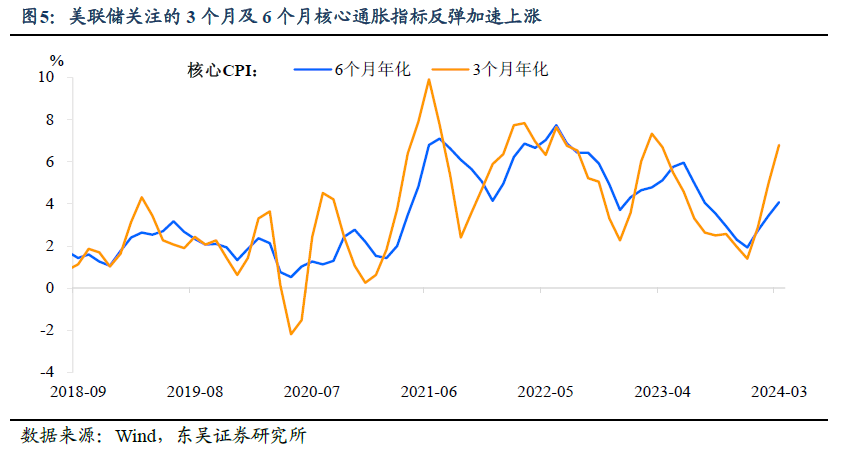

目前为止通胀的改善甚至几乎陷入“停滞”:核心通胀环比增速连续3个月维持在0.4%,这并不是通胀状况发生根本性改变的信号。除此之外,3个月及6个月年化核心CPI在1月底反弹后未见回落迹象。降息预期也开始大幅降温,6月首次降息的时点被进一步推迟至9月,全年降息次数则缩水至2次。

那么具体来看,本次通胀表现到底如何?

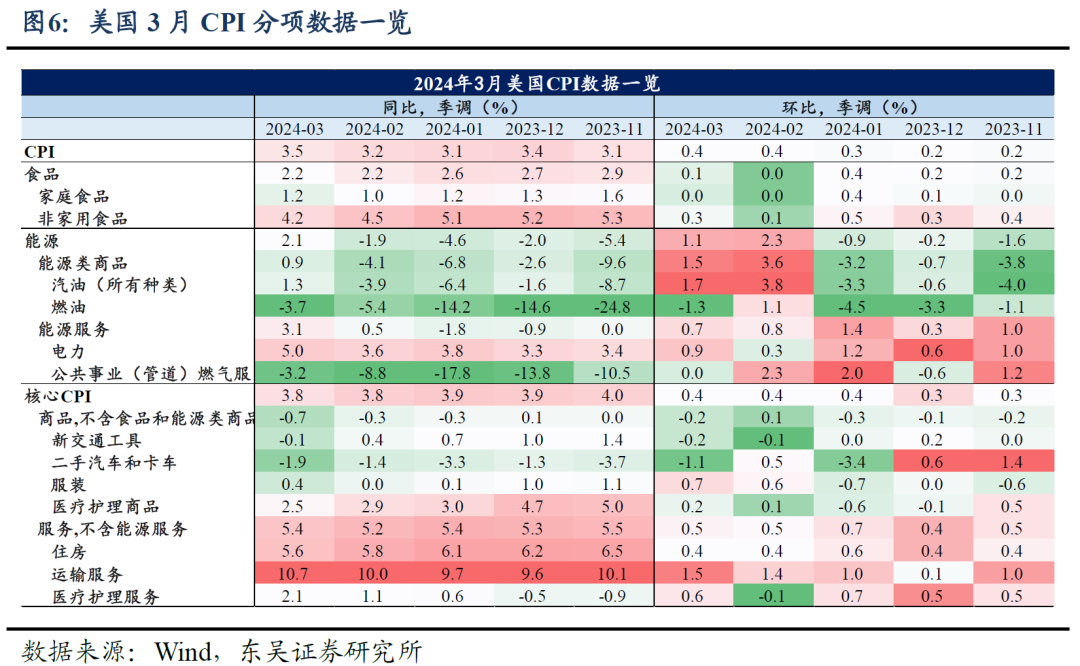

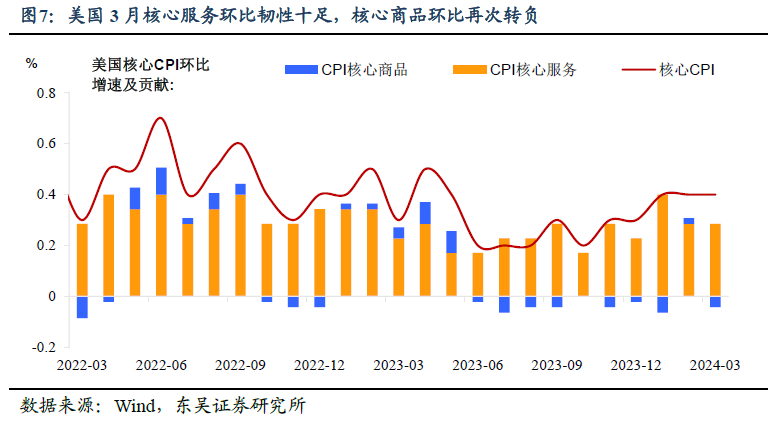

从细项上来看3月通胀数据,能源和超级核心通胀是本期通胀反弹的最大助力,住房通胀则逐步降温。食品和家庭食品价格整体与上月基本保持不变。核心商品方面,新车和二手车价格回落带动核心商品环比增速再次转负。那么具体来看:

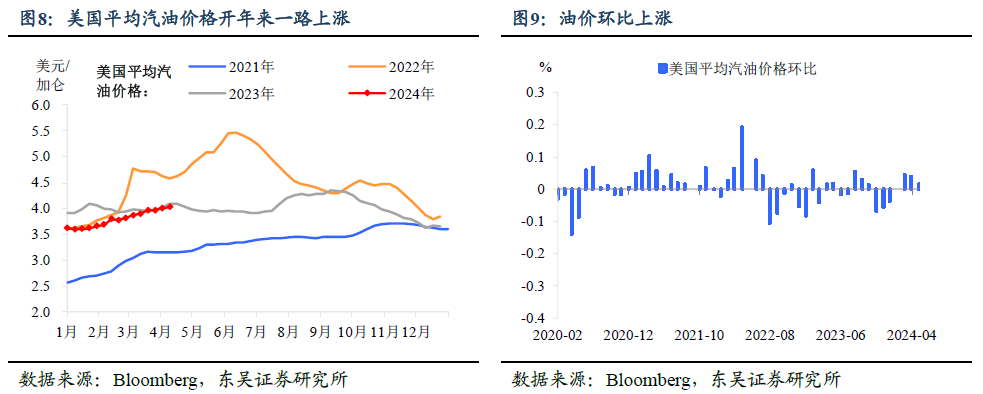

能源价格持续回升,能源分项对通胀同比增长的贡献转正。自2024年2月以来,无论是原油价格还是汽油价格都出现了不同程度的上涨,2024年2月美国平均汽油价格环比上涨4.4%,3月份继续上涨3.9%,这也是通胀整体上涨的一大关键因素。3月能源通胀同比增速自去年2月以来重回正增长,创下2.1%的高增速。

能源价格之所以重要,是因为其上涨会推高整个经济的生产和运输成本,然后转嫁到食品和核心价格上。同时提高通胀预期从而间接抬高通胀水平。因此正如美联储2023年底的研究发现,油价每上涨 10%,整体CPI将抬升0.4个百分点。虽然这一影响是渐进的,效果在油价上涨的往后8个季度内逐渐加强。但这也意味着中远期通胀有一定上行压力,减缓通胀回落的进程。

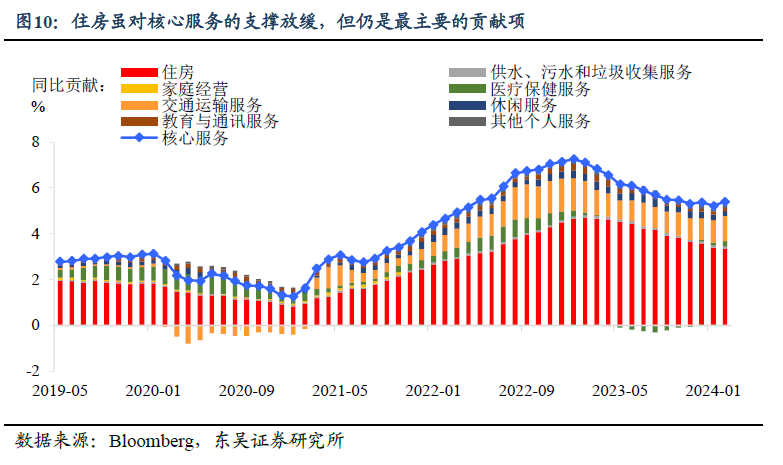

核心服务方面,住房租金仍是最大“贡献者”,但增速有所放缓。3月住房分项CPI环比上升0.4%,同比5.6%,虽然同比增速逐步降温,但相对缓慢,住房通胀的韧性仍是核心CPI的主要拉动。住房租金占比美国CPI近三分之一,占比核心CPI超40%。如图所示,虽然住房租金对美国核心CPI的支撑在2023年3月开始减弱,但其速度十分缓慢。因此虽然房租价格的领先指标已经开始下行,但其传导至住房通胀面临重重阻碍。

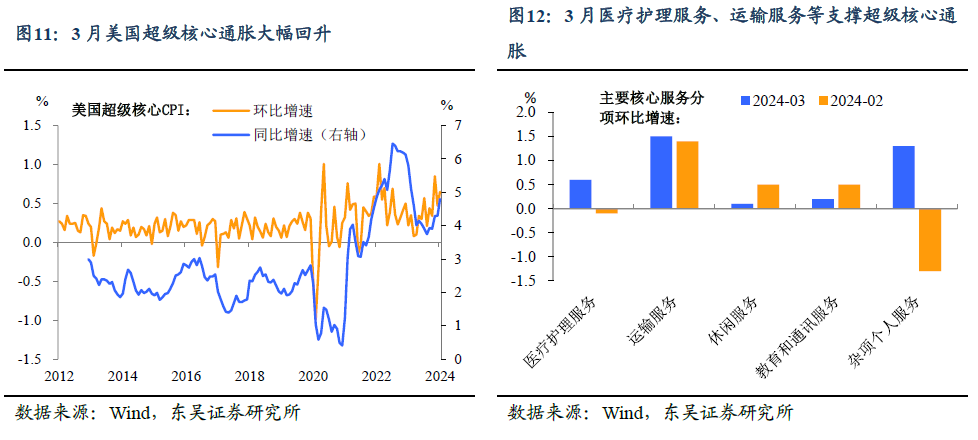

超级核心通胀的强劲上升可能是压垮美联储6月降息的最后一根稻草。3月美联储钟爱的指标—超级核心通胀(剔除了住房的核心CPI服务分项)强劲上升,不仅环比反弹至0.65%(2023年以来仅低于2024年1月),而且同比上涨高达4.8%,再次刷新近一年以来的最大上涨幅度。超级核心通胀的强势回升可能意味着美联储6月再难加息。

从分项上来看,3月超级核心通胀的反弹主要受医疗护理服务(环比0.6%)、运输服务(环比1.5%)以及其他杂项个人服务(环比1.3%)的支撑。而休闲服务(环比0.1%)、教育和通讯服务环比增速(环比0.2%)则有所下降。

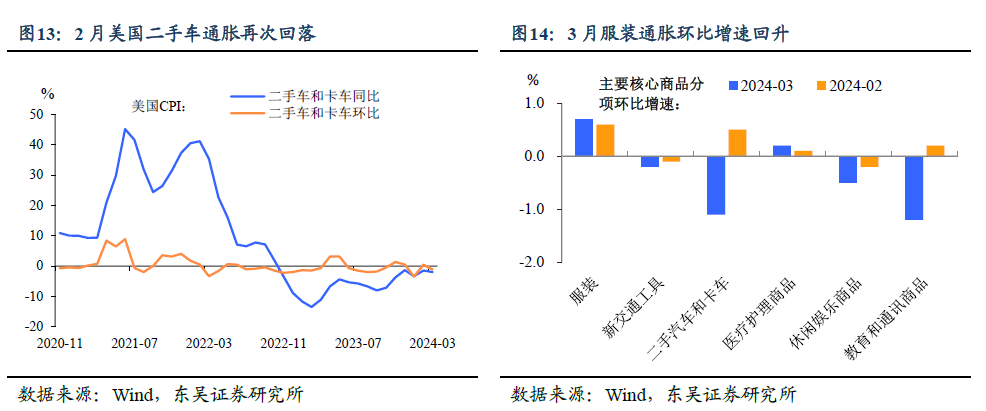

核心商品增速在2月的回升更多是扰动而非趋势。我们之前提到,2月核心商品环比增速的转正可能是后续通胀回升的一大“隐患”。但本月数据来看,3月核心商品环比增速为-0.2%,同比增速更是创下-0.7%的新低,更加证明了2月核心商品通胀扰动大于趋势。其中,二手车(环比-1.1%)、新交通工具(-0.2%)环比增速继续降温,成为本期核心商品通胀回落的最大助力,而服装通胀(环比0.7%)则有所回升。

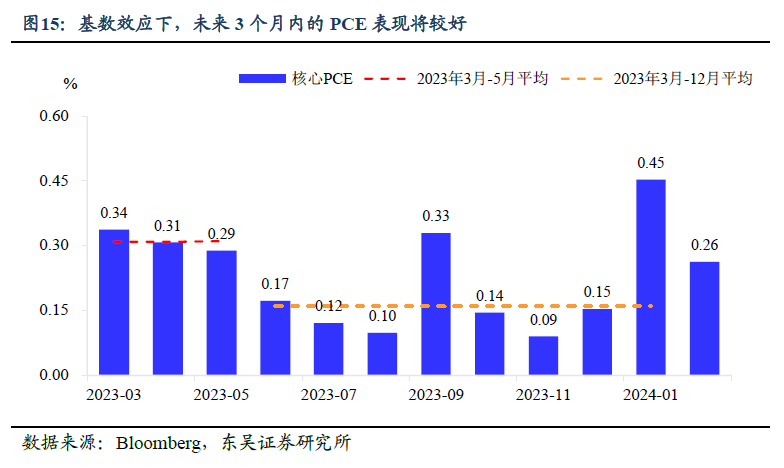

降息,还有没有的降?虽然美国3月通胀再超预期,且环比增速超过了0.3%的“好”的门槛。但是我们认为这并不能够给3月通胀下最终定论。因为美联储首选的通胀指标--个人消费支出(PCE)价格指数尚未公布。因此往后看,美联储更加偏向的PCE环比增幅显得格外重要。基于基数效应,我们认为未来3个月的PCE将比CPI更加“受人待见”,但是随着基数效应的退散,美联储可能需要更长时间来确认通胀“实质性”的变化。

风险提示:全球通胀超预期上行,美国经济提前进入显著衰退,巴以冲突局势失控,美国银行危机再起金融风险暴露。

本文转载自微信公众号“ 川阅全球宏观”,作者:东吴宏观陶川团队;智通财经编辑:徐文强。