本文来自于申万宏源的研报《协鑫新能源(00451):阳光普照》,作者为余文俊。

投资要点

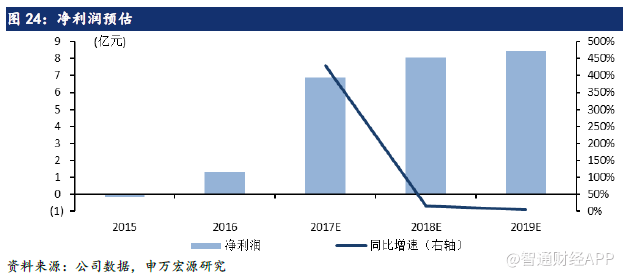

协鑫新能源(00451)是全球领先光伏电站运营商,集新能源开发、建设、运营于一体。作为硅片生产商保利协鑫(03800)附属子公司,协鑫新能源的电站运营业务帮助保利协鑫进一步拓展其光伏行业产业链。我们预测公司17年EPS 为0.04元(同比增长429.8%),18年为0.04元(同比增长17.9%),19年0.05元(同比增长6%)。我们运用DCF估值法得出目标价0.55港元(11倍18年PE)。现价距目标价存在12.2%上行空间,首次覆盖给予增持评级。

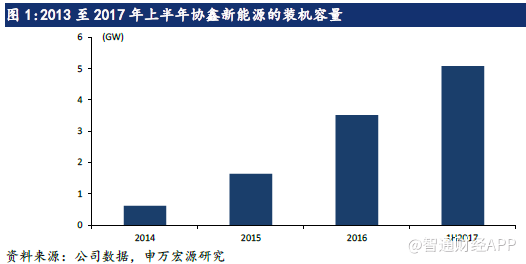

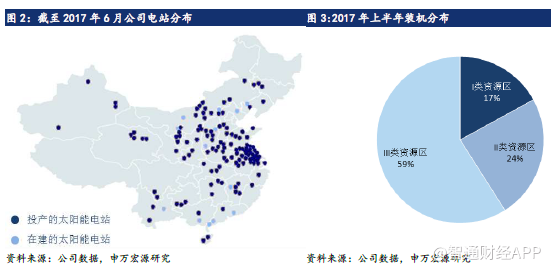

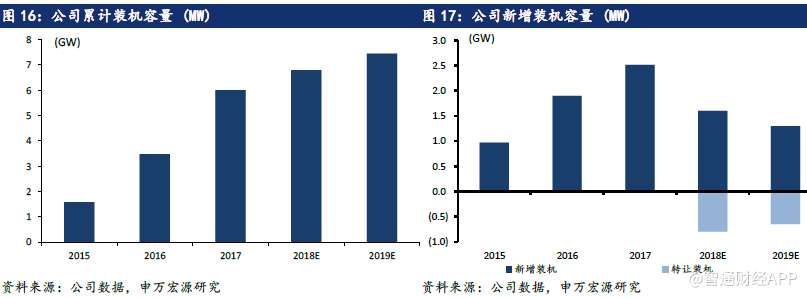

装机量高速增长。截至2017年底,公司总装机容量达到6GW,远高于2016年底的3.5GW。其中已并网容量达5.5GW(同比增长77%),目前公司为世界第二大光伏电站运营商。目前公司于中国装机量约为5.9GW,海外装机0.1GW(位于日本和美国)。2017年上半年公司发电量达2.4TWh,同比增长103%。

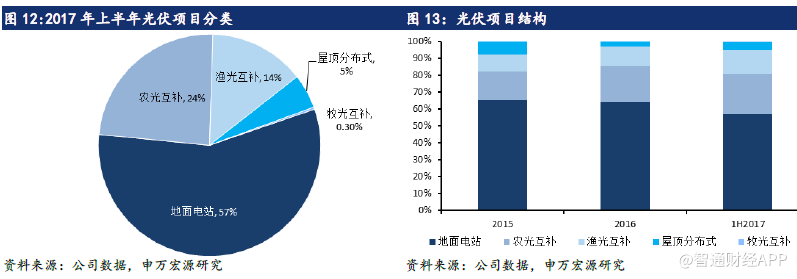

多元化项目模式。截至2017年上半年,公司57%的装机量为集中式地面电站,24%为农光互补项目,14%渔光互补,其余5%和0.3%分别为分布式和牧光互补项目。从2015到2017年,大型地面电站占比由65%下降至57%,其他类型电站比重逐年增加。我们认为未来公司将坚持项目多元化策略,大型地面电站、光伏扶贫及领跑者项目各占比近三分之一,余量为分布式项目。

高负债率。作为资产密集型企业,公司高度依赖负债。2017年上半年,公司资产负债率高达85%,我们预计全年该指标将达到88.3%。公司主动发展多元化融资模式,尝试参与“建设—移交—运营”项目,积极参与轻资产模式转型。我们预计2019年公司资产负债率有望降至86.9%。

首次覆盖予以增持评级。我们预测17年EPS为0.04元(同比增长429.8%),18年EPS为0.04元(同比增长17.9%),19年EPS0.05元(同比增长6%)。我们运用DCF估值法得出目标价0.55港币,代表着11倍18年PE和1.3倍18年PB,或10.3倍19年PE和1.2倍19年PB。现价距目标价存在12.2%上行空间,首次覆盖给予增持评级。

公司简介

协鑫新能源是中国最大的光伏电站运营商之一,集新能源开发、建设、运维于一体。2014年前,公司前身森泰集团主业为印刷电路板制造,但赴港上市并被保利协鑫(03800)收购后,公司将IPO 募集资金投向太阳能项目。2017年8月,公司完全转型为太阳能电站运营商,以2.5亿港元出售印刷电路板业务。截至2017年底,公司总装机容量达到6GW,远高于2016年底的3.5GW。其中已并网容量达5.5GW(同比增长77%),目前公司为世界第二大光伏电站运营商。

母公司保利协鑫持有公司62.3%股权,是全球最大的多晶硅和硅片供应商,截至2017年年中多晶硅产能为7万吨,硅片产能为20GW。在收购协鑫新能源前,保利协鑫自建及收购的太阳能电站装机容量达371MW,18MW位于美国,其余353MW位于中国,其中一个20MW的光伏项目为2009年时规模最大的光伏电站。2014年收购协鑫新能源后,保利协鑫将太阳能电站资产注入公司,完成了从多晶硅到电站运营的全产业链布局。在硅片生产和协鑫新能源的电站业务之间,保利协鑫还投资了主营太阳能电池和模组以及系统集成的协鑫集成。

随着光伏行业的蓬勃发展,2017年协鑫新能源的新增装机飞速增长,2017上下半年新装机容量分别为1.6GW/0.9GW。大部分新装机位于上网电价较高且无弃光问题的地区。

市场概述

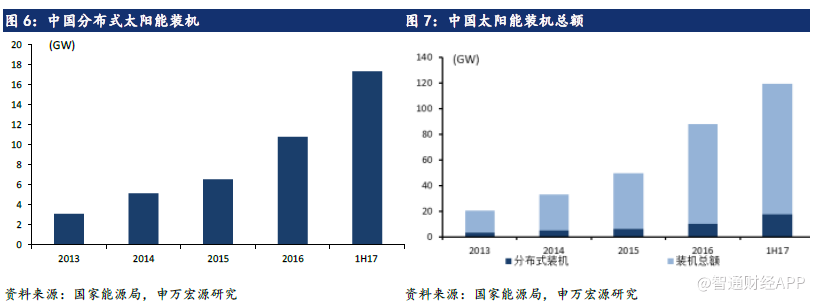

2017年中国新增太阳能装机53.1GW,高于2016年的34.5GW,2017年末累计装机达130GW。受利好政策扶持,2017年新增分布式太阳能装机达19.4GW,带动累计分布式装机升至29.7GW。

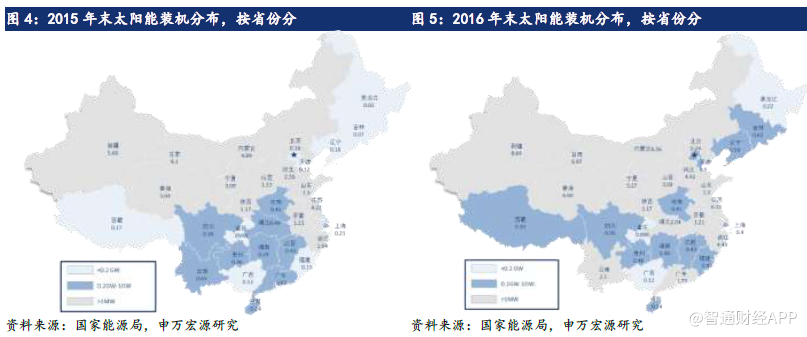

在地理分布上,2015年中国的太阳能装机主要集中在西北地区,当地的人口及电力需求均不及东南地区,2016年这一情况有所改变,新增太阳能装机逐步转移至东南地区,大幅降低弃光风险。2017年华东地区的新增装机增速遥遥领先,全年增加14.7GW(同比增长170%),而西北省份新增装机同比下滑36%。

2017年浙江、山东和安徽三省的新增分布式装机占全国分布式太阳能项目的45.7%。

由于尚未解决弃光问题,国家能源局规定2017-20年甘肃、新疆和宁夏不得新建地面光伏装机。

为支持太阳能行业发展,每年中央政府向全国31个省市行政区分配光伏装机指标,即下一年某地区的新增光伏项目上限,这类项目可享受优惠电价,作为给予项目运营商的补贴。在地方上开建超出装机指标的光伏项目则面临无法获得补贴的风险。但各省若想在初始装机指标的基础上进一步鼓励光伏项目开发,可以申请增加指标。我们注意到2017年10个省份获得的光伏装机指标要求新增装机作为扶贫项目的一部分,向贫困地区提供低成本的电力。

这10个省份需在2017年底前合计建成6.4GW光伏扶贫项目,而这些省份2016年的光伏装机均已超出额外增加的建设指标。其余省份中,另有8个需将其全部或部分光伏装机指标分配给光伏扶贫项目,合计装机达3.2GW,其中吉林、内蒙古、辽宁和四川为光伏装机指标全部用于建设光伏扶贫项目的省份。

加上当前“十三五”规划(2016-20 年)中提出的第一批4.2GW 村级光伏扶贫项目,我们预计2017年末国内光伏扶贫项目总装机将从2016年的5.2GW增至13.8GW。鉴于扶贫是2017年中共十九大的主要议题之一,我们预计未来两年光伏扶贫项目将成为太阳能装机增长的一大动力。2017年8月国家能源局表示将制定至2020 年的扶贫项目规划。另外,国家能源局通过“领跑者计划”发展光伏示范项目,鼓励国内设备制造商加大对先进光伏技术的研发,项目运营商开展业务创新。得益于政府对领跑者项目的支持,此类项目不受弃光问题的影响,且通常位于日照时间更长的地区。虽然经过公开招标,此类项目的电价一般低于普通光伏项目,但其股权内部收益率可保证在12%以上。

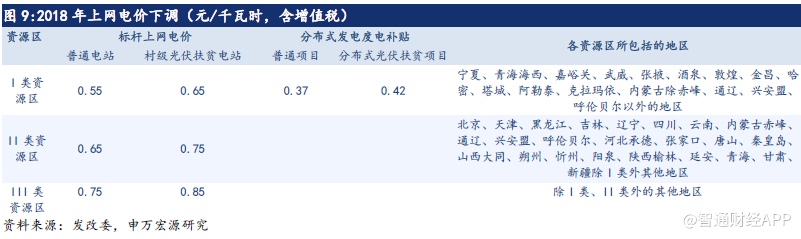

2017年12月发改委宣布下调2018年光伏电价,国内I类资源区的标杆上网电价从每千瓦时0.65元降至0.55元(下滑15.4%),II类资源区从每千瓦时0.75元降至0.65元(下滑13.3%),III 类资源区从每千瓦时0.85 元降至0.75 元(下滑11.8%)。

2018年1月1日后备案的光伏项目执行2018年上网电价。2018年以前备案的已竣工光伏项目,但6月30日前仍未投运的,执行2018年上网电价。2018年1月1日后投运的分布式光伏发电项目补贴亦从每千瓦时0.42元下调至0.37元(下滑11.9%)。西藏光伏电站的标杆电价维持1.05 元/千瓦时不变。

村级光伏扶贫项目的上网电价未下调,I、II、III类资源区的上网电价仍为0.65 元/0.75 元/0.85元。

2018年光伏标杆上网电价的降幅低于市场之前的预期,也低于2017 年光伏标杆电价的降幅。2018年I类资源区的标杆电价下调15.4%(2017年为18.8%),II及III类资源区降幅为13.3%和11.8%,亦小于2017 年14.8%和13.3%的降幅。另一大超出市场预期的利好为光伏扶贫项目的上网电价维持不变,而之前其电价与普通电站一样。

协鑫新能源:阳光普照

公司的光伏装机集中在电价较高的III类资源区。我们估计III类资源区平均电价(税后)为0.85元/千瓦时,而I类和II类资源区分别为0.74元和0.78元/千瓦时。2017年上半年,公司I类资源区项目贡献收入3.98亿元(同比增长50.2%)、II类资源区项目收入为4.79亿元(同比增长183.4%)、III类资源区项目为9.91亿元(同比增长84.9%)。

然而,与西北地区相比,东南地区多山,人口密集,导致可建设大规模地面光伏电站的区域有限。为扩大南部项目的比重,公司积极参与多种政府扶持的项目,例如领跑者项目和光伏扶贫项目,并建设分布式光伏项目。

截至2017年上半年,公司57%的装机量为集中式地面电站,24%为农光互补项目,14%渔光互补,其余5%和0.3%分别为分布式和牧光互补项目。2015年以来,公司非地面光伏装机稳步增长。公司提出地面光伏项目仅占总装机30%,光伏扶贫和领跑者项目各占30%的能源结构目标。公司期望将分布式项目的占比控制在10%,因其人力和维护成本高于其他类型的光伏项目。

2016年10月,国家能源局公布第一批光伏扶贫项目,涉及约70家可再生能源公司,其中协鑫新能源的规模最大,达250MW。公司的光伏扶贫项目遍及11个省份,为约1.81万户家庭年增收3千元。截至2017年6月30日,位于山西省临汾市的最后100MW扶贫项目竣工。

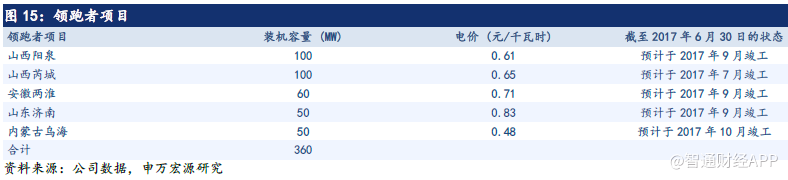

协鑫新能源还积极参与国家能源局推进的领跑者计划(高科技光伏示范项目)。2017年上半年末,公司赢得360MW领跑者项目,成为国内第三大领跑者项目运营商。

盈利展望

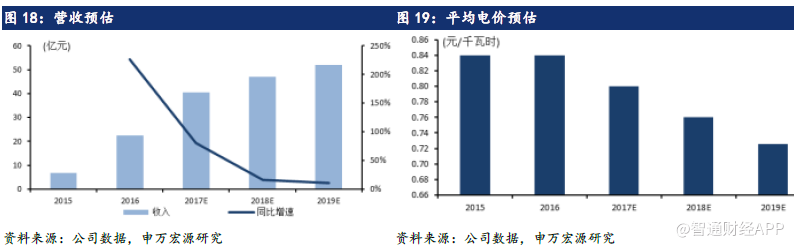

在近年来光伏装机大幅增长的推动下,我们预计公司营收为2017年40亿元(同比增长80.2%)、2018年47亿元(同比增长16.2%)、2019年52亿元(同比增长10.5%)。

尽管2016年收入增速高达226.5%,但这是由于公司2016年报表重述,不包括2015年非持续经营的印刷电路板业务收入。经过调整消除印刷电路板业务收入的影响后,2016年营收同比增速为14%,更加合理。

预计未来三年公司将新建大量光伏装机以维持行业领导地位(2018-20 年分别为1.6GW/1.3GW/1.0GW)。同时,作为重资产的企业,公司计划开展多个建设—移交—运营(BTO)项目,转让光伏电站的部分股权以减轻债务压力,改善现金流。

我们在模型中假设未来三年公司的平均电价将下滑4.5%,符合政府逐步下调光伏上网电价,在2020年实现电网平价的目标。

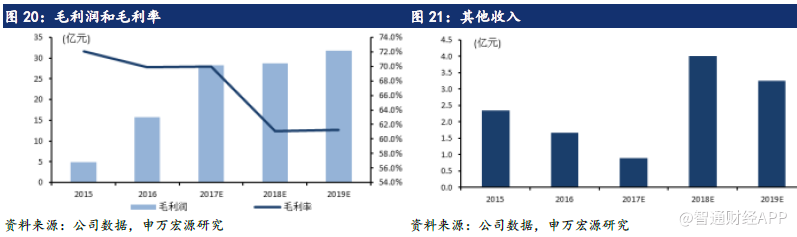

我们预计未来三年毛利率将收窄,系因电价下跌导致收入增长放缓,而近年来产能高速扩张推高营业成本,其中主要为折旧费用。我们模型对营业成本的预估系基于固定资产4%的折旧率,从而得出毛利率将从2017年70%降至2018年61.1%和2019 年61.2%。

作为重资产的企业,协鑫新能源需要大量资金支撑光伏项目开发。公司计划实施多个BTO项目以改善现金流,缓解债务压力。我们假设公司2018年将出售约800MW光伏电站70%的股权,2019年出售650MW 光伏电站70%的股权,使2018-19年其他收入分别增加约4亿元和3.25亿元。

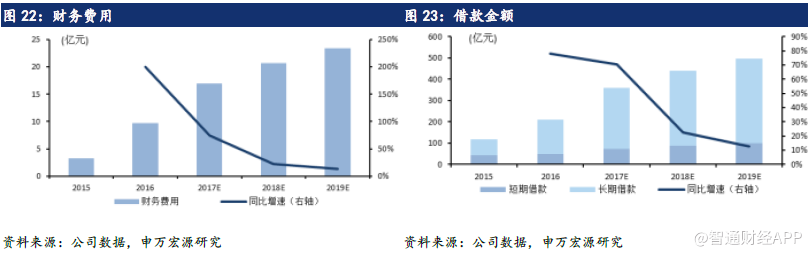

协鑫新能源的杆杠率相对较高,利息费用占总费用的一大部分。我们预计公司的借款金额将升至2017年359亿元(同比增长70%)、2018年441亿元(同比增长23%)、2019年497 亿元(同比增长13%),财务费用从2016年的9.66亿元升至2017年17亿元、2018年21亿元、2019年23亿元。

预计净利润为2017年6.91亿元(同比增长430%)、2018年8.04亿元(同比增长16.4%)、2019年8.46亿元(同比增长5.2%)。2017年净利润显著增长一是因为公司转让非持续经营业务(印花电路板业务),将该业务的亏损额从2016 年的1.687 亿元降至2017年的420万元;其次公司新增装机的业绩贡献大幅上升,2016年新建的1.9GW装机贡献全年业绩,2017年新建的2.5GW装机当年开始逐步贡献业绩。

我们注意到公司资产负债表中杠杆率和应收账款均偏高,我们预计未来这两项指标将改善。协鑫新能源发布公开声明表示公司主营重资产业务模式,需要大量借款维持经营。

2017年上半年末公司资产负债率为85%,我们预计2017年末将升至88.4%。为缓解债务压力,未来的项目公司将采取轻资产模式,利用BTO模式并投资合资项目。

2016年起公司用5-10年融资租赁替换短期借款。2017年上半年末,三年期以上的借款占新增借款的91%。2017年12月,公司与信达金融租赁、中国康富国际租赁和重庆润银融资租赁签订多项融资租赁协议。我们认为向融资租赁模式转型有助于延长资本支出期间,压缩财务费用。由于融资租赁借款周期较长,我们假设2017 年后短期借款的比重将下降100个百分点。我们预计公司资产负债率将从2018年开始下滑,2019年末降至约87%。

协鑫新能源应收账款数额巨大,2016年达公司收入的1.5倍(相当于在手现金的55.0%),主要由中国太阳能电价的支付方式所致。不论哪种发电形式,电网公司支付给发电企业相同的电价,即火电基准电价。太阳能发电商协鑫新能源的电价高于火电基准电价,两者的差额通过补贴支付给公司。然而,由于中国可再生能源补贴出现预算缺口(通常称为“补贴缺口”,2016年末达600亿元),业内补贴支付经常延迟,2017年也不例外。对于太阳能电站而言,补贴支付推迟的时间已增加至两年左右,导致太阳能发电企业应收账款高企,现金流紧张。

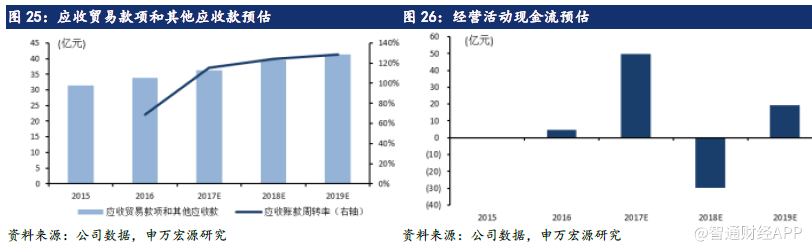

预计公司应收贸易款项和其他应收款为2017年36亿元(同比增长7.2%),2018年升至39亿元(同比增长8.7%),2019年进一步增长4.8%。

估值

市场担心可再生能源电价补贴无法及时拨付以及公司负债偏高,但我们认为市场担忧过甚,使公司估值承压。我们采用现金流折现模型,得出目标价为0.55港元,对应18年11倍PE和1.3倍PB,19年10.3倍PE和1.2倍PB。鉴于股价有12.2%的上涨空间,我们首次给予增持评级。

我们对行业内的龙头公司进行比较,发现除侧重风电运营的华能新能源(00958–买入) 外,协鑫新能源的估值低于同业。作为中国第二大太阳能电站运营商,我们认为18年12倍PE较为合理。

协鑫新能源于2017年11月发布公告,太平金融控股计划通过认购公司新股或可转债向协鑫新能源投资80亿港元。认购新股数量不高于已扩大股本的30%,新股认购价将较双方签订合作框架协议之日前10个交易日协鑫新能源的平均收盘价折价10%。我们预计募集资金将用于公司运营和投资,有助于改善公司的财务状况和流动性。我们预计该交易将使保利协鑫的持股比例从63%降至44%。

(编辑:张鹏艳)