美国非农就业大超预期并保持反弹趋势,非周期性的政府部门就业保持稳定增长,周期性就业在休旅酒店业、医疗保健业与建筑业的带动下保持强势。时薪增速同比虽有所放缓,但从周薪的角度看,美国居民部门正经历收入的全面修复。

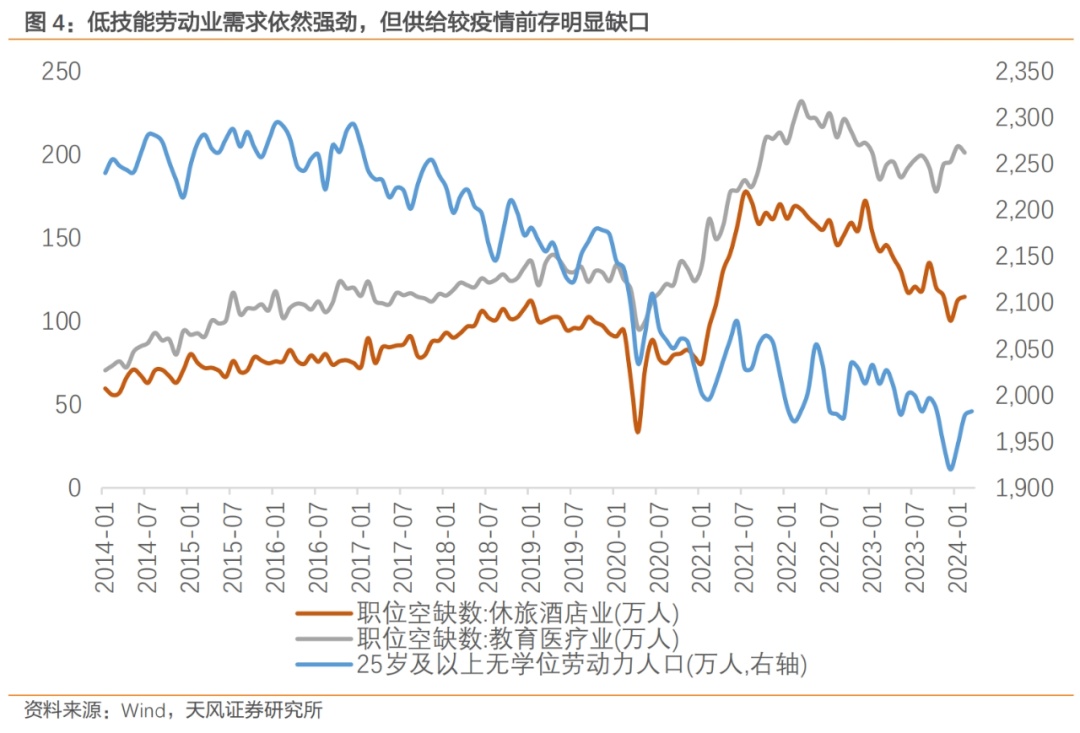

失业率小幅下行0.1%至3.8%,持续处于历史相对低位;劳动参与率小幅升高0.2%至62.7%。低技能劳动力供给虽有所修复,但较疫情前仍有明显差距;尤其医疗保健等“核心”行业的供需缺口明显。

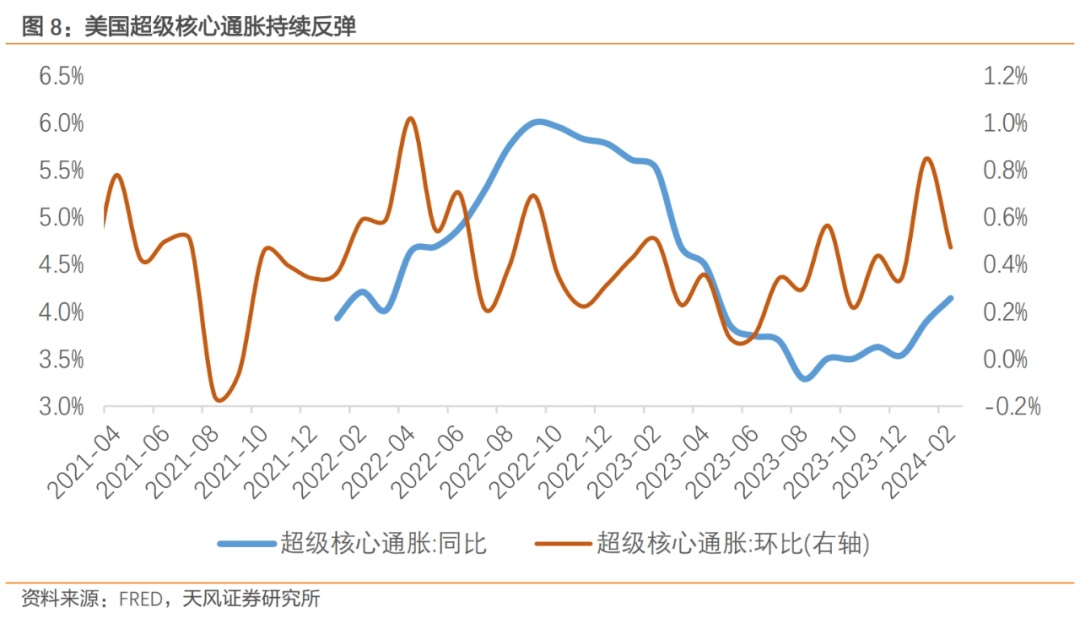

企业盈利与居民收入的良性循环仍在延续。在居民薪资收入全面增长,叠加劳动力供给修复缓慢的背景下,美国当前核心通胀/超级核心通胀的反弹趋势或仍将延续;强劲的劳动力需求以及各口径下均保持在4%以上的薪资增速强化了居民的消费预期。

在非农高增与通胀反弹组合下,联储“没必要,没空间,没动力”做实质性货币政策调整,当前的降息预期面临持续下修。考虑到近期能源价格持续走高,如果油价快速上涨导致通胀预期脱钩,叠加美国经济强劲,不排除联储再加息的可能。

一、核心就业高增凸显经济强劲

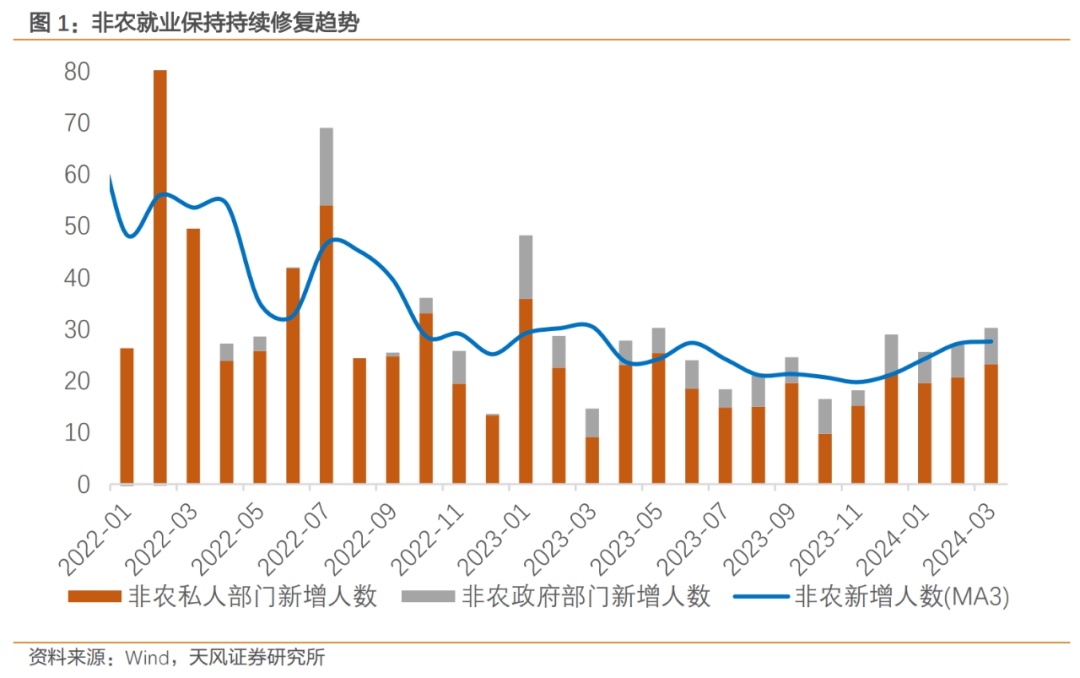

2024年3月美国非农就业录得30.3万人,大幅高于预期的20万人,亦高于前值的27.0万人;私人部门新增就业23.2万人。3个月月均视角下,新增非农就业进一步上行至27.6万人,整体非农新增就业持续修复的趋势仍在延续。

最主要的贡献依然来自于美国的“核心”就业部门:教育医疗业(8.8万人)与休闲旅游业(4.9万人);非周期性的政府就业(7.1万人)依然保持稳定。

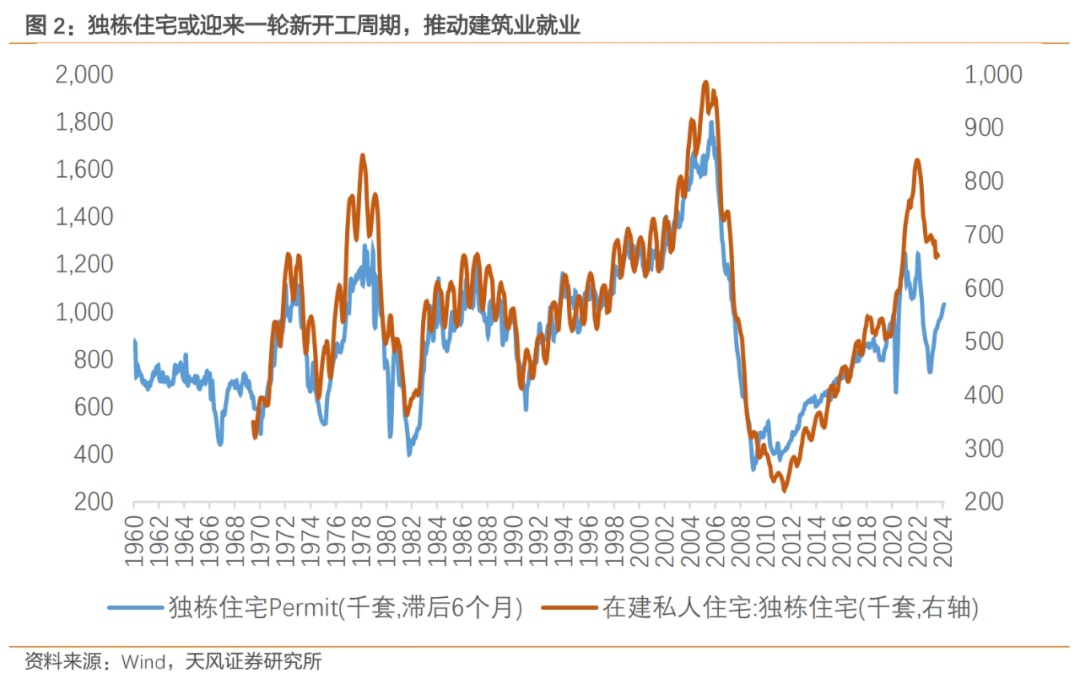

除此之外,在新开工和建筑许可大幅反弹的推动下,建筑业新增就业创25个月以来新高,录得3.9万人。考虑到美国房地产整体小幅回暖趋势的延续,以及私人新开工住宅建造周期的临近,建筑业就业或将持续保持高增。

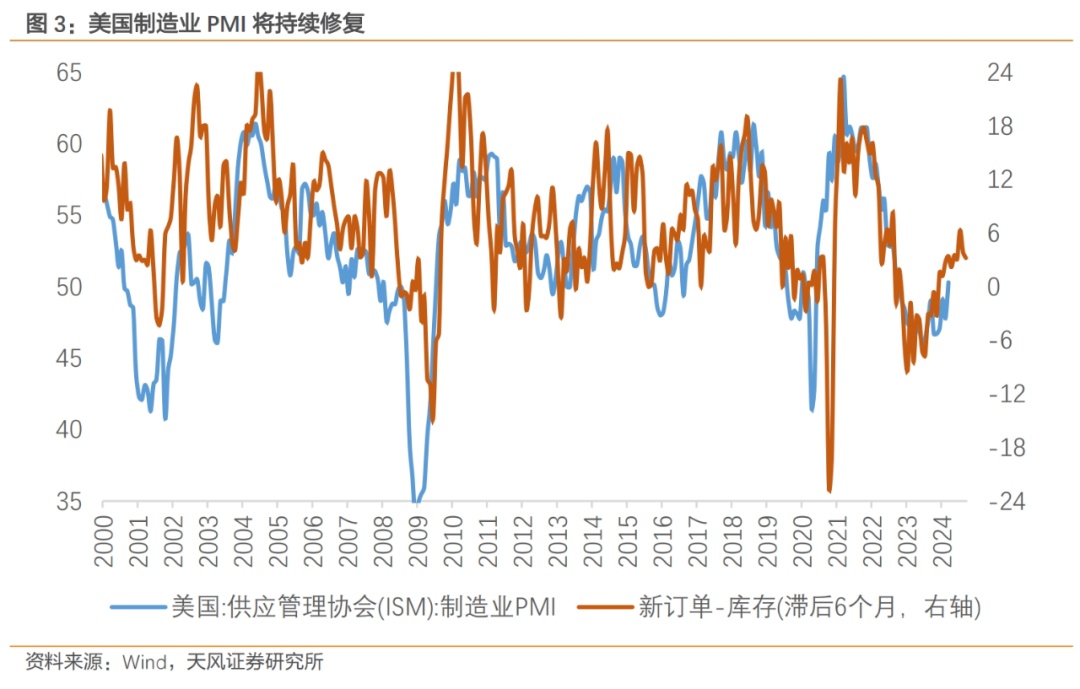

大多数行业的新增就业在持续改善,但制造业新增就业依然保持弱势。2月制造业新增就业由前值-0.4万人进一步下修至-1.0万人,3月就业录得零增长。近期ISM制造业PMI指数自2022年11月以来再次进入扩张区间,但从新订单传导到就业尚需时日。

美国整体的制造业回流也仍然处在上游(建筑业)高景气阶段,传导到制造业(化学用品,机械等行业)也还需等待。

低技能行业的职位空缺数明显反弹,凸显劳动力需求的强劲。尤其是休旅住宿业和医疗保健业仍然面临劳动力供给不足的情况,背后的主要原因依然是拥有较低学历的青年劳动力供给较2020年2月明显下滑约154万人。

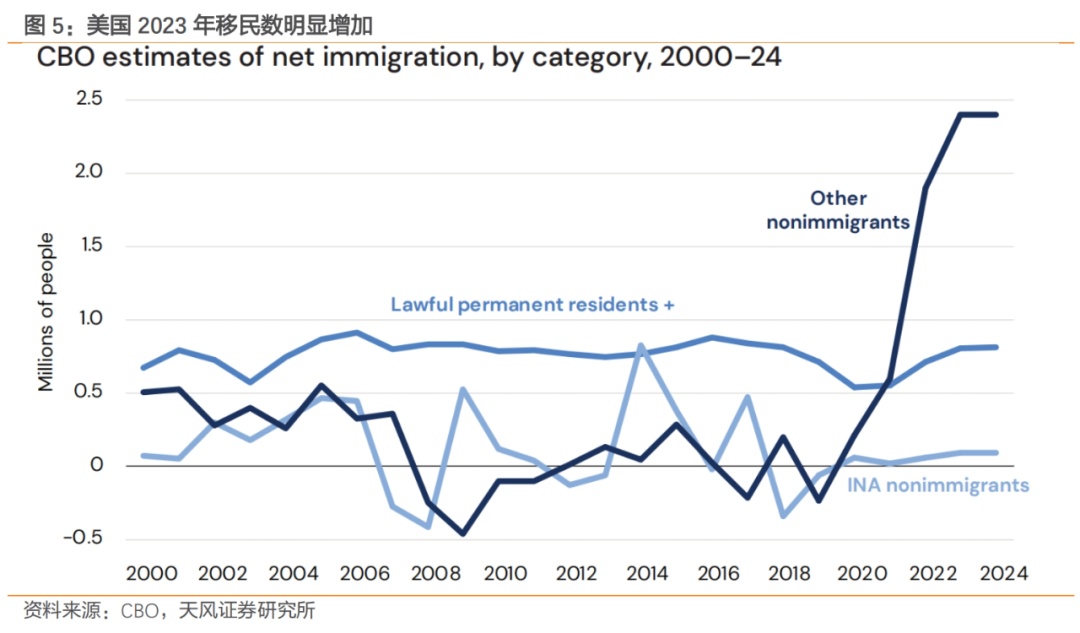

近期有关移民对美国劳动力供给修复的促进作用的讨论愈发升温,我们认为有关新移民对劳动力供给平衡的促进作用可能被高估了,主要原因是就业意愿高的移民转化为劳动力存在4-6个月的时滞。

诚然,此前CBO报告显示2023年美国总移民约330万人(其中约240万人为“无身份移民”),较2022年的260万人,以及疫情前均值90万人大幅上行。但这240万人中有超过50%的入境美国发生在2023年8月之后,即使用历史上最快的审批速度,每个月释放的劳动力新增数也不会超过30万人。

这种持续性的劳动力增量供给很难解释单一月份的劳动力变化,我们倾向于在2024Q2结束后再系统性回看美国劳动力供给是否受到新移民的供给修复。

除此之外,我们在报告《美联储的自信心理与矛盾行为》中提到,如果将过去两年大幅增长的移民纳入美国劳动力市场的分析中,美国潜在就业人数在16-20万人,而非10万人左右水平。用这个尺度看,当前美国劳动力市场依然强劲。

二、薪资粘性再次强化“二次通胀”

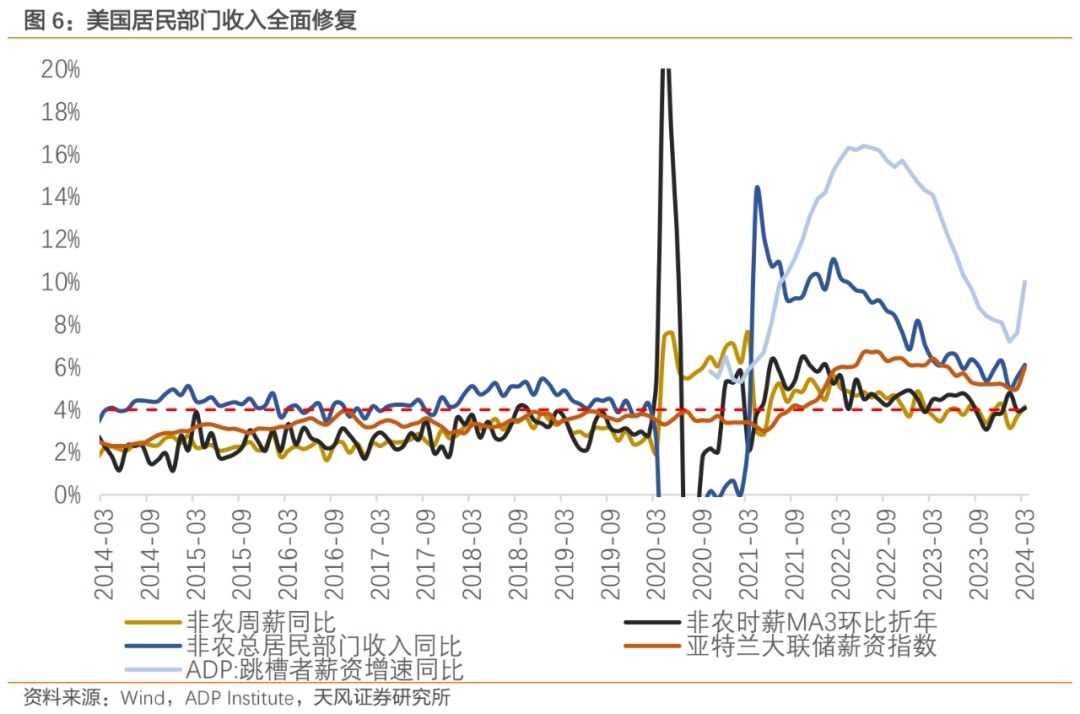

从总薪资收入的角度看,美国居民部门正经历着收入的全面修复。尽管薪资增速同比进一步下行至4.1%,但工作时长的上行使得整体周薪收入同比反弹至4%以上水平。如果用居民部门总薪资收入的角度看,同比增速更是进一步上升至近6%。

我们依然坚定认为“美国薪资增速难以实质性跌破4%”,而稍早前公布的ADP跳槽者薪资同比增速出现大幅反弹,亦体现出当前美国强劲的劳动力需求。

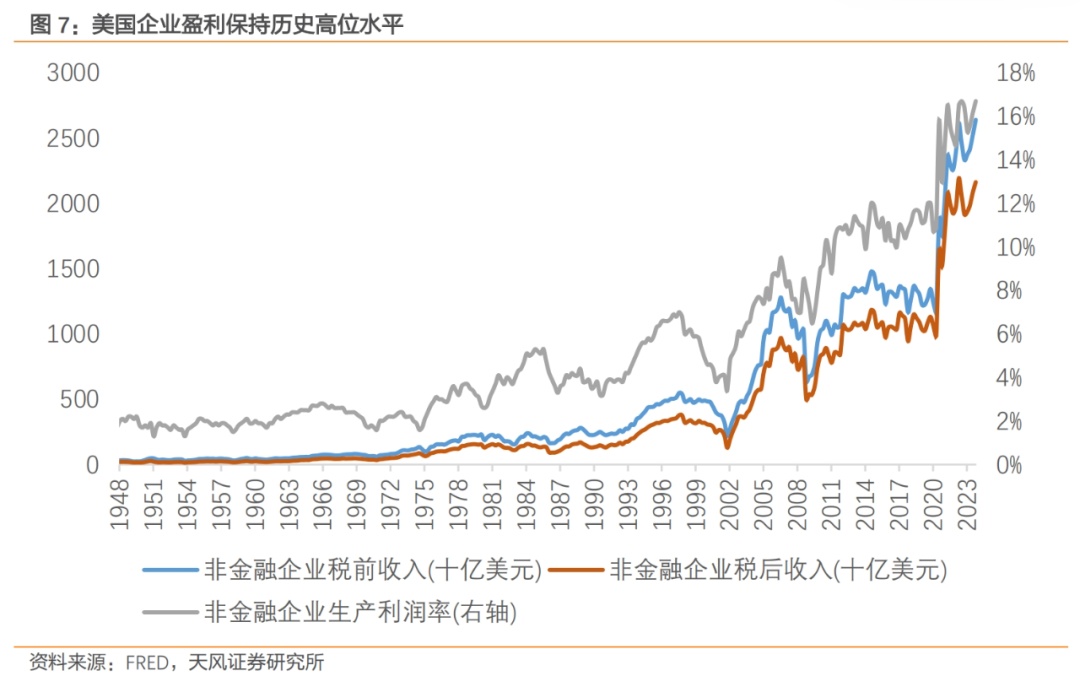

薪资增速高增的背后是疫情以来,企业盈利与居民收入良性循环的延续。考虑到美国非金融企业的税后收入连续四个季度反弹,生产利润率保持在16%的水平(2020Q1为10.7%),企业盈利还将继续支撑美国居民薪资收入的反弹,避免了大裁员的发生。

短期内美国劳动力市场能否降温,主要矛盾仍然是薪资增速与劳动力供给修复间的赛跑。美国薪资(居民总收入)反弹更胜一筹,也会推升美国居民更多的消费需求。尤其是2月美国PCE实际服务消费环比0.6%,创2021年7月以来最大增速,凸显美国居民部门的消费能力强劲。

因此,在居民薪资收入全面增长,叠加劳动力供给缓修复的背景下,美国当前核心通胀/超级核心通胀的反弹趋势仍将延续;强劲的劳动力需求以及各口径下均保持在4%以上的薪资增速强化了居民的消费预期。

三、市场预期逐渐向“不降息”靠拢

这份非农报告也强化了美国当前的经济韧性,尽管鲍威尔在3月FOMC后的新闻发布会中曾提到:对于联储来说,强劲的就业增长不是担心通胀的理由(strong job growth is not a reason for us to be concerned about inflation),但“强就业-高薪资-通胀反弹”的逻辑链条依然成立。

诚然,当前美国正经历生产力的缓慢增长,这会阻碍薪资增长向通胀的传导效率。但根据CBO的预测,美国短期内的全要素生产率并不会明显提高;而薪资增速明显高于疫情前水平,两者并不匹配。我们依然倾向于将当前的薪资增速看作是企业盈利与居民薪资收入良性循环的结果。

在非农高增与通胀反弹组合下,联储“没必要,没空间,没动力”做实质性货币政策调整,当前的降息预期面临持续下修。

考虑到近期能源价格持续走高,我们也维持此前观点,如果油价快速上涨导致通胀预期脱钩,叠加美国经济强劲,不排除联储再加息的可能。

风险提示:美国通胀超预期上升,美国流动性超预期收紧,美国贷款违约率超预期升高。

本文转载自“雪涛宏观笔记”微信公众号,作者:宋雪涛、钟天,智通财经编辑:杨万林。