去年,投资美股的QDII基金赢麻了,投资港股的QDII基金亏疯了。

今年一季度已经收尾,QDII基金表现仍然继续分化。Choice数据显示,截至3月11日,自2023年以来公募QDII基金的回报率首尾悬殊已超130%,QDII的前30强业绩几乎清一色与美股资产配置相关,而垫底的QDII倒数30名则几乎全部指向港股主题QDII。

今年以来QDII基金表现继续分化

2023年度权益类基金业绩排名来看,全市场QDII基金的年内平均回报率为5.67%,仅涨幅涨过50%的就有38只。其中一大半都是投资美股的QDII基金。

Wind数据显示,2024年截至4月2日,一共74只QDII基金净值涨幅超过10%,其中美股、日股和原油类产品的表现相对出色。表现居前的包括天弘全球高端制造(+20%)、景顺长城纳斯达克科技市值加权ETF(+17%)、建信新兴市场优选(+16%)、广发全球精选人民币、广发全球精选美元现汇、广发道琼斯美国石油、华夏野村日经225ETF等。

跌幅居前,且浮亏超过20%的仍然主要是港股产品。其中包括嘉实全球创新龙头、南方恒生香港上市生物科技ETF、华夏恒生香港上市生物科技ETF、汇添富恒生香港上市生物科技ETF、博时恒生医疗保健ETF、华夏恒生香港上市生物科技联接、南方恒生香港上市生物科技联接、广发中证香港创新药ETF、嘉实恒生医疗保健指数等——这些QDII基金的关键词,无外乎港股生物科技、港股创新药、医疗保健。

(数据来源:Wind)

50亿以上港股QDII基金,平均年化回报皆告负!

把时间跨度拉长一点来看,规模大于50亿元的20只QDII基金中,近一年来收益为正的只有5只,均为追踪纳斯达克100、标普500的产品,它们的收益率超过32%,且成立以来的年化回报均超过12%。

(数据来源:Wind)

而其他规模大于50亿元的15只QDII基金,主要为跟踪恒生指数、恒生科技指数、中概互联网科技股票、恒生医疗保健和创新药,近一年的平均跌幅超过17%;成立以来的年化回报仅华夏恒生ETF基本找平,其他均为亏损。

港股QDII基金优等生,是因为选对了策略

表现相对较好的港股相关QDII基金中,大成港股精选今年以来的收益率超过9%。国泰中证香港内地国有企业ETF、华安恒生互联网科技业联接收益率在8.9%;鹏华香港美国互联网收益率为8.6%。

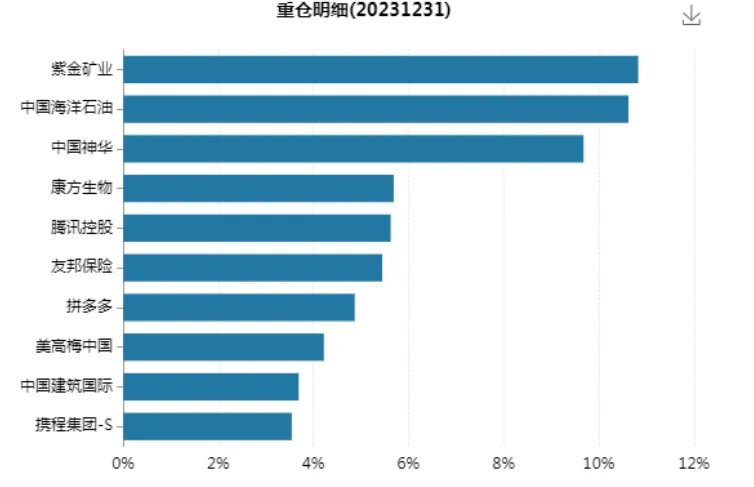

大成港股精选新近披露的2023年报显示,截至2023年底其持仓居前的个股是紫金矿业、中国海洋石油、中国神华。石油、煤炭、黄金,也是今年以来港股表现相对出色的板块;而主要仓位重的腾讯控股、拼多多等互联网巨头,以及美高梅、携程等消费股,今年以来表现相对平稳,3月份多有反弹。这些重仓股的表现,共同支撑起大成港股精选一季度9%的收益率。

(数据来源:大成港股精选2023年报)

而国泰中证香港内地国有企业ETF的前十大持仓,由五家银行、三桶油、华润置地和神华构成,几乎全部都是高息股。

近期,大成港股精选的基金经理柏杨在进行路演交流时谈到了对港股市场的看法和交易策略。他表示,港股市场和A股市场共享基本面,但目前的流动性不一样。如果观察到美国十年国债比中国十年国债倒挂 200 个基点时,且美元降息周期非常明晰时,可以高看港股。

他指出,战略性机会,一是更多的边际流动性改善可能来自美元端,同时港股的优势在于较高的赔率,这是今年比较大的逻辑。二是市场存在显著偏见,做长期价值投资,例如港股对SoE、中特估。战术性机会,除了行业轮动和风格择时外,在底层非人民币资产、美股的海外映射等方面都有体现。

在谈及如何利用哑铃型策略做出好的收益时,他表示,第一,深度价值方面。高股息策略在过往表现优异,但需要对高股息指数进行严格的挑选,需要研判属于是周期性高股息还是一次性高股息、发展的可持续性如何、行业状态如何等多个方面。港股有价值,但需要识别出价值陷阱。高股息策略内部行业表现分化明显,不能进行粗放型投资。例如曾经一度房地产行业在高息指数占比超30%时,将行业低配接近零,主要就是依靠主观的判断。

第二,优质成长方面。根据2016年起至今的表现,相较于恒生科技,高息策略波动非常小,最终跑赢恒生科技;同时,恒生科技波动较大,但也跑赢了恒生指数。由此得出,两端都可以获取收益,但是要在正确的时候做出选择,同时成长可能需要做精选个股、适度择时才能获得好的收益。目前配置的个股都是经过数据推敲、实地调研最终选出的。

整体来看,对哑铃型策略做了两方面的增强,一是对深度价值方面增强了“宏观研判选择行业(板块)配置”,二是对优质成长方面增强了“精选个股、适度择时”

柏杨表示,港股市场易学难精,因为其基本面来自内地,资金面受美元影响,投资者非常广泛,信息不对称很严重。深挖市场、充分了解信息可能带来超额收益。

机构对后市观点出现分歧 港股或迎资金流入

站在当前时点,机构对于美股和日股的后市观点出现分歧。部分观点认为资金将从高估值资产流出,转而追捧港股等低估值资产;也有观点认为,美股和日股的强劲走势仍将延续。

富拓首席中国市场分析师杨傲正表示,从今年以来的资金流向来看,全球资金仍持续流向去年至今屡创新高的市场包括美股和日股。然而,自3月起,资金流入速度开始放缓。

美银分析师表示,美国投资者对中国股票的情绪从2020-21年的"喜欢买低价股”,到2022-23年第三季度的“讨厌,它们行不通”, 再到2023年第四季度的"我的时间/金钱最好花在其他地方”,再到最近的"告诉我发生了什么"。许多华尔街的“中国专家”已经转移去覆盖日本、印度的人工智能供应链。美银接触的纽约投资者中,近一半没有中国股票头寸。虽如此,投资者情绪略有改善,尤其是来自新兴市场基金的情绪,基金经理们认为最糟糕的时期已在1月份结束,试图在低位补仓。