本文节选自微信公众号“静观金融”,作者为广发宏观郭磊团队,原标题为《全球贸易无忧;资产风格切换》。

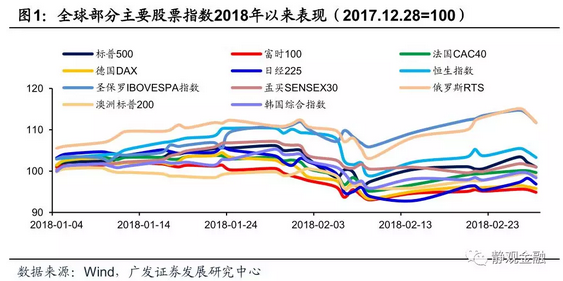

进入2018年,海外股市有两个特点:一是新兴经济体股市跑赢发达经济体,或者说资源国跑赢生产国及消费国;二是1月全球股市情绪极度乐观,2月却骤然转冷。海外市场的反复调整或源于对通胀回升、美联储加息提速以及贸易保护主义等因素的担忧。

我们认为欧美乃至全球CPI口径通胀回升为大概率,但维持对美联储年内加息不超过3次的预判。此外,基于贸易保护成本及美国贸易逆差前景等因素,预计特朗普贸易措施目的或为赢得中期选举筹码,对全球贸易形势影响有限。

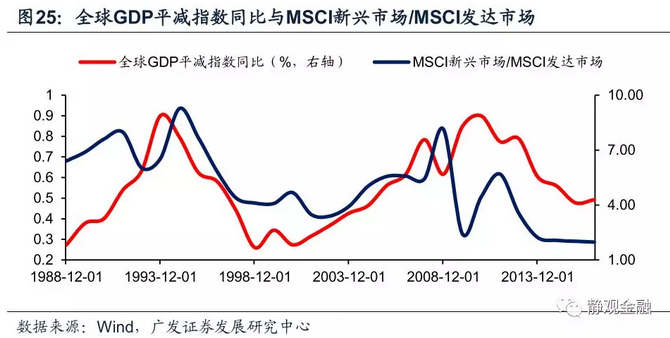

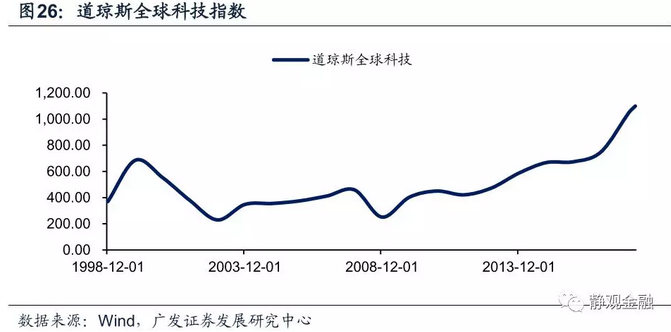

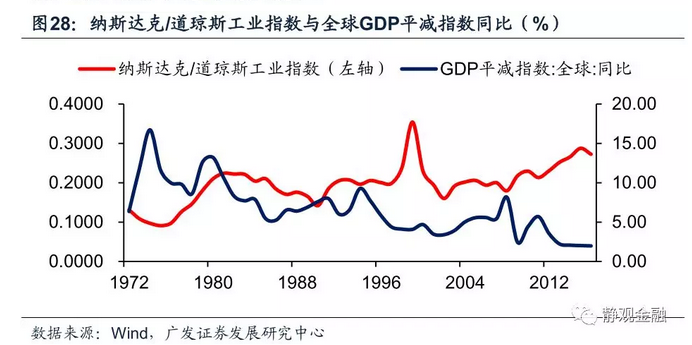

基于上述判断,目前海外权益市场可能已经接近最差预期阶段。随着FED加息次数重回合理预期水平、贸易保护影响消退,海外市场风险偏好有望逐步稳定。此外,在全球通胀回升、经济逐步过热阶段,市场风格将发生两重变化:一是新兴市场大概率持续领跑;二是科技股可能不再是最好投资标的。

再次回调,海外市场在担心什么?

进入2018年,海外股市有两个特点:一是新兴经济体股市跑赢发达经济体,或者说资源国跑赢生产国及消费国;二是1月全球股市情绪极度乐观,2月却骤然转冷。开年以来全球股市的特征在一定程度上反映了全球经济趋向过热背景下的资源国优势以及发达经济体股市受到的估值约束。

但波动幅度可能已经超越了经济基本面本身,那么发达经济体股市的反复深调究竟是市场在担心什么?我们的理解是:通胀回升、美联储加息提速以及贸易保护主义。

暂时不像是对经济衰退和流动性的担忧

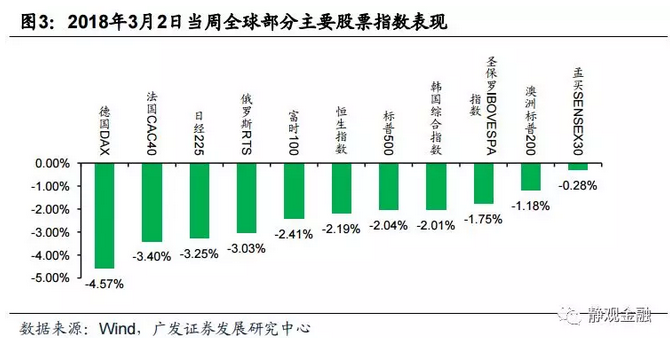

尽管2月至今海外股市已经两度调整,且具有同步性,但这并不像是对经济的担忧和市场风险偏好的极度恶化。原因在于,在两次调整过程中,都是发达经济体(DM)股市领跌、新兴市场(EM)股市的跌幅反而远小于DM市场。

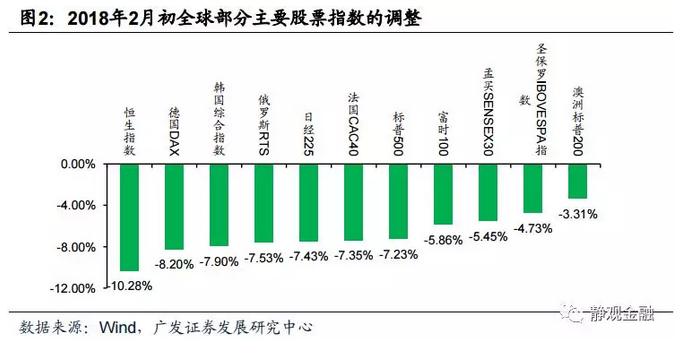

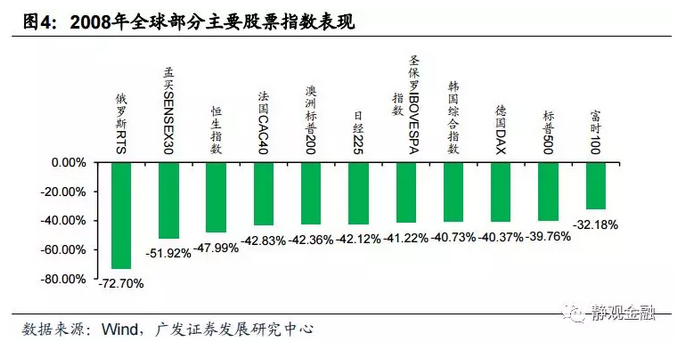

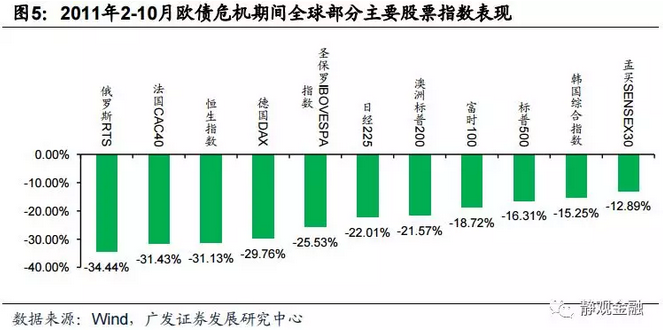

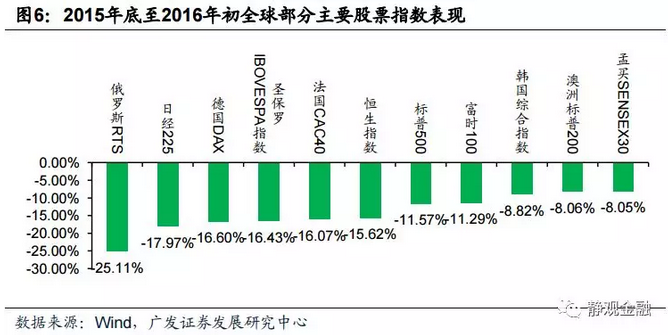

图4、5所示,2008年美国次贷危机、2011年欧债危机期间,全球面临经济衰退风险, 此间EM股市、特别是资源国股市表现往往较DM更为逊色。图6所示的2015年底到2016年初全球存在经济衰退预期阶段也是如此。换言之,2月全球股市的表现并不像是经济衰退风险的前兆。2018年海外经济基本面仍有内生性动能,但有望呈现出“复苏”到“过热”的转化。

此外,由TED利差(LIBOR3个月美元利率与3个月期限美债收益率差值)评估,全球美元流动性也难言紧张。综上所述,海外市场的调整并非基于对经济衰退风险和流动性的担忧。

通胀回升、FED加息提速预期及贸易保护或为市场调整的主因

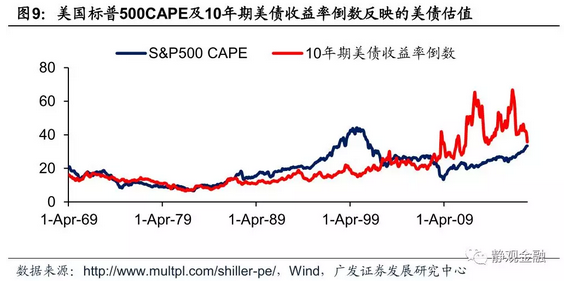

通胀回升→长端美债收益率上行→约束美股估值。2月初海外市场调整是由于短期通胀资产的上行斜率过陡,导致市场暂时陷入“商品上涨→长端美债收益率上行加速→约束美股估值→打压市场风险偏好”逻辑。

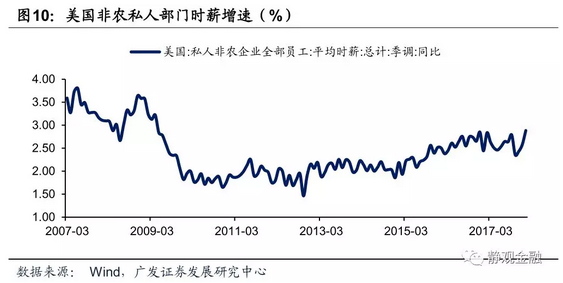

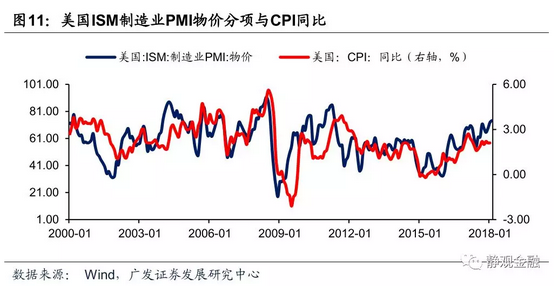

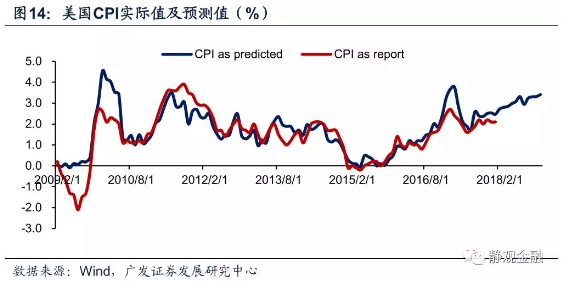

美联储(FED)加息提速预期升温。随着1月美国时薪增速创2009年5月新高、原油价格居高不下以及2月ISM制造业PMI价格分项持续走高等数据的公布,市场对通胀回升逐渐形成一致预期。尽管我们曾强调了美国CPI口径通胀大概率显著走高,但市场对通胀变化很可能存在较大的预期差,导致短期市场出现了过度反应。

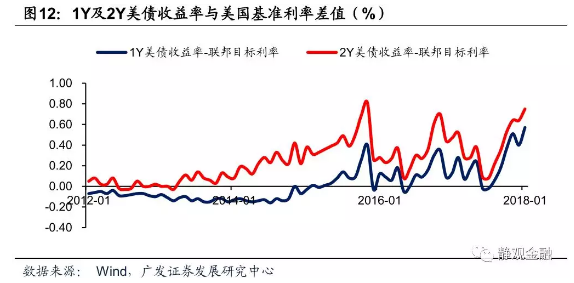

此外,由短端美债收益率与基准利率差值的大幅走高可以判断(图12)海外市场投资者在上修通胀预期的同时也给出了美联储加息提速的预判,这是海外市场2月调整的另一背景。

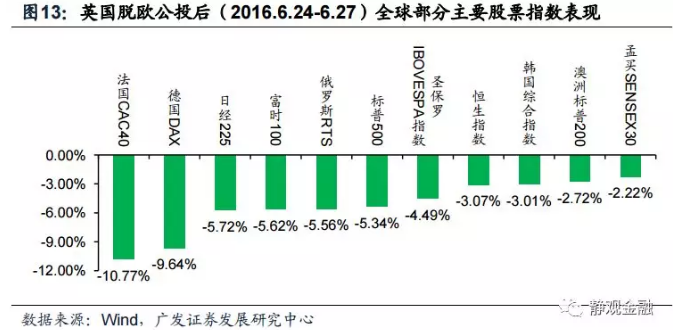

贸易保护主义推高了经济滞胀担忧。我们可以从两个角度理解市场对近期贸易保护事件的反应:一是特朗普政府执意实施贸易保护增加了不确定性,回避风险资产成为一种选择,类似的事件驱动行情包括英国脱欧公投等,2016年6月24-27日,海外股市也出现了DM跑输EM的回调;二是上调进口商品关税意味着进口国的输入型通胀和出口国的外需疲软风险,进一步拖累了海外权益市场。

通胀回升,FED一定会提速加息吗?不必然!

我们在报告中多次阐述了美国CPI口径通胀回升的理由,但这是否必然带来美联储加息提速?答案或许是否定的。原因在于美联储的货币政策目标是核心PCE,而非CPI。我们仍然维持年内美联储加息次数不超过3次的预判。

美联储货币政策目标是核心PCE,而非CPI

我们认为2018年原油价格、输入型通胀等因素将推动美国CPI同比升至3%附近,但这并不能作为美联储提速加息的依据。

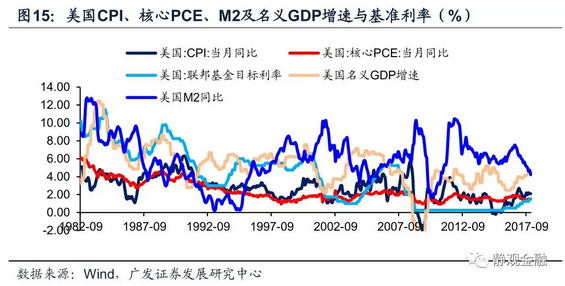

图15所示,上世纪80年代美国基准利率水平与名义增速及M2同比相近,90年代基准利率开始更接近CPI口径同比,随后开始围绕核心PCE波动。原因在于1994年之前美联储以M2增速为货币政策目标,随后目标转为通胀,金融危机后美联储将其货币政策目标修正为失业率和核心PCE。

换言之,无论CPI同比如何变化,只要核心PCE不显著超过2%,美联储并不会加速升息(除非再次调整货币政策目标)。

口径差异明显,核心PCE升幅料有限,年内FED加息或难超3次

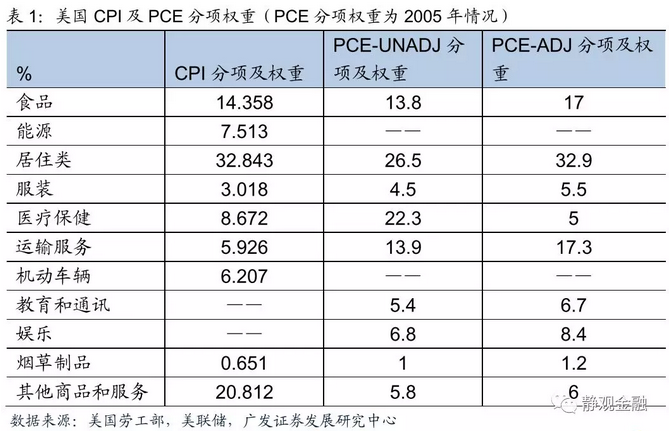

表1所示,PCE与CPI存在明显的权重差异:能源因素在PCE当中的占比极低,仅体现在运输服务分项当中,且其非能源商品(产成品)分项权重也远低于CPI,因此PCE、尤其是核心PCE对能源因素和输入型通胀的敏感度远不及CPI口径通胀。

正如前文,我们认为今年CPI口径通胀回升的主因来自原油和输入型通胀等因素,因此核心PCE(1月为1.5%)大幅走高并明显过2%的概率偏低。我们维持年内美联储加息不超过3次的预判。

美国贸易措施难以形成趋势影响

特朗普就任以来,确实有诸多迹象表明该政府存在贸易保护意图,2018年年内已上调了加拿大软木的进口关税,目前计划对铝产品和钢铁产品分别征收10%及25%的进口关税。

但从两个方面美国的贸易保护措施大概率不会大规模推广,全球贸易或仍处于扩张态势:一来美国成为原油生产国后其贸易逆差大幅扩张的风险已然减小,且过度贸易保护代价极高;二来从关税实施的产品对象看,特朗普政府的行动意图可能是为了增加中期选举筹码而非针对贸易形势本身。

美国贸易逆差扩张或为大概率,但幅度或有限

美国经济增速仍处上升期叠加税改等外生变量,大概率会推动消费、投资需求增加,逆差扩张将为大概率。但美国逆差大幅扩张的风险并不高,原因在于原油对外依赖度的显著下降。

2011年美国页岩油技术成熟后,原油对外依赖度在快速收敛,这也意味着美国贸易逆差大幅扩张的风险并不高。换言之,美国经济回暖大概率将导致贸易逆差占GDP比重扩张,但很难达到金融危机前水平。在此背景下,实施大规模贸易保护措施是得不偿失的。

过度贸易保护代价极高

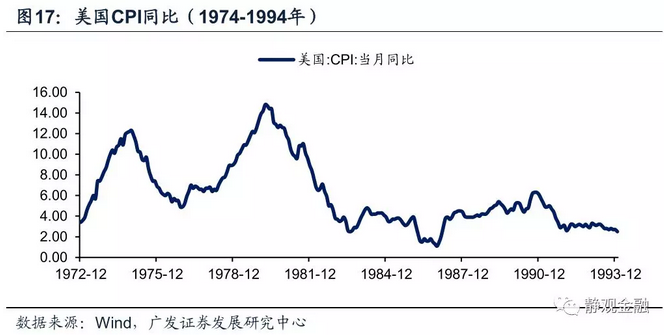

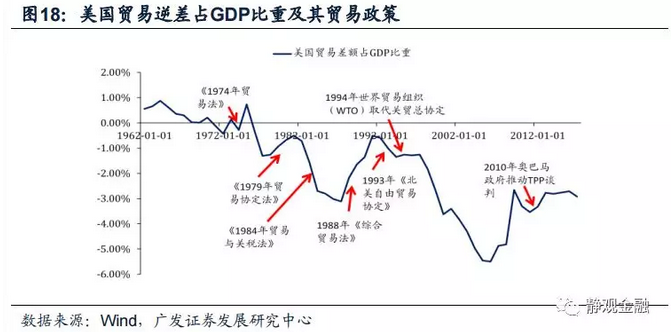

历史上美国实施过两次较大规模的贸易保护措施——胡佛政府在1930年签署的《斯姆特-霍利关税法案》直接导致美国贸易萎缩并进入长期大萧条;70-80年代美国又推动了一系列贸易保护措施,包括:《1974年贸易法》、《1979年贸易协定法》、《1984年贸易与关税法》以及《1988年综合贸易与竞争法》等,此间美国则经常出现高通胀。也即:过度贸易保护往往要付出高代价。

从历史经验判断,美国通常在贸易逆差占GDP比重大幅攀升的过程中推动贸易保护政策,并在逆差占比显著回落后推动自由贸易。由于美国贸易逆差大幅扩张的风险有限,因此承受巨大经济成本推动贸易保护措施的可能性也并不大。

目前的贸易保护措施影响有限

表2所示,2016年对美国商品贸易逆差贡献最大的部门是机械及运输设备,贡献度高达57.4%;其次为杂项制品,贡献度为27.9%。

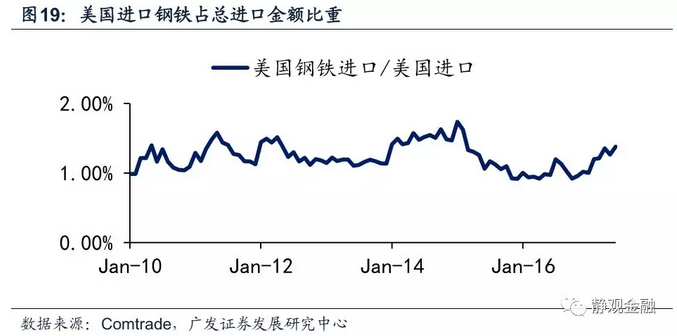

也就是说若以收缩逆差为目标,美国应对上述商品部门实施保护措施,而目前美国增加关税和计划增加关税的商品软木、钢材和铝等则主要来自另一个部门:主要按原材料分类的制成品。其中钢材和铝箔进口占美国总进口金额比重分别为1.24%及0.05%(均为2017年1-6月均值),软木进口占比则仅在0.0001%左右。

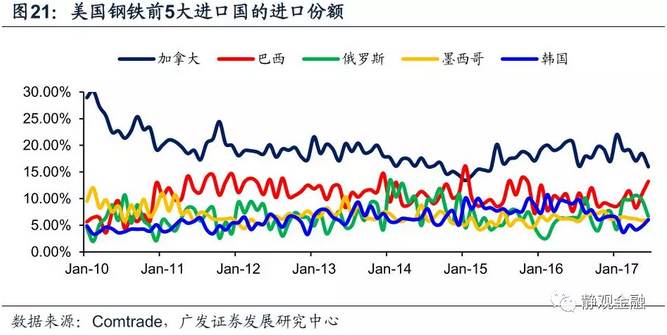

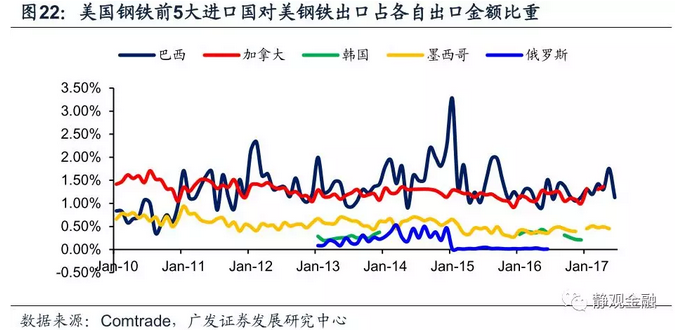

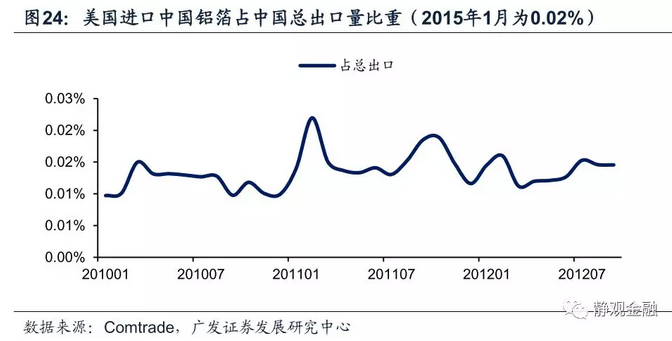

就对出口国而言,影响同样。美国前5大钢材进口国为巴西、加拿大、韩国、墨西哥和俄罗斯,上述各国对美钢铁出口占其总出口金额比重均不超过1.5%;中国对美国铝箔的出口占比超过50%,但总金额或不足中国出口总金额的0.05%(2015年1月为0.02%)。

换言之,目前美国贸易保护措施的象征性意义更重,极有可能是为下半年的中期选举赢得更多支持,但对全球贸易形势影响有限。

通胀回升,全球资产风格已然切换

综上所述,目前市场担忧的三个问题——通胀(CPI口径)回升、美联储加息提速以及贸易保护主义——中,极有可能只有通胀回升会变成现实问题,而FED加息提速以及美国全面推行贸易保护主义的概率并不高。我们维持对海外经济的预判:2018年全球经济增长及通胀水平均有望回升。

有鉴于此,我们有三个基本结论:

第一,目前海外权益市场可能已经接近最差预期阶段。随着FED加息次数重回合理预期水平、贸易保护影响消退,海外市场风险偏好有望逐步稳定;

第二,全球市场风格或已切换,未来新兴市场股市将继续领跑全球,一旦贸易保护预期消退该趋势或将更为突出;

第三,科技股或不再是最好标的。由道琼斯全球科技指数走势以及纳斯达克/道琼斯工业指数两个指标评估,科技股大概率也并非通胀友好型资产,在通胀回升背景下,估值压力或对科技股形成明显约束。

风险提示:

(1)美国贸易保护主义措施超预期;

(2)美联储加息次数超预期;

(3)全球经济增长及通胀水平不及预期。(编辑:胡敏)