当市场还在等待2017年芯片概念股的业绩报告时,半导体装配及封装设备供应商ASM太平洋(00522)已率先交出了过去一年的成绩单。

2017年,该公司实现收入175.2亿港元,同比增加23%;综合除税后盈利28亿港元,同比激增94.4%;每股基本盈利6.9港元。

业务方面,ASM太平洋全部三个业务分部的收入均创新高:后工序设备业务收入达11.1亿美元,物料业务收入2.752亿美元,SMT(表面贴装技术)解决方案业务收入8.659亿美元,分别同比升19.5%、14.5%、30.9%。期内,该公司新增订单总额也创新高达23.4亿美元。

对于如此靓丽的财报,市场也很配合地给予了正面回应,业绩公布当日,股价最高上涨6.3%,收盘涨5.6%,报118.8港元,但次日却回吐0.76%,有点显得后劲不足,难道ASM太平洋的估值已高,或者业绩增长预期已充分体现在股价上了?

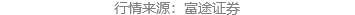

实则不然,智通财经APP注意到,ASM太平洋目前的滚动市盈率仅为17倍,不仅处于自身的长期估值中枢之下,且低于同行,更不用说公司所处的半导体行业正处于需求旺盛的高景气周期,而它又是半导体封装设备的龙头。

数据来源:Wind

半导体行业的超级周期

半导体行业在经过2015年的短暂衰退之后,2016年下半年开始复苏,到2017年,随着物联网、智能工厂、人工智能、大数据、5G网络及汽车市场的进一步发展,全球半导体行业进入超级周期的趋势逐步增强。

2017年,半导体上游材料持续缺货涨价,台积电晶圆也出现八年来首次涨价。据美国半导体产业协会(SIA)数据显示,2017年一整年,全球半导体销售持续上升,并于11月创下新的销售纪录,全年销售有望首次突破4000亿美元的纪录。国际半导体产业协会(SEMI)乐观预计2018年将再创新高,2019年整体半导体市场将挑战5000亿美元纪录。

半导体产业稳步前行,上游半导体设备交易额亦明显提速,2017年第三季度达143.3亿美元,同比增长30.5%,创历史新高。

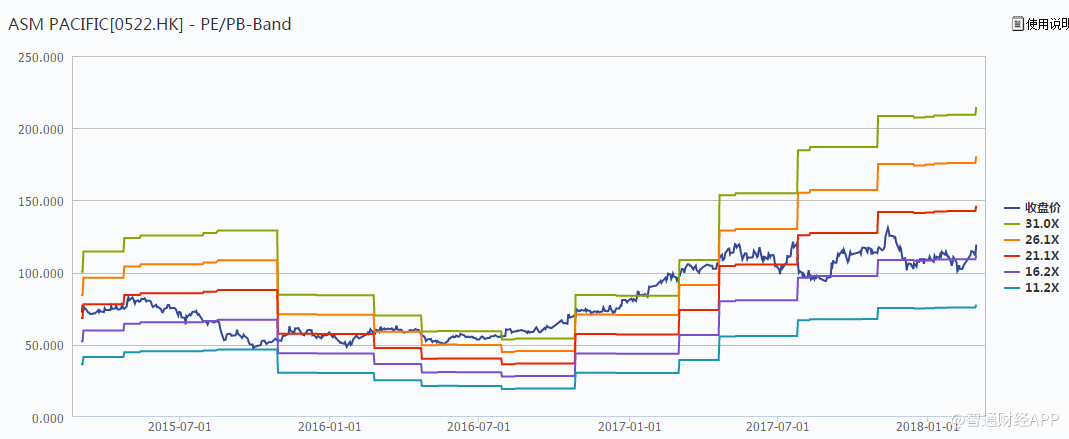

强劲的势头仍在持续。SEMI公布的最新出货报告显示,2018年1月北美半导体设备制造商出货金额达23.6亿美元,虽然较去年12月下降1.4%,但较去年同期仍成长27.2%,半导体设备出货金额已经连续三年维持正成长。

从历史数据来看,全球半导体市场大概以4-6年为一个周期,加上近两年国内政策对集成电路产业的高度重视,可以看出,半导体产业链的“狂欢”还远未结束。

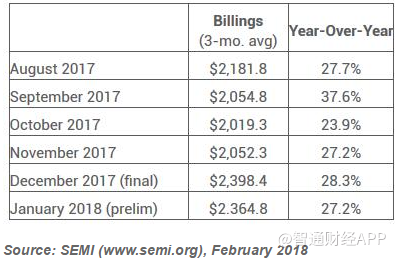

在大基金和政策的带动下,国内半导体企业也正加速布局。据统计,当前国内在建和拟建的21座12寸晶圆厂有望在2020年前实现投产。届时,我国将有32座12寸晶圆厂,每月产能将超过160万,为现有产能的3倍。

根据SIA统计,未来数年在建的晶圆厂中,中国占比将接近 40%,且从2018年开始,中资将成为国内晶圆厂建设的主力。

值得一提的是,2017年ASM太平洋在欧洲、马来西亚、中国台湾、日本等市场的收入取得快速增长,与此同时,中国大陆仍是其最大的市场,占总收入的49.2%。

新晶圆厂建置完成后,按设备支出大约占半导体资本总支出的60%估算,未来3-4年,晶圆厂建设释放的13052亿元投资,将为半导体设备行业提供7831亿元的下游市场空间,而率先受益的正是像ASM太平洋这样的上游设备企业。

行业龙头地位稳固

据了解,半导体产品制造分为前工序和后工序两个步骤。前工序主要是在硅片等介质上制成集成电路;后工序主要是分割载有集成电路的硅片,经过封装和测试后最终制成集成电路产品。

ASM太平洋主要参与后工序,为半导体工业提供封装和测试的设备及材料,从2002年开始,该公司在全球后工序设备市场稳居老大地位。

ASM太平洋的后工序业务分部主要由装嵌半导体及LED设备的传统固晶及引线焊接机、封装相关设备、测试处理机、覆晶焊接机、激光切割开槽系统等设备业务组成。

2017年,该公司后工序设备业务分部收入同比增加19.5%至11.1亿美元,占集团总收入49.3%,这部分业务的毛利率升至六年高位。其中,覆晶焊接机的收入达到有史以来最高,同比增长超过140%;激光切割设备的新增订单总额创新纪录,这也印证了2017年半导体行业的火热态势。

很多人可能对后工序设备仍不太熟悉,但其实它们的应用范围非常广泛,手机零部件、CMOS影像传感器(CIS)、发光二极管(LED)等产品的制造都需要用到这些设备。

例如,近几年华为、苹果、三星手机先后推出的双镜头,在制造过程中就需要使用到主动式镜头对位设备(AA封装设备),另外,CIS装嵌设备也越来越多地应用在汽车上,以支援先进驾驶辅助系统(ADAS),而ASM太平洋便是为数不多的能够提供这类设备的公司。

财报显示,ASM太平洋的前三大市场分部为移动、通讯及资讯科技,以及汽车和光电,2017年,它们对该集团总收入的综合贡献约为51.9%,紧随其后的主要市场分部为电力管理及能源、工业和个人消费。

智通财经APP注意到,即使在收入占比不那么高的电力管理市场,ASM太平洋也继续占主导地位,这部分的增长主要受电动车、无线充电及其他流动装置相关电池管理的强劲需求带动。

也许正由于应用市场广泛,所以该公司的客户比较分散,无任何一家客户的收入占集团年度收入超过10%,首五大客户共占集团收入17.5%,反映订单风险高度分散。

花旗曾发表报告指出,ASM太平洋中长期的增长动力包括:智能手机代工厂2018年起采用3D感应镜头;自动驾驶系统及电动车逐渐普及;5G的推出带来大量的视像通话需求。

超预期增长能否实现

对于未来的增长,ASM太平洋也毫不掩饰,年报中多处表述都透露出满满的信心。

该公司表示,有信心2018年第一季度的新增订单总额将较2017年第四季度呈现强劲反弹。预计今年以及的收入将录得同比高单位数至低双位数百分比增长,三项业务都很有可能实现同比正面增长率。

该公司还预计,测试及封装设备Sunbird接到的大量订单,将令封装业务的收入在2018年再创高峰。集团有信心先进封装及电力管理市场将成为后工序设备业务未来的新添支柱。

但在资本市场,单纯增长并不能满足贪婪资金的“胃口”,超预期的增长才是更强大的买入诱因。在智能手机快速更新换代、电动汽车普及率提高、半导体领域投资如火如荼的背景下,ASM太平洋在2018年能否继续实现超预期增长呢?市场即将给出答案。

资料来源:智通财经APP