智通财经APP获悉,摩根大通首席全球股票策略师Dubravko Lakos-Bujas周三警告,美国股市上表现最好的股票过于拥挤,加大了即将出现回调的风险。他建议客户考虑分散持股,并考虑在投资组合中进行风险管理。

“它可能会在某一天突然出现。这种情况过去曾发生过,我们曾遭遇过闪崩,”Lakos-Bujos表示。“一个大基金开始去杠杆化,第二个基金听到这个消息并试图调整仓位,第三个基金基本上措手不及,接下来,市场开始有越来越大的动量释放。”

在他发表上述言论之际,第一季度接近尾声,标普500指数有望实现约10%的回报率。标普500指数将连续第五个月上涨,原因是企业盈利依然强劲,人们对人工智能的热情不断升温,美国经济继续保持健康,美联储发出了今年降息的信号。

但Lakos-Bujas表示,“很多利好因素已经被消化了”,包括企业财报和美联储预期,甚至美国前总统唐纳德·特朗普可能赢得大选,这将被视为对市场有利。此外,除了英伟达(NVDA.US)和人工智能创新的前景之外,他认为几乎没有什么令人意外的利好消息。“这种上行惊喜的来源正变得越来越有限,而另一方面,确实有更多的风险潜藏在幕后,”他表示。

此外,回顾最近的历史,投资者蜂拥买入像“七巨头”这样的热门动量股后,通常会出现回调。自全球金融危机以来,这种情况已经发生了三次。

Lakos-Bujas表示:“从历史上看,每当出现如此高的拥挤度时,动量因子几周后就会面临左尾大幅释放。”他指出,特斯拉(TSLA.US)和苹果(AAPL.US)在经历了强劲的2023年之后,今年分别暴跌27%和10%。

他表示:“谁将成为下一个?什么时候?”

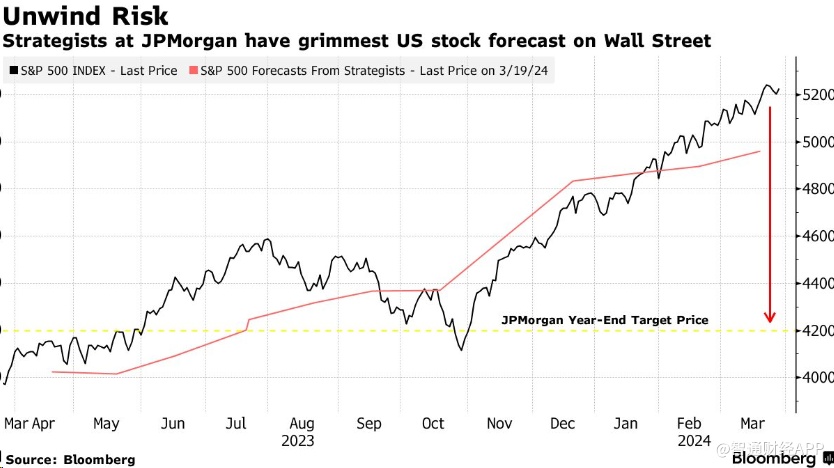

Lakos-Bujas和摩根大通的其他策略师,包括Marko Kolanovic,是今年华尔街为数不多的看空者。随着股市不断创新高,多数同行调高了对美国股市的预期,但他们仍对涨势能否持续持悲观态度。摩根大通对标普500指数的年终目标为4,200点,较目前的水平下跌近20%,这也是华尔街大银行中最悲观的预测。

不过,摩根大通对美国股市的预测连续两年未能实现,因为Lakos-Bujas和Kolanovic在2022年股市暴跌的大部分时间里都保持看涨,然后在去年标普500指数上涨24%的时候持看跌立场。